Главная » Бесплатные рефераты » Бесплатные рефераты по теории финансового менеджмента »

Контрольная работа по ТФМ Вариант №7

Тема: Контрольная работа по ТФМ Вариант №7

Раздел: Бесплатные рефераты по теории финансового менеджмента

Тип: Контрольная работа | Размер: 32.27K | Скачано: 372 | Добавлен 20.11.10 в 16:23 | Рейтинг: +2 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Москва 2010

Задача 1

Предприятие имеет активы объемом 500 ден. ед. Его оборот составляет 750 ден. ед. в год.

Оборот растет на 25% ежегодно. Коммерческая маржа стабилизировалась на уровне 12%. Коэффициент трансформации составляет 1,5.

Хватит ли предприятию прибыли поддержать рост оборота в течение 3-х лет?

Решение:

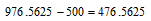

1. При неизменной структуре пассива (в данной задаче пассив отсутствует) темпы прироста оборота применимы к темпу прироста баланса. Таким образом, в данном случает объем актива, увеличиваясь на 25% в год, увеличится следующим образом:

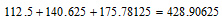

Таким образом, за 3 года активы увеличатся на:

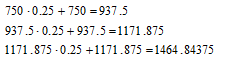

2. Оборот через 3 года составит:

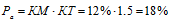

3. Определим рентабельность активов:

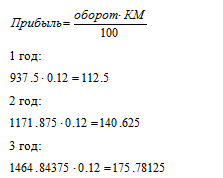

4. Определим объем полученной прибыли:

Таким образом прибыль, полученная за 3 года составит:

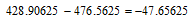

5. Определим потребность в прибыли:

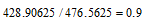

Коэффициент покрытия составляет:

Ответ:

Таким образом, предприятию не хватает прибыли для поддержания такого оборота.

Задача 2

Компания имеет недостаток финансовых средств. Рассматриваются альтернативные формы их привлечения:

- дополнительная эмиссия акций;

- привлечение кредитов на ту же сумму под среднюю расчетную ставку процента.

Количество выпущенных акций оставляет 200 тыс. Номинальная цена акции – 10 руб. Дополнительная эмиссия акций в штуках – 100 тыс. Средняя расчетная ставка процента составляет 15%.

Оценить какой вариант выгоднее с точки зрения акционеров, при условии, что вся чистая прибыль выплачивается в виде дивидендов и не остается нераспределенной прибыли.

Критерием выбора варианта является показатель рентабельности собственного капитала.

Следует выбрать вариант финансирования предприятия при двух сценариях:

- оптимистический: рентабельность активов составляет 20%;

- пессимистический: рентабельность активов составляет 10%.

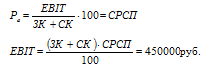

Выполнить анализ расчета и определить пороговое значение EBIT, при котором одинаково выгодно использовать заемные и собственные средства, т.е. когда эффект финансового рычага равен 0.

Решение:

Воспользуемся средствами MS Excel для решения задачи:

|

Исходные данные |

||

|

а |

Выпущенных акций, шт. |

200 000 |

|

б |

Номинал акции, руб. |

10 |

|

в |

Дополнительная эмиссия акций, шт. |

100 000 |

|

г |

СРСП |

15,00% |

|

д |

Рентабельность активов (оптимистический сценарий) |

20,00% |

|

е |

Рентабельность активов (пессиместический сценарий) |

10,00% |

|

№ п/п |

Показатели |

Расчет |

Бездолговое финансирование |

Долговое финансирование |

||

|

Оптимистический сценарий |

Пессимистический сценарий |

Оптимистический сценарий |

Пессимистический сценарий |

|||

|

1 |

Собственный капитал |

=а*б+в*б |

3 000 000 |

3 000 000 |

2 000 000 |

2 000 000 |

|

2 |

Количество акций, шт. |

=а+в |

300 000 |

300 000 |

200 000 |

200 000 |

|

3 |

Заемный капитал |

=б*в |

- |

- |

1 000 000 |

1 000 000 |

|

4 |

EBIT |

=(1+3)*10 |

600 000 |

300 000 |

600 000 |

300 000 |

|

5 |

СРСП |

=г |

- |

- |

15,00% |

15,00% |

|

6 |

% за кредит |

=3*5 |

- |

- |

150 000 |

150 000 |

|

7 |

Прибыль к налогообложению |

=4-6 |

600 000 |

300 000 |

450 000 |

150 000 |

|

8 |

Налог на прибыль (24%) |

=7*0,24 |

144 000 |

72 000 |

108 000 |

36 000 |

|

9 |

Чистая прибыль |

=7-8 |

456 000 |

228 000 |

342 000 |

114 000 |

|

10 |

Рентабельность активов |

=д или е |

20,00% |

10,00% |

20,00% |

10,00% |

|

11 |

Чистая прибыль на акцию |

=9/2 |

1,52 |

0,76 |

1,71 |

0,57 |

|

12 |

Рентабельность собственного капитала |

=9/1 |

15,20% |

7,60% |

17,10% |

5,70% |

|

13 |

ЭФР, % в т.ч.: |

=14*15*16 |

- |

- |

1,90% |

-1,90% |

|

14 |

налоговый корректор |

=0,76 |

- |

- |

0,76 |

0,76 |

|

15 |

дифференциал |

=10-5 |

- |

- |

5,00% |

-5,00% |

|

16 |

плечо рычага |

=3/1 |

- |

- |

0,50 |

0,50 |

Сравним варианты бездолгового и долгового финансирования.

Пессимистический сценарий:

|

|

EBIT |

Заемный капитал/Собственный капитал |

ЭФР |

Рентабельность собственного капитала |

Чистая прибыль на акцию |

|

Бездолговое финансирование |

300 000 |

- |

- |

7,60% |

0,76 |

|

Долговое финансирование |

300 000 |

0,50 |

-1,90% |

5,70% |

0,57 |

Оптимистический сценарий:

|

|

EBIT |

Заемный капитал/Собственный капитал |

ЭФР |

Рентабельность собственного капитала |

Чистая прибыль на акцию |

|

Бездолговое финансирование |

600 000 |

- |

- |

15,20% |

1,52 |

|

Долговое финансирование |

600 000 |

0,50 |

1,90% |

17,10% |

1,71 |

При выборе варианта финансирования решающим является уровень рентабельности собственного капитала. Таким образом, при равной прибыли в пессимистическом сценарии развития выгоднее вариант бездолгового финансирования, т.к. и рентабельность собственного капитала и чистая прибыль на акцию в этом случае выше, чем в долговом.

При оптимистическом сценарии выгоднее вариант долгового финансирования.

В целом, для акционера выгодней оптимистический сценарий долгового финансирования, т.к. при этом условии он получит наибольшую прибыль EBIT, чистую прибыль на акцию и рентабельность собственного капитала.

Рассчитаем пороговое значение прибыли из уравнения:

Проиллюстрируем варианты финансирования графически:

Проиллюстрируем варианты финансирования графически:

|

|

Долговое финансирование |

Бездолговое финансирование |

||||||

|

|

0 |

Пессимистический |

Пороговое |

Оптимистический |

0 |

Пессимистический |

Пороговое |

Оптимистический |

|

Чистая прибыль на акцию |

0 |

0,57 |

1,14 |

1,71 |

0 |

0,76 |

1,14 |

1,52 |

|

EBIT |

150 000 |

300 000 |

450 000 |

600 000 |

0 |

300 000 |

450 000 |

600 000 |

До достижения EBIT значения 450 000 выгоднее использовать только собственный капитал.

Чистая прибыль на акцию при отказе от займа до точки 450 000 оказывается выше, но после достижения EBIT 450 000 выгоднее привлекать долговое финансирование.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Контрольная работа по ТФМ Вариант №7 [20.11.10]](/files/works_screen/77/47.png)