Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Фискальная политика и ее роль в макроэкономическом регулировании национальной экономики

Тема: Фискальная политика и ее роль в макроэкономическом регулировании национальной экономики

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 184.43K | Скачано: 564 | Добавлен 11.11.10 в 14:32 | Рейтинг: 0 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Орел 2008

Содержание:

Введение 3

1 Сущность фискальной политики и ее виды. Встроенные стабилизаторы 4

2 Налоги и государственные расходы и их роль в регулировании национального производства. Налоговый мультипликатор и мультипликатор государственных расходов 9

3 Особенности современной фискальной политики в РФ 17

Практикум 21

Заключение 23

Список литературы 24

Введение

Фискальной политика – так принято называть область экономики, непосредственно связанную с взаимодействием государственных органов и всех остальных субъектов хозяйственной деятельности. Это взаимодействие достигается через систему государственных заказов, налогообложения и трансфертных платежей.

Поскольку осуществление государственных расходов означает использование средств государственного бюджета, а налоги являются основным источником его пополнения, фискальная политика сводится к манипулированию государственным бюджетом.

Тема фискальной политики, на сегодняшний день, весьма актуальна, так как экономика переживает далеко не самые лучшие дни, и от того, как правительство будет осуществлять бюджетно-налоговую политику зависит судьба каждого человека, живущего в нашей стране и судьба всей страны в целом. Современная фискальная политика определяет основные направления использования финансовых ресурсов государства, методы финансирования и главные источники пополнения казны.

Итак, целью данной работы является всестороннее рассмотрение фискальной политики государства как метода государственного регулирования экономики. Во-первых, мною будет раскрыто само понятие фискальной политики, выделены ее основные составляющие, обозначены принципы, механизмы и инструменты воздействия на хозяйственную систему общества. Во-вторых, мною будет проведен анализ современной фискальной политики в РФ: освещены объективные причины необходимости реформирования существующей фискальной политики, преобразования, осуществляемые правительством РФ в настоящее время, а также возможные пути дальнейших усовершенствований в области фискальной политики.

1 Сущность фискальной политики и ее виды. Встроенные стабилизаторы

Одним из основных инструментов макроэкономического регулирования является фискальная политика.

Схема 1.1. Структура фискальной политики.

Под фискальной политикой понимают совокупность мер, предпринимаемых правительственными органами по изменению государственных расходов и налогообложения. Ее основными задачами являются: сглаживание колебаний экономического цикла, обеспечение устойчивых темпов экономического роста, достижение высокого уровня занятости, снижение инфляции.

Инструментами фискальной политики выступают доходы и расходы государственного бюджета – государственные закупки; трансферты и налоги. Государственные закупки товаров и услуг и трансферты - это расходы государственного бюджета, а налоги – основной источник доходов бюджета, поэтому фискальную политику называют также налогово-бюджетной политикой.

Инструменты фискальной политики применяются, прежде всего, для стабилизации экономики и сглаживания циклических колебаний. В зависимости от фазы цикла, в которой находится экономика, выделяют: стимулирующую фискальную политику, которая применяется при спаде, направлена на увеличение деловой активности и используется как средство борьбы с безработицей. Ее мерами выступают увеличение государственных закупок, снижение налогов и увеличение трансфертов; сдерживающую фискальную политику, которая используется при буме («перегреве» экономики) и направлена на сдерживание деловой активности с целью борьбы с инфляцией. Ее мерами служат сокращение государственных закупок, увеличение налогов и сокращение трансфертов.

В зависимости от способа воздействия инструментов фискальной политики на экономику различают: дискреционную и автоматическую фискальную политику. Под дискреционной политикой понимают сознательное манипулирование правительством государственными расходами и налогами. Ее еще называют активной фискальной политикой. Она может осуществляться с помощью как прямых, так и косвенных инструментов. К первым относят изменение государственных закупок товаров и услуг, трансфертных платежей. Ко вторым – изменения в налогообложении (ставок налогов, налоговых льгот, базы налогообложения), политику ускоренной амортизации.

На практике уровень государственных расходов, налоговых поступлений может измениться даже в случае, если правительство не принимает соответствующих решений. Это объясняется существованием встроенной стабильности, которая определяет автоматическую (пассивную, недискреционную) фискальную политику. Встроенная стабильность основана на механизмах, которые работают в режиме саморегулирования и автоматически реагируют на изменения состояния экономики, их называют встроенными (автоматическими) стабилизаторами. Т.е. встроенные стабилизаторы – это инструменты, величина которых не меняется, но само наличие, которых автоматически стабилизирует экономику, стимулируя деловую активность при спаде и сдерживая ее при перегреве. К ним относятся: подоходный налог (включающий налог на доходы домохозяйств и налог на прибыль корпораций); косвенные налоги (в первую очередь налог на добавленную стоимость); пособия по безработице; пособия по бедности.

1. Подоходный налог действует следующим образом: при спаде уровень деловой активности сокращается и величина налоговых поступлений уменьшается, а при «перегреве» экономики, когда величина фактического выпуска максимальна, налоговые поступления увеличиваются. При этом ставка налога остается неизменной. Однако налоги – это изъятия из экономики, сокращающие поток расходов и, следовательно, доходов. Получается, что при спаде изъятия минимальны, а при перегреве максимальны. Таким образом, из-за наличия подоходных налогов экономика как бы автоматически «остужается» при перегреве и «подогревается» при рецессии. Появление в экономике подоходных налогов уменьшает величину мультипликатора, что усиливает стабилизационный эффект их воздействия на экономику. Наиболее сильное стабилизирующее воздействие на экономику оказывает прогрессивный подоходный налог.

2. Налог на добавленную стоимость (НДС) также обеспечивает встроенную стабильность. Он является косвенным налогом (частью цены товара), поэтому в период рецессии, когда объем продаж падает, налоговые поступления от косвенных налогов (изъятий из экономики) сокращаются. При перегреве, наоборот, совокупные доходы растут, что увеличивает объем продаж и поступления от этих налогов. Стабилизация экономики происходит автоматически.

3. Автоматическими стабилизаторами являются также пособия по безработице и по бедности, поскольку общая сумма их выплат увеличивается при спаде – по мере того, как люди начинают терять работу, становясь безработными и оказываясь ниже «черты бедности» - и сокращаются при буме, когда наблюдается «сверхзанятость» и рост доходов. Эти пособия являются трансфертами, т.е. инъекциями в экономику. Их выплата способствует росту доходов и поэтому совокупных расходов, стимулируя подъем, когда экономика находится в состоянии рецессии. Уменьшение общей суммы этих выплат при буме оказывает сдерживающее влияние на экономику.

Увеличение уровня занятости ведет к росту налогов, за счет которых финансируются пособия по безработице. При спаде производства увеличивается число безработных, что сокращает совокупный спрос. Однако одновременно растут и суммы выплат пособий по безработице. Это поддерживает потребление, замедляет падение спроса и, следовательно, противодействует нарастанию кризиса. В таком же автоматическом режиме функционируют системы индексации доходов, социальных выплат. Существуют и другие формы встроенных стабилизаторов: программы помощи фермерам, сбережения корпораций, личные сбережения и т.д.

Встроенные стабилизаторы смягчают изменения в совокупном спросе и тем самым помогают стабилизировать выпуск национального продукта. Именно благодаря их действию изменилось развитие экономического цикла: спады производства стали менее глубокими и более короткими. Раньше это было невозможно, так как налоговые ставки были ниже, а пособия по безработице и социальные выплаты незначительны.

Главное достоинство недискреционной фискальной политики в том, что ее инструменты (встроенные стабилизаторы) включаются немедленно при малейшем изменении экономических условий, т.е. здесь практически отсутствует временной лаг.

Недостаток автоматической фискальной политики в том, что она только помогает сглаживать циклические колебания, но не может их устранить. Поэтому в развитых странах экономика примерно ⅔ регулируется с помощью мер дискреционной фискальной политики и на ⅓ - за счет встроенных стабилизаторов.

2 Налоги и государственные расходы и их роль в регулировании национального производства. Налоговый мультипликатор и мультипликатор государственных расходов

Как писал Бенджамин Франклин: «В жизни нет ничего неизбежного, кроме смерти и налогов». Налог – это принудительное изъятие государством у домохозяйств и фирм определенной суммы денег не в обмен на товары и услуги. Налоги появились с возникновением государства и представляют собой основной источник доходов государства, средство оплаты расходов правительства. Так как услугами государства пользуются все члены общества, то государство собирает плату за эти услуги со всех граждан страны, и налоги служат инструментом перераспределения национального дохода. Кроме того, изменение налогов, влияя на совокупный спрос и совокупное предложение, является инструментом стабилизации экономики.

Назначение налогов проявляется в их функциях – фискальной и экономической. Функции налогов находятся в диалектической зависимости друг от друга. Так, поступление большего количества налоговых сборов в бюджет (фискальная функция) способствует стимулированию ускорения строительства социальных объектов, фундаментальных научных исследований (экономическая функция). В то же время ускорение инвестиционной активности, рост масштабов производства (экономическая функция) способствует увеличению налоговых поступлений в госбюджет (фискальная функция).

Налоговая система включает: субъект налогообложения (кто должен платить налог); объект налогообложения (что облагается налогом); налоговые ставки (процент, по которому рассчитывается сумма налога). Величина, с которой выплачивается налог, называется налогооблагаемой базой.

Принципы налогообложения были сформулированы А.Смитом в книге «Исследование о природе и причинах богатства народов» (1776).

В основу современной налоговой системы положены принципы справедливости и эффективности. Справедливость должна быть вертикальной (это означает, что люди, получающие разные доходы, должны платить неодинаковые налоги) и горизонтальной (люди с равными доходами должны платить равные налоги). Эффективность должна прежде всего обеспечиваться на микроэкономическом уровне, т.е. налоговая система должна способствовать эффективному размещению ресурсов и наиболее рациональному их использованию.

Различают два основных вида налогов: прямые налоги – это налоги, взимаемые с определенных денежных сумм, полученных экономическим агентом, или денежной оценки принадлежащего ему имущества. К прямым налогам относятся: личный подоходный налог; налог на прибыль; налог на наследство; налог на имущество; налог в владельцев транспортных средств и др. Особенность прямого налога состоит в том, что налогоплательщик (тот, кто оплачивает налог) налогоноситель (тот, кто выплачивает налог государству) – это один и тот же агент. Косвенные налоги – это часть цены товара или услуги. Поскольку эти налоги входят в стоимость покупок (либо как фиксированная сумма, либо как процент от цены), они носят неявный характер. К косвенным налогам относятся: налог на добавленную стоимость – НДС (имеющий наибольший вес в налоговой системе России); налог с оборота; налог с продаж; акцизный налог (подакцизными товарами являются сигареты, алкогольные напитки, бензин, автомобили, ювелирные изделия); таможенные пошлины. Особенность косвенного налога состоит в том, что налогоплательщик и налогоноситель – это разные агенты. Налогоплательщиком является покупатель товара или услуги (он оплачивает налог при покупке), а налогоносителем – фирма, которая произвела этот товар или услугу (она выплачивает налог государству).

Нормой налогообложения является налоговая ставка – размер налога на единицу обложения. Основной задачей правительства является определение оптимальных размеров налоговых ставок, в соответствии с данными экономическими условиями. Различаются следующие виды налоговых ставок: среднюю ставку налога, представляющую собой процентное соотношение налоговой суммы к величине дохода, и предельную ставку налога – величину прироста налоговой суммы на каждую дополнительную единицу увеличения дохода, выраженную в процентах.

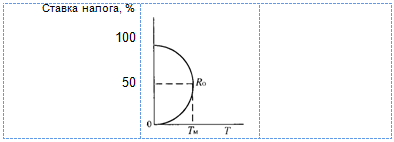

Группа американских специалистов во главе с А. Лаффером изучила зависимость суммы налоговых поступлений в бюджет от ставок подоходного налога. Эта зависимость отражена кривой Лаффера (рис.1.1).

Рис. 1.1. Кривая Лаффера

Согласно кривой Лаффера рост налоговых ставок приводит к увеличению массы налоговых поступлений лишь до определенных пределов (точка R0). Дальнейшее увеличение налоговой ставки сократит доходы предприятий, возможности расширения производства, тем самым в долгосрочном периоде затормозит рост ВВП и валового национального дохода. В результате сократится налогооблагаемая база, что приведет к падению доходов государственного бюджета. А также увеличение налоговой ставки может привести к уходу с рынка многих производителей из-за банкротств и к уклонению остальных хозяйств от налогов, что также сократит возможности государственного бюджета.

Кривая Лаффера показывает, что при определенных условиях снижение налоговых ставок может создать для бизнеса стимулы, способствовать приумножению сбережений и тем самым содействовать росту инвестиционного потенциала. Уменьшение банкротств должно способствовать расширению налогооблагаемой базы, так как количество налогоплательщиков при этом должно возрасти.

Однако не следует думать, что снижение ставки налогов должно сразу же дать желаемый эффект роста валового национального продукта. Последний происходит только при расширении инвестиционного процесса, особенно когда появляется на основной капитал. Спрос же на него варьирует в течение цикла, а в стадии депрессии может вовсе исчезнуть. Это значит, что результаты снижения ставок налогов в депрессивной ситуации могут проявиться лишь через годы.

В зависимости от того, как устанавливается средняя налоговая ставка, различают три типа налогообложения: пропорциональный, прогрессивный и регрессивный налоги.

Пропорциональный налог предполагает, что средняя налоговая ставка остается неизменной независимо от величины дохода. Поэтому сумма налога пропорциональна величине дохода. Прямые налоги (за исключением личного подоходного налога и в некоторых странах налога на прибыль) являются пропорциональными.

Прогрессивный налог – это налог, средняя налоговая ставка которого увеличивается по мере роста дохода и уменьшается по мере сокращения дохода. Такой налог предполагает не только большую абсолютную сумму, но также и более значительную долю взимаемого дохода по мере роста дохода.

Регрессивный налог – это налог, средняя налоговая ставка которого увеличивается по мере сокращения дохода и уменьшается по мере роста налога. Таким образом, при увеличении дохода его доля, выплачиваемая в виде налога, сокращается. Регрессивный налог может приносить большую абсолютную сумму налога, а может и не приводить к росту абсолютной величины налога при повышении доходов. В явном виде регрессивная система налогообложения в современных условиях наблюдается крайне редко. Однако все косвенные налоги с точки зрения доли, которую они занимают в доходе покупателя, имеют регрессивный характер, причем, чем выше ставка налога, тем в большей степени регрессивным он является. Поскольку косвенный налог – это часть цены товара, то в зависимости от величины дохода покупателя доля этой суммы в его доходе будет тем больше, чем меньше доход, и тем меньше, чем больше доход. Наиболее регрессивный характер имеют акцизные налоги.

Итак, налоги необходимы, так как государство с их помощью воздействует на многие экономические и социальные процессы. Они помогают поощрять либо подавлять определенные виды деятельности, направлять развитие тех или иных отраслей и регионов, регулировать количество денег и денежное обращение, воздействовать на инвестиционную активность предпринимателей, функционирование рынка ценных бумаг, равновесие между совокупным спросом и совокупным предложением. И хотя налоги в большей степени вызывают возмущение, чем одобрение, без них ни современное общество, ни государство существовать не могут.

Однако воздействие налогов и государственных расходов на величину и динамику чистого национального продукта (ЧНП) противоположно. Увеличение государственных расходов ведет к росту совокупного спроса и валового национального продукта. Рост налоговых поступлений, наоборот, ведет к уменьшению совокупного спроса, так как располагаемые доходы населения уменьшатся, а затем и к снижению ЧНП, поскольку производство сокращается, если на его продукцию падает спрос.

Сравнение степени воздействия рычагов фискальной политики на изменения величины ЧНП происходит на основе сопоставления мультипликатора государственных расходов и налогового мультипликатора.

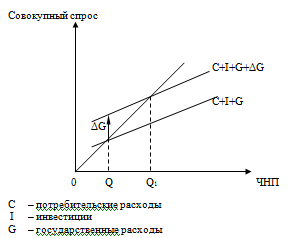

Мультипликатор государственных расходов показывает силу реакции изменений в производстве, определяющих величину ЧНП, в результате динамики государственных расходов. Значительная часть государственных расходов связана с ассигнованиями на социальные и хозяйственные цели. Поэтому прирост государственных расходов увеличивает размеры потребления населения и размеры совокупных инвестиций, так как к частным вложениям в производство прибавляются и государственные средства. Увеличение спроса на потребительские и инвестиционные товары расширяет емкость рынка. Бизнес откликается на это ростом производства и объемов предложения. В результате таких действий образуются дополнительные доходы у организаторов производства и у непосредственных работников. Дополнительные доходы расширяют емкость рынка, позволяют увеличить количество покупок и обеспечить тем самым дальнейший рост доходов продавцов. В последующем цикле продавцы умножают свои производственные траты, содействуя получению дополнительных доходов тем, кто уже им продавал товары, и т.д. В результате действия множительного эффекта, связанного с изменениями в величине государственных расходов, происходят нарастающие изменения в величине ЧНП.

Рис. 1.2. Влияние увеличения государственных расходов на ЧНП

На рис.1.2 увеличение государственных расходов привело к приросту ЧНП на величину (Q1 – Q), большую, чем ΔG. Причиной тому является то, что государственные расходы подвержены эффекту мультипликатора. Мультипликатор государственных расходов МG – это отношение прироста ЧНП к приросту государственных расходов.

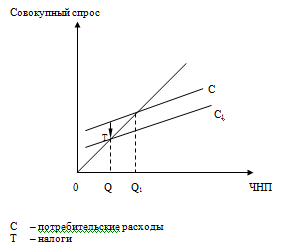

Налоговый мультипликатор Мт отражает изменения в экономике, вызванные увеличением или уменьшением налогов. Налоговый мультипликатор отражает обратные связи, так как динамика налогов и ЧНП происходит в разных направлениях: если налоги растут, происходит уменьшение ЧНП, при сокращении налогов ЧНП возрастает.

Рост налогов ведет к сокращению объема потребления, а значит, и совокупного спроса. Вследствие этого падает и уровень ЧНП. Уменьшение ЧНП происходит именно потому, что сокращается объем потребления. Для определения множительного эффекта от увеличения налогового бремени следует обратить внимание на то, что сокращение объема потребле6ния не совпадает с величиной прироста налоговых поступлений. Когда увеличиваются налоги, сокращается не только потребление, но и в определенной части сбережения. Если сбережения никуда не вкладываются, они не способны повлиять на динамику ЧНП. Это означает, что они не обладают мультипликативным эффектом. При сокращении же потребления такой эффект сохраняется.

Отношение изменения величина ЧНП, связанного с изменением величины налогов, к изменению налоговых поступлений определяет величину налогового мультипликатора МТ:

Рис. 1.3. Влияние роста налогов на ЧНП

На рис.1.3 показано, что если увеличить налоги на величину Т, то прямая совокупных расходов сместиться вниз и вызовет снижение ЧНП на величину DQ. Это происходит вследствие того, что рост налогов снижает доход после уплаты налогов на величину налога. Вследствие этого происходит снижение объемов потребления и сбережения, что влечет за собой сокращение ЧНП.

Итак, увеличение государственных расходов вызывает прирост ЧНП, сокращение этих расходов – снижение ЧНП. Увеличение налогов вызывает снижение ЧНП, а их уменьшение – рост ЧНП. Поэтому основная задача фискальной политики воздействие на совокупный спрос и ЧНП посредством изменения налогов и государственных расходов.

3 Особенности современной фискальной политики в РФ

В условиях перехода к рыночной экономике пришлось практически заново создавать налоговую систему, соответствующую данному сложному периоду. По форме российская налоговая система приближена к западной, но, фактически, в отличие от довольно эффективной последней, она ставит отечественного товаропроизводителя на грань выживания, подавляет его рыночную активность, что не способствует развитию реального сектора. Мощный налоговый пресс побуждает к неуплате или несвоевременной уплате налогов. Согласно экспертным оценкам в настоящее время не менее трети всех доходов укрываются от налогообложения.

Дело в том, что в странах с развитой рыночной экономикой основную долю налогоплательщиков составляет средний класс, получающий легальные доходы, тогда как в условиях переходной экономики в России средний класс интенсивно «вымывался». Значительная часть доходов имеет в нашей стране полулегальный характер. В отличие от западных стран, велика доля наличного оборота, отражающегося в отчетности далеко не в полной мере.

Кроме того, при росте доходов населения западных стран, в которых значителен удельный вес различных социальных пособий, высокие ставки налогов не обременительны для экономических субъектов и экономически оправданны с точки зрения проведения антициклической политики, будучи средством предотвращения «перегрева» экономики, сокращения избыточного спроса. Россия же только начала выходить из кризиса, поэтому деловая активность отечественных товаропроизводителей, как и спрос со стороны домашних хозяйств, должны поддерживаться стимулирующей налоговой политикой.

Подтверждением этого служат, в частности, результаты анализа опроса «Влияние налоговой нагрузки на деятельность предприятий: возможные изменения и ожидаемый эффект», проведенного в России в конце 2000г. В нем приняло участие 104 промышленных предприятий 41 региона страны. Данные опроса позволили сделать вывод о том, что при снижении ставки налога на прибыль на 5 процентных пунктов объем производства возрос бы на 3%. Это значит, что применительно к российской экономике небольшое снижение ставки налога на прибыль должно привести к увеличению суммы отчислений государству, поскольку оптимальная точка Лаффера уже перейдена и фактическая ставка слишком высока.

Исследования показали, что снижение налога на прибыль оборачивается для государства выигрышем, поскольку расширение производства ведет к увеличению налоговых поступлений в размере 0,5% годового объема выпускаемой продукции.

Были сделаны шаги в направлении усиления стимулирующего воздействия налоговой системы на инновационную деятельность. Отечественная налоговая система постепенно упрощалась. Ставка подоходного налога с физических лиц была установлена в размере 13%. Основной целью реформы подоходного налога было снижение номинального налогового бремени с целью сокращения уклонения от уплаты налога.

Реформа дала определенные результаты: поступления подоходного налога в 2001г. по сравнению с 2000г. возросли более чем на 23%, а в 2002г. по сравнению с 2001г. — на 20% в реальном выражении. В 2004г. объем поступивших налогов по сравнению с 2003г. вырос на 16,3%. Эффект реформы налогообложения проявляется и в настоящее время.

Таким образом, в России были сделаны определенные шаги в направлении создания налоговой системы, отвечающей современным рыночным требованиям.

Вместе с тем в рассматриваемой сфере имеются серьезные нерешенные проблемы. Так, в экономической литературе высказывается точка зрения, согласно которой единая ставка налога не может не отмереть и внедрение прогрессивной шкалы подоходного налогообложения неизбежно в условиях большой дифференциации доходов населения. Другое дело, что это не должна быть примитивная шкала, по которой под прогрессивное налогообложение подпадают все граждане, которые получают доходы, даже отдаленно не напоминающие доходы человека среднего достатка.

О несовершенстве существующей системы налогообложения свидетельствует также быстрый рост задолженности по налоговым платежам бюджет. Данная задолженность на 1 января 2005г. по сравнению с 1 января 2004г. возросла на 68,9%. Проблема погашения внешнего государственного долга является для российской экономики в настоящее время одной из самых острых.

Наиболее крупной расходной статьей бюджета является обслуживание государственного долга. Она составляет 20% всех расходов. Если учесть расходы на погашение государственного долга, рефинансируемые за счет новых займов, то совокупные расходы государства, направляемые в адрес его кредиторов, составляют более 40% расходной части бюджета. Это значит, что основной функцией бюджетно-налогового механизма в России является перераспределение национального дохода для обслуживания громадного государственного долга.

Правда, нельзя не отметить, что в результате проведения данной политики государственный долг сократился с 4479,7 млрд руб. в 2004г. до 3884,1 млрд. руб. — к 2008г. в абсолютном выражении и с 61,3% до 29,9% — в процентах к ВВП за тот же период. Вместе с тем при наличии профицита федерального бюджета начиная с 2000г. происходило предусмотренное увеличение внутренних заимствований. На конец 2004г. предельный объем государственного внутреннего долга был утвержден в сумме 988 млрд. руб. В 2005—2006 гг. он может достигнуть 1200 млрд. руб.

Теории экономического роста, зарубежный опыт показывают, что обеспечение устойчивой стабилизации и подъема возможны только при ориентации фискальной политики на стимулирование инвестиционноинновационной активности. Государство должно осуществлять госинвестиции, финансировать институты развития, государственные целевые программы научно-технического развития, стимулировать частных инвесторов для приоритетного развития высокотехнологичных секторов экономики, используя различные рычаги фискальной политики.

Для России в настоящее время гораздо важнее обеспечения сбалансированности бюджета переломить тенденцию замедления экономического роста путем государственного стимулирования инвестиционной и инновационной активности, модернизации и структурной перестройки экономики. В действительности практика бюджетного планирования свидетельствует о многократном за последние годы сокращении финансирования государственной поддержки НТП.

В целях преодоления негативных тенденций в социальной политике необходимо усилить социальную функцию финансовой политики, превратить ее в рычаг формирования социально ориентированной рыночной экономики России.

Практикум

Экономика находится в состоянии равновесия при полной занятости всех ресурсов. При этом равновесный уровень дохода составляет 200 млрд. долл. Правительство планирует увеличить государственные расходы на 25 млрд. долл. На сколько нужно увеличить чистые налоговые поступления в бюджет, чтобы избежать при этом инфляции и сохранить прежний уровень дохода, если известно, что предельная склонность к сбережению равна 0,25.

Дано:

ΔG = 25 млрд. долл. - государственные расходы

MPS = 0,25 - предельная склонность к сбережению

Y = 200 млрд. долл. - равновесный уровень дохода

Найти:

ΔТ - ?

Решение:

Так как известна предельная склонность к сбережению MPS, поэтому можем найти предельную склонность к потреблению MPC.

MPS + MPC = 1,

MPC = 1 – MPS,

MPC = 1 – 0,25 = 0,75.

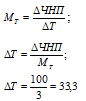

Зная предельную склонность к сбережению MPS и предельную склонность к потреблению MPC, можем найти мультипликатор государственных расходов MG и налоговый мультипликатор MT.

MТ = MPC × M;

МТ = 0,75 × 4 = 3.

Найдем величину изменения расходов чистого национального потребления ΔЧНП:

ΔЧНП = ΔG × MG;

ΔЧНП = 25 × 4 = 100 млрд. долл.

Теперь найдем величину необходимого увеличения налоговых поступлений ΔТ:

Ответ: На 33,3 млрд. долл. нужно увеличить чистые налоговые поступления в бюджет, что бы избежать при этом инфляции и сохранить прежний уровень дохода.

Заключение

Таким образом, видами фискальной политики являются дискреционная и автоматическая (недискреционная) политики, а под встроенными стабилизаторами понимаются изменения в налоговых поступлениях, пособия по безработице и другие социальные выплаты, субсидии фермерам. Сущность фискальной политики заключается в финансовом регулировании экономики, которое осуществляется посредством налогообложения и государственных расходов.

Разобрав налоги и государственные расходы, можно сделать выводы о том, что налог является принудительной выплатой государству. Налоги выполняют фискальную и экономическую функции, с помощью фискальной создаются государственные денежные фонды и материальные условия для функционирования государства. Экономическая функция, в свою очередь, показывает, что налог оказывает серьезное влияние на воспроизводство, стимулируя или сдерживая его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения. Фискальная политика сопровождается эффектами мультипликаторов государственных расходов и налогов. Мультипликатор государственных расходов показывает, насколько возрастает ВНП в результате роста государственных расходов, а мультипликатор налогов всегда меньше мультипликатора государственных расходов.

Для России в настоящее время гораздо важнее обеспечения сбалансированности бюджета переломить тенденцию замедления экономического роста путем государственного стимулирования инвестиционной и инновационной активности, модернизации и структурной перестройки экономики. В целях преодоления негативных тенденций в социальной политике необходимо усилить социальную функцию финансовой политики, превратить ее в рычаг формирования социально ориентированной рыночной экономики России.

Список литературы

Официальные документы

1. Социально-экономическое положение России. Январь 2005г. - М.: Федеральная служба государственной статистики, 2005

Учебники, монографии, сборники научных трудов

2. Борисов Е. Ф. Экономическая теория: учебник. – М.: Юрист, 2000.

3. Матвеева Т.Ю. Основы экономической теории: Учебное пособие для вузов / Т.Ю.Матвеева, И.Н.Никулина. – М.: Дрофа, 2003.

4. Основы экономической теории: Учебник / Гос.унив. – Высшая школа экономики; Под ред. С.И.Иванова. – 7-е изд. – М.: Вита-Пресс, 2004.

5. Рузавин Г. И. Основы рыночной экономики: Учебное пособие для вузов – М.: Банки и биржи, ЮНИТИ, 2001.

6. Экономическая теория. Учебник. / Под ред. И.П. Николаевой. – М.: ЮНИТИ, 2001.

Стать из журналов и газет

7. Аукционек А., Батаева А. Какие налоговые реформы выгодны государству? // Вопросы экономики. 2001. №9.

8. Любимцев А. Необходимость изменения ориентиров финансовой по- литики. Экономист, 2004

9. Пансков В. Бюджет – 2001 чреват серьезными экономическими и социальными коллизиями // Российский экономический журнал. 2000. № 10.

10. Селезнев А. Государственный долг: иллюзии и реальность. Эконо- мист. 2004. №3.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Фискальная политика и ее роль в макроэкономическом регулировании национальной экономики [11.11.10]](/files/works_screen/76/39.png)