Главная » Бесплатные рефераты » Бесплатные рефераты по теории финансового менеджмента »

Контрольная работа по Теории финансового менеджмента Вариант №1

Тема: Контрольная работа по Теории финансового менеджмента Вариант №1

Раздел: Бесплатные рефераты по теории финансового менеджмента

Тип: Контрольная работа | Размер: 138.03K | Скачано: 400 | Добавлен 25.03.09 в 11:47 | Рейтинг: +8 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Калуга 2008

Задача 1.

А) Первоначальная сумма Р 6000 руб. помещена в банк на срок n 0,5 лет под

i 16 % годовых (проценты простые). Найти наращенную сумму. Уровень инфляции

за рассматриваемый период оказался равным а=1,1 %. Какова реальная доходность

операции?

Б) Первоначальная сумма Р 6000 руб., наращенная сумма S 6300 руб.,

процентная ставка i 16 % годовых (проценты простые). Найти период начисления.

В) Первоначальная сумма Р 6000 руб., наращенная сумма S 6300 руб., период

начисления n =0,5 лет. Найти простую процентную ставку.

Г) Первоначальная сумма Р 6000 руб. помещена в банк на срок с а=12,03 по b=27.08 под I 16% годовых (проценты простые). Найти наращенную сумму в английской и немецкой практиках.

Решение:

А) S = Р (1 + n*i) = 6000 (1+0,5*0,16) = 6510 руб.

наращенная сумма Sреальная =S*Jp = S* (1+a/100) = 6510* 1.011 = 6581,61 руб.

где Jр- индекс цен

Б) N = (S-P)/(i*P) = (6300-6000)/(0,16*6000) = 0,3125 года = 114 дней.

В) I=(S-P)/(п*Р) = (6300-6000)/(0,5*6000) = 0,1 (10%).

Г) Немецкая практика: t =19+4*30+27-1= 165 дней

S = P(l+ (t/360)*i) =6000 (1+(165/360)0,16) = 6440 руб.

Английская практика: t=19+2*30+2*31+27-1=173 дня

S = P(1+ (t/365)*i) =6000 (1+(173/365)0,16) = 6455 руб.

Задача 2.

Известны следующие данные о предприятиях А и В:

|

Показатели |

Предприятие А |

Предприятие В |

|

Текущая прибыль, руб. |

25000 |

2300 |

|

Число акций |

70 |

80 |

Предприятие А поглощает предприятие В с помощью слияния акционерного капитала и следующего менового соглашения: 1 акция В = а*акции А=0,2*акции А. Определить показатели предприятия А (текущая прибыль, число акций, прибыль на акцию) после поглощения.

Решение:

После поглощения показатели предприятия А будут следующими:

Текущая прибыль = 25000 + 2300 =27300 руб.

Число акций = 80* 0.2 +70 = 86 акции.

Прибыль на акцию = 27300/86 = 317,4 руб.

Задача 3.

На основании приведенных данных провести анализ движения и технического состояния основных средств.

|

Показатели |

Прошлый год, руб. |

Отчетный год, руб. |

|

Первоначальная стоимость ОС |

36000 |

365000 |

|

Износ основных средств |

23000 |

35000 |

|

Стоимость поступивших ОС |

16500 |

26000 |

|

Стоимость выбывших ОС |

11000 |

16000 |

|

Стоимость ОС на начало периода |

34000 |

|

Решение:

Дополним таблицу необходимыми показателями:

|

Показатели |

Прошлый год, руб. |

Отчетный год, руб. |

|

Первоначальная стоимость ОС |

36000 |

365000 |

|

Износ основных средств |

23000 |

35000 |

|

Стоимость поступивших ОС |

16500 |

26000 |

|

Стоимость выбывших ОС |

11000 |

16000 |

|

Стоимость ОС на начало периода |

340000 |

345500 |

|

Стоимость ОС на конец периода |

345500 |

355500 |

|

Сумма прироста ОС = ОСпоступивших -ОС выбывших |

5500 |

10000 |

|

Кобновления= ОСпоступивших / ОС на конец года |

0,04 |

0,07 |

|

Кввода= ОС поступивших / ОС на конец года (не рассчитываем, принимаем равным Кобновления) |

0,04 |

0,07 |

|

Квыбытия = ОС выбывших / ОС на нач. года |

0,032 |

0,048 |

|

Кприроста ОС=сумма прироста ОС/ОС нач.периода |

0.016 |

0,029 |

|

Кизноса=сумма износаОС/ОСпервоначальная |

0,069 |

0,096 |

|

Кгодности =ОСостаточная/ ОСпервоначальная |

0,960 |

0,974 |

Задача 4.

А) Размер ежегодных платежей R 1500 руб., срок n 4 года, проценты начисляются

по сложной процентной ставке i 16% годовых. Найти наращенную (будущую)

сумму и современную стоимость простых рент постнумерандо (обычный) и

пренумерандо (авансовый).

Б) Определить размер ежегодных платежей в конце года по сложной процентной

ставке i 16% годовых для накопления через n 4 года суммы S 7300 руб.

В) Определить размер ежегодных платежей в конце года по сложной процентной

ставке i 16% годовых для погашения в течение n 4 года долга А 7300 руб.

Г) Размер ежегодных платежей R 1500 руб., процентная ставка i 16% годовых, наращенная сумма S 9400 руб. Определить сроки простых рент постнумерандо и пренумерандо.

Д) Размер ежегодных платежей R 1500 руб., процентная ставка i 16% годовых,

современная стоимость А 7300 руб. Определить сроки простых рент

постнумерандо и пренумерандо.

Е) Определить, под какую процентную ставку нужно вносить каждый год R 1500

руб., чтобы через n=4 лет накопить сумму S 7300руб. (для рент постнумерандо и

пренумерандо).

Ж) Определить, под какую процентную ставку нужно вносить каждый год R 1500

руб., чтобы через n 4 лет погасить долг А 7300руб. (для рент постнумерандо и

пренумерандо).

З) Современная стоимость бессрочной ренты постнумерандо А 7300руб,

процентная ставка i 16% годовых. Найти размер ежегодных выплат.

Решение:

A) Наращенная сумма

S постнумерандо=-R * ((1 + i)n - 1) / i = 1500* ((1+ 0.16)4- 1)/0.16= 7599,74

Современная сумма

P постнумерандо= R * (1-(1/(1+i)n/i = 1500* (1-1/(1+0.16)4)/0.16 = 4195,44

Наращенная сумма

S пренумерандо= S постнумерандо* (1+i)= 7599,74*(1+0,16)= 8815,70

Современная сумма

P пренумерандо= P постнумерандо* (1+i)= 4195,44*(1+0,16)= 4866,71

Б) R= S*I/(1+i)n-1=7300 * 0.16/(1+0.16)4 -1= 644,30 руб.

В) R = A*i/(1-(1/(1+i)n = 7300*0,16/(1-(1/(1+0,16)4=2609,98 ру6.

Г) Срок простой ренты

nпостнумерандо = Ln(i * S/R) +1/ Ln (1+i) = Ln (0.16 * 7300/1500)+1/Ln( 1+0.16) = 6,49 года

Срок простой ренты пренумерандо

nпренумерандо = nпостнумерандо*(1+i)= 6,49 *(1+0,16)= 7,53 года

Д) Срок простой ренты постнумерандо

Ппостнумерандо = Ln(1- (i * A/R))-1 /Ln (1+i) =

= Ln(l-(0.16*7300/1500))-1/Ln(l+0.16)= 17,9 года

Срок простой ренты пренумерандо

nпренумерандо = nпостнумерандо*(1+i)=17,9*(1+0,16)= 20,76 года

З) R=A*i =7300* 0.16 =1168 руб.

Задача 5.

А) Первоначальная сумма Р 6000 руб. помещена в банк на срок n 2 года под i 16% годовых (проценты сложные). Найти наращенную сумму. Уровень инфляции за рассматриваемый период оказался равным а=1,1%. Какова реальная доходность операции?

Б) Первоначальная сумма Р= 6000 руб., наращенная сумма S= 7300 руб., процентная ставка i = 16% годовых (проценты сложные). Найти период начисления.

В) Первоначальная сумма Р 6000 руб., наращенная сумма S 7300 руб., период начисления n 2 года. Найти сложную процентную ставку.

Решение:

А) Sреальная = Р * (1+ i- а)п = 6000 * (1+0.16-0.011)2 = 7921,21 руб.

Б) n = ln (S/P)/ln (1+i) = ln (7300/6000)/ ln (1+0.16) = 0,2 / 0,19 = 1,05 года

В) i =S/P - 1 = 0,21 или 21%

Задача 6.

Банк выдает кредит на сумму 1500017000, срок 45 года, процентная ставка 1617% годовых. Составить план погашения долга

А) методом Инвуда

Б) методом Ринга

В) методом Хоскольда. Безрисковая ставка равна 38% годовых.

Решение:

А) метод Инвуда

Коэффициент капитализации рассчитывается как сумма ставки доходности инвестиции 0,16 и фактора фонда возмещения (для 16%, 4 года) 0,14256. Коэффициент капитализации равен 0,16+0,14256= 0,30256.

|

К уплате за месяц |

Процент на капитал |

Возмещение основной суммы |

|

|

1 |

2=15000* 0,30256 |

3=1*0,16 |

4=2-3 |

|

15000 |

4538,4 |

2400 |

2138,4 |

|

10461,6 |

4538,4 |

1673,86 |

2864,544 |

|

5923,2 |

4538,4 |

947,712 |

3590,688 |

|

1384,8 |

4538,4 |

221,568 |

4316,832 |

|

Итого: |

18153,6 |

9568,23 |

15000 |

Б) методом Ринга

Ежегодная прямолинейная норма возврата капитала составит 25%, так как за 4 лет будет списано 100% актива (100: 4 = 25). В этом случае коэффициент капитализации составит 16% + 25%=41%.

|

Возмещение основной части кредита |

Возмещение процентов по кредиту (17%) |

К уплате за месяц |

|

|

1 |

2=15000/4 |

3=1*16% |

4=2+3 |

|

15000 |

3750 |

2400 |

1350 |

|

11250 |

3750 |

1800 |

1950 |

|

7500 |

3750 |

1200 |

2550 |

|

3750 |

3750 |

600 |

3150 |

|

Итого: |

15000 |

9568,23 |

9000 |

В) метод Хоскольда используется в тех случаях, когда ставка дохода первоначальных инвестиций несколько высока, что маловероятно реинвестирование по той же ставке. Для реинвестируемых средств предполагается получение дохода по безрисковой ставке. Согласно условию безрисковая ставка 3% годовых.

Норма возврата капитала равна 0,17046, что представляет собой фактор фонда возмещения для 3% за 4 года. Соответственно коэффициент капитализации равен

0,16 + 0,17046=0,33046

|

Выплаты процента |

Выплаты за счет процента |

Выплаты основной суммы |

Выплаты всего |

Накопленная сумма возврата |

Остаток основной суммы |

К уплате за месяц |

|

1=7(пред. периода)*0,16 |

2=6(пред. периода)*0,03 |

3 |

4=2+3 |

5 |

6=6(пред. периода)-5 |

7=1+2+3 |

|

15000 |

||||||

|

2400 |

0 |

3750 |

2897,82 |

3750 |

11250 |

6150 |

|

1800 |

112,5 |

3750 |

3129,65 |

7500 |

7500 |

5662,5 |

|

1200 |

225 |

3750 |

3380,02 |

11250 |

3750 |

5175 |

|

600 |

337,5 |

3750 |

3650,42 |

15000 |

0 |

4687,5 |

Задача 7.

А) Предприятие купило станок за S=220000280000 руб., период эксплуатации которого n=67 лет. После этого станок можно будет продать на вторичном рынке за P=115000135000 руб. (остаточная стоимость). Определить методом равномерного начисления износа ежегодные начисления на износ и балансовую стоимость станка на конец каждого года.

Б) Определить методом начисления износа с сокращающейся балансовой стоимости норму амортизации, ежегодные начисления на износ и балансовую стоимость станка на конец каждого года.

В) пусть остаточная стоимость P равна нулю. Определить методом суммы годичных чисел ежегодные начисления на износ и балансовую стоимость станка на конец каждого года.

Решение:

А) в методе равномерного начисления износа предполагается, что предприятие получает от использования актива равноценную пользу в течение всего периода эксплуатации. Расчет ежегодно начисляемого износа производится по следующей формуле: ежегодное начисление на износ = (S — P)/n, где S — первоначальная стоимость актива, Р — остаточная стоимость актива, n — период эксплуатации актива.

|

Год |

Первоначальная стоимость, руб. |

Начисления на износ на счете прибылей и убытков, руб. |

Накопленная амортизация, руб. |

Балансовая стоимость на конец года, руб. |

|

1 |

2 |

3=(S-P)/n |

4 нарастающий итог |

5=2-4 |

|

1 |

220000 |

17500 |

17500 |

202500 |

|

2 |

220000 |

17500 |

35000 |

185000 |

|

3 |

220000 |

17500 |

52500 |

167500 |

|

4 |

220000 |

17500 |

70000 |

150000 |

|

5 |

220000 |

17500 |

87500 |

132500 |

|

6 |

220000 |

17500 |

105000 |

115000 |

Б) при начислении амортизации используется норма амортизации — величина, показывающая, какую долю от оставшейся балансовой стоимости актива нужно списать в очередной год.

Норма амортизации вычисляется по следующей формуле: норма амортизации = 1 — , где S — первоначальная стоимость актива, Р — остаточная стоимость актива (Р ≠ 0), n — период эксплуатации актива. Метод начисления износа с сокращающейся балансовой стоимости никогда полностью не сводит уровень остаточной стоимости до нуля.

Норма амортизации = 1 — = 0,10, то есть ежегодные начисления на износ составляют 10 % от балансовой стоимости станка на конец предыдущего года.

|

Год |

Первоначальная стоимость, руб. |

Начисления на износ на счете прибылей и убытков, руб. |

Накопленная амортизация, руб. |

Балансовая стоимость на конец года, руб. |

|

1 |

2 |

3=5(пред. Периода)*0,1 |

4 нарастающий итог |

5=2-4 |

|

1 |

220000 |

22000 |

22000 |

198000 |

|

2 |

220000 |

19800 |

41800 |

178200 |

|

3 |

220000 |

17820 |

59620 |

180744 |

|

4 |

220000 |

18074,41 |

77694,41 |

156207 |

|

5 |

220000 |

15620,664 |

93315,074 |

135000 |

|

6 |

220000 |

13500,034 |

106815,108 |

135000 |

В) Так как станок используется 6 лет, то сумма годичных чисел равна 6 + 5 + 4 + 3 + 2 + 1 = 21. Поэтому в 1-й, 2-й, 3-й, 4-й, 5-й и 6-й годы сумма амортизационных отчислений равна 6/21, 5/21, 4/21, 3/21, 2/21 и 1/21 от первоначальной стоимости станка (220 000 руб.). Заполним таблицу.

|

Год |

Первоначальная стоимость, руб. |

Начисления на износ на счете прибылей и убытков, руб. |

Накопленная амортизация, руб. |

Балансовая стоимость на конец года, руб. |

|

1 |

2 |

3=2*x/21 |

4 нарастающий итог |

5=2-4 |

|

1 |

220000 |

10476,19048 |

10476,19048 |

209524 |

|

2 |

220000 |

20952,38095 |

31428,57143 |

188571 |

|

3 |

220000 |

31428,57143 |

62857,14286 |

157143 |

|

4 |

220000 |

41904,7619 |

104761,9048 |

115238 |

|

5 |

220000 |

52380,95238 |

157142,8571 |

62857,1 |

|

6 |

220000 |

62857,14286 |

220000 |

0 |

Задача 8.

А) Номинальная стоимость облигации 6000 руб, купонная процентная ставка 18%,оставшийся срок до погашения облигации 2 года, текущая рыночная процентная ставка 16%. Определить текущую рыночную стоимость облигации.

Б) Облигация номинальной стоимостью 6000 руб. с купонной процентной ставкой 18% была куплена в начале года за 7500 руб. После получения купонного платежа в конце года облигация была продана за 7300 руб. Определить норму прибыли за год.

В) Облигация номинальной стоимостью 6000 руб. с купонной процентной ставкой 18% и сроком погашения 2 года была куплена за 7300 руб. Определить доходность облигации методом средних. Определить доходность облигации методом интерполяции.

Решение:

А) , где

F - сумма погашения (как правило - номинал, т.е. F = N);

k - годовая ставка купона;

r - рыночная ставка (норма дисконта);

n - срок облигации;

N - номинал;

m - число купонных выплат в году.

Т.о. текущая рыночная стоимость облигации составляет

PV = (6000*0,18)/(1+0,16)+ (6000*0,18)/((1+0,16)* (1+0,16))+6000/((1+0,16)* (1+0,16))= 931+356,72+4458,98=5746,7

Б) Норма прибыли за определенный период может быть вычислена с помощью следующего уравнения:

Rt= , где:

Rt - прибыль за период, оканчивающийся в дату t;

Pt - цена ценной бумаги на дату t;

P(t - 1) - цена ценной бумаги на дату t - 1;

Ct - поток наличных, получаемых на дату t.

Rt =(7300-7500)/7500+(6000*0,18)/7500 = - 0,027 + 0,144 = 0,117 (11,7%)

В) величина купонных платежей

R=k*P=0,18*6000=1080

Сумма выплат = п *R + P = 2*1080+6000=8160

общая = Сумма выплат - S = 8160 - 7300 = 860 - общая прибыль

Средняя = 1 общая/n = 860/2 = 430 руб. средняя прибыль за период.

Рсредняя =(Р + S)/2 = (6000+7300) / 2 = 6650 руб. средняя стоимость облигации.

Do = 1средняя/Рсредняя= 430/6650= 0,065 или 6,5%

Задача 9.

По обращающимся привилегированным акциям выплачиваются ежегодные дивиденды 160 руб. Цена этой акции равна 7300 руб. Определить доходность акции.

Решение:

текущая доходность - отношение полученного дивиденда к цене приобретения акции.

текущая доходность =160/7300 = 0,022=2,2%

Задача 10.

А) Рыночная цена акции в настоящий момент Ро 7300 руб. Ожидаемая цена акции в конце текущего года равна Р1 7400 руб, а ожидаемый дивиденд в текущем году D1 160 руб. Определить ожидаемую дивидендную доходность, ожидаемую доходность за счет изменения цены акции и ожидаемую доходность по акции в текущем году.

Б) Дивиденд, выплачиваемый ежегодно по акции нулевого роста, равен D 150 руб. Ожидаемая норма прибыли ks =16%. Определить теоретическую (внутреннюю) цену акции.

В) курс акции нулевого роста в настоящий момент Ро 7300 руб., а последний из уже выплаченных дивидендов D 160 руб. Определить норму прибыли (доходность) этой акции.

Г) Последний из уже выплаченных дивидендов по акциям нормального роста D0 150 руб., а ожидаемый темп роста дивидендов g 4%. Определить дивиденд, который акционер ожидает получить в текущем году. Определить теоретическую в(внутреннюю) цену акции нормального роста при требуемом уровне доходности ks 16%.

Д) Рыночная цена акции нормального роста в настоящий момент Ро 7300 руб. Ожидается что дивиденд в текущем году будет равен D1 160 руб., а темп роста g 4%. Определить ожидаемую норму прибыли (доходность) этой акции.

Е) Период избыточного роста N 3 лет, темп роста доходов и дивидендов в течение периода избыточного роста gs 26%, постоянный темп роста после периода избыточного роста gn 11%, последний из уже выплаченных дивидендов Do 150 руб., требуемая норма прибыли ks16%. Определить теоретическую (внутреннюю) цену акции избыточного роста.

Решение:

А) Доходность текущего года

Ктек = D1/P0 = 150/7300 = 0,02 (2%)

Ожидаемая дивидендная доходность за счет изменения цены акции

Кожид.изм цены= P1- Ро/Ро = (7400-7300)/ 7300= 0,014 (1,4%)

Ожидаемая доходность

Кожид=2%+1,4%=3,4%

Б) Р =D/k=150/0,16 = 937,5 руб.

В) Ks =D/Po=150/7300 = 0,02 (2%)

Г) Dt =D0*(l+ g)=150*(1+0,04) = 156 руб.

Ро= D0/(ks-g) =150/(0.16-0,04) = 1250 руб.

Д) As =D1/P0 + g=160/7300+0,04=0,062 (6,2%)

Е) Р0 = D0/(gs - ks)( ks -gn)[(1+ gs)/(1+ ks))N*( gn- gn)-(1+ gs)* ( ks -gn)]

P0=150/(0,26-0,16)(0,16-0,11)[((l+0,26)/(l+0,16))3*(0,26-0,11)-(l+0,26)*(0,16-0,11)]=150/(0,000645)= 232558,14

Задача 11.

А) средневзвешенная стоимость капитала предприятия равна m 14%. Прогноз прибыли предприятия после налогообложения по годам соответственно a=73000 руб., b=82000 руб. и c=94000 руб. Предполагается, что с четвертого года предприятие будет расти ежегодно на f 4%. Прогноз суммарных чистых активов предприятия по годам соответственно d 260, g 270 и h 280 тыс. руб. Определить экономическую стоимость предприятия.

Б) Доходность ценных бумаг с нулевым риском f 4%, доходность акций рыночного индекса k 11%, коэффициент известен. Ставка налогообложения t 31%. Текущая рыночная стоимость заемного капитала предприятия D 230 000 руб. текущая рыночная стоимость собственного капитала предприятия Е 820 000 руб. Ожидаемый реальный денежный поток предприятия на конец 1-го года равен d 260 000 руб., на конец 2-го g 270 000 руб., на конец 3-го года – h 280000 руб., а в дальнейшем прогнозируется ежегодный рост предприятия на p=3%. Ожидаемый налоговый щит предприятия на конец 1-го года равен a=73 000 руб., на конец 2-го года- b 82 000 руб., на конец 3-го года – c=94 000 руб. Стоимость заемного капитала предприятия равна m 12% годовых. Начиная с 4-го года, предполагается неизменность структуры капитала предприятия. Определить стоимость предприятия методом скорректированной текущей стоимости.

В)Период прогноза 3 года. Чистый денежный поток на конец 3-го года предполагается равным 73000 руб. Ценовой мультипликатор «цена/денежный поток» равен 4. Альтернативные издержки по инвестициям 12%. Определить текущее значение остаточной стоимости предприятия.

Г)Период прогноза 3 года. Чистый денежный поток на конец 3-го года предполагается равным 73000 руб. Ожидается, что чистый денежный поток предприятия будет расти каждый год с постоянной скоростью 4%. Средневзвешенная стоимость капитала 12%. Определить текущее значение остаточной стоимости предприятия.

Д) Ожидаемый чистый денежный поток предприятия на конец 1го года равен 260 000 руб., на конец второго года – 270 000 руб. , на конец 3-го года – 280 000 руб. В дальнейшем прогнозируется ежегодный рост 2% чистого денежного потока. Средневзвешенная стоимость капитала 12%. Определить текущее значение остаточной стоимости предприятия.

Решение:

А) Текущая стоимость чистых денежных потоков в течение прогнозного периода

d/(1+m) +g/(1+m)2 + h/(1+m)3 =260000/1,12+270000/1,2544+280000/1,404928 = 646683,67 руб.

Текущее значение остаточной стоимости:

a/(1+f) + b/(1+f)2 + c/(1+f)3= 73000/1,04+82000/1,96+94000/2,0384= 158143,64 руб.

Экономическая стоимость предприятия = Текущая стоимость чистых

денежных потоков в течение прогнозного периода + текущее значение

остаточной стоимости =646683,67 + 158143,64 = 804827,31 руб.

Б) Коэффициент риска без учета влияния финансового рычага

b1 = b/1+ D(1-t)/E= 1,1/1+ 230000*0,69/820000 = 1,29

Стоимость акционерного капитала

R1 =f+ b1/ (k-f) =4+1,29*7= 13,03%

Реальный денежный поток на конец 4-го года

F =c*(1+p)=94000*1,03= 96820 руб.

Остаточная стоимость предприятия на конец n года= F/(R1-р) = 96820 / 0,1= 968200 руб.

Текущая стоимость реального денежного потока =230000/1,11 +

+270000/1,2321 + 280000/1,367631= 631078,85 руб.

Налоговый щит предприятия на конец 3 года = с (1+р) =94000 *1,03 =96820 руб.

Значение остаточного налогового щита на конец 3 года = 96820/(m-р) =

96820 /(0.12-0.03) = 1075777,78 руб.

Текущая остаточная стоимость налогового щита = 73000/1,12 + 82000/1,2544+94000/1,404928 = 197455,81 руб.

Скорректированная налоговая стоимость предприятия = 1075777,78+197455,81

= 1273233,59 руб.

В) Значение остаточной стоимости предприятия = Чистый денежный поток на

конец n-го года * ценовой мультипликатор=73000*4 = 292000 руб.

Текущее значение остаточной стоимости предприятия = значение остаточной

стоимости предприятия/ (1+ m)p= 292000 / (1+0,12)3= 207839,83 руб.

Г) Текущее значение остаточной стоимости = Чистый денежный поток на

конец (n+1)-го года /(Средневзвешенная стоимость капитала - скорость потока)=

=73000/(0,12-0,04)= 912500 руб.

Д) Текущая стоимость предприятия = Текущая стоимость ден. потоков в

течение прогнозируемого периода + текущее значение остаточной

стоимости предприятия

Текущая стоимость чистых денежных потоков = 260000/1,12+

+270000/1,2544+280000/1,404928=646683,67 руб.

Текущая стоимость предприятия (методом роста ден. потоков)= 280000*(1+0,05)= 294 000 руб.

Остаточная стоимость предприятия на конец 3 года = 294000/ (0,14-0,05) = 3 266 666,6 руб.

Текущая значение остаточной стоимости предприятия =3266666,6/(1+0,14)3=2 204 907 руб.

Текущая стоимость предприятия = 599597,9 + 2204907 = 2 804 504,9 руб.

Задача 12.

Ожидаемая прибыль предприятия в текущем году равна d 240 000 руб., ежегодный рост g 5%, ставка налога на прибыль t 33%. Средневзвешенная стоимость капитала предприятия WACC 12%. Удельный вес голосующих акций в общей величине капитала предприятия равен b 65% по рыночной цене. В настоящий момент выпущено a=9400 обыкновенных акций. Планируется выпуск новых акций (c=2% от общего числа). Ожидается что этот выпуск не окажет существенного влияния на тенденции в динамике прибыли предприятия. Скидка за недостаточную ликвидность (продается неконтрольный пакет) равна 25%. Определить цену новых акций.

Б) Предполагаемый будущий объем продаж равен 240 000 руб., а ценовой мультипликатор «цена/объем продаж» - 5. Определить стоимость предприятия.

Решение:

А) Денежный поток

D = d*(l-t) = 240000* (1-0,33) =160 800

Рыночная стоимость предприятия = D/(WACC - g) = 160800 / (0,12 - 0,05) =

=2 297 142,8 руб.

Обоснованная стоимость обыкновенных акций = рыночная стоимость предприятия *b = 2297142,8* 0,65 = 1 493 142,8 руб.

Общее число обыкновенных акций с учетом акций нового выпуска =

= (а*100)/(100-с) = (9400* 100) / (100-2) = 9 591,8 руб.

Цена акции = обоснованная стоимость акций / общее число обыкн.акций с

учетом нового выпуска = 1493142,8/9591,8 = 155,7 руб.

С учетом скидки 25% за недостаточную ликвидность:

Цена акции=155,7 *(1-0,25)= 116,8 руб.

Б) Стоимость предприятия = объем продаж * ценовой мультипликатор = 240 000 * 5 =

= 1 200 000 руб.

Задача 14.

Взят кредит под 13% годовых. Ставка налога на прибыль равна 35%. Определить стоимость кредита после налогообложения.

Решение:

Стоимость кредита после налогообложения = (стоимость кредита до налогообложения) * (1 - ставка налога на прибыль) = 0,13 * (1 - 0,35) = 0,0845 (8,45% годовых).

Задача 15.

|

Источник капитала |

Стоимость |

Рыночная стоимость |

|

Кредит |

13 |

1.3 |

|

Обыкновенные акции |

16 |

0.7 |

|

Облигационный заем |

6 |

0.7 |

Определить средневзвешенную стоимость капитала предприятия.

Решение:

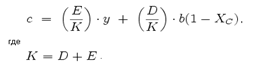

Где с, WACC – средневзвешенная стоимость капитала,

y- требуемая или ожидаемая доходность от собственного капитала

b- требуемая или ожидаемая доходность от заемных средств,

Xc- эффективная ставка налога на прибыль для компании,

D – всего заемных средств,

Е – всего собственного капитала,

К – всего инвестированного капитала.

К=D+E=13+16+6=35

WACC=(13/35)*1.3+(16/35)*0.7+(3/35)*0.7=0,862857=86.2857 %

Задача 16

А) Чистая прибыль после уплаты налогов равна 90 000 руб., а число обыкновенных акций равно 9400. Определите прибыль на акцию.

Б) Прибыль до выплаты процентов и налогов равна 72000 руб., проценты к уплате – 7100 руб., а ставка налога на прибыль – 35%. Число обыкновенных акций равно 9400. Определить прибыль на акцию.

Решение:

А) Прибыль на акцию составит 90 000 / 9400 = 9,57 руб.

Б) Вычитаем из прибыли проценты к уплате, после чего вычитаем налог на прибыль:

(72000-7100)-35%= 42185 руб.

На каждую акцию приходится 42185/9400 = 4,49 руб. прибыли.

Задача 17

Доходность ценных бумаг с нулевым риском Rf 4%, доходность акций рыночного индекса Rm 11%, коэффициент β известен (0,6). Определите доходность обыкновенных акций компании.

Решение:

Re = Rf + b ( Rm - Rf )

где Re - ожидаемая доходность акций данной компании;

Rf - доходность безрисковых ценных бумаг

Rm- доходность в среднем на рынке ценных бумаг в текущем периоде

b - бета-коэффицент.

Re = 0,04 + 0,6 ( 0,11 – 0,04)= 0,082 (8,2%)

Показатель (Rm - Rf), равный в данном случае 7% имеет вполне наглядную интерпретацию, представляя собой рыночную премию за риск вложения своего капитала не в безрисковые государственные ценные бумаги, а в рискованные ценные бумаги. Аналогично показатель (Re - Rf), т.е. 4,2%, представляет собой премию за риск вложения капитала в ценные бумаги именно данного предприятия.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Контрольная работа по Теории финансового менеджмента Вариант №1 [25.03.09]](/files/works_screen/37/33.png)