Главная » Бесплатные рефераты » Бесплатные рефераты по теории финансового менеджмента »

Стратегия и тактика проведения реструктуризации. Теория ценообразования опционов

Тема: Стратегия и тактика проведения реструктуризации. Теория ценообразования опционов

Раздел: Бесплатные рефераты по теории финансового менеджмента

Тип: Контрольная работа | Размер: 69.91K | Скачано: 361 | Добавлен 26.02.09 в 17:49 | Рейтинг: 0 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Архангельск 2008

СОДЕРЖАНИЕ

1. Стратегия и тактика проведения реструктуризации 3

2. Теория ценообразования опционов 9

3. Тест 15

4. Практическая часть 16

4.1. Задача 1 16

4.2. Задача 2 17

СПИСОК ЛИТЕРАТУРЫ 19

1. Стратегия и тактика проведения реструктуризации

Под реструктуризацией мы понимаем структурные изменения в производстве, финансировании, маркетинге, управлении и других аспектах деятельности предпринимательской структуры, направленные на увеличение стоимости ее бизнеса. В ходе реструктуризации решаются следующие задачи:

– совершенствование производственной деятельности и структуры подразделений предпринимательской структуры, осуществляющих эту деятельность;

– повышение эффективности использования всех видов ресурсов – финансовых, человеческих, материальных;

– создание организационных структур и идеологии хозяйствования, адекватных стратегическим целям предпринимательской структуры и обеспечивающих стратегическую эффективность ее бизнесу в изменчивой конкурентной среде;

– формулирование и внедрение в каждодневную практику нового образа предпринимательской структуры как среди ее сотрудников, так и во внешней среде. [5, c.92]

Непрерывные изменения, происходящие во внешней и внутренней среде предпринимательской структуры, требуют использовать при стратегическом планировании развитые сценарные подходы, касающиеся всех сторон ее деятельности, отраженные в ее миссии. В качестве основных подходов к реструктуризации предпринимательства и бизнеса выделяют реструктуризацию развития и реинжиниринг, различающиеся глубиной структурных изменений.

Реструктуризация развития исходит из целесообразности сохранения в основном направлений, форм и методов хозяйствования, уделяя внимание их совершенствованию и повышению эффективности. Эта форма реструктуризации применяется, когда либо в целом стабильность бизнеса и конкурентного положения предпринимательской структуры сохраняются, но вместе с тем наблюдается ухудшение динамики развития, появились признаки ослабления конкурентной позиции, либо требуется накопить дополнительные финансовые ресурсы для последующего рывка с целью значительного улучшения своей конкурентной позиции [3, c.52].

Реинжиниринг применяется для вывода предпринимательской структуры из предкризисного состояния, связанного, например, с недопустимо высоким уровнем издержек, делающим ее беззащитной против ценовых методов ведения конкурентной борьбы, либо массовым отказом потребителей от продукции предпринимательской структуры, резко снижающим ее доходную базу и т.п. Таким образом, реинжиниринг означает глубокую структурную перестройку бизнеса предпринимательской структуры, зачастую влекущую полное изменение ее идеологии и методов ведения бизнеса с целью достижения значительных изменений в конкурентном положении и финансовых результатах деятельности [7, c.225].

Процесс реструктуризации состоит из следующих этапов:

– Осознание необходимости проведения реструктуризации. В ходе непрерывного мониторинга изменений во внешней и внутренней среде предпринимательской структуры и проводимого параллельно анализа поступающей информации своевременно выявляются причины и факторы, способные вызвать негативные изменения финансового и конкурентного положения предпринимательской структуры.

– Формулируются новые стратегические цели. В соответствии с новыми целями теоретически прорабатывается организационная, производственная и маркетинговая модель предпринимательской структуры и ее бизнеса, необходимые технологические изменения в производстве и самой продукции, а также осуществляется увязка планируемых структурных изменений с необходимыми ресурсами.

– С той же степенью полноты, что и для перспективной модели бизнеса предпринимательской структуры, создается описание (модель) действующего бизнеса. Проводится описание системы маркетинга, производства, снабжения, финансов и управления предпринимательской структурой, оценивается ее эффективность с целью выделения проблемных зон. Строится текущая рыночная оценка бизнеса, выявляются основные факторы, влияющие на эффективность предпринимательской структуры и ее рыночную стоимость.

– Из сравнения начальной позиции реструктуризации и ее конечных целей определяется тип реструктуризации – реструктуризация развития или реинжиниринг. На этом этапе рассматриваются конкретные стратегии реструктурирования, которые можно разделить на внешние и внутренние. К внешним стратегиям относят различные методы организационного реструктурирования – разукрупнение предпринимательской структуры или, наоборот, слияние с другой компанией, приобретение чужого бизнеса, создание совместного предприятия или ликвидация подразделения и т.п. К внутренним стратегиям относят различные структурно-функциональные изменения внутри предпринимательской структуры, а также финансовое реструктурирование, изменяющее структуру дебиторской и кредиторской задолженности, капитала предприятия, повышение монетаризации расчетов и т.д. В результате такой проработки создается система взаимно увязанных бизнес-планов в области маркетинга, производства, финансов, управления, развития персонала предпринимательской структуры. На этой же стадии разрабатываются поэтапные прогнозы ее балансов и денежных потоков, а также оценка стоимости предпринимательской структуры. Разработанная программа реструктуризации определяет последовательность действий для всех функциональных подразделений по достижению целей реструктуризации, эти действия увязываются с необходимыми ресурсами. В результате такой проработки создается комплекс функциональных стратегических целей, функциональных стратегических планов и организационных структур с необходимым для их реализации ресурсным обеспечением.

– Переход на новую модель бизнеса – последовательная реализация бизнес-планов реструктуризации. При этом весь временной горизонт перехода разбивается на несколько тактических интервалов с контрольными точками, в которых фиксируется реальное воплощение бизнес-планов и достигнутые результаты сравниваются с плановыми заданиями. В случае совпадения фактических результатов с плановыми заданиями (в пределах заданных допустимых отклонений) стратегия реструктуризации и ее реализация признаются удовлетворительными и принятая стратегия проводится и на следующем тактическом интервале. В случае выхода отклонения фактических результатов от плановых за пределы интервала допустимых отклонений, причины такого отклонения тщательно анализируются с целью установления его причин. После установления причин анализируется их характер, случайность и закономерность их проявления, оценивается продолжительность и интенсивность их действия, оцениваются дополнительные ресурсы, необходимые для нейтрализации негативного влияния установленных причин. В случае, если оценка дополнительных ресурсов не превосходит имеющихся или доступных ресурсов предпринимательской структуры, разрабатываются и принимаются соответствующие меры, корректирующие первоначальный план реструктуризации при сохранении ее стратегических целей. В случае недостаточности ресурсов, необходимых для нейтрализации негативного влияния установленных причин, возникает необходимость в пересмотре не только бизнес-планов, но и стратегических целей реструктуризации [1, c.43].

Итак, реструктуризация бизнеса предпринимательской структуры должна проходить в рамках тщательно продуманного процесса, на каждом этапе которого используется схема предиктор-корректор (планирование – реализация плана – оценка достигнутого результата – коррекция планов и целей в петле обратной связи). Применение такой схемы требует систематического изучения взаимодействия управляемого объекта с внешней средой, научного прогнозирования и анализа причинно-следственных связей [5, c.93].

В связи с этим многократно возрастает значимость другого резерва повышения экономической эффективности предпринимательства – умения предпринимателей комбинировать факторы производства для получения преимуществ на рынке. В ходе этой деятельности происходит непрерывная оценка внешних и внутренних возможностей, открывающихся перед предпринимательской структурой, а также угроз, исходящих от внешней среды, и сопряженных с ними рисков. Это предполагает необходимость ранжирования всех событий по двум параметрам – актуальности, характеризующей скорость наступления события, и выгодам (для возможностей) и рискам (для угроз), сопряженным с этими событиями.

Для адекватной реакции предпринимательской структуры на события внешней среды угрозы и возможности необходимо ранжировать по степени их настоятельности, т.е. близости и масштабам последствий, которые они могут повлечь за собой [ 4, c.33].

В российской действительности все еще встречается пассивная форма стратегии выживания, которая характеризуется сокращением производственных затрат путем сворачивания производства, сокращения занятости, снижения технологического уровня производства, задержки платежей как кредиторам, так и в государственный бюджет и внебюджетные фонды. Очевидно, что подобная "стратегия выживания" способна лишь отдалить окончательный крах (банкротство) предпринимательской структуры за счет замедления темпов экономического и финансового падения. Предотвратить банкротство эта стратегия не в силах, поскольку она нарушает все принципы настоящей стратегии выживания: укрепление платежеспособности, повышение доходности за счет более точного соответствия продукции запросам потребителей, снижение издержек.

Вместе с тем, все большее число российских предпринимателей применяет стратегию активного выживания, которая характеризуется активной маркетинговой политикой, включающей поиск новых рыночных сегментов, обновление продукции в соответствии с запросами потребителей и т.д., активной производственной политикой, включающей совершенствование технологии производства с целью повышения качества выпускаемой продукции и снижения издержек производства, увеличение загруженности производственных мощностей с одновременной ликвидацией и реструктуризацией неприбыльных производств, а также повышение финансовой дисциплины для укрепления платежеспособности предпринимательской структуры, предотвращения возможности применения к ней Закона о несостоятельности (банкротстве), поиск новых организационных структур и т.п. Активной стратегии выживания свойственна стабилизация состояния предпринимательской структуры на начальном этапе, сменяющаяся затем ростом объемов производства и продаж. Основными препятствиями, затрудняющими использование активной стратегии выживания в российской экономике в недавнем прошлом являлись: дефицит собственных оборотных средств, осложненный проблемами с его покрытием банковскими кредитами в связи с высокими темпами инфляции, завышенный курс рубля по отношению к доллару, который стимулировал высокий уровень импорта, угнетающий национальную промышленность и другие.

Важно иметь в виду, что предложенный подход фиксирует реальные темпы совершенствования продукта на единицу затрат, что позволяет определять субъективные трудности (трудности для данной предпринимательской структуры) в продвижении по каждому конкретному направлению. Имея оценки этих трудностей, менеджмент предпринимательской структуры может точнее планировать направление развития собственного персонала, повышать не только экономическую, но и социальную эффективность на микроуровне [13, c. 22].

2. Теория ценообразования опционов

Проблема ценообразования опционов сейчас представляется одним из наиболее интересных и развивающихся вопросов как теории финансового рынка, так и практики портфельного управления. Генеалогическое древо моделей ценообразования опционов весьма богато подходами и именами: начиная от моделей Башелье (1900), Самуэльсона (1965) и других предшественниц знаменитой модели Блэка-Шоулса (1973), и кончая идеями Хулла-Вайта и Блэка-Дермана-Тоя (1990). Наряду с аналитическими моделями (Блэка-Шоулса и ее модификациями), присутствуют численные модели (имитационные по методу Монте-Карло, по методологии конечных разностей, биномиальные) и модели численной аппроксимации, автокорреляционные моде-ли (ARCH, GARCH) и т.д.

Следует отметить общую особенность подходов: ценообразование инструментов рассматривается без учета хозяйственной ситуации, в которой находится экономический агент, задач управления портфелем данного предприятия, ориентируясь преимущественно на рыночную конъюнктуру волатильности и средней доходности подлежащих активов [8, c.103].

В 1972 г. профессора Майрон Шоулз и Фишер Блэк опубликовали в Журнале политической экономии (Journal of Political Economy) свою работу, содержащую метод вычисления справедливой цены (премии) для европейского колл-опциона на акции. Этот метод с тех пор во всем мире стали называть моделью Блэка - Шоулза.

Модель Блэка - Шоулза справедливой цены опциона утверждает, что акция и колл-опцион являются сравнимыми (comparable) инвестициями, т. е. покупка акции и продажа опциона на акцию в качестве хеджа может образовать безрисковый портфель. Движение цены опциона должно отражать движение цены акции, но, возможно, с иной амплитудой. Поэтому необходимо держать акции в таком количестве, чтобы они воспроизводили движение цены опциона.

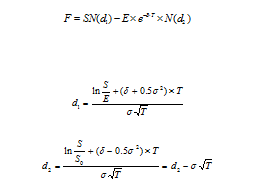

Расчет стоимости опциона осуществляется по формуле Блэка—Шоулза, разработанной для оценки финансовых опционов типа «колл»:

где F — текущая цена опциона «колл»; S — текущая рыночная цена базисного актива; Е — цена исполнения опциона; r — непрерывно начисляемая ставка без риска в расчете на год; Т — время до истечения, представленное в долях в расчете на год; ? — риск базисной обыкновенной акции, измеренный стандартным отклонением доходности акции, представленной как непрерывно начисляемый процент в расчет на год; S\E — дисконтированная стоимость цены исполнения на базе непрерывно начисляемого процента; N ( d 1 ) и N ( d 2 ) — вероятности того, что при нормальном распределении со средней величиной, равной 0, и стандартным отклонением, равным 1, результат будет соответственно меньше d 1 и d 2 [2, c.63] .

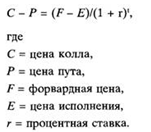

Для расчета цены европейского опциона «пут» используется формула:

Опцион, который продается по гораздо более низкой цене, чем полученной по формуле Блэка-Шоулза, является кандидатом на покупку. Опцион, который продается по более высокой цене, — кандидат на продажу.

Формула Блэка-Шоулза применима только к опционам на акции, по которым не выплачиваются дивиденды в течение срока действия опциона. Однако по большинству обыкновенных акций, на которые выписываются опционы, дивиденды, как правило, уже выплачены. Вместе с тем, чтобы обойти этот недостаток применения указанной формулы расчета стоимости опциона, в нее должны быть внесены некоторые изменения, связанные с ценой исполнения опциона [3, c. 60].

Действительная стоимость опциона «колл» зависит от пяти переменных, к которым следует отнести:

- рыночную стоимость обыкновенной акции (S );

- цену исполнения опциона ( E );

- продолжительность времени до даты истечения ( T );

- ставку без риска ( r );

- риск обыкновенной акции ( ? ).

Каждая из указанных переменных оказывает разное влияние на действительную цену опциона «колл». Так, чем выше цена базисной акции, тем больше стоимость опциона «пут». При высокой цене исполнения — меньше стоимость опциона «колл». Чем больше времени остается до даты истечения опциона «колл», тем больше его стоимость. Высокая ставка без риска обыкновенной акции а определяет повышенную стоимость опциона «колл». Высокий риск обыкновенной акции соответствует большей стоимости опциона «колл».

Из указанных пяти переменных влияние первых трех (S , Е u , Т) определить сравнительно легко. Для оценки ставки без риска и риска обыкновенной акции используются другие методы. Так, например, для определения ставки без риска производится сравнение анализируемого опциона «колл» с доходностью к погашению векселя, дата которого близка к дате истечения опциона.

Для нахождения риска обыкновенной акции, как правило, используется множество методов: сравнения, аналогий, экстраполяции, экспертные, моделирования. Каждый из указанных методов позволяет получить оценку s , которая затем анализируется с точки зрения достоверности и надежности на других прошлых опционах «колл». Полученное значение s не является само по себе точным, поскольку всегда были и будут существовать факторы, определяющие вероятность наступления какого-то события, влияющего на курс ценных бумаг.

Анализ действительной стоимости опциона «пут» показывает, что он зависит от тех же пяти переменных, которые формируют опцион «колл». При этом стоимость опциона «пут» зависит от них следующим образом:

- чем выше цена базисной акции S , тем меньше стоимость опциона «пут»;

- чем больше цена исполнения Е, тем больше стоимость опциона «пут»;

- чем больше остается времени до даты истечения Т, тем, как правило, больше стоимость опциона «пут»;

- чем выше ставка без риска r , тем меньше стоимость опциона «пут»;

- чем больше риск обыкновенной акции о, тем больше стоимость опциона «пут».

Практически все методы, используемые для оценки влияния переменных на действительную цену опциона «колл», могут быть применены для определения цены опциона «пут». Вместе с тем, если учесть выплаты по опциону и занять средства под процент без риска, тогда покупка акции и продажа опциона «колл» будут аналогичны инвестированию в безрисковый актив [10, c. 36].

Роберт Мертон, приняв многие из предположений модели Блэка - Шоулза, такие, как отсутствие дивидендов и постоянство процентных ставок, в 1973 г. отказался от предположения непрерывности рынка.

Еще одной слабостью модели служит взаимосвязь между спотовой и форвардной ценой. Было предпринято много попыток более строгого обоснования форвардной цены, однако ее поведение продолжает оставаться непредсказуемым. Поэтому, как правило, модель ценообразования опционов недооценивает валютные опционы «без денег».

Изначальная формула Блэка - Шоулза может применяться только к европейским колл-опционам. Однако существует взаимосвязь между ценами колл- и пут-опционов, устанавливаемая с помощью форвардного рынка. Ее дает формула паритета пут-колл-форвард (put-call-forward exchange parity (PCFP)):

Суть формулы состоит в том, что опцион на покупку отечественной валюты за иностранную валюту по определенному курсу х эквивалентен опциону на продажу иностранной валюты за отечественную валюту по тому же курсу х. Поэтому колл-опцион на отечественную валюту трансформируется в пут-опцион на иностранную валюту, и наоборот [14].

Другая модель ценообразования опционов, введенная Коксом, Россом и Рубинштейном в 1979 г., предназначалась для применения к американским опционам - опционам с условием раннего исполнения. Соображения, связанные с тем, что раннее исполнение наступает только тогда, когда преимущество от владения валютой превысит временную стоимость опциона, позволяют их биномиальной модели оценивать премию колл-опциона с помощью оценки вероятности раннего исполнения для каждого последовательного дня. Теоретическая премия сравнивается с затратами на поддержание позиции наличного хеджа до момента, пока временная стоимость опциона не превысит форвардных пунктов валютного хеджа, когда надо будет исполнять опцион.

Практическое применение модели Кокса - Росса - Рубинштейна довольно трудоемко, и при ее использовании ограничением служит количество возможных экспериментов [15].

В 1983 г. Марк Герман (Mark German) и Стивен Колхаген (Steven Kohlhagen) распространили модель Блэка - Шоулза на валютные обмены с использованием разницы в процентных ставках. Далее предусматривается, что валютным форвардным контрактом могут торговать с премией либо с дисконтом [11, c. 12].

Также в 1983 г. Орлин Граб (Orlin Grabbe) предложил различные модификации модели Блэка - Шоулза применительно к валютному обмену. В 1987 г. Бодурта (Bodurtha) и Куртадон (Courtadon) предложили другую модель ценообразования валютных опционов [12, c. 28].

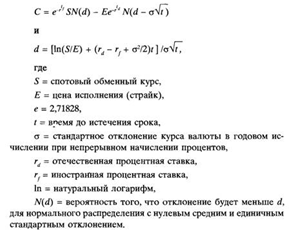

Модификация модели Блэка - Шоулза применительно к валютному обмену дается следующими соотношениями:

3. Тест

1. Оценка интеллектуального капитала по методике дисконтирования денежных потоков и капитализации прибыли относится к :

А. Затратному подходу

Б. Доходному подходу

В. Сравнительному подходу

Г. Всем перечисленным

ОТВЕТ: Б

2. Назовите модели определения стоимости собственного обыкновенного капитала.

ОТВЕТ: модель прогнозируемого роста дивидендов, модель прибыли на акции, ценовая модель капитальных активов, модель дисконтирования денежного потока.

- Предпочтение инвесторов текущих дивидендов доходам, потенциально возможным лишь в будущем, исходя из принципа минимизации риска основано на теории:

А. Налоговой дифференциации

Б. Иррелевантности дивидендов

В. Существенности дивидендной политики

Г. Другое

ОТВЕТ: В

4. Практическая часть

4.1. Задача 1

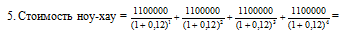

Предприятие владеет ноу-хау производства изделий. Затраты на производство изделий без использования ноу-хау составляют 7,5 руб. за единицу. При этом 40% себестоимости представляют собой затраты труда. Предприятие продает 500000 изделий в год. Ноу-хау дает возможность предприятию экономить на каждом выпускаемом изделии 1,3 руб. за счет используемых материалов и 30% трудовых затрат. По прогнозам, это преимущество сохранится 4 года. Оцените стоимость ноу-хау при ставке дисконта 12 %.

РЕШЕНИЕ:

- Определим затраты труда:

Трудовые затраты = 7,5 * 0,4 = 3,00 руб.

2. Определим экономию по трудовым затратам:

Экономия (трудовые затраты) = 3 * 0,3 = 0,90 руб.

3. Экономия на единицу изделия (материальные + трудовые затраты) = 0,90 + 1,30 = 2,20 руб.

4. Годовая экономия затрат = 2,20 * 500 000 =1 100 000 руб.

982 142,86 +876 913,27+782 918,15+699 078,49=3 341 052,77 руб.

ОТВЕТ: 3 341 052,77 руб.

4.2. Задача 2

Определить плату за использованный капитал

Доля заемных средств – 40%

Доля собственного капитала - 60%, в т.ч. 10 % составляет выпуск привилегированных акций, 50% - обыкновенных акций.

Ставка налога на прибыль – 24%

Банковская ставка процента – 18%

Рыночная цена привилегированной акции составляет 50 руб.

Номинальная цена одной акции 40 руб.

Фиксированный размер дивидендов по привилегированным акциям компании – 10%

Рыночная цена обыкновенной акции - 55 руб.

Дивиденды на одну акцию 5,5 руб.,

Прогнозный рост дивидендов по обыкновенным акциям - 2%

Величина активов предприятия = 35600 тыс.руб.

РЕШЕНИЕ:

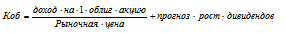

1. Определим стоимость источника обыкновенного капитала, используя модель прогнозируемого роста дивидендов:

Коб=5,5/55+0,02=0,12 или 12%.

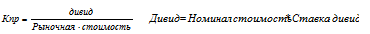

2. Определим стоимость привилегированного акционерного капитала по формулам:

Дивид=40*0,1=4 руб. Кпр=4/50=0,08 или 8%

3. Определим стоимость долга компании, то есть заемного капитала:

Кзк = (1-0,24)*0,18=0,1368 или 13,68%

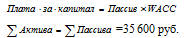

4. Найдем средневзвешенную цену капитала, которая находится по формуле:

WACC=0,1*0,08+0,5*0,12*+0,4*0,1368=0,008+0,06+0,0547=0,1227 или 12,27%

5. Определим плату за использованный капитал, по формуле:

Значит, Плата за капитал = 35 600 * 0,1227 = 4 368,12 руб.

ОТВЕТ: 4 368,12 руб.

СПИСОК ЛИТЕРАТУРЫ:

1. Баканов М.И., Шеремет А.Д. Теория экономического анализа: 4-е изд. доп. и перераб. — М.: Финансы и статистика, 2003, 416 с.

2. Буренин А.Н. Рынки производных финансовых инструментов. — М.: Инфра-М., 2006.-368 с.

3. Бланк И.А. Основы финансового менеджмента. В 2-х т.т. — М.: Ника-Центр, 2003.

4. Галиаскаров Ф.М., Мозалев А.А. Теория финансового менеджмента: учебное пособие. – М.: Вузовский учебник, 2008. – 192 с.

5. Ковалев В.В. Введение в финансовый менеджмент. — М.: Финансы и статистика, 2002, 167 с.

6. Стрикленд А.Дж., Томпсон А.А. Стратегический менеджмент. - М.: Юнити, 2005, 576 с.

7. Финансовый менеджмент: теория и практика /Под ред. Е. С. Стояновой. — 5-е изд., перераб. и доп. — М.: Перспектива, 2002. — 655 с.

8. Финансовый менеджмент: Учебник / Под ред. А.М. Ковалевой. – М.: ИНФРА-М, 2002, 252 с.

9. Березникова Л.А., Дли М.И. Использование показателя «стоимость компании» для финансовой оценки антикризисных решений // Финансовая газета, 2004, № 3, с. 10.

10. Дуйсекулов А. Прикладные аспекты реорганизации // Финансовая газета. Региональный выпуск. — 2001. — № 32.

11 Красовский А. Применение оценки при управлении имущественным комплексом Российской Федерации // Финансовая газета. — 2001. — № 16.

12 Козырь Ю. Применение теории опционов в практике оценки // Рынок ценных бумаг. – 2005, № 5, с. 28.

13. Чернецов Г., Ушаков А., Коротин Е. Возможности применения методов управления проектами при подготовке и реализации программы реструктуризации предприятия // Менеджмент в России и за рубежом. — 2000. — № 6.

С. 113—129.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Стратегия и тактика проведения реструктуризации. Теория ценообразования опционов [26.02.09]](/files/works_screen/34/65.png)