Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Потребительский кредит: его виды и особенности

Тема: Потребительский кредит: его виды и особенности

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 95.57K | Скачано: 259 | Добавлен 20.01.16 в 18:57 | Рейтинг: +1 | Еще Контрольные работы

Содержание

1. Потребительский кредит: его виды и особенности…………………………….3

2. Расчетное задание…………………….………………………………………….10

Список литературы…………………………………………………………………12

1. Потребительский кредит: его виды и особенности

Потребительские кредиты - это широкое понятие, объединяющее различные виды кредитов, предоставляемых частным лицам на потребительские нужды. Кредиторами по потребительскому кредитованию могут выступать банки, торговые организации, кредитные организации небанковского типа (ломбарды, кредитные кооперативы, кассы взаимопомощи), строительные общества, сами граждане, пункты проката, а также предприятия и организации, в которых работают граждане. Ведущее место на рынке потребительских кредитов занимают коммерческие банки.

Несмотря на высокие темпы количественного и качественного развития рынка потребительского кредитования в России, в отечественной научной литературе до сих пор продолжаются дискуссии, сфокусированные вокруг сущности потребительского кредитования.

Ряд западных исследователей используют наиболее лаконичное определение термина «потребительское кредитование». В частности, Э. Рид и Р. Коттер полагают, что «потребительский кредит предназначен для финансирования конечного потребителя».

Российские исследователи М.Л. Дьяконова, Т.М. Ковалева и Т.Н. Кузьменко определяют потребительский кредит как «экономические отношения между кредитором и заемщиком по поводу кредитования конечного потребителя. В качестве заемщика выступают физические лица, кредитором являются банки».

Особенностью данного определения является то, что авторы значительно ограничили область потребительского кредитования, исключив из нее небанковские финансово-кредитные учреждения. Кроме того, в представленном определении не уточняется назначение потребительского кредита и, следовательно, из него не понятно, можно ли относить к потребительским кредитам ссуды на покупку, ремонт и строительство жилья.

Другой российский исследователь О.И. Лаврушин отмечает, что «потребительские ссуды – это любые виды ссуд, предоставляемые населению, в том числе ссуды на приобретение товаров длительного пользования, ипотечные ссуды, ссуды на неотложные нужды и пр.». В данном определении, в отличие от предыдущего, к потребительскому кредиту относятся и ипотечные ссуды, что, как мы продемонстрируем далее, не совсем корректно.

Г.Н. Белоглазова определяет потребительский кредит как «особую форму кредита, которая заключается в предоставлении рассрочки платежа населению при покупке товаров дли- тельного пользования. Он предоставляется торговыми фирмами и специализированными финансовыми компаниями». Необходимо отметить явно прогрессивный характер данного определения в той части, где упоминаются специализированные финансовые компании. Таким образом, раскрывая сущность потребительского кредита, автор не ограничивается одной лишь банковской формой его существования.

Помимо отмеченных выше, общим недостатком всех представленных определений является отождествление потребительского кредита и товарного кредита. Однако данная точка зрения не совсем корректна. Мы полагаем, что потребительский кредит не может быть предоставлен в товарной форме, так как в соответствии со ст. 822 Гражданского кодекса РФ по договору товарного кредита одна сторона обязуется предоставить другой стороне вещи, определяемые родовыми признаками, а последняя обязуется возвратить аналогичное количество вещей того же рода и качества. Таким образом, предметом товарного кредита являются вещи, но не денежные средства. В связи с этим мы разделяем точку зрения Е.А. Павлодского, утверждающего, что «товарный кредит может быть предоставлен любым лицом, за исключением кредитных организаций… Банки и иные кредитные организации, предоставляющие кредит исключительно денежными средствами, не могут быть кредиторами по данному договору».

Итак, можно сделать вывод, что потребительский кредит включает в себя отношения между физическим лицами и финансовыми организациями (как банковскими, так и небанковскими) и не может быть предоставлен в товарной форме.

Классификация потребительских ссуд заемщиков и объектов кредитования может быть проведена по ряду признаков, в том числе по типу заемщика, видам обеспечения, срокам погашения, методам погашения, целевому направлению использования, объектам кредитования, объему и так далее.

По направлениям использования (объектам кредитования) в России потребительский кредит подразделяют на неотложные нужды; на строительство и приобретение жилья; на капитальный ремонт индивидуальных жилых домов, их газификацию и присоединение к сетям водопровода и канализации.

Гражданам, проживающим в сельской местности, кроме того выдаются кредиты на строительство надводных построек для содержания скота и птицы и приобретение средств малой механизации для выполнения работ в личном подсобном хозяйстве. Членам садоводческих кооперативов и товариществ предоставляются долгосрочные ссуды на приобретение или строительство садовых домиков и на благоустройство садовых участков.

По субъектам кредитной сделки (по облику кредитора и заемщика) различают:

- банковские потребительские ссуды;

- ссуды торговых организаций населению;

- потребительские ссуды кредитных учреждений небанковского типа (ломбарды, пункты проката, кассы взаимопомощи и другие);

- личные или частные потребительские ссуды, предоставляемые частными лицами;

- потребительские ссуды заемщикам от организаций, в которых они работают.

По срокам кредитования потребительские кредиты подразделяются на краткосрочные (до 1 года); среднесрочные (до 5 лет); долгосрочные (свыше 5 лет).

В настоящее время в России в связи с общей экономической нестабильностью деление потребительских ссуд по срокам носит условный характер. Банки, предоставляя ссуды, обычно делят их на краткосрочные (до 1 года) и долгосрочные (свыше 1 года).

В зависимости от способа предоставления потребительские кредиты делятся на целевые и нецелевые (на неотложные нужды, овердрафт и другое).

По обеспечению различают кредиты необеспеченные (бланковые) и обеспеченные (залогом, гарантиями, поручительствами, страхованием).

Главная причина, по которой банк требует обеспечение, - риск понести убытки в случае нежелания или неспособности заемщика погасить срок полностью, что и послужило началу экономического кризиса. Обеспечение не гарантирует погашение кредита, но уменьшает риск, так как в случае ликвидации банк получает преимущество перед другими кредиторами в отношении любого вида активов, которые служат обеспечением банковского кредита.

По методу погашения кредиты делятся на погашаемые единовременно и кредиты с рассрочкой платежа.

Кредиты без рассрочки платежей имеют важную особенность: по таким кредитам погашения задолженности и процентов осуществляется единовременно. Примером таким кредитов могут служить так называемые бриджинг - кредиты, которые выдаются для покупки нового дома частным лицом в сумме разницы стоимости нового и старого дома владельца.

Кредиты с рассрочкой платежа включают:

- кредиты с равномерным периодическим погашением кредита (ежемесячно, ежеквартально и так далее);

- кредиты с неравномерным периодическим погашением (сумма платежа в погашение кредита меняется возрастает или снижается в зависимости от определенных факторов).

При выдаче кредита с рассрочкой платежа действует принцип, согласно которому сумма кредита списывается частями на протяжении периода действия договора.

В зависимости от метода взимания процентов выделяют кредиты:

- с удержанием процентов в момент предоставления кредита;

- с уплатой процентов в момент погашения кредита;

- с уплатой процентов равными взносами на протяжении всего срока пользования.

Классификация потребительских кредитов, выдаваемых коммерческими банками, осуществляется также по типу заемщика: всем слоям населения, VIP-клиентам, студентам, молодым семьям и т.д.

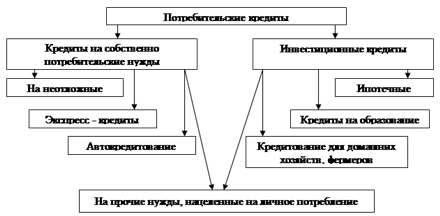

Классификация, представленная на рис. 1 наиболее полно отражает экономический и социальный смысл потребительского кредитования.

Рисунок 1 - Виды потребительских кредитов

Группа кредитов, предоставляемых на собственно потребительские нужды, ускоряет реализацию товарных запасов, услуг и тем самым увеличивает платежеспособный спрос населения, стимулируя продажи и обеспечивая расширенное воспроизводство в экономике страны. Например, за счет увеличения количества продаж, фирма имеет возможность увеличить скорость оборота активов и обеспечить непрерывность воспроизводственных процессов, а также повысить свою прибыль, что является важнейшим стимулом производства.

Таким образом, происходит ускорение оборачиваемости денежных средств, а значит, и ведут к значительному стимулированию финансово-банковской сферы. С другой стороны, увеличивая платежеспособный спрос населения, кредит позволяет получать материальные блага, товары без предварительного накопления средств.

Группа кредитов инвестиционного характера, включая ипотечные кредиты, кредиты на образование и ссуды фермерским хозяйствам, играют достаточно важную роль в развитии потребительского кредитования. Так развитие и функционирование кредитов фермерским хозяйством имеет инвестиционное значение - стимулирование отечественного производителя в целях развития экономики в целом.

Кредит на образование - это, по сути дела, вложение в свое развитие, плата за будущее в целях получения в дальнейшем отдачи в виде стабильной, хорошо оплачиваемой работы и достойного уровня жизни - для отдельного человека, и высококвалифицированного специалиста - для общества.

В России кредиты на образование используются крайне мало. Основная сложность заключается в том, что у нас пока не создана действенная и отлаженная система кредитования на получение образования.

В группу инвестиционных кредитов включены кредиты фермерским хозяйствам. Развитие и функционирование данных кредитов имеет для экономики инвестиционное значение, это - стимулирование отечественного производителя в целях развития экономики в целом.

Важным источником ссуд физическим лицам являются банковские кредитные карты. Банковские кредитные карты предполагают участие трех сторон: банка - эмитента кредитной карты; владельца кредитной карты; торговой организации, принимающей кредитную карту в качестве платежного средства за товары и услуги.

Оплата товаров и услуг кредитной картой может быть произведена и при отсутствии средств на счете клиента, т. е. за счет банковского кредита. Банк за свои услуги взимает определенный процент от суммы каждой операции. Пользователи кредитной карты также обязаны ежегодно перечислять определенную сумму денег за обслуживание карты и ее ежегодное обновление.

Таким образом, потребительские кредиты - это кредиты, предоставляемые банками и иными кредитными учреждениями населению в целях приобретения потребительских товаров и бытовых услуг, а также в целях покрытия краткосрочного дефицита личного бюджета.

Наиболее правильно считать ролью назначение кредита, то, ради чего он существует в экономике.

Необходимо отметить, что роль кредита едина, она не зависит от его форм и видов. Каждая из форм с позиции макроэкономики играет одну и ту же роль, несмотря на то, что при этом могут быть различными как субъекты, так и объекты кредитования.

2. Расчетное задание

Рассчитайте сумму переплаты по кредиту, если:

|

Условия кредита |

Платежи равномерно в каждый месяц |

Дифференцировано каждый месяц |

|

100 тыс. руб., 14% годовых, срок 1 год |

|

|

Решение:

Платежи равномерно в каждый месяц называют аннуитетными платежами. Они предполагают, что размеры ежемесячного платежа фиксированы. Они не подлежат изменению в течение всего срока погашения.

Общую сумму платежа удобно рассчитывать в Excel с помощью формулы ПЛТ. Подставляем в поле формулы ячейки:

=ПЛТ(годовая ставка/12;кол-во платежей по кредиту; - тело кредита)

=ПЛТ(0,14/12;12;-100000)

Получаем фиксированный ежемесячный платеж в 8978,72 руб.

Тогда переплата всего составит = (8 978,72 * 12) – 100 000 = 7 744,64 руб.

Переплата в месяц = 7744,64 / 12 = 645,387 руб.

Дифференцированный платеж предполагает, что тело кредита будет гасится равными частями с первого месяца погашения, а вот проценты будут начислятся на остаток кредита, который еще не выплачен. Таким образом, переплата по кредиту будет максимальной в первые месяцы выплат, но через каждый период будет уменьшатся тело кредита, а соответственно и начисляемые по нему проценты.

Платеж по телу кредита при дифференцированной схеме одинаков на протяжении 12 месяцев, то есть:

100 000 / 12 = 8 333,33 руб.

Расчет платежей в месяц произвели с помощью кредитного калькулятора в формате Exel:

Тогда сумма переплаты по кредиту составит:

|

Условия кредита |

Мес. |

Платежи равномерно в каждый месяц |

Дифференцировано каждый месяц |

|

100 тыс. руб. 14% годовых Срок 1 год |

1 |

1189,04 |

1166,67 |

|

2 |

990,31 |

1069,44 |

|

|

3 |

1001,43 |

972,22 |

|

|

4 |

877,34 |

875,00 |

|

|

5 |

810,25 |

777,78 |

|

|

6 |

690,12 |

680,56 |

|

|

7 |

614,57 |

583,33 |

|

|

8 |

515,12 |

486,11 |

|

|

9 |

401,11 |

388,89 |

|

|

10 |

312,49 |

291,67 |

|

|

11 |

202,69 |

194,44 |

|

|

12 |

105,08 |

97,22 |

|

|

итого |

7709,55 |

7583,33 |

При аннуитетных платежах переплата по процентам снижается и переходит на погашение основного долга. При дифференцированных платежах выплата по процентам уменьшается, а платеж по телу кредит остается прежним. Именно поэтому переплата по кредиту с аннуитетной схемой погашения больше, чем при дифференцированной. Эта разница растет вместе со сроком кредита. Чем больше период начисления сложного процента – тем больше будет переплата по кредиту.

Список литературы

1. Банковские операции: учеб. пособие для средн. проф. образования. / под ред. Ю. И. Коробова. М.: Инфра-М. -2013. – 448 с.

2. Гражданское право России. Обязательственное право: курс лекций / отв. редактор О.Н. Садиков. М., 2014.

3. Деньги, кредит, банки / под ред. Г.Н. Белоглазовой: учебник. М., 2014.

4. Дьяконова М.Л., Ковалева Т.М., Кузьменко Т.Н. Финансы и кредит: учебник / под ред. Т.М. Ковалевой. М., 2013.

5. Лаврушин О.И., Мамонова И.Д., Валенцева Н.И. Банковское дело: учебник / под ред. О.И. Лаврушина. М., 2014.

6. Рид Э., Коттер Р., Гилл Э. и др. Коммерческие банки / под общ. ред. В.М. Усоскина. М., 2013.

7. Роль кредита и модернизация деятельности банков в сфере кредитования: монография; кол. авт; под ред. О. И. Лаврушина. М.: Кнорус, 2012.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Потребительский кредит: его виды и особенности [20.01.16]](/files/works_screen/2/86/66.png)