Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Ипотечное кредитование в России

Тема: Ипотечное кредитование в России

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 80.10K | Скачано: 351 | Добавлен 14.09.15 в 18:48 | Рейтинг: 0 | Еще Контрольные работы

Оглавление

Кредит и кредитные отношения 3

Ипотечное кредитование в России: факторы сдерживания и механизмы стимулирования 3

Расчетные задания 8

Список литературы 11

Кредит и кредитные отношения

Ипотечное кредитование в России: факторы сдерживания и механизмы стимулирования

Ипотека – это залог недвижимости для обеспечения обязательств перед кредитором. При ипотечном кредитовании заемщик получает кредит на покупку недвижимости или другие цели. Его обязательством перед кредитором является погашение кредита, а обеспечивает исполнение этого обязательства залог недвижимости. При этом покупать и закладывать можно не только жилье, но и другие объекты недвижимости - землю, автомобиль, яхту и т.д. Недвижимость, приобретенная с помощью ипотеки, является собственностью заемщика кредита с момента приобретения. Термин ипотека в России обычно применяется в связи с решением жилищных проблем.

Самый распространенный вариант использования ипотеки в России - это покупка квартиры в кредит. Закладывается при этом, как правило, вновь покупаемое жилье, хотя можно заложить и уже имеющуюся в собственности квартиру. Ипотечные кредиты выдаются банками, и условия кредитования у всех разные. На государственном уровне в России ипотека находит поддержку в виде разработанного ипотечного законодательства, а так же специально созданных государством ипотечных агентств.

Оформление ипотеки – многоэтапная процедура, включающая сбор документов, прохождение кредитной комиссии банка, поиск подходящего жилья, его оценку и страхование, заключение договора ипотеки. На этом нелегком пути может помочь ипотечный брокер. Так же может потребоваться помощь агентства недвижимости при покупке квартиры в кредит.

Когда ипотечный кредит получен и жилье приобретено, наступает время «расплаты». Погашение кредита может осуществляться как наличными деньгами, так и безналично, либо в строго определенные дни, либо в любой день месяца – эти условия определяются банком-кредитором. Возможность досрочного погашения кредита так же определяется ипотечным банком [1].

Сегодня развитие жилищной ипотеки в России сдерживается следующими основными факторами:

- Основным минусом ипотеки, как и любого кредита, является так называемая переплата, то есть деньги, которые необходимо возвращать в банк в качестве процентов за пользование кредитом. Уровень ставок по ипотечным кредитам достаточно высокий, в связи с чем, в некоторых случаях размер переплаты может составлять до 100% от суммы кредита;

- Другим минусом являются дополнительные расходы, которые необходимо нести заемщику – оплата оценки квартиры, услуг нотариуса, а также ежегодное страхование недвижимости, жизни и риска потери трудоспособности;

- До тех пор, пока обязательства перед банком не выполнены в полном объеме заемщик не имеет права продавать, дарить, менять или совершать иные операции по отчуждению недвижимости, находящейся в залоге у банка [2].

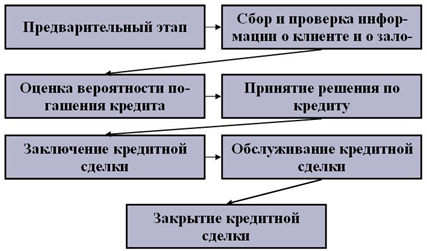

Механизм функционирования системы ипотечного кредитования, действующий в настоящее время в России может быть представлен в виде следующих этапов ипотечного кредитования:

1. Предварительный этап (на данном этапе происходит разъяснение клиенту основных условий осуществления кредитования и передается список документов, необходимых для получения ссуды);

2. Сбор и проверка предоставленной информации о клиенте и залоге;

3. Оценивается вероятность погашения кредита;

4. Этап принятия решения по кредиту (определяется сумма, порядок погашения, срок, процентная ставка);

5. На данном этапе заключается кредитный договор;

6. Обслуживание кредита;

7. Закрытие кредитной сделки.

На рисунке 1, представленном ниже модель ипотеки приведена в виде схемы.

Рис. 1. Модель ипотеки

В ходе предварительного этапа заемщик должен ознакомиться со всей необходимой информацией о кредиторе, условиях предоставления ипотечной ссуды, о правах и обязанностях, возникающих у него при заключении кредитной сделки.

Далее, после разъяснения заемщику условий кредитования работниками кредитной организации определяется максимально возможный объем средств, которые банк может предоставить в кредит, согласовываются процедуры кредитования и порядок расчетов, составляется примерная смета расходов заемщика и заполняется заявление на получение кредита. Данное заявление рассматривается кредитором в качестве одного из самых важных источников информации о потенциальном клиенте.

В России и Мире существует золотое банковское правило, суть которого заключается в следующем: на ежемесячную выплату кредита заемщик должен тратить не больше 30% личного ежемесячного дохода. В случае, если данная доля больше (40-60%), то такая ссуда уже становиться рискованной. Именно поэтому, банк оценивает объем кредита, который он может предоставить исходя из дохода заемщика.

В случае положительного решения по ипотечному кредиту заёмщик и банк заключают кредитный договор на покупку выбранной, заранее оговоренной жилой недвижимости. Договор об ипотеке содержит информацию о предмете ипотеки, его оценке, существо, а так же, сведения о размере и сроках исполнения обязательства, которое обеспечивается ипотекой. Следует учитывать, что не допускается ипотека домов и квартир, которые находятся в государственной или муниципальной собственности.

После заключения договора об ипотеке, коммерческие банки, как правило, требуют, чтобы заемщик внес первоначальный взнос, величина которого может колебаться в зависимости от условий ипотечной программы. При этом, банки-кредиторы заинтересованы в том, чтобы этот первоначальный взнос был как можно больше, поскольку, чем больше взнос, тем меньший риск имеет сделка.

Далее, как и в американской модели ипотечного кредитования обязательства заёмщиков, обеспеченные залогом приобретаемой недвижимости, оформляются в форме закладных, пулы которых продаются ипотечным агентам, формирующим ипотечное покрытие ипотечных ценных бумаг. Так же коммерческие банки, удовлетворяющие требованиям Банка России, могут сами формировать ипотечное покрытие и эмитировать ипотечные ценные бумаги [3].

Основным положительным моментом ипотеки является возможность сразу начать жить в приобретаемой квартире, или доме, не ожидая того момента, когда вы сможете накопить необходимую сумм на приобретение жилья. Жилье, приобретаемое по ипотеке, сразу после подписания договора становится собственностью заемщика. Самому заемщику и членам его семьи можно зарегистрироваться в приобретенном жилье после подписания договора купли-продажи. Почти во всех банках страхование жилья, приобретаемого по ипотеке, является обязательным. Оно обеспечивает безопасность по рискам утраты права собственности на квартиру, повреждения жилья, и потерю трудоспособности заемщиком. Ипотека имеет еще несколько положительных моментов: заемщику предоставляется льгота по подоходному налогу на весь срок выплаты ипотечного кредита, а длительный срок кредитования делает платежи не слишком большими, соответственно, не такими обременительными для бюджета. Так же на сегодняшний момент в большинстве ипотечных программ предоставляется возможность погасить кредит досрочно [4].

Расчетные задания

3. Что такое микрозаймы? Кто может претендовать на их получение? Как рассчитать сумму переплаты по кредитам (на примере любой микрофинансовой организации России)

Микрозайм или как он еще называется микрокредитование, является небольшим кредитом, предоставляемым на короткий срок. Как правило, используется для оплаты товаров, услуг. Из названия отлично видна суть: микрозайм имеет малый размер, по этой причине и ставятся небольшие сроки кредитования. Востребован он буквально во всех странах, среди которых числится и Россия. Популярность микрозайма распределяется равномерно между небольшими компаниями, предпринимателями, но наиболее распространено микрокредитование для частных лиц. Воспользоваться им могут и другие граждане, для которых важно решение: наличные деньги - быстро.

Оформляя микрозайм необходимо учитывать несколько его особенностей. К недостаткам можно отнести более высокие процентные ставки. Причина завышения кредитных ставок в высоких рисках, которые имеет лицо, выдающее кредит. Однако и преимущества микрокредитования достаточно весомы, среди них:

- Высокая скорость оформления требуемой документации

- Отсутствие необходимости собирать различные справки, потребуется минимальный пакет документов, как правило, только документ, удостоверяющий личность

- Доступность для получателей, микрозайм могут брать практически любые слои населения

Благодаря всем описанным преимуществам услуга микрокредитования достаточно широко востребована. Сервис микрозайма позволяет получать требуемые средства в короткие сроки, при этом, не затрачивая значительного времени на оформление документов. Наиболее распространен среди предпринимателей, развивающих бизнес и для удовлетворения потребительских нужд. В России микрозайм на данный момент не получил столь высокого распространения, но постепенно набирает обороты [5].

Формула расчета переплаты по кредиту

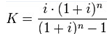

Первым делом нам необходимо рассчитать аннуитетный коэффициент. Эта величина понадобится нам для проведения дальнейших расчетов. Вычисляется он по такой формуле:

A = P * (1+P)N / ((1+P)N-1)

В этой формуле:

A — аннуитетный коэффициент;

P — коэффициент процентной ставки. Его можно рассчитать по формуле P = C/1200 , где C - размер процентной ставки в годовых.

N — срок выплат по кредиту в месяцах.

Теперь, зная аннуитетный коэффициент, мы можем рассчитать ежемесячный платеж:

M = A * K

В этой формуле:

M — ежемесячный платеж по кредиту;

A — аннуитетный коэффициент;

K — сумма кредита.

Исходя из полученных выше данных, можно посчитать полную стоимость кредита:

SUM = N * M

В этой формуле:

SUM — сумма всех платежей по кредиту;

N — срок выплат по кредиту в месяцах;

M — ежемесячный платеж по кредиту.

И вот теперь, наконец, мы можем рассчитать переплату по кредиту. Как несложно догадаться, переплата - это полная стоимость кредита минус сумма кредита:

PE = SUM - K

В этой формуле:

PE — переплата по кредиту;

SUM — сумма всех платежей по кредиту;

K — сумма кредита.

Не удивляйтесь, если у вашего кредита получается ощутимая переплата. Помните, кредит – это всегда дорого. Ни один банк не согласится выдать вам займ, если он за это ничего не получит. Тем не менее, вы вправе выбирать предложения среди множества банков, чтобы найти кредит с наименьшей переплатой. Ведь теперь вы знаете, как рассчитать переплату по кредиту [6].

Список литературы

- «Ипотека? Легко!», Плюсы и минусы ипотеки, http://www.ipoteka-legko.ru/plyusy-minusy-ipoteki/ (18.11.2013);

- Подбор кредита, Как рассчитать переплату по кредиту, http://podborkredit.ru/rasschitat-pereplatu-po-kreditu/ (18.11.2013);

- Финансовый Центр ЛВ, Микрозайм – что это такое, каковы его особенности, http://lvfinance.ru/stati/mikrozaym_chto_eto_takoe.php (18.11.2013);

- , Модель ипотечного кредитования в России, http://bankiinf.ru/?p=131 (18.11.2013);

- IPOhelp, Что такое ипотека, Ипотека, Ипотечное кредитование, http://www.ipohelp.ru/manual.html (18.11.2013);

- Недвижимость, Ипотека, Плюсы и минусы ипотеки, http://www.pro-n.ru/mortgage/advantages.html (18.11.2013).

Факторы, сдерживающие развитие ипотеки в России

Развитие жилищной ипотеки в России сегодня сдерживается рядом факторов.

Ограниченный платежеспособный спрос населения. По оценкам Минэкономразвития России, даже при самых «либеральных» параметрах (ипотечный кредит предоставляется на срок до 15 лет, его размер составляет 70% от стоимости жилья, цена 1 кв. метра принята 11 200 руб., кредитная ставка 10%), максимальная граница доступности для населения России составит не более 10%.

Низкие объемы и невысокое качество нового жилищного строительства в субъектах РФ обусловливают недостаточность предложений и высокую стоимость квартир на рынке жилья.

Низкие темпы разработки и совершенствования законодательства о недвижимости и несогласованность правовых актов между собой. Так, например, очевидно, какое большое значение для развития рынка жилья имеет земельное законодательство.

Необходимо также отметить, что до настоящего времени многие федеральные законы, содержащие нормы, регулирующие в той или иной мере отношения, связанные с недвижимостью, имеют массу недоработок.

Неразвитость инфраструктуры рынка жилья и жилищного строительства. Традиционными участниками жилищного рынка являются строительные компании, банки, производители строительных материалов, страховые компании, риэлторские и оценочные агентства. При фактическом наличии данных структур в России не отлаженатехнологическая схема их взаимодействия и, как следствие, невысока эффективность системы в целом, завышены расходы при совершении сделок.

Психологические факторы, главным из которых является национальная особенность большинства населения — нежелание жить в долг.

Большое количество административных барьеров. Строительные компании, заемщики и ипотечные компании сталкиваются с существенными административными препонами. Например, строительные компании должны получить не менее 40 согласований и разрешений для регистрации нового проекта, что влечет за собой большое количество издержек.

Большое количество субсидий в этой сфере и их «слабая адресность». Эта же причина негативно влияет на развитие вторичного рынка жилья.

Высокие процентные ставки, в связи с чем ипотечное кредитование в России не становится массовым, и большинство россиян не могут воспользоваться ипотекой для решения своих жилищных проблем.

Непрозрачные источники доходов граждан.

Неразвитость организационно-технологической и финансовой инфраструктуры в системе ипотеки. К сожалению, на сегодняшний день работающей и решающей проблемы населения ипотеки в России, и особенно в Москве, пока не существует. Об этом свидетельствует статистика Ипотечных сделок, размер и структура доходов населения и даже официальные заявления московских властей. По статистическим данным Ассоциации российских банков (АРБ), за прошлый год в России было выдано ипотечных кредитов на сумму около $500 млн. Иными словами, только 2% жилья было куплено на банковские займы.

При серьезной оценке уровня развития рынка ипотечного кредитования его объем соотносят с ВВП. В странах Евросоюза этот показатель составляет 34%, в США — 53%, у нас же не доходит и до 1% [7].

Расчет переплаты по кредиту

Расчет переплаты по кредиту можно произвести самостоятельно, но сначала определим разницу между двумя понятиями.

Итак, процентная ставка — это величина, которая складывается из размера процентной ставки Центробанка и процентной ставки банка, предоставляющего кредит. Следовательно, годовая процентная ставка банка всегда больше ставки Центрального Банка России.

Фактическая переплата — это другая величина, ее можно рассчитать. Давайте рассмотрим на примере, как рассчитать переплату по кредиту. К примеру, вы берете в банке кредит на 120 тыс. рублей под 19% годовых на 12 месяцев. Как посчитать переплату по кредиту?

Во-первых, посчитаем аннуитетный коэффициент, являющийся базой для остальных расчетов по кредиту:

где i — 19%/12 мес. = 1,58% (0,0158)

n – 12 месяцев

K = 0,0922

Теперь мы можем рассчитать фактический ежемесячный платеж 0,0922 х 120000 = 11064 руб.

При умножении полученной величины на срок кредита, получаем формулу расчета переплаты по кредиту. Точнее, сначала рассчитываем сумму, которую заемщик фактически выплатит банку:

0,0922 х 120000 х 12 = 132768 руб.

Разница между ней и взятой в кредит суммой и будет величиной фактической переплаты. Произведем расчет переплаты по кредиту:

132768 — 120000 = 12768 руб.

Размер переплаты по кредиту можно уменьшить, выплачивая кредит досрочно. Для банка это тоже в какой-то степени выгодно — несмотря на то, что в этом случае банк получит меньший доход с начисленных процентов, он снижает риски по невыплатам.

При оформлении кредита в договоре всегда указывается величина процентной ставки. Расчет переплаты по кредиту вы можете осуществить самостоятельно, применив указанную выше формулу.

Прежде чем оформлять кредит, имеет смысл сравнить условия, предоставляемые разными банками, такую информацию можно найти на соответствующих сайтах в Интернете. Почти каждый из них имеет онлайн-функцию «Кредитный калькулятор», с помощью которой в том числе можно произвести расчет переплаты по кредиту [8].

Кто предоставляет микрозаймы

Микрозаймы предоставляют микрофинансовые организации. Это могут быть кредитные кооперативы, кредитные потребительские кооперативы, фонды поддержки малого предпринимательства, фонды микрофинансирования, некоммерческие организации, одним из видов деятельности которых является предоставление финансовых услуг, коммерческие организации, одним из видов деятельности которых является предоставление финансовых услуг.

В соответствии с Федеральным законом РФ от 2 июля 2010 года № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях» микрофинансовой организацией (МФО) может стать юридическое лицо, зарегистрированное в форме фонда, автономной некоммерческой организации, учреждения (за исключением бюджетного учреждения), некоммерческого партнерства, товарищества или хозяйственного общества.

Такая организация сможет начать осуществлять микрофинансовую деятельность только после внесения сведений о себе в Государственный реестр МФО

В настоящее время на рынке представлены следующие типы микрофинансовых организаций:

- кредитные потребительские кооперативы граждан (КПКГ);

- кредитные кооперативы и потребительские общества (КК);

- государственные (региональные и муниципальные) фонды поддержки малого предпринимательства;

- сельскохозяйственные кредитные потребительские кооперативы (СКПК);

- частные фонды;

- частные микрофинансовые организации, зарегистрированные в форме коммерческих организаций;

- небанковские депозитно-кредитные организации и банки [9].

Список литературы

- «Ипотека? Легко!», Плюсы и минусы ипотеки, http://www.ipoteka-legko.ru/plyusy-minusy-ipoteki/ (18.11.2013);

- Подбор кредита, Как рассчитать переплату по кредиту, http://podborkredit.ru/rasschitat-pereplatu-po-kreditu/ (18.11.2013);

- Финансовый Центр ЛВ, Микрозайм – что это такое, каковы его особенности, http://lvfinance.ru/stati/mikrozaym_chto_eto_takoe.php (18.11.2013);

- , Модель ипотечного кредитования в России, http://bankiinf.ru/?p=131 (18.11.2013);

- IPOhelp, Что такое ипотека, Ипотека, Ипотечное кредитование, http://www.ipohelp.ru/manual.html (18.11.2013);

- Недвижимость, Ипотека, Плюсы и минусы ипотеки, http://www.pro-n.ru/mortgage/advantages.html (18.11.2013);

- Ипотечное жилищное кредитование в РФ, Факторы, сдерживающие развитие ипотеки в России, http://ip-zakon.ru/index.php?option=com_content&view=article&id=38:2011-03-05-15-18-30&catid=6:2011-03-05-15-17-37&Itemid=6 (12.12.2013).;

- , Расчет переплаты по кредиту, http://bbcont.ru/business/raschet-pereplaty-po-kreditu.html (12.12.2013);

- Развитие микрофинансирования, О микрофинансовых организациях, http://www.mfkavkaz.ru/mikrofin.html#.UqqVC_RdUXt (12.12.2013);

- Федеральный Закон "ОБ ИПОТЕКЕ (ЗАЛОГЕ НЕДВИЖИМОСТИ)" от 16.07.1998 N 102-ФЗ, (принят ГД ФС РФ 24.06.1997) (действующая редакция от 19.05.2013);

- Федеральный закон от 02.07.2010 N 151-ФЗ (ред. от 23.07.2013) "О микрофинансовой деятельности и микрофинансовых организациях", (в ред. Федеральных законов от 01.07.2011 N 169-ФЗ, от 30.11.2011 N 362-ФЗ, от 28.06.2013 N 134-ФЗ, от 23.07.2013 N 251-ФЗ).

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Ипотечное кредитование в России [14.09.15]](/files/works_screen/2/66/72.png)