Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Распределение доходов и их неравенство

Тема: Распределение доходов и их неравенство

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 678.13K | Скачано: 334 | Добавлен 26.09.08 в 19:13 | Рейтинг: +11 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Брянск 2008

СОДЕРЖАНИЕ

Введение 3

1. Сущность доходов, источники их формирования и формы 5

2. Неравенство доходов: его причины и показатели. Кривая Лоренца и коэффициент Джини 11

3. Проблема справедливого распределения доходов в России и пути ее решения 17

Практикум 29

Заключение 31

Список литературы 33

Введение

Актуальность данной темы определяется необходимостью теоретического исследования проблемы государственного регулирования доходов населения и выявления путей совершенствования политики доходов в условиях рыночных отношений

Цель любых экономических преобразований должна быть ориентирована на улучшение материального благосостояния граждан.

Распределение национального дохода – центральный вопрос при формировании модели социальной политики любой страны. Это связано с тем, что распределительные механизмы определяют уровень и качество жизни населения, наполняют реальным содержанием социальные взаимоотношения в обществе.

Главную роль в распределении доходов в обществе призвано играть государству.

Эта тема важна в настоящее время для нашей страны, т. к. происходящие в России крупные, формационного порядка изменения вызывают необходимость трансформации модели распределения доходов и требуют решения сложных проблем.

Распределительные отношения имеют огромное значение для развития общественного хозяйства, прежде всего потому, что люди, вступающие в производственный процесс, вкладывающие в него свой труд или капитал, надеются получить определенные доходы. Поэтому распределительные отношения лежат в основе создания системы стимулов для участия в производственном процессе, и от них во многом зависит уровень его развития. Кроме того, распределение, формируя доходы, определяет возможность достижения социально-экономических целей развития общества, позволяет влиять на уровень удовлетворения потребностей и, следовательно, на уровень жизни населения в стране. В связи с этим проблемы распределения и формирования доходов всегда были в центре внимания как экономической науки, так и правительств стран.

Предметом исследования работы является государственное регулирование распределительных отношений по поводу доходов различных слоев населения.

Совокупные доходы населения, их уровень, структура, способы получения и дифференцирования являются показателями экономического и социального благополучия общества. Распределение их имеет ярко выраженную социально-политическую окраску, предопределяя имущественную и социальную дифференциацию. Распределение доходов тесно связано с распределением ресурсов. Через дифференциацию доходов в общественной жизни проявляются те взаимосвязи, которые скрыты за распределением ресурсов.

Задачи, которые будут рассмотрены в данной работе:

- теоретические аспекты формирования доходов и их регулирования;

- исследовать основные направления государственной политики доходов;

- неравномерное распределение доходов;

- распределение доходов в России и особенности неравномерного распределения в РФ.

Теоретическую и методологическую основу работы составили опубликованные научные труды отечественных и зарубежных экономистов по вопросам формирования и распределения доходов граждан, а также основных способов их государственного регулирования. Наиболее интересно эта тема отражена в таких источниках как «Экономика» А. С. Булатова, «Курс экономической теории» М. Н. Чепурина, а также в периодической печати («Экономист», «Российский экономический журнал»).

1. Сущность доходов, источники их формирования и формы

Под доходом каждого субъекта понимается доля созданного в обществе национального дохода, которую он получает в зависимости от степени участия в национальном хозяйстве. Доходы населения могут существовать в двух формах – в денежной и натуральной. В натуральной форме могут осуществляться некоторые выплаты из социальных фондов, сюда относятся также продукты, произведенные в личных подсобных хозяйствах, и услуги, оказываемые членами семьи в домашнем хозяйстве. Однако проблема распределения и формирования доходов населения касается прежде всего денежных доходов.

Размеры и состав доходов – одна из важнейших, хотя и неполных, характеристик уровня жизни населения. Доходы населения не только определяют его материальное положение, но и в значительной мере отображают состояние и эффективность экономики и экономических отношений в обществе. Доходы характеризуются уровнем, составом и структурой, динамикой, соотношением с расходами, дифференциацией по различным слоям и группам населения. В соответствии с современными представлениями уровень жизни населения и его доходы определяются не только и не столько для всего общества или «среднестатистического гражданина», сколько для домашних хозяйств, представляющих все население.

На стадии образования и распределения первичных доходов – доходы домашних хозяйств – это прежде всего оплата труда наемных работников, смешанный доход домашних хозяйств от собственной производительной деятельности и доходы от собственности. Все эти доходы выплачиваются домашним хозяйствам из прибавочной стоимости, созданной в процессе производства.

На этапе вторичного распределения доходов первичные доходы домохозяйств преобразовываются в располагаемый доход за счет получения трансфертов и выплаты налогов.

Стадия перераспределения доходов в натуральной форме и использования скорректированного располагаемого дохода в натуральной форме предполагает взаимодействие домашних хозяйств, государственных учреждений и некоммерческих организаций, обслуживающих население. На этой стадии доходы перераспределяются в пользу домашних хозяйств посредством передачи им социальных трансфертов в натуральной форме от государственных учреждений и некоммерческих организаций. Окончательной характеристикой использования полученного и скорректированного таким образом располагаемого дохода служит фактическое потребление домашних хозяйств, исчисление как сумма их расходов на конечное потребление и социальных трансфертов в натуральной форме. Располагаемый скорректированный доход распределится также на конечное потребление и сбережения. Корректное исчисление доходов как на микро-, так и на макроуровне сопряжено с большими трудностями, поэтому существуют различные относительно простые и более сложные варианты определения доходов.

По основным видам занятости трудовые доходы населения могут быть классифицированы следующим образом:

- Доходы от занятости по месту основной работы

- Доходы от вторичной занятости

- Доходы от самозанятости

Эти виды доходов могут получаться отдельно или в любых комбинациях.

Денежные доходы населения включают оплату по труду всех категорий населения, пенсии, пособия, стипендии и другие социальные трансферты, доходы от собственности в виде процентов по вкладам, ценным бумагам, дивидендов, доходы лиц, занятых предпринимательской деятельностью, а также ссуды, доходы от продажи иностранной валюты и другие доходы. Денежные доходы за вычетом налогов, обязательных платежей и взносов представляют собой располагаемые денежные доходы населения.

Доход, учитывающий все виды денежных и натуральных поступлений, называют также совокупным доходом.

Совокупный доход домашних хозяйств создается за счет участия членов домашнего хозяйства в производственной деятельности, включая вторичную занятость, самозанятость (включая индивидуально-трудовую и предпринимательскую деятельность, ведение личного подсобного хозяйства), доходов от собственности, а также текущих трансфертов в денежной и натуральной форме. Доходы от личных подсобных хозяйств также должны учитываться не только по стоимости реализованной продукции в натуральной форме, идущей на личное потребление.

Располагаемый доход домашних хозяйств определяется как доход, полученный домашними хозяйствами от производственной деятельности, от собственности, а также в результате перераспределительных операций: добавлением полученных субсидий на производство и импорт текущих трансфертов (кроме социальных трансфертов в натуральной форме), и вычислением выплаченных налогов на производство и импорт и текущих трансфертов (включая текущие налоги на доходы и богатство). Располагаемый доход является источником для конечного потребления товаров и услуг и сбережений. Реально располагаемый доход – это располагаемый доход, скорректированный в соответствии с уровнем инфляции. В отдельных случаях выделяют скорректированный располагаемый доход как доход, исчисляемый после добавления социальных трансфертов в натуральной форме.

Покупательная способность денежных доходов населения отражает потенциальные возможности населения по приобретению товаров и услуг и выражается через товарный эквивалент среднедушевых денежных доходов населения с величиной прожиточного минимума.

Теперь охарактеризуем отдельные виды денежных доходов населения:

- Оплата труда. Эта статья денежных доходов населения включает начисленные предприятием, учреждением, организацией суммы оплаты труда в денежной и натуральной формах за отработанное время, стимулирующие доплаты и надбавки, компенсационные выплаты, связанные с режимом работы и условиями труда, премии и единовременные поощрительные выплаты, а также выплаты на питание, жилье, топливо, носящие регулярный характер.

Кроме оплаты труда, доходы рабочих и служащих от предприятий и организаций, включает:

- Выплаты социального характера

- Прочие выплаты, не относящиеся к фонду заработанной платы и выплатам социального характера

К выплатам социального характера относятся, в частности страховые платежи (взносы), уплачиваемые предприятием по договорам личного, имущественного и иного страхования в пользу своих работников, за счет средств предприятия; выходное пособие при прекращении трудового договора, суммы, выплаченные уволенным работникам на период трудоустройства в связи с ликвидацией предприятия, сокращением численности или штата работников; оплата проезда к месту работы транспортом общего пользования, специальными маршрутами, ведомственным транспортом; материальная помощь, предоставленная отдельным работникам по семейным обстоятельствам, на погребение и т.д. При этом исчисляются надбавки к пенсиям работающим на предприятии, выплачиваемые за счет средств предприятия.

Прочие выплаты, не относящиеся к фонду заработанной платы и выплатам социального характера, включают в себя командировочные расходы, авторские вознаграждения, надбавки к заработанной плате, выплаченные работникам отдельных отраслей экономики в связи с подвижным (разъездным) характером работы, полевое довольствие, стоимость выданных бесплатно форменной одежды, обмундирования, остающихся в личном постоянном пользовании, или сумма льгот в связи с их продажей по пониженным ценам и т.п.

- Дивиденды. Эта статья включает в себя доходы оп акциям, проценты, выплаты по долевым паям от участия работников в собственности предприятия, учреждения, организации и определяется по данным бухгалтерского баланса предприятия.

- Поступления от продажи продуктов сельского хозяйства. В эту статью включается поступление выручки от продажи скота и другой сельскохозяйственной продукции заготовительным организациям, потребительской кооперации, колхозам и государственным хозяйствам, различным организациям на рынках и др.

- Пенсии и пособия. Эта статья включает все виды получаемых населением пенсий и пособий из средств федерального и местных бюджетов, бюджета Пенсионного Фонда, Фонда социального страхования Российской Федерации, Государственного фонда занятости, Федеральной миграционной службы, профсоюзов, предприятий.

- Стипендии. В эту статью включаются все виды стипендий учащимся высших и средних специальных учебных заведений, профессионально-технических школ и училищ, курсов, институтов усовершенствования, аспирантам.

- Поступления из финансовой системы. Поступления из финансовой системы включают: а) страховые возмещения; б) ссуды на индивидуальное жилищное строительство и другие цели; в) изменение задолженности по ссудам, выданным на потребительские цели; г) проценты по вкладам; д) выигрыши и погашения по займам; е) выигрыши по лотереям; ж) изменение задолженности населения по покупке товаров в кредит; з) изменение задолженности по ссудам лицам, осуществляющим деятельность без образования юридического лица; и) возмещение ущерба репрессированным гражданам.

- Доходы населения от продажи иностранной валюты.

- Прочие поступления. В составе прочих поступлений учитываются: а) выручка населения от продажи вещей через комиссионные магазины и скупочным пунктам; б) выручка от продажи металлолома, утильсырья и кустарно-ремесленных изделий (несельскохозяйственные заготовки); в) другие доходы.

- Деньги, полученные по переводам. Получение денег населением по переводам, равно как и отправление денежных переводов, имеет существенное значение для исчисления баланса денежных доходов и расходов населения в территориальном разрезе.

- Социальные доходы могут реализовываться через потребление бесплатно предоставляемых государством или предприятия и фирмами услуг (например, медицинских, образовательных, культурных). Ранее большое место принадлежало здесь общественным фондам потребления. В.Н.Рутгайзер предлагал для обобщения представления о доходах и об уровне жизни населения использовать интегральный показатель «общего фонда жизненных средств населения», который включает фонд оплаты по труду и общественные фонды потребления и представляет собой реализацию доходов, предполагающую учет в качестве доходов потребление товаров и услуг, «поступивших в распоряжение домохозяйства, минуя стадию покупки».

2. Неравенство доходов: его причины и показатели. Кривая Лоренца и коэффициент Джини

Проблема неравенства граждан по уровню доходов исторически являлась одним из важнейших объектов экономической теории. Её анализом занимались многие известные экономисты в силу высокой практической значимости данного вопроса. И всё же единым мнением стало обоснование необходимости политики перераспределения доходов, активная роль, в которой отводилась государству.

Абсолютные размеры доходов населения и покупательная способность представляют собой главные показатели благосостояния и уровня жизни людей. Уровень располагаемых доходов создает возможности материальной и духовной жизни личности, удовлетворения насущных потребностей, получения образования, сохранения здоровья. Борьбу с бедностью и неравенством в распределении доходов можно считать одним из приоритетных направлений экономической политики любого государства.

Государственная политика доходов определяется как «перераспределение их через государственный бюджет путем дифференцированного налогообложения различных групп получателей доходов и социальных выплат».

Для оценки уровня и динамики получаемого дохода используются показатели номинального, располагаемого и реального дохода. Основной вид дохода – номинальный, он формируется в основном из трудовых доходов, доходов от капитала и трансфертных платежей

Полученный доход определяет уровень благосостояния, или уровень жизни, отдельного индивида. Именно от величины полученного дохода зависит реализация конечной цели общества – создание условий для удовлетворения потребностей населения, повышения его жизненного уровня. Естественно, что распределение доходов имеет свои особенности на каждом этапе общественного развития.

Иным фактором, воздействующим на распределение доходов, является государственное вмешательство в процесс ценообразования на потребительские товары и услуги. Установление верхних пределов цен или их фиксирование представляет собой средство административного регулирования экономики. Оно применяется довольно редко, и в условиях рыночной экономики не является достаточно эффективным в долгосрочном и среднесрочном периодах.

Наиболее актуальная задача социальной статистики - изучение бедности. Бедность - ''обратная сторона'' богатства. Объективный факт - дифференциация населения в доходах и потреблении, и у каждого свои проблемы. Совокупность обстоятельств диктует необходимость решения этой задачи статистики. Требуется информация о численности населения страны и регионов, проживающего ниже черты бедности, демографическом составе и других особенностях малообеспеченного населения, его среднем доходе, минимальных и средних размерах потребления продуктов питания, продолжительности пребывания в бедности, источниках дохода, занятости трудоспособных членов домохозяйства, размеров социальной помощи и др.

У этой проблемы есть две грани:

- Неравенство доходов;

- Неравенство богатства.

Люди получают доходы в результате предоставления находящиеся в их собственности факторов производства (своего труда, капитала, земли) в пользование фирмам для производства нужных людям благ либо вкладывают эти ресурсы в создание собственных фирм. В таком механизме формирования доходов изначально заложена возможность их неравенства.

Причинами такого положения вещей являются:

· разная ценность принадлежащих людям факторов производства (капитал в форме компьютера, в принципе, способен принести больший доход, чем капитал в форме лопаты);

· разная успешность использования факторов производства (работник в фирме, производящей дефицитный товар, может иметь более высокий заработок, чем его коллега той же квалификации, работающей в фирме, товары которой продаются с трудом);

· разный объем принадлежащих людям факторов производства (владелец двух нефтяных скважин получает при прочих равных условиях больший доход, чем владелец одной скважины).

Существенное влияние на распределение доходов населения оказывает налогообложение. С целью воздействия на формирование доходов устанавливается принцип вертикального и горизонтального равенства. То есть граждане должны платить налоги в соответствии с их платежеспособностью. Налогами обычно облагаются доходы населения, а не потребление, которое не охватывает сбережений. Перераспределение налогового бремени на богатые группы общества состоит в прогрессивных ставках подоходного налога, пропорциональном характере налога на собственность, освобождении от подоходного налога некоторых минимальных сумм и установлении налоговых льгот. Оптимальная структура налогообложения – та, которая максимизирует общественное благосостояние. В ней выбор между справедливостью и эффективностью адекватно отражает отношение общества к этим целям. Главной проблемой налогового регулирования доходов является закономерность: чем большего равенства доходов предполагается добиться, тем жестче ограничения данных преобразований и тем больше избыточное налоговое бремя.

Большая степень прогрессивности налоговых ставок предопределяет большие чистые потери. Для смягчения неравенства в распределении доходов предусмотрены налоговые льготы, которые вступили в действие с 2002 года при осуществлении отчета о доходах за 2001 год.

Справедливо отмечено, что введение плоской ставки налога на доходы физических лиц еще более сократит поступления по нему, и территориальные бюджеты потеряют немало средств. «Единая ставка подоходного налога равнозначна полному отказу от его распределительной функции, что может усилить и без того недопустимую большую социальную дифференциацию населения».

Используя свои доходы, люди могут тратить их часть на приобретение дополнительного объема факторов производства, Например, семья, может положить часть своих заработков в банк, чтобы получать доход не только в форме заработной платы, но и в форме процента. Так формируется богатство семьи, т.е. та собственность, которой они владеют, за вычетом долго, которые сделала семья, чтобы приобрести эту собственность.

Неравенство доходов и богатства может достигать огромных масштабов и создавать угрозу для политической и экономической стабильности в стране. Поэтому практически все развитые страны мира постоянно осуществляют меры по сокращению такого неравенства. Но разработка этих мер возможна лишь при умении точно измерять степень дифференциации доходов и богатства, а также результаты воздействия на нее с помощью государственной политики.

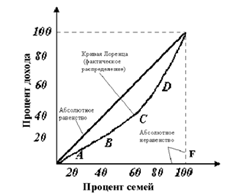

Для решения этой задачи познакомимся с методом, используемым для оценки масштабов первого из факторов возникновения неравенства – различия доходов. Этот метод назван в честь его создателя – «методом построения кривой Лоренца» (рис. 1).

Форма кривой Лоренца характеризует степень неравномерности распределения доходов. Чем круче изгиб кривой и чем дальше она отстоит от кривой абсолютного равенства, тем больше неравенство в распределении доходов, и наоборот. Характеризуя величину денежных доходов у различных групп населения, кривая Лоренца позволяет прогнозировать изменение благосостояния людей, их покупательную способность и, следовательно, спрос, это дает возможность принимать необходимые меры по регулированию и поддержанию равновесного ЧНП. Для ее построения нужны данные о том, какая часть семей получила ту или иную долю общего дохода страны.

Доля семей» расположена на оси абсцисс, а «доля дохода» – на оси ординат. Теоретическая возможность абсолютно равного распределения дохода представлена биссектрисой, она указывается на то, что любой данный процент семей получает соответствующий процент дохода. Это значит, что если 20% всех семей получают 20% от всего дохода, 40% - 40%, а 60% - 60% и т.д., то соответствующие точки будут расположены на биссектрисе.

Рис. 1. Вид кривой Лоренца.

Итак, кривая Лоренца демонстрирует фактическое распределение дохода. Эта кривая несколько напоминает лук, где прямая линия – как бы тетива, а лежащая ниже кривая (кривая Лоренца) – это слегка согнутый корпус.

Если бы корпус лука был прямым, прикреплен к тетиве только с одной стороны и свисал вертикально вниз, то это соответствовало бы ситуации абсолютного неравенства в распределении доходов. Так выглядела бы кривая Лоренца в стране, где 1% богатейших семей получал бы 100% всех доходов. В этом случае кривая Лоренца совпадает с осями системы координат, образуя прямой угол с вершиной в точке f на графике. Треугольник, образуемый диагональю и осями координат, характеризирует эту крайнюю степень неравенства.

Реально общество всегда живет в области между абсолютным равенством и абсолютным неравенством. По кривой Лоренца хорошо видно, к чему ближе фактическое распределение доходов – к абсолютному равенству или неравенству.

Таким образом, неравенство доходов – это та цена, которую обществу приходится платить за ускорение роста общего уровня благосостояния всех граждан страны. Но необходимость такой «платы» никогда не вызывает у людей радости. Напротив. Чем выше различия в уровнях жизни между богатыми и бедными, тем сильнее недовольство последних. Экономисты давно установили, что различие в доходах становится опасным для социального мира в стране, если оно:

- становится чрезмерно большим;

- увеличивается слишком высокими темпами

Итак, важным условием социального мира в любой стране является предотвращение чрезмерной разницы в доходах наиболее богатых и самых бедных граждан. Для смягчения чрезмерной дифференциации доходов необходимо вмешательство государства. Оно осуществляется с помощью прогрессивного налогообложения доходов и систем социальной поддержки. Механизм регулирования дифференциации доходов создан в развитых странах мира для разрешения противоречия между неравной одаренностью людей и размерами собственности, с одной стороны, и необходимостью обеспечить всем людям хотя бы минимально достойный образ жизни – с другой.

3. Проблема справедливого распределения доходов в России и пути ее решения

В Российской Федерации возникла необходимость формирования целенаправленной и результативной политики индивидуальных доходов. Дореформенный период в России характеризовался жестким государственным контролем, а также административными мерами воздействия на уровень доходов граждан. В процессе перехода к рыночной экономической системе произошло резкое падение жизненного уровня и образование глубокого расслоения общества на богатых и бедных. Образовались два уровня жизни со своими доходами и денежными единицами, два потребительских рынка, различающихся ценами и наборами потребительских благ. Представители «двух России» плохо понимают друг друга. И это тем опаснее, что в «страну богатых и очень богатых (включая «олигархов»), а также высокообеспеченных» входит политическая элита. На противоположном полюсе — «страна бедняков (включая «маргиналов»)», доходы которых не достигают прожиточного минимума. Различия в уровнях жизни «двух России», по экспертным оценкам, достигают 100 раз».

Существующие же правовые и экономические механизмы в сфере регулирования доходов не только не решают задачу борьбы с неравенством и бедностью, а напротив, воспроизводят последние в расширенном масштабе. Так, правовая норма относительно установления минимальной заработной платы даже в новом Трудовом кодексе РФ реально не увязана с прожиточным минимумом трудоспособного населения, а применение вышеупомянутого единого (плоского) налога на личные доходы, по сути представляет собой мультипликатор неравенства, который действует по принципу «сепаратора» центробежного распределения доходов по «фракциям»: доходы бедных уменьшаются, а доходы богатых увеличиваются. Оригинальность действия этого «сепаратора» состоит в том, что доля населения со средними доходами уменьшается: за ее счет возрастает доля бедных.

По данным Госкомстата России, сегодня преобладающая часть населения — около 35% — граждане с низкими доходами (ниже прожиточного минимума); доходы еще 30% незначительно превышают прожиточный минимум и только 20% россиян можно отнести к «среднему классу» (к коему принято причислять достаточно обеспеченных и социально защищенных граждан). Согласно оценкам специалистов по социально-экономической стратификации, в нашей стране:

а) около 50 млн. человек (т.е. треть населения) находятся в крайне тяжелом положении, не имея возможности обеспечить себе даже полноценное питание;

б) происходит рост бедности как по удельному весу, так и по категориям населения (помимо инвалидов, многодетных и неполных семей, а также безработных в данную группу все в большей мере включаются многочисленные категории работающих граждан);

в) доля «среднего класса» неоправданно низка, что снижает потенциал реформ;

г) на долю 20% наиболее обеспеченных граждан приходится более 50% денежных доходов, а на долю 20% наименее обеспеченных — всего 6%.

Исходная задача национального масштаба в России — повышение в течение ближайших полутора—двух лет минимальной заработной платы до прожиточного минимума. Это связано с тем, что минимальная заработная плата в России даже после ее существенного повышения с 1 мая 2002 г. вчетверо меньше прожиточного минимума работающего и составляет около 10% средней заработной платы по стране (для сравнения: по данным МОТ, минимальная заработная плата в большинстве стран мира составляет 40—60% средней заработной платы и в несколько раз превышает физиологический прожиточный минимум). Такое положение «раскручивает спираль бедности»: работники, заработная плата которых ниже, приближается или даже несколько выше прожиточного минимума (а это — около 60% трудоспособного населения России), не имеют шансов заработать пенсию, превышающую прожиточный минимум пенсионера, т.е. неминуемо сталкиваются с перспективой бедной старости. Понятно, что данная ситуация дестабилизирует пенсионную систему, перекладывает на нее принципиально неразрешимые ее собственными силами проблемы и затрудняет ее реформирование, необходимость которого крайне остра.

Средняя начисленная заработная плата центрального

федерального округа в феврале 2004 года.

|

|

Рублей |

В % к |

|

|

февралю 2003г. |

январю 2004г. |

||

|

Российская Федерация |

6140,8 |

129,1 |

103,3 |

|

Центральный федеральный округ |

6493,1 |

128,2 |

100,5 |

|

Белгородская область |

4621,2 |

127,9 |

100,2 |

|

Брянская область |

3729,9 |

132,1 |

103,5 |

|

Владимирская область |

4469,0 |

129,7 |

102,0 |

|

Воронежская область |

4043,7 |

135,9 |

104,0 |

|

Ивановская область |

3707,4 |

134,6 |

102,2 |

|

Калужская область |

4996,2 |

129,6 |

103,5 |

|

Костромская область |

4241,4 |

128,5 |

100,1 |

|

Курская область |

3894,8 |

131,1 |

101,6 |

|

Липецкая область |

4950,3 |

131,3 |

99,0 |

|

Московская область |

6662,9 |

130,6 |

101,1 |

|

Орловская область |

3732,7 |

125,4 |

94,9 |

|

Рязанская область |

4360,6 |

127,5 |

98,3 |

|

Смоленская область |

4485,0 |

123,7 |

100,5 |

|

Тамбовская область |

3589,1 |

130,1 |

101,2 |

|

Тверская область |

4717,8 |

131,0 |

100,6 |

|

Тульская область |

4595,7 |

125,2 |

100,2 |

|

Ярославская область |

5649,5 |

136,1 |

102,2 |

|

г.Москва |

9473,2 |

124,8 |

99,6 |

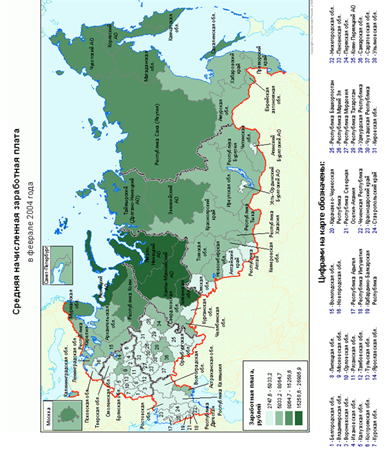

Для более подробного и наглядного анализа средней начисленной заработной платы РФ необходимо ознакомиться с картографическими данными (рис. 2).

Рис. 2. Средняя начисленная заработная плата в феврале 2004 года.

Среднемесячная номинальная заработная плата исчисляется делением фонда начисленной заработной платы работников на среднесписочную численность работников и на количество месяцев в периоде.

В фонд заработной платы включаются начисленные суммы в денежной и неденежной формах за отработанное и неотработанное время, доплаты и надбавки, премии и единовременные поощрения, компенсационные выплаты, связанные с режимом работы и условиями труда, а также оплата питания и проживания, имеющая систематический характер.

Реальная заработная плата характеризует объем товаров и услуг, которые можно приобрести на заработную плату в текущем периоде, исходя из цен базисного периода. Индекс реальной заработной платы исчисляется путем деления индекса номинальной заработной платы на индекс потребительских цен за один и тот же временной период.

Основными составляющими доходов населения можно назвать оплату труда, доходы от предпринимательской деятельности, пенсии, стипендии, пособия, социальные выплаты; поступления от собственности, в качестве процентов по вкладам, ценным бумагам, дивиденды; доходы от продажи продукции сельского хозяйства, страховые возмещения, сумма от продажи иностранной валюты и многие другие.

По соотношению различных компонентов в структуре доходов можно судить о типе экономической системы и трудовой мотивации.

Табл. 1. Состав денежных доходов населения Российской Федерации в 1999 году (в процентах к итогу).

|

|

1 квартал |

2 квартал |

3 квартал |

4 квартал |

|

Денежные доходы |

100 |

100 |

100 |

100 |

|

* доходы от предпринимательской деятельности |

13,1 |

12,4 |

13,5 |

12,2 |

|

* оплата труда |

65,0 |

65,6 |

64,4 |

66,4 |

|

* социальные трансферты |

14,8 |

13,8 |

13,5 |

12,6 |

|

* доходы от собственности |

6,4 |

7,2 |

7,8 |

7,8 |

|

* другие доходы |

0,7 |

1,0 |

0,8 |

1,0 |

Данные, приведенные в таблице 1, показывают некоторую долю дохода от предпринимательской деятельности и невысокий удельный вес заработной платы в структуре доходов. В этой связи является очевидным осуществление в Российской Федерации перехода к рыночной экономической системе. Достаточно также отметить, что важную роль в трудовой мотивации играют пропорции, в которых соотносятся доли оплаты труда и социальных трансфертов. Следствие роста доли оплаты труда состоит в расширении инициативности и предприимчивости. Обратная ситуация (высокий удельный вес социальных выплат) предопределяет развитие тенденции к снижению стимулов к трудовой деятельности и свидетельствует о государственном патернализме в сфере распределения и формирования доходов. В Российской Федерации, по данным таблицы 1, доля социальных трансфертов (12,6%) мала даже по сравнению с небольшой долей оплаты труда (66,4%). Поэтому нет оснований для доказательства дестимулирующего эффекта социальных трансфертных платежей в России.

В Российской Федерации имеет смысл создание условий, способствующих дальнейшему повышению доходов от предпринимательской деятельности, адекватных рыночной экономической системе. По причине несущественного удельного веса социальных выплат, требуется активизация системы трансфертных платежей. Немаловажно государственное воздействие на возросшие доходы от собственности, которые составляют основу социальной дифференциации по уровню доходов.

Статья 7 главы 1 Конституции РФ, принятой в 1993 году гласит: «Российская Федерация - социальное государство, политика которого направлена на создание условий, обеспечивающих достойную жизнь и свободное развитие человека». Значит, государство возлагает на себя ответственность социально-справедливого распределения доходов населения, что предполагает большое разнообразие методов регулирования.

В целом, государственное руководство в области распределения доходов осуществляется при помощи правовых, административных и экономических методов. К автоматически встроенным стабилизаторам политики доходов логично отнести предусмотренные законом различного рода пособия низкодоходным категориям населения. В качестве дискреционных регулирующих стабилизаторов выступает увеличение пособий, назначение дополнительных социальных выплат и льгот.

В настоящее время в Российской Федерации приоритетными стратегическими целями перераспределения доходов выступают:

- долговременная стратегия - приближение уровня и качества жизни населения к «стандартам постиндустриального общества»

- - обеспечение условий для социального и физического выживания людей, предотвращение социального взрыва.

Новый механизм распределения доходов от уплаты налогов (в т.ч. НДС) между федеральным и региональными бюджетами, вступивший в действие с 1 января того года, создал ситуацию, когда для региональных властей становится крайне невыгодным проведение зачетов и неденежных расчетов в различной форме. В результате (по экспертной оценке) ежемесячные налоговые отчисления в федеральный бюджет увеличились на 1-2 млрд. рублей.

Доходы в России складываются из поступления следующих сумм налогов, сборов и других платежей:

- контролируемых Министерством Российской Федерации по налогам и сборам - в сумме 67,6 млрд. рублей, что составило 11,0% ВВП (уточненное задание выполнено на 127,7%).

Исполнение объемов поступления доходов федерального бюджета

в 1998-2000 гг.

млрд. рублей

|

|

ВВП |

Всего |

Всего |

Всего доходов, в т.ч. |

|||

|

Доходов |

доходов, % ВВП |

М Н С России |

% ВВП |

ГТК России |

% ВВП |

||

|

Январь 1998 |

175,6 |

18,7 |

10,7 |

13,0 |

7,4 |

5,1 |

2,9 |

|

Февраль 1998 |

175,0 |

19,2 |

11,0 |

12,0 |

6,9 |

6,4 |

3,7 |

|

Март 1998 |

201,0 |

21,1 |

10,5 |

13,8 |

6,8 |

7,1 |

3,5 |

|

Апрель 1998 |

206,5 |

22,1 |

10,7 |

14,3 |

6,9 |

7,2 |

3,5 |

|

Май 1998 |

205,4 |

21,8 |

10,6 |

12,6 |

6,1 |

7,3 |

3,5 |

|

Июнь 1998 |

214,0 |

20,8 |

9,7 |

12,6 |

5,9 |

7,4 |

3,5 |

|

Июль 1998 |

213,0 |

20,7 |

9,7 |

13,4 |

6,3 |

6,8 |

3,2 |

|

Август 1998 |

220,0 |

20,7 |

9,4 |

12,4 |

5,6 |

4,7 |

2,1 |

|

Сентябрь 1998 |

260,7 |

17,7 |

6,8 |

10,3 |

3,9 |

6,5 |

2,5 |

|

Октябрь 1998 |

266,2 |

23,5 |

8,8 |

14,9 |

5,6 |

6,2 |

2,3 |

|

Ноябрь 1998 |

250,0 |

26,7 |

10,7 |

19,2 |

7,7 |

6,8 |

2,7 |

|

Январь-ноябрь 1998 |

2 387,4 |

233,0 |

9,8 |

148,5 |

6,2 |

71,6 |

3,0 |

|

Январь 1999 |

255,0 |

27,8 |

10,9 |

19,1 |

7,5 |

7,2 |

2,8 |

|

Февраль 1999 |

272,0 |

26,9 |

9,9 |

15,5 |

5,7 |

10,3 |

3,8 |

|

Март 1999 |

309,6 |

34,4 |

11,1 |

20,4 |

6,6 |

13,8 |

4,5 |

|

Апрель 1999 |

328,0 |

44,8 |

13,7 |

29,0 |

8,8 |

14,6 |

4,5 |

|

Май 1999 |

342,0 |

39,7 |

11,6 |

25,7 |

7,5 |

11,4 |

3,3 |

|

Июнь 1999 |

371,7 |

52,9 |

14,2 |

28,6 |

7,7 |

18,6 |

5,0 |

|

Июль 1999 |

389,0 |

55,6 |

14,3 |

32,4 |

8,3 |

20,1 |

5,2 |

|

Август 1999 |

422,8 |

52,2 |

12,3 |

34,1 |

8,1 |

16,0 |

3,8 |

|

Сентябрь 1999 |

464,0 |

53,0 |

11,4 |

34,3 |

7,4 |

13,7 |

3,0 |

|

Октябрь 1999 |

460,5 |

58,3 |

12,7 |

39,0 |

8,5 |

16,5 |

3,6 |

|

Ноябрь 1999 |

440,0 |

69,3 |

15,7 |

44,3 |

10,1 |

19,9 |

4,5 |

|

Январь-ноябрь 1999 |

4 054,6 |

514,9 |

12,7 |

322,4 |

8,0 |

162,1 |

4,0 |

|

Январь 2000 |

419,0 |

64,9 |

15,5 |

41,0 |

9,8 |

19,6 |

4,7 |

|

Февраль 2000 |

458,0 |

73,4 |

16,0 |

45,0 |

9,8 |

25,8 |

5,6 |

|

Март 2000 |

512,0 |

83,5 |

16,3 |

50,2 |

9,8 |

28,7 |

5,6 |

|

Апрель 2000 |

500,0 |

92,2 |

18,4 |

58,7 |

11,7 |

29,5 |

5,9 |

|

Май 2000 |

512,6 |

101,3 |

19,8 |

69,0 |

13,5 |

27,3 |

5,3 |

|

Июнь 2000 |

544,8 |

92,2 |

16,9 |

55,2 |

10,1 |

29,7 |

5,4 |

|

Июль 2000 |

556,8 |

88,4 |

15,9 |

54,9 |

9,9 |

29,2 |

5,2 |

|

Август 2000 |

616,2 |

96,9 |

15,7 |

61,2 |

9,9 |

30,5 |

4,9 |

|

Сентябрь 2000 |

653,0 |

90,1 |

13,8 |

54,6 |

8,4 |

31,3 |

4,8 |

|

Октябрь 2000 |

650,0 |

97,2 |

14,4 |

59,3 |

8,7 |

33,4 |

5,1 |

|

Ноябрь 2000 |

616,2 |

109,4 |

17,6 |

67,6 |

11,0 |

35,7 |

5,8 |

|

Январь-ноябрь 2000 |

5 422,4 |

989,8 |

18,3 |

616,9 |

11,4 |

320,6 |

5,3 |

- контролируемых Государственным таможенным комитетом Российской Федерации - 35,7 млрд. рублей, что составляет 128,7% к уточненному заданию и 5,8% к ВВП. В пересчете по курсу доллара США ноябрьские доходы ГТК России также несколько увеличились - до 1,3 млрд. долларов.

- контролируемых Минфином России и другими федеральными органами - 1,0 млрд. рублей. Уточненное задание на ноябрь по ним выполнено на 76,3%;

- поступлений, контролируемых Госкомитетом по рыболовству - 0,2 млрд. рублей (80,6 % к уточненному заданию).

Доходы федерального бюджета в ноябре 2005 года.

млн. рублей

|

|

Уточненный лимит

|

Исполнение

|

Отклонение от лимита

|

% выполнения |

|

Доходы, всего

|

85 157,4

|

109 436,9

|

24 279,5

|

128,5

|

|

Налоги и другие платежи, сбор которых контролируется Министерство налогов и сборов России

|

52 952,5

|

67 644,5

|

14 692,0

|

127,7

|

|

Налоги и платежи, сбор которых контролируется ГТК России

|

27 743,7

|

35 702,1

|

7 958,4

|

128,7

|

|

Поступления, контролируемые Минимуществом России *

|

1 350,0

|

1 347,2

|

- 2,8

|

99,8

|

|

Поступления, контролируемые Минфином России и др. федеральными органами

|

1 333,9

|

1 017,6

|

- 316,3

|

76,3

|

|

Поступления, контролируемые Минатомом России, включая Фонд Минатома России

|

1 457,0

|

3 453,4

|

1 996,4

|

237,0

|

|

Поступления, контролируемые Госкомитетом России по рыболовству

|

270,0

|

217,5

|

- 52,5

|

80,6

|

*С учетом средств в валюте, поступающих на счет 04 Минфина России во Внешэкономбанке от СП "Вьетсовпетро" в сумме 576,5 млн. рублей.

Как видно из приведенной таблицы, доходы, сбор которых контролируется Министерством Российской Федерации по налогам и сборам, составляют наибольший удельный вес в сумме всех поступивших доходов - 61,8 %, Государственным таможенным комитетом Российской Федерации - 32,6%, поступления сумм неналоговых платежей, контролируемых Минимуществом России - 1,2%, Министерством финансов Российской Федерации - 0,9%, Минатомом Российской Федерации - 3,2%, Государственным комитетом Российской Федерации по рыболовству - 0,2% в общей сумме всех доходов.

В Российской Федерации следствием экономических реформ стала либерализация всех факторов производства, кроме заработной платы. При установившихся частных и смешанных формах собственности в экономике степень прямого государственного вмешательства в формирование трудовых доходов заметно снизилась. В результате заработная плата перестала выполнять все свои вышеуказанные функции. А ведь именно уровень заработной платы выступает стимулом к высокопроизводительной трудовой деятельности. Таким образом, в России наблюдается одна из главных диспропорций: слишком низкий уровень оплаты труда наемных работников по отношению к приросту производительности труда. Доля заработной платы в ВВП экономики России в 2 - 2,5 раза меньше, чем в странах с развитой рыночной системой.

Другой проблемой в системе оплаты труда, являющейся объектом государственного воздействия, можно назвать высокую степень дифференциации по уровню зарплаты отраслей, регионов и предприятий в России.

В соответствии с Федеральным законом от 1 июня 2000 года №89 ФЗ «О минимальном размере оплаты труда» установлен минимальный размер оплаты труда Российской Федерации с 1.07.2000 г. - 132 рубля в месяц, с 1.01.2001 г. - 200 руб. в месяц, с 1.07.2001 г. - 300 рублей в месяц. Таким образом, отношение минимальной заработной платы к прожиточному минимуму выросло с 10 до 20%.

По мере осуществления экономических реформ в России система подоходного налогообложения значительно изменялась вместе с ее основными правилами и нормами. Тем самым были реализованы основные принципы налогообложения - всеобщность и равномерность. Новым явлением стало изменение объекта данного налога. Вместо предполагаемого усредненного дохода, как было ранее, начал учитываться доход, реально полученный плательщиком.

Применение прогрессивной шкалы налогов считается необходимым условием функционирования национальных систем распределения доходов. Россия же с 1 января 2001 г. отказалась от такого подхода и практикует единую (в виде плоской шкалы) ставку налогов наличные доходы в размере 13%. Принятие такого решения аргументировалось необходимостью «вывести из тени» нерегистрируемые доходы. Данные ожидания не оправдались. К отрицательным же последствиям введения отмеченной единой ставки налога следует отнести предсказывавшиеся серьезными специалистами галопирующие темпы роста дифференциации доходов населения.

Предоставление налоговой декларации обязательно, в соответствии с законодательством, для предпринимателей и частнопрактикующих лиц, а также тех налогоплательщиков, которые не уплатили или уплатили не полностью налоговые платежи. Стоит сказать, что в настоящее время в Российской Федерации наиболее приемлемым было бы использование налогового регулирования доходов. Однако с принятием части второй Налогового Кодекса оно перестало ориентироваться на переход к демократической системе распределения доходов.

Происходит дифференциация населения по доходам, причем выделяются не только высокодоходные и низкодоходные группы, но одновременно развивается межотраслевая и региональная дифференциация, а также дифференциация внутри предприятий (между работниками и администрацией). Это явление неизбежно порождает усиление социальной напряженности в обществе.

В обществе увеличивается количество беднейшего населения. Нарастает массовое обнищание людей. У большинства населения страны рост доходов существенно отстает от роста прожиточного минимума.

Проблема бедности находится в центре внимания политики правительств всех стран, ибо везде существует неравномерность в распределении доходов и дифференциация населения.

Практикум

Распределение денежных доходов в РФ

|

|

1970 |

1980 |

1990 |

1995 |

2000 |

2003 |

|

Денежные доходы, всего (%), в том числе по 20% группам населения |

100 |

100 |

100 |

100 |

100 |

100 |

|

Первая (с наименьшим доходом) |

7,8 |

10,1 |

9,8 |

6,1 |

5,8 |

5,6 |

|

Вторая |

14,8 |

14.8 |

14.9 |

10.7 |

10,4 |

10.3 |

|

Третья |

18.0 |

18,6 |

18.8 |

15.2 |

15.1 |

15,3 |

|

Четвертая |

22,6 |

23,1 |

23.8 |

21.7 |

21.9 |

22,7 |

|

Пятая |

36.8 |

33,4 |

32,7 |

46.3 |

46.8 |

46,1 |

|

Коэффициент Джини |

- |

- |

- |

0,387 |

0.395 |

0.4 |

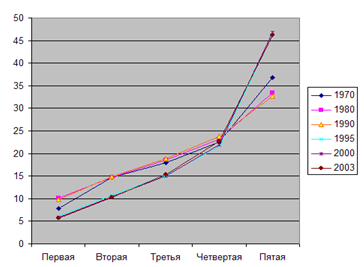

1. По данным таблицы сделайте вывод об усилении или ослаблении степени неравенства в России за последние десятилетия. Объясните динамику коэффициента Джини.

2. Постройте кривые Лоренца по данным 1970 года и 2003 года. Сравните их. Объясните различия.

Решение:

1. По данным таблицы можно сделать вывод об увеличении показателей коэффициента Джини в период с 1995 по 2003, его показатели достигли с 0,387 до 0,4. Таким образов можно сделать вывод об усилении неравенства доходов различных категорий граждан, т.к. в случае абсолютного равенства доходов различных категорий граждан он равен нулю.

Рис. 1. Кривее Лоренца за период с 1970 по 2003 гг.

Распределение денежных доходов в период с 1970 по 2003 годы происходит следующим образом: первая группа семей получают самые низкие доходы, и их доля составляет 5,6-7,8%, вторая группа семей получают доход в 10,3-14,8%, третья группа семей – 15,3-18,0%, четвертая - 22,6-22,7%, и последняя группа семей получают 36,8-46,1% совокупного дохода.

Таким образом, исходя из показанного распределения можно сделать вывод, что в нашем случае 80% всех семей получают немногим больше половины всего совокупного дохода, а оставшиеся 20% - немногим меньше половины. Естественно, это характеризует прежде всего неравномерность распределения совокупного дохода. Если бы доходы распределялись равномерно, то кривая выпрямилась бы. Каждая ее точка соответствовала бы равномерному распределению доходов, т.е. 20% семей получали бы 20% доходов, 50% семей – 50% и т.д. Однако в силу того, что способности отдельных людей как собственников рабочей силы различны, естественно, различаются и их доходы. Кроме того, все люди обладают разной собственностью на капитал, а у большинства ее вообще нет. Все это и определяет различия в получаемых доходах.

Заключение

Мировой опыт показывает, что эффективная социально-ориентированная рыночная экономика немыслима без демократической системы распределения доходов граждан. Распределительные отношения лежат в основе создания системы стимулов для участия в производственном процессе. Доходы населения определяют социальное положение в обществе, также уровень доходов каждого человека зависит от экономики страны, в которой он проживает. Таким образом, реализация результативного перераспределения доходов должна осуществляться посредством разработки государственных программ, предусматривающих конкретные меры, прежде всего в области регулирования доходов граждан, справедливого налогооблажения и совершенствования системы социальной защиты граждан.

В целом, общепринятым является мнение, что в соответствии со спецификой Российской Федерации целесообразно проведение политики доходов исходя из сочетания экономической эффективности и социальной справедливостью. Таким образом, реализация результативного перераспределения доходов в России должна осуществляться посредством разработки государственных программ, предусматривающих конкретные меры, прежде всего в области регулирования трудовых доходов граждан, справедливого налогообложения и совершенствования системы социальной защиты граждан. В настоящее время произошли следующие изменения в использовании вышеназванных направлений перераспределения доходов:

- в сфере регулирования оплаты труда прогрессивной мерой стало поэтапное повышение минимального размера оплаты труда и ликвидация его увязки с социальными выплатами;

- в реформировании социальной защиты населения приоритетами стали считаться: достижение упорядоченности, обоснованности и адресности социальных трансфертных выплат, усиленное развитие системы социального страхования. Государственная политика в области пенсионного обеспечения реализуется посредством сохранения распределительной системы финансирования и постепенного внедрения накопительной.

- основой налогового регулирования доходов стало принятие единой минимальной ставки налога на доходы физических лиц. Вопрос о воздействии данной меры на легализацию скрываемых населением доходов остается спорным. Новые налоговые льготы при осуществлении купли-продажи недвижимости не могут быть признаны социально справедливыми. Многие исследователи в качестве последствий такой политики называют еще большее усиление социально-экономической дифференциации населения и сокращение поступлений по подоходному налогу в бюджет.

Главной проблемой в условиях острой необходимости социальной поддержки граждан Российской Федерации является недостаточность финансирования трансфертных программ. Заслуживают внимание предложения по усилению контроля над их целевым и рациональным использованием. Следует подчеркнуть важную роль регионального регулирования доходов граждан, которое является дополнением и конкретизацией федеральных программ. В сфере распределительных отношений именно государство должно стать социальным гарантом, согласующим экономические интересы всех социальных групп общества.

Политики во всем мире стремились к равномерному распределению доходов населения, но со временем все возвращалось обратно. Это можно проследить по историческому складыванию экономики России. При увеличении доходов богатых повышались цены на сырье и другие товары народного потребления.

Высокую значимость имеет обеспечение комплексного подхода к осуществлению политики доходов граждан: в частности, в сложившихся условиях при сокращении государственного перераспределения через налоговые методы было бы приемлемо усиление социальной защиты населения. Одновременно с совершенствованием используемых методов имеет смысл создание благоприятных условий для реализации политики перераспределения. Речь идет об обеспечении общей экономической и политической стабильности в государстве.

Список литературы

Нормативно-правовые акты:

- Конституция РФ (с изменениями от 9 сентября1996 г., 10 февраля 1996 г., 9 июня 2001 г., 25 июля2003 г.) // Российская газета. 1993. 25 декаб-ря; СЗ РФ. 1996. №3. Ст.125; №7. Ст.676; 2003. №30. Ст.3051

- Бюджетный кодекс Российской Федерации от 31 июля 1998 г. №145-ФЗ (с изм. и доп. от 31 декабря 1999 г., 5 августа, 27 декабря 2000 г., 8 авгу-ста, 30 декабря 2001 г., 29 мая, 10, 24 июля, 24 декабря 2002 г., 7 июля, 11 ноября, 8,23 декабря 2003 г.)

- Бюджетное послание Президента РФ Федеральному Собранию РФ от 30 мая 2003 г. «О бюджетной политике в 2004 году» // Справочная правовая система «Гарант»

- Федеральный закон от 26 декабря 2005 года N 189-ФЗ ФЗ «О федеральном бюджете на 2006год»

Учебная и методическая литература:

- Роик В. Механизмы регулирования доходов в России: результаты неэффективного применения. // Российский экономический журнал. – 2002 г., №8.

- Кадочников П., Синельников-Мурылев С., Трунин И., Четвериков С.. Перераспределение региональных доходов в рамках системы межбюджетных отношений в России / Вопросы экономики - 2004 г.-№10

- Мау В. Экономическая политика России: в начале новой фазы // Вопросы экономики, 2002. - №3. – с.4-23

- Синельников-Мурылев С., Баткибеков С., П. Кадочников, Д. Некипелов - Оценка результатов реформы подоходного налога в Российской Федерации / Вопросы экономики - 2004 г.-№6

- Агапова Т.А.,Серёгина С. Ф. Макроэкономика .М.:« Дело и сервис», 2001 год.

- Экономика / Под ред. А.С. Булатова. – М. : Юристь, 2002 год.

- Курс экономической теории / Под ред. Чепуриных М.Н.,

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Формирование доходов и их неравенство в условиях рыночной экономики

- Формирование и неравенство доходов Вариант 18

- Распределение доходов в экономике

- Распределение доходов

- Распределение доходов

- Внешняя торговля и распределение доходов

- Распределение доходов

- Распределение доходов и их неравенство

- Распределение доходов в России

- Распределение доходов

- Распределение доходов в России

![Распределение доходов и их неравенство [26.09.08]](/files/works_screen/20/57.png)