Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Рынок ссудных капиталов

Тема: Рынок ссудных капиталов

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 26.98K | Скачано: 376 | Добавлен 13.03.10 в 00:23 | Рейтинг: +1 | Еще Контрольные работы

Содержание

1. Рынок ссудных капиталов: сущность, структура 3

1.1. Сущность рынка ссудных капиталов 3

1.2. Структура рынка ссудных капиталов 4

2. Кредитная система, характеристика ее звеньев 7

3. Рынок ценных бумаг: понятие, структура. 14

3.1. Понятие рынка ценных бумаг 14

3.2. Структура рынка ценных бумаг 16

Список использованной литературы 20

1. Рынок ссудных капиталов: сущность, структура

1.1. Сущность рынка ссудных капиталов

В любом государстве существует финансовый рынок, на котором осуществляется купля-продажа финансовых активов, т.е. наличных денег, депозитов, ценных бумаг, кредитных ресурсов и т.д. Частью финансового рынка является рынок ссудных капиталов, где происходит образование и движение ссудного капитала. На этом рынке аккумулируются временно свободные денежные средства субъектов хозяйствования, сбережения населения и других субъектов (формируется ссудный капитал) и перераспределяется (продается) на основе возвратности в соответствии со спросом и предложением.

Для определения современного рынка капиталов необходимо обратиться к понятию ссудного капитала как экономической категории.

Ссудный капитал – это денежный капитал, приносящих доход в форме ссудного процента. Формой движения ссудного капитала является кредит. Ссудный капитал представляет собой особую историческую категорию капитала, которая возникает и развивается в условиях капиталистического способа производства.

Особенности ссудного капитала:

- ссудный капитал передается во временное пользование промышленному или торговому капиталу;

- ссудный капитал это товар, который продается за проценты. Этот товар выгоден и для покупателя и для продавца;

- ссудный капитал имеет особую форму движения: Д (заемный капитал)-Т (запасы)-П (производство)-Т (новая цена)-Д (выручка);

- ссудный капитал приносит доход в денежной форме, т.е. деньги приносят новые деньги.

Основными источниками ссудного капитала служат денежные капиталы (денежные средства), высвобождаемые в процессе воспроизводства. К ним относятся:

- амортизационный фонд предприятий, предназначенный для обновления, расширения и восстановления производственных фондов;

- часть оборотного капитала в денежной форме, высвобождаемая в процессе реализации продукции и осуществления материальных затрат;

- денежные средства, образующиеся в результате разрыва между получением денег от реализации товаров и выплатой заработной платы;

- прибыль, идущая на обновление и расширение производства;

- денежные доходы и сбережения всех слоев населения;

- денежные накопления государства в виде средств от владения государственной собственностью, доходы от производственной, коммерческой и финансовой деятельности правительства, а также положительные сальдо центрального и местных банков.

За последние 20-30 лет в качестве источника ссудного капитала все активнее используются сбережения населения, особенно трудящихся слоев. Эта тенденция характерна для США, Англии, Канады, Германии, Франции, Италии, Японии и других стран. Как правило, сбережения населения воплощаются в банковских вкладах, резервах пенсионных фондов, страховых компаний, а также в покупке различных ценных бумаг. [6]

1.2. Структура рынка ссудных капиталов

Рынок ссудного капитала – это экономический механизм мобилизации и перераспределения ссудного капитала.

Функции рынка ссудных капиталов определяются его сущностью и ролью, которую он выполняет в системе капиталистического хозяйства, а также задачами по воспроизводству капиталистических производственных отношений.

Следует выделить пять основных функций рынка ссудных капиталов:

1. Обслуживание товарного обращения через кредит.

2. Аккумуляция, или собирание, денежных сбережений (накоплений) предприятий, населения, государства, а также иностранных клиентов.

3. Трансформация денежных фондов непосредственно в ссудный капитал и использование его в виде капиталовложений для обслуживания процесса производства.

4. Обслуживание государства и населения как источников капитала для покрытия государственных и потребительских расходов (учитывая огромную роль рынка ссудных капиталов в покрытии бюджетных дефицитов и финансировании жилищного строительства через ипотечное кредитование в рамках государственно-монополистического капитализма).

Во всех четырех случаях рынок выступает как своеобразный посредник в движении капитала

5. Ускорение концентрации и централизации капитала для образования мощных финансово-промышленных групп.

Указанные функции рынка ссудных капиталов направлены на поддержание капиталистического способа производства, обеспечение функционирования экономической системы государственно-монополистического капитализма.

Современная структура рынка ссудных капиталов характеризуется двумя основными признаками: временным и институциональным.

По временному признаку различают денежный рынок, на котором предоставляются кредиты на период от нескольких недель до одного года, и непосредственно рынок капиталов, где денежные средства выдаются на более длительные сроки: от года до пяти лет (рынок среднесрочных кредитов) и от пяти и более лет (рынок долгосрочных кредитов).

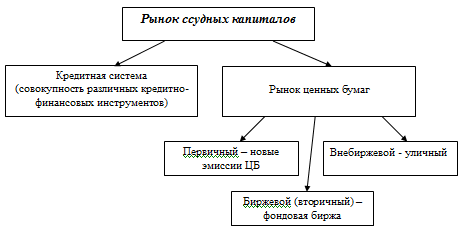

По функционально-институциональному признаку современный рынок ссудных капиталов подразумевает наличие двух основных звеньев: кредитной системы (совокупности различных кредитно-финансовых институтов) и рынка ценных бумаг. Последний в свою очередь разделяется на первичный рынок, где продаются и покупаются новые эмиссии ценных бумаг, биржевой (вторичный), где покупаются и продаются ранее выпущенные ценные бумаги, и внебиржевой рынок, где совершается реализация ценных бумаг, которые не могут быть проданы на бирже.

Внебиржевой рынок еще называется уличным.

Рисунок 1. Структура рынка ссудных капиталов

Временной и институциональный признаки рынка ссудных капиталов характерны для всех стран. Вместе с тем о состоянии национального рынка судят по институциональному признаку, т.е. по наличию двух основных ярусов: кредитной системы и рынка ценных бумаг.

Отражая накопление и движение денежного капитала, рынок ссудных капиталов органически связан с движением стоимости в ее денежной форме, с образованием и использованием различных денежных фондов в виде кредитных ресурсов и ценных бумаг. Посредством рынка ссудных капиталов как экономической категории можно измерить и определить движение, объем, направление денежных фондов, идущих на развитие капиталистического денежного капитала, воздействие его на социально-экономические отношения.[2]

2. Кредитная система, характеристика ее звеньев

Современная кредитная система - это совокупность различных кредитно-финансовых институтов, действующих на рынке ссудных капиталов и осуществляющих аккумуляцию и мобилизацию денежного капитала.

Через кредитную систему реализуются сущность и функции кредита. Кредит - есть движение ссудного капитала, т.е. денежного капитала, который отдается в ссуду на условиях возвратности за определенный процент. Кредит обеспечивает трансформацию денежного капитала в ссудный и выражает отношения между кредиторами и заемщиками. При его помощи свободные денежные капиталы и доходы предприятий, личного сектора и государства аккумулируются, превращаются в ссудный капитал, который передается за плату во временное пользование.

Кредитный механизм — составной элемент хозяйственного механизма, включающий принципы кредитования, кредитное планирование и управление кредитом, условия и методы банковского кредитования, способы его количественного регулирования, взимание платы за кредит. С помощью такого механизма осуществляется кредитная политика.

Кредитная система тесно связана с денежной, поэтому часто говорят об их совокупности – денежно-кредитной системе. Традиционно кредитная система рассматривается в двух аспектах: функциональном и институциональном.

С точки зрения функционального аспекта, под кредитной системой понимается совокупность кредитных отношений, форм и методов кредитования, т.е. кредитная система представлена банковским, коммерческим, потребительским, государственным и международным кредитором. Всем этим видам кредита свойственны специфические формы отношений и методы кредитования. Реализуют и организуют эти отношения специализированные учреждения, образующие кредитную систему во втором (институциональном) понимании.

С точки зрения институционального аспекта, кредитная система представляет собой совокупность кредитных институтов, создающих, аккумулирующих и предоставляющих денежных средств в соответствии с основными принципами кредитования. Ведущим звеном институциональной структуры кредитной системы являются банки.[4]

Кредитная система состоит из трех звеньев:

• центрального банка (центр кредитной системы);

• банковского сектора (коммерческие банки);

• специализированных небанковских кредитно-финансовых институтов (страховых компаний, пенсионных фондов, инвестиционных, финансовых, лизинговых компаний, ссудо-сберегательных ассоциаций, кредитных союзов и др).

Банковская система (основное звено кредитной системы) – совокупность различных банков и экономических отношений между ними. Это корреспондентские отношения на основе платности, возвратности и т.п.

Все банковские системы принято делить на виды. По степени централизации управления и характеру взаимодействия банковских организаций они бывают централизованными (административными) и рыночными. Централизованные банковские системы существуют в условиях командно-административной экономики и характеризуются государственной монополией на банковское дело. По сути, в такой ситуации в стране функционирует один или несколько государственных банков с множеством отделений на местах. Рыночная банковская система основана на различных формах собственности на банки. Она предполагает функционирование множества банков, различающихся организационной формой, спецификой операций и т.д. За банковской деятельностью осуществляется надзор, ее регулирование происходит преимущественно экономическими методами.

Кроме того, в зависимости от соподчиненности элементов, банковские системы делят на одноуровневые и двухуровневые.

Одноуровневая банковская система функционирует, если входящие в нее банки находятся на одной иерархической ступени, и между ними не существует разделений функций и отношений соподчинения. Такая система была характерна, например, для исторического этапа развития, когда в странах еще не существовало центральных банков и действовали только коммерческие, которые выполняли все банковские функции, в том числе и эмиссионную.

Двухуровневая банковская система существует в настоящее время в большинстве стран мира. Она включает центральный банк, который образует первый, верхний уровень системы, и коммерческие (деловые) банки, составляющие второй, нижний уровень.

Современная банковская система России является рыночной и состоит из двух блоков – Центрального банка РФ и коммерческих банков.

Банк — это кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие виды банковских операций: привлекать во вклады денежные средства физических и юридических лиц, размещать указанные средства от своего имени и за свой счет на условиях возвратности, платности, срочности, открывать и вести банковские счета физических и юридических лиц. Банки являются главным инвестором и обеспечивают денежно-кредитную политику.

Центральный банк РФ (Банк России) является эмиссионным центром страны, обладает монопольным правом выпуска в обращение и изъятия из него наличных денежных знаков в форме банкнот и монет. В качестве банка банков он предоставляет централизованные кредиты коммерческим банкам.

Он подотчетен Государственной Думе Российской Федерации, которая назначает его Председателя, по представлению Президента России, и независим от исполнительных и распорядительных органов государственной власти.

Основные его задачи:

- обеспечение устойчивости национальной денежной единицы;

- организация денежного обращения, расчетов и валютных отношений;

- защита интересов кредиторов и вкладчиков путем определения правил деятельности коммерческих банков и контроля за их соблюдением;

- содействие развитию экономики, созданию единого рынка страны и его интеграции в мировую экономику.

Центральный банк России регулирует деятельность коммерческих банков в целях создания общих условий для их функционирования и внедрения принципов добросовестной банковской конкуренции. В текущую деятельность коммерческих банков Центральный банк не вмешивается. Регулирующие и контрольные функции Центробанка направлены на поддержание стабильности денежно-кредитной системы. С этой целью он определяет порядок формирования банками фондов, предназначенных для покрытия возможных убытков, а также устанавливает для них ряд экономических нормативов, среди которых: минимальный размер уставного капитала; показатели ликвидности баланса; размер обязательных резервов, размещаемых в Центробанке РФ и т.д

Коммерческие банки являются основой кредитной системы России.

Создание и функционирование коммерческих банков в РФ основывается на Законе «О банках и банковской деятельности в РФ». В соответствии с этим законом банки России действуют как универсальные кредитные учреждения, то есть совершают широкий круг операций на финансовом рынке:

- привлечение денежных средств физических и юридических во вклады (до востребования и на определенный срок) – пассивные операции банков;

- размещение привлеченных средств от своего имени и за свой счет – активные операции банков;

- открытие и ведение банковских счетов физических и юридических лиц;

- осуществление расчетов;

- инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

- купля-продажа иностранной валюты;

- привлечение во вклады и размещение драгоценных металлов;

- выдача банковских гарантий.

Коммерческие банки делятся на универсальные (предлагают клиентам все виды услуг) и специализированные (специализируются на одной-двух операциях): сберегательные, внешнеторговые, инвестиционные, ипотечные и др.

Коммерческие банки выполняют следующие функции:

1) аккумулируют временно свободные средства предприятий и населения;

2) обеспечивают функционирование расчетно-платежного механизма;

3) осуществляют кредитование экономических субъектов и граждан;

4) проводят учет векселей и операции с векселями;

5) осуществляют хранение финансовых и материальных ценностей;

6) оказывают доверенные услуги по управлению имуществом клиента.

Основным критерием специализированных банков является функциональное назначение.

В соответствии с данным критерием различают следующие специализированные банки: инновационные; инвестиционные; учетные; ссудо-сберегательные; ипотечные; депозитные; клиринговые.

Специализированные небанковские кредитно-финансовые институты оперируют в ограниченных сферах рынка ссудного капитала и выполняют узкий набор операций, а также осуществляют кредитование различного вида и инвестирование средств в ценные бумаги.

Небанковские специализированные институты являются частью финансово-кредитной системы. К ним относятся:

- ссудносберегательные учреждения;

- взаимные фонды денежного рынка;

- пенсионные фонды;

- инвестиционные компании;

- трастовые компании;

- благотворительные фонды;

- страховые компании.

Инвестиционные учреждения занимаются эмиссионно-учредительной деятельностью, т.е. проводят операции по выпуску и размещению на рынке ценных бумаг промышленных предприятий. Они привлекают капитал путем продажи собственных акций и за счет кредита коммерческих банков. Они не имеют права принимать депозиты. В то же время они осуществляют долгосрочное кредитование различных отраслей экономики.

Сберегательные учреждения – привлекают малые сбережения. Существуют три типа сберегательных учреждений: взаимосберегательные банки, ссудосберегательные ассоциации, кредитные союзы.

Взаимосберегательные банки принимают сберегательные вклады на срок. Привлеченные средства вкладываются в ценные бумаги, главным образом в ипотеку, облигации местных органов власти.

Ссудосберегательные ассоциации организуются на паевых началах за счет продажи клиентам сертификатов, которые выкупаются по номиналу по первому требованию держателя и приносят доход в виде процента. Подавляющая часть капитала так же вложена в ипотеку и т.п.

Кредитные союзы – это кооперативы, организованные определенными группами людей, чаще всего по профессиональному признаку. Капитал образуется за счет паевых взносов в форме покупки особых акций, а средства используются для предоставления краткосрочных ссуд. По паевым суммам выплачиваются проценты.

Финансовые компании кредитуют продажу товаров в оптовой и розничной торговле (товары, проданные в рассрочку) под долговые обязательства клиентов.

В настоящее время небанковские специализированные институты всё больше конкурируют с коммерческими банками и между собой. Страховые компании конкурируют с пенсионными фондами за привлечение пенсионных сбережений и вложение их в акции. Ссудо-сберегательные ассоциации ведут борьбу со страховыми компаниями в сфере ипотечного кредита и вложений в недвижимость, а также в области инвестирования в государственные ценные бумаги. Финансовые компании соперничают со страховыми компаниями в сфере потребительского кредита. Инвестиционные и страховые компании, пенсионные фонды конкурируют между собой за вложения в акции. Кроме того, все виды этих учреждений конкурируют с коммерческими и сберегательными банками за привлечение сбережений всех слоев населения.

Задача небанковских финансовых посредников состоит в аккумулировании свободных денежных средств физических и юридических лиц и кредитовании отдельных сфер и отраслей народного хозяйства. В отличие от банков, которые можно отнести к многопрофильным институтам, вышеперечисленные финансовые учреждения занимаются специализированными финансовыми операциями и имеют свою клиентуру. [2]

3. Рынок ценных бумаг: понятие, структура

3.1. Понятие рынка ценных бумаг

Рынок ценных бумаг (фондовый рынок) – это составная часть финансового рынка, совокупность экономических отношений между его участниками по поводу выпуска и обращения ценных бумаг.

Ценные бумаги, в основе которых лежат деньги как капитал и которые опосредуют отношения, связанные с движением денежного капитала, образуют фондовый рынок, как часть рынка ценных бумаг. Ценные бумаги, опосредующие товарные отношения, формируют рынок товарных ценных бумаг, являющийся второй составной частью рынка ценных бумаг.

Целью рынка ценных бумаг является аккумуляция временно свободных денежных средств хозяйствующих субъектов и обеспечение возможности их перераспределения путем совершения различных операций с ценными бумагами между участниками рынка.

Классификации рынков ценных бумаг имеют много сходства с классификациями самих ценных бумаг. Так различают:

- международные и национальные рынки ценных бумаг;

- региональные рынки ценных бумаг;

- рынки конкретных видов ценных бумаг (акций, облигаций и т.п.);

- рынки государственных и корпоративных (негосударственных) ценных бумаг;

- рынки первичных и производных ценных бумаг.

Смысл той или иной классификации рынка ценных бумаг определяется ее практической значимостью.

Как и любой другой рынок, РЦБ складывается из спроса, предложения и уравновешивающей их цены. Спрос создается компаниями и государством, которым не хватает собственных доходов для финансирования инвестиций. Бизнес и правительства выступают на РЦБ чистыми заемщиками (больше занимают, чем одалживают), а чистым кредитором является население, у которого доход по разным причинам превышает расходы на текущее потребление и инвестиции в материальные активы (например, в недвижимость).

На фондовом рынке осуществляется обращение специфических финансовых инструментов – ценных бумаг.

Ценная бумага представляет собой документ, который отражает связанные с ним имущественные права, может самостоятельно обращаться на рынке и быть объектом купли-продажи и иных сделок, служит источником получения регулярного или разового дохода, выступает разновидностью денежного капитала.

В прошлом ценные бумаги существовали исключительно в физической осязаемой, бумажной форме и печатались типографическим способом на специальных бланка с достаточно высокой степенью защищенности от возможных подделок.

В последнее время, в связи со значительным увеличением оборота ценных бумаг, многие перешли в безналичную, физически неосязаемую (безбумажную) форму. Поэтому на рынке ценных бумаг выпускаются, обращаются и погашаются как собственно ценные бумаги, так и их заменители. Объекты сделок на рынке ценных бумаг также называются инструментами рынка ценных бумаг, фондами (в значении "денежные фонды") или фондовыми ценностями. В случае, если ценные бумаги не существуют в физически осязаемой форме или их бумажные бланки помещаются в специальные хранилища, владельцу ценной бумаги выдается документ, удостоверяющий его право собственности на ту или иную фондовую ценность. Этот документ называется сертификатом ценной бумаги. Сертификаты ценных бумаг могут выпускаться и на предъявителя для замещения собой нескольких однородных ценных бумаг (подобно денежным купюрам различного достоинства). В последнем случае сертификат не содержит информации о владельце фондовой ценности.

Деятельность рынка ценных бумаг может снижать инфляционное состояние экономики, переводя часть потребительных доходов на инвестиционные цели, и тем самым снижая их избыточное давление на потребительский рынок, она в общем воспроизводственном плане способствует нормализации пропорций потребления и накопления.

3.2. Структура рынка ценных бумаг

Составные части рынка ценных бумаг имеют своей основой не тот или иной вид ценной бумаги, а способ торговли на данном рынке в широком смысле слова. С этих позиций выделяют следующие рынки:

- первичный и вторичный;

- организованный и неорганизованный;

- биржевой и внебиржевой;

- кассовый и срочный.

Первичный рынок ценных бумаг

Первичный рынок - это приобретение ценных бумаг их первыми владельцами, первая стадия процесса реализации ценной бумаги; первое появление ценной бумаги на рынке, обставленное определенными правилами и требованиями.

Основными его участниками являются эмитенты ценных бумаг и инвесторы. В качестве эмитентов могут выступать корпорации, федеральное правительство, муниципалитеты. Покупателями ценных бумаг могут являться индивидуальные и институциональные инвесторы. В развитых странах на рынке ценных бумаг преобладают институциональные инвесторы.

Эмитенты, нуждающиеся в финансовых ресурсах для инвестиций в основной и оборотный капитал, определяют предложение ценных бумаг на фондовом рынке. Инвесторы ищущие сферу для применения своего капитала, формируют спрос на ценные бумаги. Именно на первичном рынке осуществляется мобилизация временно свободных денежных средств и инвестирование их в экономику. Но первичный рынок не только обеспечивает расширение накопления в масштабе национальной экономики. На первичном рынке происходит распределение свободных денежных средств по отраслям и сферам национальной экономики. Критерием этого размещения служит доход, приносимый ценными бумагами. Это означает, что свободные денежные средства направляются в предприятия, отросли и сферы хозяйства, обеспечивающие максимизацию дохода.

Первичный рынок ценных бумаг является фактическим регулятором рыночной экономики. Он в значительной степени определяет размеры накопления инвестиций в стране, служит стихийным средством поддержания пропорциональности в хозяйстве, отвечающей критерию максимизации прибыли, и таким образом определяет темпы, масштабы и эффективность национальной экономики.

Важнейшей чертой первичного рынка является полное раскрытие информации для инвесторов, позволяющее сделать обоснованный выбор ценной бумаги для вложения денежных средств.

Особенностью отечественной практики является то, что первичный рынок ценных бумаг пока преобладает. Эта тенденция объясняется такими процессами как приватизация, создание новых акционерных обществ, финансирование государственного долга через выпуск ценных бумаг, переоформление через фондовый рынок валютного долга государства и т.п.

Существует две формы первичного рынка ценных бумаг: частное размещение и публичное предложение.

Частное размещение характеризуется продажей (обменом) ценных бумаг ограниченному количеству заранее известных инвесторов без публичного предложения и продажи.

Публичное предложение - это размещение ценных бумаг при их первичной эмиссии путем публичных объявления и продажи неограниченному числу инвесторов.

Соотношение между публичным предложением и частным размещением постоянно меняется и зависит от типа финансирования, который избирают предприятия в той или иной экономике, от структурных преобразований, которые проводит правительство, и других факторов.

Вторичный рынок - это обращение ранее выпущенных ценных бумаг; совокупность всех актов купли-продажи или других форм перехода ценной бумаги от одного ее владельца к другому в течение всего срока существования ценной бумаги.

Основу вторичного рынка составляют операции, оформляющие перераспределение сфер влияния вложений иностранных инвесторов, а также отдельные спекулятивные операции.

Важнейшая черта вторичного рынка - это его ликвидность, т.е. возможность успешной и обширной торговли, способность поглощать значительные объемы ценных бумаг в короткое время, при небольших колебаниях курсов и при низких издержках на реализацию.

Вторичный рынок ценных бумаг подразделяется на: организованный (биржевой) рынок и неорганизованный (внебиржевой или "уличный") рынок.

Организованный рынок ценных бумаг - это их обращение на основе устойчивых правил между лицензированными профессиональными посредниками - участниками рынка - по поручению других участников рынка.

Неорганизованный рынок - это обращение ценных бумаг без соблюдения единых для всех участников рынка правил.

Биржевой рынок - это торговля ценными бумагами на фондовых биржах. Внебиржевой рынок - это торговля ценными бумагами, минуя фондовую биржу. Биржевой рынок - это всегда организованный рынок ценных бумаг, так как торговля на нем ведется строго по правилам биржи и только между биржевыми посредниками, которые тщательно отбираются среди всех других участников рынка. Внебиржевой рынок может быть организованным и неорганизованным. Организованный внебиржевой рынок основывается на компьютерных системах связи, торговли и обслуживания по ценным бумагам.

Кассовый рынок ценных бумаг - это рынок с немедленным исполнением сделок в течение 1-2 рабочих дней.

Срочный рынок ценных бумаг - это рынок, на котором заключаются разнообразные по виду сделки со сроком исполнения, превышающим 2 рабочих дня. Чаще всего срок исполнения сделок составляет 3 месяца.

Таким образом, современный рынок ценных бумаг представляет собой сложнейшую систему экономических отношений, связанных с выпуском и обращением ценных бумаг, деятельностью участников рынка ценных бумаг и регулированием этой деятельности; отношений создающих условия для функционирования общественного капитала посредством выпуска и обращения ценных бумаг, распределения доходов и рисков от инвестиций.

Рынок ценных бумаг – сложное образование с сегментируемой структурой, в которой любой сегмент выступает подсистемой экономических отношений. [8]

Список использованной литературы

1. Деньги. Кредит. Банки: Учебник для вузов/ Е.Ф. Жуков, Л.М. Максимова, А.В. Печникова и др., Под ред. академ. РАЕН Е.Ф. Жукова. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2003.

2. Деньги, кредит, банки: Учебник / Под ред. О.И. Лаврушина. – М.: КНОРУС, 2004.

3. Е.Ф. Жуков «Развитие рынка ценных бумаг в РФ» // Финансы, № 11.

4. Финансы. Денежное обращение. Кредит: Учебник / Под ред. проф. Л.А. Дробозина. – М.: Финансы, ЮНИТИ, 2000. – 479 с.

5. Финансы, деньги, кредит: Учебник / Под ред. О.В. Соколовой. – М.: Юристь, 2001.

6. Литовских А.М., Шевченко И.К. Финансы, денежное обращение и кредит Учебное пособие. Таганрог: Изд-во ТРТУ, 2003.

7. Деньги. Кредит. Банки: Учебник/ Г.Е. Алпатов, Ю.В. Базулин и др.; под ред. В.В. Иванова, Б.И. Соколова. – М.: Т.К. Велби, Изд-во Проспект, 2003.

8. Рынок ценных бумаг: Учебник / Под ред. В.А. Галанова, А.И. Басова. – 2 изд. перераб. и доп.- М.: Финансы и статистика, 2006.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Рынок ссудных капиталов [13.03.10]](/files/works_screen/18/67.png)