Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Сущность инфляции, формы ее проявления, виды, причины и методы регулирования (Вариант №7)

Тема: Сущность инфляции, формы ее проявления, виды, причины и методы регулирования (Вариант №7)

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 37.27K | Скачано: 414 | Добавлен 25.10.14 в 18:35 | Рейтинг: 0 | Еще Контрольные работы

Вуз: Финансовый университет

Год и город: Омск 2014

План работы

Стр.

|

Контрольный теоретический вопрос ........................................................ |

3 |

|

Контрольные тестовые задания ................................................................. |

15 |

|

Задача ........................................................................................................... |

17 |

|

Список литературы ..................................................................................... |

18 |

Контрольный теоретический вопрос

1. Сущность инфляции, формы ее проявления, виды, причины и методы регулирования.

Сущность инфляции.

Каждый из нас слышал об инфляции тысячу раз, но не все хорошо представляют, что это и как оно влияет на нашу с вами жизнь. Все знают, что это что-то плохое. Да, это так, но давайте подробнее разберёмся в вопросе.

Инфляция, вероятно, появилась одновременно с возникновением денег, поскольку она неразрывно связана с их оборотом. Если не будет денег – не будет и инфляции.

Сам термин «инфляция» родился в Северной Америке во времена гражданской войны между Югом и Севером в 1861-1865 гг. Он подразумевал процесс увеличения количества бумажных денег в обращении. Широкое распространение понятие инфляции получило уже в 20 веке. В российской экономической литературе оно встречается в изданиях 20-х годов 20 века.

В мире практически нет стран, которые бы на своём опыте не прочувствовали явление инфляции (разве что племена с натуральным хозяйством).

Существует множество определений инфляции, но сущность её сводится примерно к следующему: инфляция (лат. Inflatio – вздутие) – повышение общего уровня цен на товары и услуги. При инфляции на одну и ту же сумму денег по прошествии некоторого времени можно будет купить меньше товаров и услуг, чем прежде. В этом случае говорят, что за прошедшее время покупательная способность денег снизилась, деньги обесценились – утратили часть своей реальной стоимости. Инфляцию следует отличать от скачка цен, так как это длительный, устойчивый процесс. Инфляция не означает рост всех цен в экономике, потому что цены на отдельные товары и услуги могут повышаться, понижаться или оставаться без изменения.

Формы проявления инфляции.

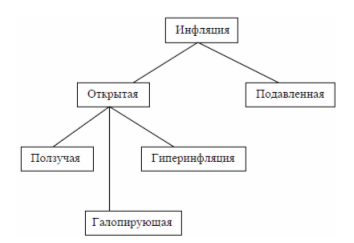

В зависимости от того, какие формы принимает инфляционное неравновесие рынков, различают открытую и подавленную формы инфляции. Схематически формы инфляции представлены на рисунке 1.

Рис. 1. Формы инфляции

Открытой инфляции свойственна общая тенденция к повышению цен, измеряемая народнохозяйственным индексом цен. Отсюда следует, что открытая инфляция вполне совместима с замедлением роста цен или с периодическими снижениями их на отдельных товарных рынках. А поскольку это так, то получается, что открытая инфляция, серьезно деформируя механизм рынка, не нарушает его. Она излечима и лечится экономическими методами.

Открытая инфляция принимает различные формы: ползучую или умеренную (когда цены изменяются медленно, обычно до 10 % в год), галопирующую (когда рост приобретает стремительный характер) и, наконец, форму гиперинфляции (рост цен составляет более 1000 % в год), приводящей к полному расстройству денежного обращения.

Подавленная инфляция присуща экономике с административным контролем над ценами и доходами. Она потому-то и называется «подавленной», что жесткий контроль над ценами и доходами не позволяет открыто проявиться инфляции в единственно доступной ей форме – в росте денежных цен. В такой ситуации инфляция принимает «подпольный» характер: внешне цены стабильны, но поскольку масса денег фактически возросла, избыток денег трансформируется в товарный дефицит, и этим дезориентируется регулирование экономики. Излишек денег притворяется недостатком товаров, и тогда кажется, что решение экономических проблем однозначно связано с ростом производства, увеличением предложения. Однако постоянно избыточная эмиссия не может быть компенсирована не поспевающим за ней ростом производства.

В условиях подавленной инфляции (по каким бы соображениям она ни подавлялась) товарный дефицит есть внешнее выражение и неизбежное следствие скрываемой причины – обыкновенной инфляции, необыкновенность которой заключена лишь в одном – в том, что ей запрещают быть. Иными словами, подавленная инфляция – это запрещенная инфляция. В результате такого насилия над экономикой товарный дефицит становится видимой стороной невидимого инфляционного процесса, поскольку на то же количество товаров приходится большее количестве денежных знаков. В рыночной экономике диспропорция нашла бы естественный выход в виде роста денежных цен. Подавленной же инфляции доступен только один «выход» – отоваренной может быть лишь часть денежных знаков, и именно их, строго говоря, следует считать «деньгами».

Подавленная инфляция неизлечима – её можно только «обезболить» загнав еще глубже, не позволяя проявиться, и тем «взрывая» уже всю экономику. Да и добиться этого можно лишь административными методами. В результате экономику ожидает подлинная катастрофа. Дело в том, что подавление инфляции на протяжении десятилетий настолько искажает цены, что реальные экономические процессы просто не осознаются, общество живет самообманом и приучается к нему.

Открытая же инфляция излечима – и лечится она экономическими методами. Более того, становится понятным, в какой мере следует поднимать доходы малообеспеченных слоев населения, а также работников бюджетной сферы.

Виды и типы инфляции.

Виды инфляции различаются в зависимости от критериев. В экономической литературе выделяют следующие виды и типы инфляции:

1) В зависимости от «глубины» государственного регулирования экономики, инструментария антиинфляционной политики инфляция может протекать в открытой (явной) и подавленной (скрытой) формах. Открытая инфляция выражается в непосредственно наблюдаемом повышении уровня цен и снижении курса национальной валюты. Она может протекать в различных формах, это: инфляция спроса; инфляция издержек; структурная инфляция.

Инфляция спроса упрощенно может быть представлена следующим образом. Совокупный спрос, превышающий текущие производственные возможности, вызывает повышение уровня цен. Инфляция, вызванная этим источником, начинается с роста цен на конечные продукты, который постепенно распространяется на факторы производства, причем рост цен на последние не поспевает за ростом цен на первые.

Разумеется, какими бы причинами ни был вызван первоначальный рост цен, он немедленно упирается в границы, определяемые фактическим объемом денежной массы. Другими словами, само по себе увеличение спроса порождает не столько инфляцию, сколько угрозу инфляции. И это становится проблемой для институтов, регулирующих объем денежной массы, т.е. в большинстве случаев – для государства (правительства и центрального банка).

Если государство, с целью предотвратить грозящий спад производства, реагирует увеличением объема денежной массы, то отсюда, собственно, и начинается инфляция:

- в краткосрочном периоде такая политика вызывает рост цен и увеличение реального выпуска;

- в долгосрочном – только рост цен (инфляционная спираль).

Если государство сдерживает рост денежной массы, то уже в краткосрочном периоде происходит дезинфляция, сжимается спрос и восстанавливается равновесие.

Инфляция издержек описывается следующим образом. В силу ряда причин начинается рост издержек производства (в расчете на единицу продукта). Предложение при прежних ценах падает, что вызывает рост цен. При этом, объем производства и занятость уменьшаются – признак недостаточного спроса. Инфляция, вызванная этим источником, с роста цен на факторы производства распространяется затем, через повышение издержек, на конечный продукт.

Если в условиях инфляции издержек проводится политика смягчения ограничений роста денежной массы (в целях предотвращения спада производства), то с высокой вероятностью можно ожидать раскручивания инфляционной спирали, т.е. аналогично инфляции спроса:

- в краткосрочном периоде рост цен и реального выпуска;

- в долгосрочном — только рост цен.

Если проводится политика жестких ограничений, то производство реагирует спадом, который в течение известного времени сводит инфляцию на нет. Однако в силу особенностей конкретных факторов роста издержек продолжительность этого «известного времени» может оказаться достаточной для возрастания транзакционных издержек (если можно так выразиться) использования этих методов до политически и социально неприемлемого уровня.

Структура инфляции вызывается макроэкономической межотраслевой несбалансированностью. Несостыкованность отраслей приводит к тому, что часть из них не может быстро насытить рынок товарами. Это приводит к хронически неудовлетворенному спросу на определенную продукцию, что взвинчивает цены. Структурная инфляция считается труднопреодолимой, так как для борьбы с ней требуются значительные инвестиционные вливания, отдача от которых не может быть достигнута за короткий срок. Обычно структурная инфляция сопровождает период кардинального перехода страны на новый вид технического прогресса, конверсии военного производства и т.д.

Скрытая инфляция наблюдается при замораживании цен и проявляется в снижении качества продукции, изменении структуры ассортимента, увеличении дефицита в экономике, росте очередей и возникновении «черного рынка».

- В зависимости от объекта исследования различают национальную, региональнуюи мировую инфляцию.

- В зависимости от инфляционных импульсов по отношению к системе, вызываемых внутренними и внешними факторами, различают импортируемую и экспортируемую инфляцию.

- В зависимости от темпов роста цен: до 10% в год – различают умеренную инфляцию. При росте цен 200% в год – галопирующую инфляцию. Свыше 200% – гиперинфляцию.

Гиперинфляция в странах с развитой рыночной экономикой определяется темпами свыше 100% в год. Для стран с неустойчивой экономикой, развивающейся или переходной, критерий начала гиперинфляции значительно выше. Для стран с развивающимся рынком, с неустойчивой экономикой отсчет гиперинфляции ведется от более высокого уровня. Например, в России в 1992 г. темпы инфляции превышали 2000% в год, но официально были признаны лишь близкими к гиперинфляции. Обесценение денежных средств происходит настолько стремительно, что цены могут пересчитываться ежедневно и даже по несколько раз в день. Гиперинфляция вызывает «бегство от денег», разрушает банковскую систему и парализует не только производство, но и сам механизм рынка. Ожидание гиперинфляции создает панические настроения в бизнесе.

5) В зависимости от того, насколько усиленно экономика адаптируется к темпам роста цен, инфляция подразделяется на сбалансированную и несбалансированную. Сбалансированная инфляция – цены различных товаров остаются неизменными относительно друг друга. Несбалансированная инфляция – цены различных товаров изменяются по отношению друг к другу в различных пропорциях.

6) В зависимости от способности государства воздействовать на инфляционный процесс она подразделяется на контролируемую и неуправляемую.

7) В зависимости от факторов, порождающих и питающих инфляцию, выделяют инфляцию спроса, инфляцию издержек и инфляцию ожидания. Инфляция спроса – порождается избытком совокупного спроса по сравнению с реальным объёмом производства (дефицит товара). Инфляция предложения (издержек) – рост цен вызван увеличением издержек производства в условиях недоиспользованных производственных ресурсов. Повышение издержек на единицу продукции сокращает объём предлагаемой производителями продукции при существующем уровне цен.

8) Прогнозируемая инфляция – это инфляция, которая учитывается в ожиданиях и поведении экономических субъектов. Непрогнозируемая инфляция – становится для населения неожиданностью, так как фактический темп роста уровня цен превышает ожидаемый.

Причины и методы регулирования инфляции.

Среди основных причин инфляции можно выделить следующие.

1. Инфляция зарождается на денежном рынке. Именно в деформациях денежного обращения и следует искать её причины. Из-за неправильной денежной политики Центрального банка в результате дополнительной эмиссии в обращении появляется избыточная, не обеспеченная товарами масса денег. Положение усугубляется за счёт неверного регулирования банковского процента, трансформации краткосрочных денежных накоплений в долгосрочные кредиты, использование кредитных ресурсов для покрытия финансового дефицита госбюджета.

2. Современное денежное обращение осуществляется бумажными знаками, прервавшими всякую связь с золотом. В эпоху золотых денег их избыток преодолевался уходом золота из сферы обращения в сферу накопления. А вот бумажные деньги, которые являются только средством обращения, накапливать подобно золоту, бессмысленно. Но, в отличие от золотых денег, бумажным просто некуда уйти: сфера обращения – их единственная обитель.

3. Постоянный рост расходов государства, который обусловлен расширением масштабов госсектора, государственного регулирования экономики, проведения социальных программ. Милитаризация экономики усиливает напряжение в расходной части бюджета, деформирует воспроизводство. Военная промышленность вызывает на потребительском рынке чистый прирост спроса без соответствующего предложения.

4. С ростом открытости экономики увеличивается опасность импортируемой инфляции. В условиях неизменного курса валюты страны экономика испытывает воздействие внешнего повышения цен на ввозимые товары. Кроме каналов мировой торговли, инфляция может переноситься по каналам перемещения краткосрочных капиталов из одной страны в другую из-за национальных различий в уровнях банковского процента.

5. Возникновение крупных институтов частной власти – монополий и олигополий, получающих сверхприбыли за счёт сдерживания предложения и поддержания высокого уровня цен. Крупные финансово-промышленные группы занимаются лоббированием, препятствуя прохождению антимонопольных решений правительства. Олигополии и монополи являются основой роста цен, они не дают возможности срабатывать рыночному механизму, так как отсутствует конкуренция и препятствуют государственному антиинфляционному регулированию.

6. Неверные действия государства в сфере налогообложения. Когда ставки налога становятся высокими, предприниматели отвечают повышением цен. В результате тормозится объём продаж, а следовательно, и производства. Слишком большая ставка налогообложения высоких доходов создаёт предпосылки для искусственного повышения издержек, в том числе за счёт быстрого роста представительских расходов (высокие командировочные расходы и т.д.).

7. Усиление роли профсоюзов, добивающихся повышения заработной платы путём сокращения предложения труда (лоббирование законов о сокращении рабочего времени, ужесточение миграционного законодательства с целью защиты внутреннего рынка труда от иностранной рабочей силы). Повышение заработной платы, с одной стороны, увеличивает совокупный спрос, а с другой – издержки производства. И то, и другое является факторами роста цен.

8. Индексация денежных доходов населения становится фактором формирования избыточного платёжеспособного спроса.

9. Преобладание доли занятых в сфере услуг (сервисно-ориентированная экономика). Производительность труда в сфере услуг растёт медленнее, чем в производственном секторе, заработная плата – более высокими темпами. Это усиливает дисбаланс между совокупным спросом и совокупным предложением.

Одним из сложнейших вопросов экономической политики является управление инфляцией. Способы управления ею неоднозначны, противоречивы по своим последствиям. Диапазон параметров для проведения такой политики может быть весьма узок. С одной стороны, требуется сдерживать раскручивание инфляционной спирали, а с другой стороны, необходимо поддерживать стимулы производства, создавать условия для насыщения рынка товарами.

Основными формами стабилизации денежного обращения, зависящими от состояния инфляционных процессов, являются денежные реформы и антиинфляционная политика.

Денежные реформы проводились в условиях металлического денежного обращения. Со второй половины ХХ в. стабилизация денежного обращения как один из важнейших способов восстановления экономики проводится при помощи следующих методов: нуллификации, реставрации (ревальвации), девальвации и деноминации.

Нуллификация означает объявление об аннулировании сильно обесцененной единицы и введение новой валюты.

Реставрация – повышение официального валютного курса.

Девальвация – снижение официального валютного курса.

Деноминация – метод «зачеркивания нулей», т.е. укрупнение масштаба цен.

Антиинфляционная политика – это комплекс мер по государственному регулированию экономики, направленных на борьбу с инфляцией. В ответ на взаимодействие факторов инфляции спроса и инфляции издержек производства оформились две основные линии антиинфляционной политики – дефляционная политика (или регулирование спроса) и политика доходов (или регулирование издержек). Кроме того появилось новое направление – конкурентное стимулирование производства.

Дефляционная политика – это методы ограничения денежного спроса через денежно-кредитный и налоговый механизмы путем:

- снижения государственных расходов;

- повышения процентной ставки за кредит;

- усиления налогового пресса;

- ограничения денежной массы и т.д.

Особенность действия дефляционной политики заключается в том, что она вызывает замедление экономического роста и даже кризисные явления.

Политика доходов предполагает параллельный контроль над ценами и заработной платой путем полного их замораживания или установления пределов их роста. По социальным мотивам этот вид антиинфляционной политики применяется редко.

Конкурентное стимулирование производства включает меры как по прямому стимулированию предпринимательства путем значительного снижения налогов на корпорации, так и по косвенному стимулированию сбережений населения путем снижения подоходного налога.

Модель антиинфляционной политики в ее российском варианте состоит из двух крупных блоков.

Первый блок включает экономические факторы:

- создание эффективной инвестиционной программы;

- формирование стабильной макроэкономической структуры рынка с целью выравнивания диспропорций производства;

- привлечение дополнительных капиталов в производственную сферу.

Второй блок формирует финансовую направленность:

- покрытие бюджетного дефицита с помощью размещения государственных ценных бумаг и отказа от кредитов центрального банка;

- установление регулирующего значения функций налогов (а не только фискальной) в сфере производства;

- резкое снижениеэмиссии денег (сверх потребности товарооборота) как наиболее важного денежного инфляционного фактора (хотя с 1994г. правительство не осуществляет эмиссию денег для покрытия дефицита бюджета);

- активная политика доходов, предполагающая согласование и увязку темпа роста зарплаты, доходов и цен под наблюдением и при посредничестве государства (использование опыта Запада о заключении соглашений между правительством, профсоюзами и предприятиями по этим вопросам).

Достижение финансовой стабильности, сокращения дефицита федерального бюджета, обеспечения его финансирования возможно за счёт ряда неинфляционных источников:

- повышения собираемости налоговых платежей в бюджет (в том числе за счет существенного сокращения неэффективных налоговых и иных льгот);

- сокращения перечня федеральных целевых программ, что позволит сконцентрировать средства бюджета на наиболее эффективных и социально значимых проектах;

- финансирования регионов из региональных бюджетных расходов, имеющих соответствующую доходную базу.

Выполнение этих условий антиинфляционной стратегии способствует достижению таких основных социальных и экономических целей, как:

- ограждение социальных интересов народа, в первую очередь его малообеспеченных слоев;

- сохранение экономического и научно-технического потенциала страны;

- создание стимулов для производственной в первую очередьинвестиционной деятельности;

- формирование рыночной конкурентной среды.

Основная задача экономических реформ заключается в сложной структурной перестройке российской экономики и прежде всего в активизации инвестиционной политики.

Контрольные тестовые задания

/отметьте правильный вариант (варианты) ответа следующим образом: /

2. К активным операциям коммерческого банка относят:

а) покупку акций;

б) продажу акций;

в) продажу золота;

г) продажу облигаций.

Ответ: а), г) – активные операции коммерческих банков: мобилизованные денежные средства банки используют для кредитования клиентуры и осуществления своей предпринимательской деятельности. Операции, связанные с размещением банковских ресурсов, относятся к активным операциям коммерческих банков.

К активным операциям банков относятся также:

- предоставление кредитов;

- банковские инвестиции;

- учет (покупка) коммерческих векселей; чаще всего банки приобретают векселя у дилеров, осуществляющих операции с ценными бумагами, или обязательства агентов, занимающихся реализацией потребительских товаров длительного пользования (автомобили, мебель и др.). Данные векселя являются, как правило, краткосрочными, хотя некоторые из них могут продлеваться;

- операции с ценными бумагами: покупка ценных бумаг для пополнения собственного портфеля (инвестиции), первичное размещение выпущенных ценных бумаг, купля-продажа ценных бумаг по поручению клиента (операции на вторичном рынке ценных бумаг), ссуды под ценные бумаги.

Весьма значительная роль банков в размещении государственных займов. При этом коммерческие банки:

- покупают государственные облигации;

- способствуют реализации государственных облигаций среди своей клиентуры;

- участвуют в операциях на рынке государственных облигаций, выступая посредниками при их перепродаже.

3. Для чего используют деньги в функции средства платежа?

а) для оплаты товара наличными;

б) для уплаты налогов;

в) для выдачи заработной платы.

Ответ: б), в) – в функции средства платежа деньги используются для обслуживания кредитных отношений, а также при совершении платежей, которые не предполагают получения какого-либо эквивалента. В этой функции деньги опосредуют не только движение товаров, но и движение капитала. Деньги в функции средства платежа используются для:

- погашения долговых обязательств;

- предоставления и погашения кредитов;

- выплаты заработной платы;

- оплаты налогов;

- осуществления коммунальных платежей.

Задача

4. Приведены данные баланса банка, тыс. руб.

|

№ п/п |

Показатели |

Сумма |

|

1 |

Обязательства банка до востребования |

1 700 000 |

|

2 |

Обязательства сроком до 30 дней |

4 500 000 |

|

3 |

Высоколиквидные активы |

150 000 |

|

4 |

Ликвидные активы |

2 500 000 |

Требуется:

а) рассчитать коэффициент мгновенной ликвидности (Н2), сравнить с нормативным значением;

б) рассчитать показатель текущей ликвидности (Н3), сравнить с нормативным значением.

Решение:

а) Н2 = 150 000 / 1 700 000 * 100% = 8,8%

Минимально допустимое значение норматива (Н2) устанавливается в размере 15%. (Н2) < 15%, это означает, что банк не способен выплатить свои обязательства перед вкладчиками на текущий момент времени. Банк не соблюдает норматив мгновенной ликвидности.

б) Н3 = 2500000 / 1700000 + 4500000 * 100% = 40,3%

Минимально допустимое значение норматива (Н3) устанавливается в размере 50%. (Н3) < 50%, это означает, что банк не соблюдает норматив текущей ликвидности.

Список использованной литературы

- Васин Л.А. Прогнозирование уровня инфляции в условиях нестабильной внешней среды // Финансы и кредит. – 2010.

- Деньги, кредит, банки: учебник / коллектив авторов; под ред. О.И. Лаврушина. – 10-е изд., стер. – М.: КНОРУС, 2012.

- Дмитриева О. Инфляция спроса и инфляция издержек: причина формирования и формы распространения // Вопросы экономики. – 2011.

- Красавина Л.Н. Актуальные проблемы инфляции и ее регулирования в России: системный подход // Деньги и кредит. – 2011.

- Мэнкью Н.Г. Принципы макроэкономики. – Питер. – 2010.

- Набиуллина Э. О приоритетах экономической политики в 2010 г. // Экономист. – № 6. – 2010.

- Сажина М.А., Чибриков Г.Г. Экономическая теория. – М.: ИНФРА-М. – 2011.

- Экономика в 2009-2011 гг. // Экономист. – № 8. – 2010.

- Интернет ресурсы:

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Социально-экономические последствия инфляции

- Инфляция (сущность, виды, показатели изменения)

- Инфляция как проявление макроэкономической нестабильности

- Инфляция, ее виды и последствия

- Инфляция: сущность, причины, формы, инфляция предложения

- Инфляция: сущность, причины, механизмы открытой инфляции

- Инфляция: сущность, причины, показатели изменения

- Социально-экономические последствия инфляции

- Сущность инфляции, формы ее проявления, виды, причины и методы регулирования

- Инфляция в России

- Инфляция, виды, причины и методы регулирования

- Инфляция: сущность, причины, виды, последствия

- Инфляция: сущность, причины, измерение уровня инфляции

- Особенности инфляционного процесса в России

- Инфляция в России

- Контрольная по Бизнес планированию Вариант №23

- Инфляция: её показатели и виды

- Взаимосвязь инфляции и безработицы

- Инфляция: сущность, причины, виды инфляции

- Инфляция: сущность, причины, виды, механизмы

![Сущность инфляции, формы ее проявления, виды, причины и методы регулирования (Вариант №7) [25.10.14]](/files/works_screen/1/85/35.png)