Главная » Бесплатные рефераты » Бесплатные рефераты по теории финансового менеджмента »

Контрольная работа по ТФМ Вариант №5

Тема: Контрольная работа по ТФМ Вариант №5

Раздел: Бесплатные рефераты по теории финансового менеджмента

Тип: Контрольная работа | Размер: 21.54K | Скачано: 425 | Добавлен 10.03.13 в 20:57 | Рейтинг: 0 | Еще Контрольные работы

Содержание:

Тесты……………………………………………………………………………….3

Задача № 1………………………………………………………………………..10

Задача № 2…………………………..……………………………………………12

Список литературы………………………………………………………..……..14

Тесты:

1. При использовании какой формы слияния предприятий с наибольшей вероятностью могут пострадать интересы акционеров меньшинства?

А. Слияние путем приобретения крупного пакета акций одной из сливающихся компаний непосредственно компанией-участником слияния (либо в результате обмена акциями, находящимися во владении этих предприятий)

Б. Слияние посредством обмена акциями между крупными акционерами сливающихся компаний

Ответ: А. Слияние путем приобретения крупного пакета акций одной из сливающихся компаний непосредственно компанией-участником слияния (либо в результате обмена акциями, находящимися во владении этих предприятий)

Слияние – форма реорганизации юридических лиц, при проведении которой несколько юридических лиц образуют новое юридическое лицо. При слиянии юридических лиц права и обязанности каждого из них переходят к вновь возникшему юридическому лицу в соответствии с передаточным актом. При этом, как правило, существует одна "приобретающая" компания, выступающая инициатором подобной сделки и обладающая более мощным экономическим потенциалом. Отличительной чертой сделки слияния компаний является то, что акционеры "приобретаемой" компании после объединения сохраняют свои права на акции, но уже нового, объединенного акционерного общества.

Часто происходит так, что компании (фирма А и предприятие В) вынуждены сливаться:

• для совместной защиты обладаемых ими долей рынка, так как на рынке, где они продают свою продукцию, появляется финансово мощный агрессивный конкурент, который намеревается активно осуществлять ценовую и/или продуктовую конкуренцию;

• в целях снижения издержек и рисков посредством повышения своей вертикальной интегрированности по отношению к выпуску финального продукта (той или иной из рассматриваемых фирм).

В таких случаях инициативу слияния могут брать на себя не столько иногда достаточно инертные менеджеры данных компаний, сколько акционеры этих предприятий, обладающие в них контрольными пакетами акций.

Слияние компаний А и В происходит тогда особенным методом — так, что сами эти компании ни в какие сделки по поводу купли—продажи акций друг друга не вступают.

Слияние компаний реализуется на уровне отношений между контролирующими их акционерами (слияние второго, более глубокого, уровня). При этом акционеры меньшинства этих фирм совсем не обязательно будут участвовать в слиянии, они могут даже не знать о нем или быть проигнорированными.

Схема слияния компаний А и В выглядит таким образом, что ведущие акционеры фирм А и В обмениваются частью акций, которые им принадлежат в этих предприятиях, так что в результате в их руках одновременно оказывается контроль как над компанией А, так и над компанией В.

Достигнув этого результата, прибегнувшие к описанной схеме слияния своих компаний акционеры получают возможность:

• участвовать в прибылях как компании А, так и компании В;

• координировать деятельность этих предприятий, проведя в состав их советов директоров, правлений и исполнительной дирекции людей, выдвижение которых согласовано между крупными акционерами сливающихся компаний.

В итоге компании А и В оказываются способными сопротивляться рыночной экспансии третьей финансово более мощной фирмы, либо могут добиться уменьшения издержек и/или повышения качества продукции вследствие повышения вертикальной интегрированности при выпуске финального продукта.

Будет ли происходить при этом вертикальная интеграция «вниз» (слияние с поставщиками покупных ресурсов) либо вертикальная интеграция «вверх» (слияние с заказчиками—изготовителями финального продукта), зависит от того, кто из акционеров компаний А и В берет на себя инициативу слияния.

Описанное слияние компаний не сможет произойти (во всяком случае, не будет правомочно), если не будет специально обоснованно отношение, в котором при таком слиянии обмениваются акциями компании А и В.

Рыночная стоимость пакета акций компании А, обмениваемых на акции компании В, должна быть равной рыночной стоимости пакета акций компании В, обмениваемых на акции компании А.

Если эти компании являются открытыми и их акции ликвидны, то указанное условие финансовой эквивалентности выполняется в переговорах между ведущими акционерами фирм А и В само собой и не требует каких-либо особых комментариев.

Если же компании А и В — закрытые или представляют собой акционерные общества, формально открытые, но с неликвидными акциями (их рыночная стоимость непосредственно на фондовом рынке не наблюдается), то следует специально оценивать рыночную стоимость компаний А и В, а также их обмениваемых пакетов акций. В этом случае получение обоснованного обменного соотношения акций компаний А на акции компании В требует предварительного определения методами оценки бизнеса так называемых обоснованных рыночных стоимостей компаний А и В.

Таким образом, можно утверждать, что с большей вероятностью интересы акционеров меньшинства пострадают при слиянии путем приобретении крупного пакета акций.

2. От чего зависит целесообразность поглощения той или иной компании?

А. От соотношения темпов роста прибылей поглощающей и поглощаемой фирм

Б. От уровня цен на поставляемые поглощаемой компанией покупные ресурсы

В. От уровня предлагаемых сбытовых цен и конкуренции за заказы поглощаемой компании-заказчика

Г. От ценности имущества поглощаемого предприятия

Д. От всего перечисленного

Ответ: Г. От ценности имущества поглощаемого предприятия.

Поглощение — это такое объединение активов, когда фирма или ее часть полностью входит в состав поглощающей компании, перестает существовать как самостоятельное предприятие.

Поглощения отличаются от слияний тем, что поглощающая фирма приобретает (зачастую по частям от многих сравнительно мелких акционеров) очевидно (при имеющемся распределении акций объекта поглощения) контрольный пакет поглощаемого предприятия.

Если приобретается пакет, превышающий 75% обычных акций поглощаемой компании (дающий право на ее ликвидацию в результате голосования тремя четвертями акций), то поглощение может привести к потере поглощаемым предприятием своей юридической самостоятельности и превращению его в подразделение (структурную единицу) поглощающей фирмы. Если же приобретается контрольный пакет, составляющий менее 75% обыкновенных акций, то поглощенная компания может не потерять своей юридической самостоятельности, но окажется выраженным дочерним предприятием (филиалом) поглощающей фирмы.

При любом из этих вариантов, однако, поглощенное предприятие теряет свою самостоятельность в решении как стратегических вопросов развития, так и многих тактических задач, сводящихся к определению желательных поставщиков и клиентов, цен, условий поставок и оплаты по заключаемым договорам, найма работников (особенно высшего звена) и пр.

Поглощаемая компания на момент ее поглощения является, как правило, недоооцененной фондовым рынком, потому что в противном случае для поглощающей компании имело бы место разводнение ее акций, не преодолеваемое в ближайшем будущем.

Целесообразность поглощения зависит от ценности имущества поглощаемого предприятия, а также и многих других факторов. При оценке эффективности поглощения следует учитывать то, что поглощение может быть нацелено на получение как растущих доходов с акций становящейся более прибыльной (или способной получать серьезные внереализационные доходы от продажи ценного имущества) поглощаемой компании, так и дополнительных прибылей (экономии) по контрагентским и сбытовым договорам с объектом поглощения.

3. Верно ли утверждение: восстановление имущественного комплекса предприятия позволяет вновь осваивать конкурентоспособную технически сложную продукцию, замещающую подорожавший импорт?

А. Да

Б. Нет

В. Нельзя сказать определенно

Ответ: А. Да

Восстановление вертикальной интегрированности, нарушенной после приватизации и/или чрезмерного дробления промышленных акционерных обществ, может быть названо восстановлением имущественного комплекса, необходимого для производства и сбыта конкурентоспособных видов продукции по линии основной специализации соответствующих крупных и средних предприятий.

Восстановление имущественного комплекса при этом является более адекватным термином, так как предполагает:

• во-первых, в любых формах восстановление фактического контроля над всем имущественным комплексом, который должен обеспечить рациональную (в настоящее время повышенную) степень вертикальной интегрированности операций по выпуску технически сложных продуктов (или продуктов, производимых по сложным технологиям);

• во-вторых, прямое восстановление утраченных элементов рассматриваемого имущественного комплекса.

Последнее может оказаться необходимым, если предприятия, вышедшие из состава прежних участников внутрифирменной (внутриконцерновой) кооперации, в связи с переспециализацией успели продать свое прежнее имущество или часть его. Иногда такая продажа могла иметь место просто в связи с попыткой выжить, пополнить оборотные средства, чтобы с использованием уменьшенных производственных мощностей возобновить работу. В этих целях продажа могла осуществляться на условиях возвратного лизинга.

Отмечаются и случаи грубой недобросовестности руководства предприятий, ставших и их крупными акционерами. Они пытаются, в ущерб прочим акционерам и используя свое служебное положение (типичный случай инсайдерских операций менеджеров-акционеров), оправдать свои затраты на покупку акций и обеспечить скорейшую для себя окупаемость указанных затрат путем не столько выпуска и продажи продукции, сколько продажи имущества (как будто бы «избыточных» активов). Часть имущества могла быть утрачена вследствие обычного воровства в условиях неэффективного или мошеннического управления.

Восстановление имущественного комплекса и вертикальной интегрированности для финансово-кризисных предприятий может оказаться очень важным средством антикризисного управления.

Если финансово-кризисное предприятие специализируется на выпуске технически сложной (высокотехнологичной) продукции, то такая продукция одновременно является, как правило, и достаточно капиталоемкой. Ее в состоянии предлагать лишь немногие конкуренты. Причем новых конкурентов вряд ли прибавится из-за большого размера капиталовложений в создание необходимого имущественного комплекса. И если на такую продукцию имеется платежеспособный спрос (внутри страны, особенно при осуществлении государством протекционистских мер по защите от конкурирующего импорта, или за рубежом), то как раз наиболее реалистичным путем выхода из финансового кризиса может быть именно восстановление способности, в условиях вертикальной интегрированности, выпускать достаточно дешевую и конкурентоспособную продукцию такого рода. Пополнение оборотных средств, реструктуризация кредиторской задолженности и прочие чисто финансовые аспекты антикризисного управления тогда будут обусловлены этим первичным фактором.

Подобную задачу, особенно для случая финансово-кризисных предприятий, невозможно полностью или быстро решить, опираясь лишь на возможности самих этих предприятий и их инвесторов (акционеров), а также кредиторов. Требуется соответствующая промышленная политика, как на федеральном уровне, так и на уровне субъектов Федерации и местных администраций.

Восстановление имущественного комплекса, обеспечивающего вертикальную интегрированность выпуска товаров и услуг, может осуществляться так, что этим будут реализованы:

• вертикальная интеграция «сверху вниз», т.е. установление фактического контроля за элементами имущественного комплекса, необходимыми для производства компонентов и материалов, поставки технологий (усовершенствований, новых проектов, прав интеллектуальной собственности) в интересах выпуска коммерчески перспективного финального продукта, а также приобретение окончательно утраченных таких элементов;

• вертикальная интеграция «снизу вверх», т.е. установление фактического контроля за элементами имущественного комплекса, необходимыми для доработки (окончательных технологических переделов) целевого финального продукта и его продвижения на рынок сбыта, а также приобретение окончательно утраченных указанных элементов имущества.

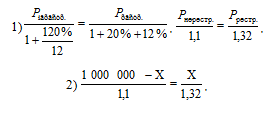

Задача № 1:

Какая сумма из кредиторской задолженности в 1 млн. руб. может быть реструктурирована посредством отсрочки ее уплаты на 1 год, если известно, что:

¨ ставка дисконта, учитывающая риски неплатежа через месяц по нереструктурированному долгу, составляет 120% годовых;

¨ ставка дисконта, учитывающая уменьшенные риски неплатежа по реструктурированному долгу заемщика, имеющего обоснованный бизнес-план финансового оздоровления, оценивается в 20% годовых;

¨ кредитная ставка по процентным платежам, которые должнику надлежит выплатить по отсроченному долгу в течение периода отсрочки, равна 12% годовых?

Примечание. Необходимо составить уравнение финансовой эквивалентности реструктурируемого и нереструктурируемого долгов, в котором текущая стоимость нереструктурированного долга, дисконтированная по повышенной ставке, равняется текущей стоимости искомой реструктурируемой суммы Х долга, включая процентный платеж по ней и дисконтированной по уменьшенной ставке. Используемая ставка дисконта 0,1 является месячным эквивалентом годовой ставки в 120%; 0,1 = 1,2 : 12; недостающую до 1 млн. руб. сумму долга следует уплатить через месяц за счет продажи части имущества предприятия-заемщика.

Решение:

Финансовый смысл реструктуризации кредиторской задолженности посредством отсрочки или рассрочки долга с позиции кредитора заключается в том, что для него текущая стоимость более ненадежных поступлений по нереструктурированному долгу должна быть равна текущей стоимости более надежных поступлений по реструктурированному долгу, если высвобождаемые в результате реструктуризации для заемщика средства будут (согласно обоснованному бизнес-плану его финансового оздоровления) использованы рационально и позволят заемщику заработать реальные деньги, которые можно будет направить на погашение отсроченного (рассроченного) долга.

Дисконтирование — это приведение будущих денежных потоков к текущему периоду с учетом изменения стоимости денег с течением времени. Дисконтирование выполняется путём умножения будущих денежных потоков (потоков платежей) на коэффициент дисконтирования:

где i — процентная ставка, n — количество периодов.

Дисконтированная стоимость вычисляется по формуле:

где CF — поток платежей полученный через t лет, i — ставка дисконтирования, PV — дисконтированная стоимость будущего потока платежей.

Составим уравнение финансовой эквивалентности реструктурируемого и нереструктурируемого долгов:

3) 1,32 * (1 000 000 – Х) = 1,1 Х

1 320 000 – 1,32 Х = 1,1 Х

1 320 000 = 2,42 Х

Х = 545 454, 54 руб. – реструктурированный долг;

4) Тогда нереструктурированный долг составляет:

Ответ: реструктурированный долг компании составит 545 454, 54 руб., а нереструктурированный долг, подлежащий уплате через месяц, — 454 545, 45 руб.

Задача № 2:

Что является главным фактором величины операционного левериджа предприятия?

А. Уровень постоянных издержек предприятия

Б. Изменчивость конъюнктуры сбыта

В. Изменчивость конъюнктуры поставок

Г. Контрактные риски

Д. Отношение постоянных издержек к переменным

Е. Финансовый рычаг предприятия

Ж. Платежеспособность клиентов

З. Ни одно из перечисленных

Ответ обоснуйте.

Примечание. В ходе обоснования ответа обратите внимание на связь операционного левериджа и показателя делового риска.

Решение:

Производственный (операционный) леверидж – соотношение постоянных и переменных расходов компании и влияние этого отношения на прибыль до вычета процентов и налогов (операционную прибыль). Если доля постоянных расходов велика, то компания имеет высокий уровень производственного левериджа. И даже небольшое изменение объемов производства может привести к существенному изменению операционной прибыли (эффект операционного рычага).

Предприятия с более высоким уровнем постоянных расходов и, следовательно, более высоким производственным левериджем, несут и больший риск убытка при неблагоприятном развитии рыночной ситуации. Высокий показатель операционного левериджа свидетельствует о высоком уровне деловых рисков предприятия.

Величину операционного левериджа можно считать показателем рискованности не только самого предприятия, но и вида бизнеса, которым это предприятие занимается, поскольку соотношение постоянных и переменных расходов в общей структуре затрат является отражением не только особенностей данного предприятия и его учетной политики, но и отраслевых особенностей деятельности.

Под операционным рычагом понимают долю постоянных затрат в издержках, которые несет предприятие в процессе своей основной деятельности. Этот показатель характеризует зависимость предприятия от постоянных затрат в себестоимости продукции и является важной характеристикой его делового риска.

Таким образом, главным фактором величины операционного левериджа предприятия является уровень постоянных издержек предприятия.

Ответ: А. Уровень постоянных издержек предприятия

Список литературы:

- Теория финансового менеджмента. Методические указания и задания к выполнению контрольной работы. Для студентов, обучающихсяпоспециальности 080105 «Финансы и кредит» – М.: ВЗФЭИ, 2011.

- Лукасевич И.Я. Финансовый менеджмент. — М.: ЭКСМО,2009.

- , Л. Е. Финансовый менеджмент / Л. Е.Басовский – М. : ИНФРА- М, 2008

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Контрольная работа по ТФМ Вариант №5 [10.03.13]](/files/works_screen/1/37/30.png)