Главная » Бесплатные рефераты » Бесплатные рефераты по КИС в аудите »

Лабораторная по КИС в аудите Вариант №3

Тема: Лабораторная по КИС в аудите Вариант №3

Раздел: Бесплатные рефераты по КИС в аудите

Тип: Лабораторная работа | Размер: 64.30K | Скачано: 1077 | Добавлен 08.03.12 в 22:27 | Рейтинг: 0 | Еще Лабораторные работы

Вуз: ВЗФЭИ

Год и город: Москва 2012

Часть 1. Проведение аудиторской проверки

- Этап планирования аудиторской проверки

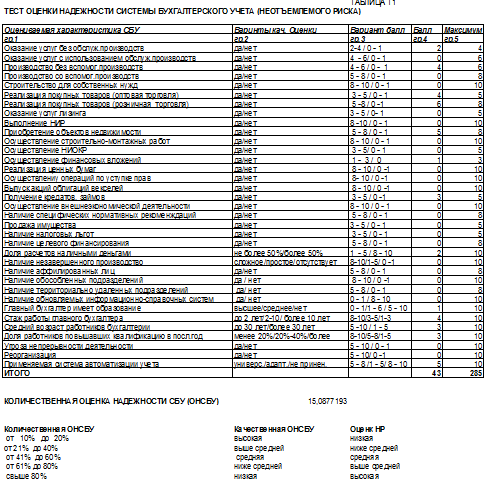

Таблица 3 соотношений составляющих аудиторского риска

|

Оценка аудитором неотъемлемого риска |

Оценка аудитором риска системы контроля |

||||

|

высокий

|

выше среднего

|

средний

|

ниже среднего

|

низкий

|

|

|

высокий |

низкий |

выше низкого |

выше низкого |

ниже среднего |

выше среднего |

|

выше среднего |

выше низкого |

выше низкого |

ниже среднего |

выше среднего |

ниже высокого |

|

средний |

выше низкого |

ниже среднего |

средний |

выше среднего |

ниже высокого |

|

ниже среднего |

ниже среднего |

выше среднего |

выше среднего |

ниже высокого |

ниже высокого |

|

низкий |

выше среднего |

ниже высокого |

ниже высокого |

ниже высокого |

Высокий |

Таблица 5. Расчет плановой трудоёмкости

|

Сводная таблица используемых бухгалтерских проводок |

|

||||

|

Дебет |

Кредит |

Сумма |

Кол-во |

сплошн |

выбороч |

|

01.1 |

08.4 |

169 558,05 |

41 |

|

|

|

08.4 |

60.1 |

169 558,05 |

39 |

|

|

|

09 |

68.4.2 |

498 175,00 |

1 |

1 |

|

|

10.1 |

10.1 |

8 267 255,33 |

2 |

|

|

|

|

41.1 |

6 605 178,35 |

1 |

|

|

|

|

60.1 |

42 298 581,84 |

19 |

19 |

|

|

10.2 |

71.1 |

832,00 |

1 |

|

|

|

10.3 |

10.3 |

839,26 |

1 |

|

|

|

|

71.1 |

140 478,01 |

163 |

|

|

|

10.6 |

60.1 |

50 546,01 |

17 |

|

|

|

|

71.1 |

2 089,78 |

3 |

|

|

|

19.1 |

60.1 |

29 984,95 |

38 |

|

|

|

19.3 |

60.1 |

22 668 900,81 |

341 |

|

|

|

|

76.5 |

58,78 |

3 |

|

|

|

19.99 |

60.1 |

8 295,51 |

7 |

|

|

|

|

76.5 |

225,00 |

5 |

|

|

|

20 |

10.1 |

198 828 506,58 |

10 |

10 |

|

|

|

60.1 |

41 940 912,48 |

10 |

10 |

|

|

26 |

01.1 |

107 258,05 |

38 |

|

|

|

|

02.1 |

703 143,36 |

282 |

|

|

|

|

10.2 |

832,00 |

1 |

|

|

|

|

10.3 |

139 638,75 |

162 |

|

|

|

|

10.6 |

70 141,02 |

38 |

|

|

|

|

60.1 |

4 274 404,08 |

99 |

|

|

|

|

69.1 |

147 692,47 |

6 |

|

|

|

|

69.11 |

11 989,96 |

6 |

|

|

|

|

69.2.1 |

312 282,65 |

6 |

|

|

|

|

69.2.2 |

633 994,36 |

6 |

|

|

|

|

69.2.3 |

86 967,31 |

6 |

|

|

|

|

69.3.1 |

58 634,96 |

6 |

|

|

|

|

69.3.2 |

99 610,75 |

6 |

|

|

|

|

70 |

6 080 941,99 |

7 |

|

|

|

|

71.1 |

110 588,16 |

44 |

|

|

|

|

76.5 |

34 571,82 |

10 |

|

|

|

|

97.1 |

2 417 391,26 |

37 |

|

|

|

41.1 |

43 |

1 931 392,95 |

1 |

|

|

|

|

60.1 |

94 199 938,56 |

49 |

|

15 |

|

43 |

20 |

240 769 419,08 |

10 |

10 |

|

|

|

41.1 |

59 828 222,21 |

4 |

4 |

|

|

|

43 |

28 407 137,91 |

4 |

|

|

|

44.2 |

60.1 |

5 935 910,34 |

138 |

|

|

|

|

76.5 |

275 101,00 |

8 |

|

|

|

50.1 |

51 |

3 886 000,00 |

11 |

|

|

|

51 |

57.1 |

0,04 |

1 |

|

|

|

|

57.2 |

1 559 582,33 |

11 |

|

|

|

|

58.3 |

4 250 000,00 |

3 |

|

|

|

|

62.2 |

315 709 458,70 |

412 |

|

124 |

|

|

66.3 |

1 610 000,00 |

3 |

|

|

|

|

76.5 |

755 579,63 |

3 |

|

|

|

|

91.1 |

45 000 000,00 |

1 |

1 |

|

|

52 |

57.1 |

102 716 669,56 |

66 |

|

|

|

|

91.1 |

2 852,51 |

10 |

10 |

|

|

57.1 |

51 |

103 533 801,61 |

66 |

|

|

|

|

91.1 |

54 582,88 |

12 |

12 |

|

|

57.2 |

51 |

1 559 582,33 |

11 |

|

|

|

58.3 |

51 |

2 100 000,00 |

3 |

|

|

|

60.1 |

60.2 |

188 937 672,81 |

411 |

|

|

|

|

62.1 |

30 245 300,00 |

1 |

|

|

|

|

66.30 |

11 752 720,00 |

1 |

|

|

|

|

71.1 |

9 789,00 |

5 |

|

|

|

60.11 |

60.22 |

70 070 822,16 |

28 |

|

|

|

|

91.1 |

12 591 887,93 |

6 |

6 |

|

|

|

94 |

773 576,81 |

1 |

|

|

|

60.2 |

51 |

177 081 828,10 |

234 |

|

|

|

|

62.2 |

286 440,00 |

1 |

|

|

|

|

76.5 |

7 739 806,28 |

1 |

|

|

|

60.22 |

52 |

70 070 822,16 |

28 |

|

|

|

|

91.1 |

1 725 804,18 |

13 |

13 |

|

|

62.1 |

90.1.1 |

472 975 011,30 |

428 |

|

128 |

|

62.11 |

91.1 |

1 080,00 |

3 |

3 |

|

|

62.2 |

62.1 |

285 452 898,70 |

525 |

|

158 |

|

66.11 |

52 |

16 763 962,52 |

9 |

|

|

|

|

91.1 |

14 976 500,00 |

1 |

1 |

|

|

66.2 |

51 |

15 317 174,19 |

14 |

|

|

|

66.22 |

52 |

15 789 153,09 |

13 |

|

|

|

66.3 |

51 |

490 000,00 |

3 |

|

|

|

66.30 |

62.1 |

11 752 720,00 |

1 |

|

|

|

66.33 |

91.1 |

1 767 013,25 |

2 |

2 |

|

|

66.44 |

91.1 |

60 560,61 |

2 |

2 |

|

|

68.1 |

51 |

670 524,00 |

5 |

5 |

|

|

68.12 |

51 |

53 213,00 |

2 |

2 |

|

|

68.2 |

19.1 |

29 984,95 |

38 |

|

11 |

|

|

19.3 |

22 668 959,59 |

344 |

|

103 |

|

|

76.АВ |

4 507 827,27 |

29 |

|

9 |

|

68.4.2 |

09 |

498 175,00 |

1 |

1 |

|

|

|

68.4.1 |

220 600,00 |

2 |

2 |

|

|

|

99.2.2 |

718 773,00 |

1 |

1 |

|

|

68.8 |

51 |

56 125,00 |

3 |

3 |

|

|

69.1 |

51 |

73 150,00 |

5 |

|

|

|

|

76.5 |

43 144,14 |

7 |

|

|

|

69.11 |

51 |

24 300,00 |

3 |

|

|

|

69.2.1 |

51 |

274 550,00 |

5 |

|

|

|

69.2.2 |

51 |

563 850,00 |

5 |

|

|

|

69.2.3 |

51 |

75 400,00 |

5 |

|

|

|

69.3.1 |

51 |

51 650,00 |

5 |

|

|

|

69.3.2 |

51 |

89 250,00 |

5 |

|

|

|

70 |

50.1 |

3 620 915,71 |

11 |

|

|

|

|

51 |

946 281,00 |

13 |

|

|

|

|

68.1 |

794 474,00 |

6 |

6 |

|

|

|

73.1 |

80 581,62 |

6 |

|

|

|

71.1 |

50.1 |

268 336,72 |

138 |

|

|

|

76.5 |

51 |

13 382 920,43 |

54 |

|

|

|

|

60.2 |

7 919 355,07 |

7 |

|

|

|

|

76.5 |

22 107 039,50 |

2 |

|

|

|

|

94 |

11 269 248,81 |

1 |

|

|

|

76.АВ |

68.2 |

7 284 463,83 |

30 |

|

9 |

|

84.1 |

84.2 |

7 798 375,13 |

1 |

|

|

|

90.2.1 |

41.1 |

88 072 531,53 |

51 |

|

15 |

|

|

43 |

250 585 553,80 |

373 |

|

95 |

|

90.3 |

68.2 |

43 109 595,69 |

428 |

|

128 |

|

90.7.1 |

44.2 |

57 942 615,97 |

7 |

7 |

|

|

90.8.1 |

26 |

15 290 082,95 |

12 |

12 |

|

|

90.9 |

99.1 |

45 750 940,37 |

4 |

4 |

|

|

91.2 |

01.1 |

12 800,00 |

2 |

2 |

|

|

|

02.1 |

23 005,50 |

18 |

18 |

|

|

|

10.6 |

19 074,71 |

1 |

1 |

|

|

|

19.99 |

8 520,51 |

12 |

12 |

|

|

|

51 |

1 576 623,02 |

226 |

|

68 |

|

|

52 |

95 567,40 |

12 |

12 |

|

|

|

57.1 |

871 714,89 |

54 |

|

16 |

|

|

60.1 |

115 454,47 |

45 |

|

14 |

|

|

60.11 |

25 718 407,14 |

6 |

6 |

|

|

|

60.22 |

1 725 804,18 |

14 |

14 |

|

|

|

62.11 |

769,63 |

3 |

3 |

|

|

|

66.11 |

28 190 668,02 |

2 |

2 |

|

|

|

66.2 |

15 317 174,19 |

22 |

|

7 |

|

|

66.22 |

15 789 153,09 |

13 |

13 |

|

|

|

66.33 |

3 006 453,31 |

2 |

2 |

|

|

|

66.44 |

472 887,14 |

10 |

10 |

|

|

|

68.8 |

42 989,00 |

2 |

2 |

|

|

|

71.1 |

4 559,77 |

5 |

5 |

|

|

|

76.5 |

12 292,03 |

6 |

6 |

|

|

|

94 |

37 991,70 |

1 |

1 |

|

|

91.9 |

99.1 |

23 886 369,75 |

2 |

2 |

|

|

94 |

43 |

11 269 248,81 |

2 |

|

|

|

97.1 |

51 |

2 171 404,45 |

7 |

|

|

|

|

76.5 |

99 796,09 |

3 |

|

|

|

99.1 |

90.9 |

27 776 309,01 |

3 |

3 |

|

|

|

91.9 |

40 747 998,09 |

4 |

4 |

|

|

99.2.1 |

68.4.2 |

641 374,00 |

1 |

1 |

|

|

99.2.3 |

68.4.2 |

297 999,00 |

2 |

2 |

|

|

Общий итог |

3 564 463 030,45 |

6109 |

268 |

899 |

|

|

|

1% |

35 644 630,30 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Плановая трудоёмкость |

350 |

чел./ч |

|

||

|

|

|

|

|

|

|

Задание 1.2.1.

Проверка правильности начисления и отражения в бухгалтерском учёте налога на имущество за 1 и 2 квартал отчетного года.

|

|

Порядок бухгалтерского учета стоимости амортизации и остаточной стоимости |

|

|

|||

|

|

|

|

|

|

|

|

|

Код |

Балансовая стоимость |

Амортизация |

Остаточная стоимость |

Исправление балансовой стоимости |

Исправление амортизации |

Исправленная остаточная стоимость |

|

нулевой |

8`010`464,19 |

2`924`537,07 |

5`085`927,12 |

200`000,00 |

|

5`485`927,12 |

|

первый |

8`010`464,19 |

3`045`561,88 |

4`964`902,31 |

200`000,00 |

10`000,00 |

5`354`902,31 |

|

второй |

8`010`464,19 |

3`166`586,69 |

4`843`877,50 |

200`000,00 |

20`000,00 |

5`223`877,50 |

|

третий |

8`010`464,19 |

3`287`611,50 |

4`722`852,69 |

200`000,00 |

30`000,00 |

5`092`852,69 |

|

четвертый |

8`010`464,19 |

3`408`636,31 |

4`601`827,88 |

200`000,00 |

40`000,00 |

4`961`827,88 |

|

пятый |

8`010`464,19 |

3`529`661,12 |

4`480`803,07 |

200`000,00 |

50`000,00 |

4`830`803,07 |

|

шестой |

8`059`964,19 |

3`650`685,93 |

4`409`278,26 |

0 |

50`000,00 |

4`359`278,26 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Среднегодовая стоимость |

|

|

|

|

|

|

|

1 квартал |

|

|

4`904`389,91 |

|

|

|

|

2 квартал |

|

|

4`729`924,12 |

|

|

|

|

|

|

|

|

|

|

|

|

Величина авансового платежа |

|

|

|

|

|

|

|

1 квартал |

|

|

26`974,14 |

|

|

|

|

2 квартал |

|

|

26`014,58 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Величина налога по данным аудитора |

|

|

Величина налога начисленного |

Корректироваяные записи |

|

|

|

1 квартал |

29`091,64 |

|

16`974,00 |

12`117,64 |

|

|

|

2 квартал |

16`212,00 |

|

26`015,00 |

-9`803,00 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Рекомендуемые исправления |

|

Дт 91.2 Кт 68.8 |

|

|

|

|

|

1 квартал |

|

|

12`117,64 |

|

|

|

|

2 квартал |

|

|

-9`803,00 |

|

|

|

|

|

|

|

|

|

|

|

Задание 1.2.2.

Проверка правильности начисления и отражения в бухгалтерском учете прибыли до налогообложения и чистой прибыли, налога на прибыль за первое полугодие отчетного года.

|

Анализ расчета и начисления налога на прибыль за 1 квартал |

|

||

|

Показатель |

Данные БУ |

Данные аудитора |

Примечание |

|

1 |

2 |

3 |

4 |

|

БП |

-3`593`866,29 |

-3`561`748,65 |

|

|

УРНП |

-718`773,26 |

-712`349,73 |

|

|

ПНО |

220`598,00 |

1`116`283,19 |

разница в учете процентов по кредитам (в НУ валютные проценты-15% норма, рублевые кредиты-8*1,1); превышение нормы по командировачным расходам; НДС, не принятый к вычету |

|

ОНА |

498`175,00 |

2`807`352,64 |

добавлены в НУ проценты по кредитам согласно норме |

|

ОНО |

0,00 |

0,00 |

|

|

ПНА |

0,00 |

80`000,00 |

в НУ безвозмездно плученное от учредителя с долей >50% не является доходом |

|

ТНП |

-996`350,26 |

-2`483`419,18 |

|

|

Анализ расчета и начисления налога на прибыль за 2 квартал |

|

||

|

Показатель |

Данные БУ |

Данные аудитора |

Примечание |

|

1 |

2 |

3 |

4 |

|

БП |

4`706`869,31 |

4`727`066,31 |

|

|

УРНП |

641`374,00 |

945`413,26 |

|

|

ПНО |

77`401,00 |

986`289,26 |

разница в учете процентов по кредитам (в НУ валютные проценты-15% норма, рублевые кредиты-12*1,1) |

|

ОНА |

-498`175,00 |

1`665`339,37 |

добавлены в НУ проценты по кредитам согласно норме |

|

ОНО |

|

|

|

|

ПНА |

|

|

|

|

ТНП |

1`216`950,00 |

266`363,15 |

|

|

|

|

|

|

|

Анализ расчета и начисления налога на прибыль за полугодие 2009 |

|

|

|

|

|

||

|

Показатель |

Данные БУ |

Данные аудитора |

Примечание |

Исправления аудитора |

|||

|

1 |

2 |

3 |

4 |

5 |

|||

|

БП |

1`113`003,02 |

1`165`317,67 |

|

50000+12117,64-9803 |

|||

|

УРНП |

-77`399,26 |

233`063,53 |

|

|

|||

|

ПНО |

297`999,00 |

2`102`572,45 |

разница в учете процентов по кредитам (в НУ валютные проценты-15% норма, рублевые кредиты-СРФ*1,1); превышение нормы по командировачным расходам; НДС, не принятый к вычету |

33000+2136257,59*0,2+2062168,37*0,2+23000+1885119,9*0,2+2659321,39*0,2 |

|||

|

ОНА |

0,00 |

4`472`692,01 |

добавлены в НУ проценты по кредитам согласно норме |

5359383,08*0,2+6186505,12*0,2+5655359,7*0,2+5162212,13*0,2 |

|||

|

ОНО |

0,00 |

0,00 |

|

|

|||

|

ПНА |

0,00 |

80`000,00 |

в НУ безвозмездно плученное от учредителя с долей >50% не является доходом |

400000*0,2 |

|||

|

ТНП |

220`599,74 |

-2`217`056,02 |

|

-1696456,42 |

|||

|

ЧП |

892`403,28 |

-1`170`318,31 |

|

|

|||

Задание 1.2.3. Проверка правильности учета расчетов с подотчетными лицами

Состав сотрудников, получающих наличные деньги из кассы: Веселовский С.Г., Евдокимова О.С., Лепшихина И.Г., Мосин В.И., Орлов Э.Н., Симачев Н.Д., Сорокин Ю.А., Чернышов А.Н., Чурашкин Д.В.

Замечания к дисциплине использования и учета наличных денег:

- Случаи, когда авансовые отчеты оформляются более, чем через 3 дня после получения суммы из кассы:

- Симачев Н.Д. рко № 62 от 25.03.2009 сумма 2000 руб., АО № 69 от 07.04.2009 сумма 2280 руб.

- Чурашкин Д.В. рко № 8 от 23.01.2009 сумма 2382,40 руб., АО № 10 от 27.01.2009 сумма 1317,91 руб.

- Орлов Э.Н. рко № 106 от 07.05.2009 сумма 2633,73 руб., АО № 100 от 13.05.2009 сумма 2633,73 руб.

- Чурашкин Д.В. рко № 107 от 07.05.2009 сумма 2530,74 руб., АО № 101 от 15.05.2009 сумма 2530,74 руб.

- Случаи, когда в подотчет выдавалась сумма из кассы лицу, не отчитавшемуся за ранее полученную сумму: таких случаев не выявлено.

Задание 1.2.4. Проверка правильности учета кассовых операций

- Случаи, когда расчеты наличными деньгами превышают установленный законодательством лимит 100 000 руб.: нет

- Ежедневные остатки в кассе превышают установленный банком лимит 20000 руб. - нет

Часть 2. Выполнение услуг, связанных с аудитом

- Анализ деятельности администрации

Задание 2.1.1. Аудит политики заемных средств

За предыдущий период получены следующие результаты.

|

№ |

Показатель |

Вариант 3 |

|

|

1 |

Актив у.е. |

8570 |

|

|

2 |

Собственные средства у.е. |

4560 |

|

|

3 |

Годовая прибыль у.е. |

500 |

|

|

4 |

Обязательства у.е. |

4010 |

|

|

5 |

Заемные средства у.е. |

3700 |

|

|

6 |

Средний % по кредитам у.е. |

19 |

|

|

7 |

Ставка налога на прибыль, % у.е. |

20 |

|

ЭФР= (1-П)*(ЭР-ССП)*х/(СС+х)

ЭР= (БП+х*ССП/100)/(СС+х)

ЭР= (500+3700*19/100)/(4560+3700)=0,15

ЭР получилось меньше 0,55

ЭФР= (1-0,2)*(0,15-0,19)*3700/(4560+3700)=-0,02

КА= х/СС

КА=3700/4560=0,82

КА находится в пределах допустимого интервала [0,8;1,5]

Допустимый интервал значения суммы заемных средств Х находим из условия

0,8*4560<=X<=1,5*4560, X= [3548;6840]

Оптимальным значением суммы заемных средств является 6840 у.е., при этом ЭФР принимает наибольшее значение.

Рассчитаем критерий оценки принятого решения администрации.

КР=(3700-6840)/6840*100=-45,91%

Согласно критерию оценки аудитор может признать решение администрации удовлетворительным (величина заемных средств меньше максимально допустимого значения).

Задание 2.1.2. Аудит дивидендной политики

Исходные данные для анализа дивидендной политики

|

№ |

Показатель |

Вариант 3 |

|

|

|

1 |

Собственные средства у.е. |

2000 |

|

|

|

2 |

Заемные средства у.е. |

400 |

|

|

|

3 |

Распределяемая чистая прибыль у.е. |

1300 |

|

|

|

4 |

Фонд выплаты дивидендов у.е. |

650 |

|

|

|

5 |

Норма распределения (коэффициент) |

0,50 |

|

|

Фонд выплаты дивидендов (ФВД) относится к обязательствам, поэтому его увеличение увеличивает заемные средства; уменьшение (ЧП- ФВД) суммы, остающейся в собственном капитале, приводит к уменьшению собственных средств. Соотношение собственного и заемного капитала ограничивается допустимыми значениями коэффициента автономии.

КА1 ≤ (ЗС+Х)/(CC-Х) ≤ КА 2 ,

где [ КА1; КА2] – интервал допустимых значений КА , в расчетах КА1 = 0,8 ; КА2= 1,5.

Из условия 0,8<=(ЗС+Х)/(CC-Х) <=1,5, Х=[666,67;1040] Интервал допустимых значений нормы распределения НР= [0,52;0,8].

Норма распределения НР =ФВД/ЧП = 650/1300=0,5. Это значение не попадает в интервал допустимых значений, следовательно, дивидендная политика признана неудовлетворительной.

- Подготовка ответов на вопросы клиентов

Вопрос 1. Для основного средства, балансовая стоимость которого 180 тыс. руб., срок полезного использования установлен в бухгалтерском учете 30 месяцев, а в налоговом 40 месяцев. Какими бухгалтерскими записями будут отражаться возникающие разницы в начисляемой амортизации в течение первых 30 месяцев и в месяцы с 31-го по 40-й при линейном методе начисления амортизации?

При расчете амортизации линейным методом сумма амортизации должна начисляться ежемесячно отдельно по каждому объекту амортизируемого имущества (п. 2 ст. 259 НК РФ).

Ежемесячная сумма амортизации рассчитывается как произведение первоначальной (восстановительной) стоимости объекта имущества и нормы амортизации, определенной для данного объекта (п. 2 ст. 259.1 НК РФ).

Норма амортизации определяется по формуле: K = (1 / n) x 100%,

где K - норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n - срок полезного использования данного объекта амортизируемого имущества, определенный в соответствии с Классификацией и выраженный в месяцах.

Сумма амортизации, начисленной в течение месяца по данным бухгалтерского учета составляет 6 000 руб. , по данным налогового учета – 4 500 руб.

Так как сумма амортизации, начисленной в течение месяца по данным бухгалтерского учета больше, чем по данным налогового учета, то возникает вычитаемая временная разница.

Вычитаемые временные разницы образуются, если какие-либо расходы в бухгалтерском учете в отчетном периоде уменьшили бухгалтерскую прибыль, а в налоговом учете будут приняты только в следующем отчетном (налоговом) периоде или еще позже. Например, как в данном случае, если:

- в отчетном периоде амортизация для целей бухгалтерского учета начислена в большей сумме, чем в налоговом учете.

Таким образом, вычитаемая временная разница составила 1500 руб. (6 000 руб. - 4 500 руб.).

Возникновение вычитаемой временной разницы приводит к появлению отложенного налогового актива (ОНА). Сумма отложенного налогового актива увеличивает налог на прибыль в отчетном периоде (в момент ее возникновения) и уменьшает налог на прибыль в следующем за отчетным или в последующих отчетных (налоговых) периодах.

Отложенные налоговые активы формируются в том отчетном периоде, когда возникают вычитаемые временные разницы. Изменение величины отложенного налогового актива равняется произведению вычитаемой временной разницы и ставки налога на прибыль, действующей на отчетную дату.

Организации отражают в бухгалтерском учете отложенные налоговые активы на счете 09 "Отложенные налоговые активы" в корреспонденции со счетом 68, субсчет "Расчеты по налогу на прибыль":

Дебет 09 Кредит 68, субсчет "Расчеты по налогу на прибыль" - начислен отложенный налоговый актив.

Отложенный налоговый актив исчислен следующим образом:

1 500 руб. x 20% = 300 руб.

В течение первых 30 месяцев формирование ОНА в бухгалтерском учете будет отражаться проводкой:

Дебет 09 Кредит 68, субсчет "Расчеты по налогу на прибыль" – 300 руб.

Начиная с 31 месяца, когда по данным бухгалтерского учета ОС полностью самортизирует, вычитаемые временные разницы будет погашаться.

По мере уменьшения или полного погашения вычитаемых временных разниц будут уменьшаться или полностью погашаться отложенные налоговые активы.

С 31по 40 месяцы сумма погашения отражается в бухгалтерском учете следующей проводкой:

Дебет 68, субсчет "Расчеты по налогу на прибыль", Кредит 09 – 900 руб погашение отложенный налоговый актив.

Если в текущем отчетном периоде отсутствует налогооблагаемая прибыль, но существует вероятность того, что она возникнет в последующих отчетных периодах, то суммы отложенного налогового актива остаются без изменения до такого отчетного периода, когда в организации возникнет налогооблагаемая прибыль.

Если объект учета, в связи с которым был начислен отложенный налоговый актив, выбывает, остаток непогашенного отложенного налогового актива списывается на счет 99 "Прибыли и убытки":

Дебет 99 Кредит 09 - списан отложенный налоговый актив.

Вопрос 2. Включается ли в доход сотрудников при расчете НДФЛ стоимость оплачиваемой предприятием квартиры для сотрудника?

На основании п. 1 ст. 210, пп. 3 п. 2 ст. 211 НК РФ возмещение работодателем арендной платы за жилое помещение, уплачиваемой на основании трудового договора, является доходом работника, полученным в натуральной форме, и включается в налоговую базу по НДФЛ. Предприятие, являясь налоговым агентом, обязано удержать сумму НДФЛ.

Исчисление и удержание указанного налога организация производит при выплате работнику дохода в денежной форме, например при выплате очередной заработной платы (п. п. 2, 4 ст. 226 НК РФ).

Таким образом, бухгалтерские записи по расчетам с работником будут следующими:

Дт 20,26,44 - Кт 70 - отражены расходы на оплату труда, выдаваемую в неденежной форме (возмещение стоимости аренды);

Дт 20,26,44 - Кт 69.3/ФФОМС - на сумму заработной платы, выдаваемой в натуральной форме, начислены страховые взносы в ФФОМС;

Дт 20,26,44 - Кт 69.2/ПФР - на сумму заработной платы, выдаваемой в натуральной форме, начислены страховые взносы в Пенсионный фонд;

Дт 20,26,44 - Кт 69.11/НСиПЗ - на сумму заработной платы, выдаваемой в натуральной форме, начислены страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

Дт 70 - Кт 68.1 - удержан НДФЛ с суммы заработной платы, выдаваемой в натуральной форме.

Вопрос 3. Как отражаются в учете организации операции, связанные с начислением заработной платы, а также с исчислением и удержанием НДФЛ в отношении работника, принимавшего участие в работах по ликвидации последствий Чернобыльской катастрофы в 1988-1990г.г.? Должностной оклад работника 21 тыс.руб.

Бухгалтерский учет

Расходы по оплате труда являются расходами по обычным видам деятельности

и признаются в период ее начисления (п. п. 5, 8 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

В учете начисление заработной платы отражается по дебету счетов учета затрат 20,23,25,26,44 и кредиту счета 70 "Расчеты с персоналом по оплате труда". Удержание НДФЛ из заработной платы работника отражается по дебету счета 70 и кредиту счета 68 "Расчеты по налогам и сборам" (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

В учете начисление страховых взносов отражается по дебету счетов учета затрат 20,23,25,26,44 и кредиту счета 69 "Расчеты по социальному страхованию и обеспечению".

Налог на доходы физических лиц (НДФЛ)

В рассматриваемой ситуации работник организации принимал участие в работах по ликвидации последствий чернобыльской катастрофы в 1988 - 1990 гг.

Социальная защита граждан (в том числе временно направленных или командированных), принимавших в 1988 - 1990 гг. участие в работах по ликвидации последствий чернобыльской катастрофы в пределах зоны отчуждения или занятых в этот период на эксплуатации или других работах на Чернобыльской АЭС, осуществляется в порядке, установленном Законом РФ от 15.05.1991 N 1244-1 "О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС" (п. 4 ст. 13 Закона РФ N 1244-1).

В данном случае объектом налогообложения признается доход, полученный работником в виде заработной платы (п. 1 ст. 209 Налогового кодекса РФ). Налоговая ставка в отношении указанных доходов установлена в размере 13% (п. 1 ст. 224 НК РФ). Налоговая база определяется как полученный доход, уменьшенный на величину стандартных налоговых вычетов (п. п. 1, 3 ст. 210 НК РФ).

В данном случае должностной оклад работника составляет 21 000 руб. Следовательно, работник может воспользоваться правом на стандартный налоговый вычет в размере 3000 руб. (абз. 4 пп. 1 п. 1 ст. 218 НК РФ).

При получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ).

Удержание исчисленной суммы НДФЛ организация производит при фактической выплате дохода (п. 4 ст. 226 НК РФ, см. также Письма УФНС России по г. Москве от 29.03.2006 N 28-11/24199, от 18.10.2007 N 28-11/099479).

Страховые взносы

Заработная плата работника является объектом обложения страховыми взносами (п. 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования").

На сумму причитающейся работнику заработной платы начисляются также страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (п. 3 Правил начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний, утвержденных Постановлением Правительства РФ от 02.03.2000 N 184, п. 3 Перечня выплат, на которые не начисляются страховые взносы в Фонд социального страхования Российской Федерации, утвержденного Постановлением Правительства РФ от 07.07.1999 N 765).

Налог на прибыль организаций

Для целей налогообложения прибыли начисленная заработная плата относится к расходам на оплату труда (п. 1 ст. 255 НК РФ). Расходы на оплату труда признаются ежемесячно (п. 4 ст. 272 НК РФ).

Суммы начисленных страховых взносов учитываются в составе прочих расходов, связанных с производством и (или) реализацией, в момент их начисления (пп. 1, 45 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ).

Схема бухгалтерских проводок будет иметь следующий вид ( для сокращения числа бухгалтерских записей начисление заработной платы производится один раз в месяц).

|

Содержание операций |

Дебет |

Кредит |

Сумма, |

Первичный |

|

|

20 ,25,26, |

|

|

Расчетно- |

|

|

|

|

|

Налоговая |

|

Выплачена заработная плата |

|

|

|

Платежная |

|

Начисленные страховые взносы отражены в составе затрат ( 2,9% +22%+5,1%+0,2%) |

20 ,25,26, 44 и др.) |

69.1, 69.2,69.3, 69.11 |

6 342 |

Бухгалтерская справка-расчет ( тариф НСи ПЗ 0,2%) |

Примечание

Вместе с тем, имеется письмо МФ РФ, где, отвечая на конкретный вопрос, чиновники полагают, что в абз. 4 пп. 1 п. 1 ст. 218 Налогового кодекса РФ в отношении указанного физического лица не предусмотрено применение стандартного налогового вычета в размере 3000 руб. за каждый месяц налогового периода, поскольку он участвовал в вышеназванных работах в 1988 - 1990 годах, а не в 1986-1987 годах (см. Письмо Минфина России от 04.04.2008 N 03-04-06-01/75).

Однако, по нашему мнению, если гражданин указанной категории написал личное заявление и предъявил удостоверение участника ликвидации последствий катастрофы на Чернобыльской АЭС, выданное в установленном порядке в соответствии с пп.3 п.2 Приказа МЧС РФ N 727, Минздравсоцразвития РФ N 831, Минфина РФ N 165н от 08.12.2006 (ред. от 24.06.2009) "Об утверждении Порядка и условий оформления и выдачи гражданам удостоверения участника ликвидации последствий катастрофы на Чернобыльской АЭС", отказать ему в предоставлении налогового вычета неправомерно. В случае же его обращения за судебной защитой, суд ,с большой долей вероятности, примет решение в пользу работника.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Лабораторные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Лабораторные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Лабораторная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Лабораторная по КИС в аудите Вариант №3 [08.03.12]](/files/works_screen/1/12/81.png)