Главная » Бесплатные рефераты » Бесплатные рефераты по теории финансового менеджмента »

Оценка акций методом САРМ (Capital assets price model)

Тема: Оценка акций методом САРМ (Capital assets price model)

Раздел: Бесплатные рефераты по теории финансового менеджмента

Тип: Контрольная работа | Размер: 65.51K | Скачано: 422 | Добавлен 08.02.12 в 20:19 | Рейтинг: 0 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Тула 2010

Содержание

1. Концепция альтернативных затрат 4

2. Определение ожидаемой доходности 6

3 Сравнение фактической и ожидаемой доходностей 7

4 Формирование портфеля ценных бумаг 8

5 Оценка инвестиций с точки зрения владельца портфеля ценных бумаг 10

Список литературы 11

Задание

1. Определить ожидаемую доходность бумаги «Норильский никель» по модели САРМ.

2. Сформировать портфель из бумаг: «Норильский никель», «Северсталь», «Газпром».

3. Определить ожидаемую доходность портфеля по модели САРМ

4. Оценить эффективность инвестиционного проекта с точки зрения владельца портфеля, если известны денежные потоки по годам:

|

1 |

2 |

3 |

4 |

5 |

|

-10000 |

-3000 |

+4000 |

+5000 |

+6000 |

Исходные данные

Хлебникова М.С., вариант 02

теоретический вопрос: «Концепция альтернативных затрат»

1. Концепция альтернативных затрат

Одной из ключевых концепций в финансовом менеджменте является концепция альтернативных затрат, или затрат упущенных возможностей. Принятие любого решения финансового характера в подавляющем большинстве случаев связано с отказом от какого-то альтернативного варианта. Например, можно осуществлять транспортировку произведенной продукции собственным транспортом, а можно прибегнуть к услугам специализированных организаций. В этом случае решение принимается в результате сравнения альтернативных затрат, выражаемых чаще всего в виде относительных показателей.

Альтернативные затраты, называемые также ценой шанса или ценой упущенных возможностей, представляют собой доход, который могла бы получить компания, если бы предпочла иной вариант использования имевшихся у нее ресурсов. Приведем несколько примеров.

Компания имеет избыточные производственные мощности, которые можно: а) использовать для увеличения объемов производства на 10 тыс. ед. в год; б) сдать в аренду за 200 тыс. руб. в год. Если будет выбран первый вариант, то альтернативными затратами его как раз и будут 200 тыс. руб. Ясно, что эти затраты могут быть выражены как в абсолютных, так и в относительных показателях.

Из приведенного примера видно, что термин «альтернативные затраты» является условным и в интерпретации ни в коей мере не сводится к собственно затратам. Например, рассматриваются два альтернативных варианта инвестирования средств. В случае принятия варианта А в виде альтернативных затрат будут выступать доходы, которые можно было бы получить, если бы был принят вариант В.

Концепция альтернативных затрат играет важную роль и при принятии решений текущего характера, например, в отношении управления дебиторской задолженностью. Предположим, что компания вынуждена поддерживать среднегодовой уровень дебиторской задолженности в сумме 100 тыс. руб., что равносильно омертвлению собственных оборотных средств. Альтернативой этому в идеале могло бы быть, например, депонирование данной суммы в коммерческом банке под 12% годовых. Эти 12% и являются альтернативными затратами выбранного варианта использования собственных оборотных средств. Отметим, что логика альтернативных затрат заложена, в частности, в методике обоснования скидок, предоставляемых покупателям для ускорения оплаты за товары, проданные в кредит.

Анализ показал, что ввиду некачественной работы с дебиторами среднегодовая величина излишне омертвленных в дебиторской задолженности средств составила в IV квартале 50 млн руб. Если у компании нет проблем с источниками собственных средств, иммобилизация средств в дебиторской задолженности означает, что альтернативой такому «инвестированию» могло бы служить, например, приобретение краткосрочных финансовых активов, доходность которых составляла бы в среднем 18%. В этом случае альтернативные затраты временного увеличения дебиторской задолженности будут равны 2,25 млн руб. (50 *18%* 3/12).

Возможна и другая ситуация: у компании не было свободных денежных средств, поэтому для поддержания возросшей дебиторской задолженности пришлось прибегнуть к банковскому кредиту по ставке 12% годовых. Альтернативные затраты составят уже 1,5 млн руб. (50 * 12% * 3/12).

2. Определение ожидаемой доходности

Найдем рыночную доходность:

Определим дисперсию рынка и дисперсию цены акции. Результаты расчетов сведем в таблицу 1.

Таблица 1

|

Дата |

Цена акции «Норильский никель» |

Отклоне-ние |

Доля отклонения |

Индекс рынка |

Отклоне-ние |

Доля отклонения |

|

5.июн |

2600 |

2575,16467 |

103,6895693 |

930 |

-27,4 |

-0,028619177 |

|

15.июн |

2680 |

2655,16467 |

106,9107868 |

923 |

-34,4 |

-0,035930645 |

|

25.июн |

2768 |

2743,16467 |

110,454126 |

928 |

-29,4 |

-0,030708168 |

|

5.июл |

2890 |

2865,16467 |

115,3664827 |

929 |

-28,4 |

-0,029663672 |

|

15.июл |

2867 |

2842,16467 |

114,4403827 |

952 |

-5,4 |

-0,005640276 |

|

25.июл |

2978 |

2953,16467 |

118,909822 |

936 |

-21,4 |

-0,022352204 |

|

5.авг |

3069 |

3044,16467 |

122,5739569 |

937 |

-20,4 |

-0,021307708 |

|

15.авг |

3168 |

3143,16467 |

126,5602136 |

944 |

-13,4 |

-0,01399624 |

|

25.авг |

3145 |

3120,16467 |

125,6341136 |

962 |

4,6 |

0,004804679 |

|

5. сен |

3248 |

3223,16467 |

129,7814311 |

986 |

28,6 |

0,029872572 |

|

15. сен |

3569 |

3544,16467 |

142,7065664 |

991 |

33,6 |

0,035095049 |

|

25.сен |

3650 |

3625,16467 |

145,9680491 |

983 |

25,6 |

0,026739085 |

|

5.окт |

3743 |

3718,16467 |

149,7127145 |

988 |

30,6 |

0,031961563 |

|

15.окт |

3890 |

3865,16467 |

155,6317017 |

989 |

31,6 |

0,033006058 |

|

25.окт |

4107 |

4082,16467 |

164,3692542 |

983 |

25,6 |

0,026739085 |

Среднее значение рыночного индекса – 960,33; цены акции – 3225.

Определим дисперсию акции и рынка:

Определим -коэффициент:

-коэффициент > 1. Это говорит о том, что акции «Норильский никель» ненадежные, риск большой. Тип данной ценной бумаги – агрессивный.

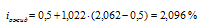

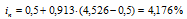

Вычислим ожидаемую доходность акции:

где 0,5% - безрисковая доходность за 5 месяцев, 2,062% - рыночная доходность, 1,022 - - коэффициент для данной акции.

3 Сравнение фактической и ожидаемой доходностей

Определим фактическую доходность акции:

iфакт > iожид. Это значит, что фактическая доходность акций «Норильский никель» больше, чем требуемая доходность в 27,6 раза. То есть данная ценная бумага переоценена. Ее доходность будет понижаться.

4 Формирование портфеля ценных бумаг

Пусть общая стоимость бумаг в портфеле – 100 000 рублей. Пусть далее портфель состоит на 40% из акций «Норильский никель». Дополним портфель еще двумя бумагами: «Северсталь» и «Газпром», каждой по 30%.

Определим количество каждого вида акций в портфеле и суммарную стоимость портфеля. Результаты расчетов сведем в таблицу 2.

Таблица 2

|

Дата |

Цена " Норильский никель " |

Кол-во |

Цена " Северсталь " |

Кол-во |

Цена " Газпром " |

Кол-во |

Суммарная ст. |

|

5.июн |

2600 |

1677 |

280 |

2788 |

140 |

8000 |

6260840 |

|

15.июн |

2680 |

1677 |

283 |

2788 |

194 |

8000 |

6835364 |

|

25.июн |

2768 |

1677 |

294 |

2788 |

192 |

8000 |

6997608 |

|

5.июл |

2890 |

1677 |

289 |

2788 |

196 |

8000 |

7220262 |

|

15.июл |

2867 |

1677 |

293 |

2788 |

150 |

8000 |

6824843 |

|

25.июл |

2978 |

1677 |

296 |

2788 |

165 |

8000 |

7139354 |

|

5.авг |

3069 |

1677 |

294 |

2788 |

177 |

8000 |

7382385 |

|

15.авг |

3168 |

1677 |

297 |

2788 |

163 |

8000 |

7444772 |

|

25.авг |

3145 |

1677 |

306 |

2788 |

179 |

8000 |

7559293 |

|

5. сен |

3248 |

1677 |

309 |

2788 |

165 |

8000 |

7628388 |

|

15. сен |

3569 |

1677 |

307 |

2788 |

156 |

8000 |

8089129 |

|

25.сен |

3650 |

1677 |

302 |

2788 |

136 |

8000 |

8051026 |

|

5.окт |

3743 |

1677 |

297 |

2788 |

161 |

8000 |

8393047 |

|

15.окт |

3890 |

1677 |

292 |

2788 |

170 |

8000 |

8697626 |

|

25.окт |

4107 |

1677 |

288 |

2788 |

177 |

8000 |

9106383 |

|

|

|

|

0,00066464 |

|

0,000458665 |

|

|

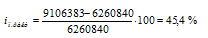

В течение исследуемого периода стоимость портфеля постоянно изменялась. Самая большая стоимость была 25 октября – 9106383 р. В конце периода суммарная стоимость портфеля составила 9106383 р. Увеличение стоимости по сравнению с началом периода составило – 2845543 р.

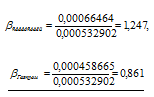

Средняя стоимость портфеля ценных бумаг составила 7575354,667 рубль. Определим -коэффициент акций «Северсталь» и «Газпром»:

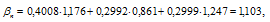

Определим суммарный - коэффициент по формуле:

где - доля акций i-ого вида в суммарной стоимости портфеля.

Определим фактическую доходность портфеля за 5 мес:

Найдем дисперсию портфеля, для чего составим таблицу 3.

Таблица 3

|

Суммарная стоимость |

Отклонение |

Доля отклонения |

|

6260840 |

6159822,554 |

60,97780895 |

|

6835364 |

6734346,554 |

66,66518296 |

|

6997608 |

6896590,554 |

68,27128177 |

|

7220262 |

7119244,554 |

70,47539608 |

|

6824843 |

6723825,554 |

66,56103264 |

|

7139354 |

7038336,554 |

69,67446513 |

|

7382385 |

7281367,554 |

72,08029708 |

|

7444772 |

7343754,554 |

72,69788346 |

|

7559293 |

7458275,554 |

73,83155892 |

|

7628388 |

7527370,554 |

74,51554968 |

|

8089129 |

7988111,554 |

79,0765539 |

|

8051026 |

7950008,554 |

78,69936163 |

|

8393047 |

8292029,554 |

82,08512332 |

|

8697626 |

8596608,554 |

85,10023616 |

|

9106383 |

9005365,554 |

89,14663621 |

Дисперсия портфеля составила 0,000486785.

Определим -коэффициент портфеля:

Значение -коэффициента меньше 1. Из этого можно сделать вывод, что данный портфель ценных бумаг является надежным и умеренно-консервативным. Но портфеля<, следовательно, надежность ценных бумаг в портфеле выше, чем по отдельности.

Рассчитаем требуемую доходность портфеля в модели САРМ:

Фактическая доходность портфеля ценных бумаг примерно равна требуемой доходности. Следовательно, портфель ценных бумаг оценен рынком адекватно. Доходность изменяться не будет.

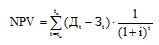

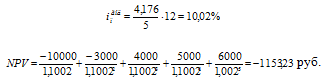

5 Оценка инвестиций с точки зрения владельца портфеля ценных бумаг

Оценим инвестиционный проект с точки зрения владельца портфеля. Для этого воспользуемся формулой чистой настоящей стоимости проекта.

В качестве ставки дисконта возьмем годовую требуемую доходность портфеля.

Так как значение чистой текущей стоимости отрицательно, инвестору выгоднее вложить деньги в портфель ценных бумаг.

Список литературы

1. Байбаков А. Акции с большого рынка/ Коммерсант-Деньги.-М., 2006, №4, с.12-19

2. Биржевая деятельность /Под ред. А.Г.Грязновой, Р.В.Корнеевой, В.А.Галанова-М.: Финансы и статистика, 2005.-238 с.

3. Гатман Л.Дж., Джонк М.Д. Финансовый менеджмент. Пер. с англ. – М: Дело 2004.-278 с.

4. Евстигнеев В.Р. Портфельные инвестиции в России: выбор стратегии. – М.: Эдиториал УРСС, 2002.-348 с.

5. Малюгин В.И. Рынок ценных бумаг: Количественные методы анализа: Учеб. пособие.-М.: Дело, 2003.-320с.

6. Рынок ценных бумаг: Учеб. пособие для вузов / Под ред. Проф. Е.Ф. Жукова: -М.: ЮНИТИ - Дана, 2005. -399с.

7. Рынок ценных бумаг: Учебник / Под ред. В.А. Галанова, А.И. Басова. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2001. – 448 с.

8. Финансовый менеджмент: Учебное пособие/Под ред. проф. Е.И.Шохина. – М: ИД ФБК-ПРЕСС, 2004.-236 с.

9. Шарп У., Александер Г., Бэйли Дж. – ИНВЕСТИЦИИ: Пер. с англ. – М.: ИНФРА-М, 2005.-458 с.

10. Щеглов Ю.Н. Региональные подходы к развитию рынка ценных бумаг// Рынок ценных бумаг, 2006, №21, c.12-22.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Оценка акций методом САРМ (Capital assets price model) [08.02.12]](/files/works_screen/1/10/60.png)