Главная » Бесплатные рефераты » Бесплатные рефераты по налогам и налогообложению »

Принципы налогообложения и элементы налога

Тема: Принципы налогообложения и элементы налога

Раздел: Бесплатные рефераты по налогам и налогообложению

Тип: Контрольная работа | Размер: 38.68K | Скачано: 403 | Добавлен 03.09.11 в 11:20 | Рейтинг: +1 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Архангельск 2010

Содержание

1 Принципы налогообложения 3

2 Элементы налога 11

3 Задачи 22

4 Список использованных источников 26

1 . Принципы налогообложения

Реализация общественного предназначения налогов воплощается в налоговой системе любой страны, разрабатываемой с учетом базовых правил и положений теории налогообложения. Эти правила и положения образуют совокупность принципов налогообложения, определяющих направленность налоговой политики и закладываемых в фундаменте построения налоговой системы. [9,с 25]

Принципы налогообложения – это сущностные, базисные положение, касающиеся целесообразности и оценки налогов как экономического явления. [10, c 9]

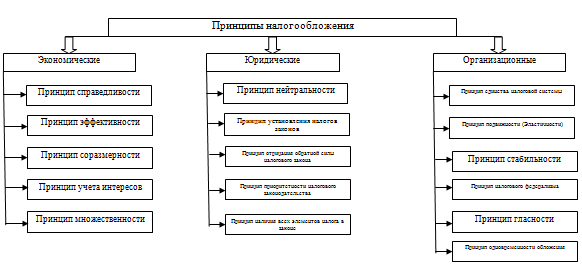

Несмотря на многообразия надстроечной (практической) части налоговой системы разных стран, теоретическая платформа их построение во многом схожа. Для разных стран существует определенная совокупность универсальных принципов. Основу их составляют принципы, разработанные еще А. Смитом и А. Вагнером. Но нельзя сказать, что эти принципы остаются неизвестными. Общественный прогресс детерминирует эволюцию принципов: они дополняются и уточняются в соответствии с объективными потребностями социально-экономического развития. Совокупность принципов ставших классическими, и современных принципов, сформулированных теорией и практикой налогообложения ХХ века, представляет ныне определенную систему принципов, хотя интерпретация ее разными исследователями несколько различна ( рис 1)

Рис. 1 Система принципов налогообложения

Рассмотрим экономические принципы

- Принцип справедливости предполагает установление обязанности каждому юридическому и физическому лицу принимать участие в финансирование расходов государства соразмерно своим доходам и возможностям. Зачастуюэтот принцип так же характеризуют как принцип справедливости и равенства, либо как принцип справедливости всеобщности ( обложение налогами должно быть всеобщим и равномерно распределятся между налогоплательщиками). Традиционно различают два основных аспекта этого принципа: горизонтальный и вертикальный. Принцип горизонтальной справедливости( его еще называют принципом платежеспособности) предполагает, что налогоплательщики, находящиеся в равном экономическом положение, должны находитсяи в равной налоговой позиции, т.е одинаковые доходы должны облагается налогом по одинаковой налоговой ставке. Принцип вертикальной справедливости

( его также характеризуют как принцип выгод) предполагает, что налогоплательщики находящиеся в равном экономическом положение, должны находится в неравной налоговой позиции, т.е кто больше получает от государства тех или иных благ, тот и должен больше платить налогов.[9. c26]

- Принцип эффективности подразумеваетнеобходимость установления таких налогов, чтобы поступления по каждому налогу существенно перекрывали затраты государства на его администрирование. По подавляющему большинству российский, в первую очередь федеральных, налогов этот принцип реализуется. Одинаково по некоторым налогам – региональному ( транспортный) и местному ( на имущество физических лиц) – данный принцип реализуется далеко не в полной мере. Усилия налоговых органов по выявлению объектов обложения, рассылке извещений, контролю за уплатой едва перекрывают поступления от них, а уж экономическую целесообразность трудоемких усилий по взысканию незначительных сумм в судебном порядке вообще трудно оценить.

- Принцип соразмерности основан на взаимозависимости процессов наполняемости бюджетов и дестимулирования в результате налогообложения экономической активности налогоплательщиков, данный принцип зачастую характеризуется так же как принцип экономической сбалансированности интересов налогоплательщиков и государственной казны, т.е при установлении налогов и определении их элементов необходимо соизмерять последствия с точки зрения как выгод для бюджета, так и ущерба для экономики. Причемсопоставлять эти выгоды и потери следует не только в текущий момент времени, но и на перспективу, чтобы не получить в дальнейшем уменьшения налоговой базы и соответственно снижения налоговых поступлений.

- Принцип учета интересов основан на определенности налогового платежа, т.е всех элементов налога, а так же удобства исчисления и времени уплаты налога, в первую очередь для налогоплательщика. Одним из обязательных атрибутов этого принципа являются предварительная информированность налогоплательщика не только об исчерпывающем перечне налогов, которые ему следует уплачивать, но и о всех вводимых в налоговое законодательство изменениях.

- Принцип множественности налогов синтезируютв себе два аспекта. Во-первых, этот принцип предусматривает целесообразность построение налоговой системы на совокупности дифференцированных налогов и различающихся объектов обложения.Множественность налогов создает предпосылки для повышения адресности налогообложения, в большей мере улавливающей платежеспособность налогоплательщиков и наличие у них различных объектов обложения, позволяет более эффективно распределять налоговое бремя по различным категориям плательщиков, делает его для них более незаметных, формируя тем самым более толерантное отношение к нему. Более того, труднее избежать различных объектов обложения и уплаты множества налогов, нежели одного объекта и единого налога. Во-вторых, этот принцип предусматривает целесообразность формирования множественности источников бюджетов каждого уровня, недопустимости ситуации «бюджета одного налога» , поскольку множественный источников обеспечивается относительная гарантированность его наполнения вне зависимости от возможных провалов поступления того или иного налога. Множественность источников бюджета экономически более целесообразна, особенно в кризисные периоды. В этом случае более эффективно наполнять бюджет будет множество налогов с низкими ставками и широкими налоговыми базами, нежели ограниченное число налогов с высокими ставками. [9, c 33]

Юридические принципы налогообложения

- Принцип нейтральности предполагает единообразный характер применения налогов и равенство всех плательщиков перед налоговых законом. В соответствии с этим принципом считается недопустимым установление различных налогов или элементов налогов дифференцированно исходя из социальных, национальных, конфессиональных и иных критериев, а также в зависимости от формы собственности, организационно-правовой формы предпринимательской деятельности, местонахождения налогоплательщика и иных дискриминационных оснований.

- Принцип установления налогов законами означает, что любой закон должен быть установлен исключительно посредством принятия представительной (законодательной) властью страны соответствующего законодательного акта. Этот принцип воплощен в ст.12 НК, в соответствии с которым применительно к федеральным налогам РФ законными могут считаться только те налоги, которые установлены НК, к региональным законам относятся только те, которые установлены НК и законами субъектов РФ , к местным – только те, которые установлены НК и нормативно-правовыми актами представительных органов местного самоуправления. В соответствие со ст. 3 НК ни на кого не может быть возложена обязанность уплачивать налоги сборы, не предусмотренные НК установленные в ином порядке, чем это определено НК.

- Принцип отрицания обратной силы налогового закона основан на том, что вновь принимаемый закон, ухудшающий положение налогоплательщиков, не может распространяться на отношения, возникшие до его принятия. Данный принцип реализован в ст. 5 НК, где предусматривается, что акты законодательства о налогах и сборах, устанавливающие новые налоги и сборы, повышающие налоговые ставки, размеры сборов, устанавливающие или отягчающие ответственность за нарушение налогового законодательства, устанавливающие новые обязанности или иные образом ухудшающие положение налогоплательщиков или плательщиков сборов, обратной силы не имеют.

- Принцип приоритетности налогового законодательства заключается в том, что нормативно-правовые акты, регулирующие какие- либо отношения, в целом не связанныес вопросами налогообложения, не должны содержать норм, устанавливающих особый порядок взимания налогов. Данный принцип подтверждается ст. 4 и 6 НК. Таким образом, если в неналоговых законах и актах имеется нормы, так или иначе касающиеся налоговых отношений, то применять их следует только тогда, когда они подтверждены и соответствуют нормам налогового законодательства, т.е. при коллизии этих норм должны применяться положения именно налогового законодательства.

- Принцип наличия всех элементов налога в законе означает, что налог считается установленным лишь в том случае, когда соответствующим законом определены налогоплательщики и все элементы налога. К обязательным элементам ст.17 НК относится: объект налогообложения. Налоговую базу, налоговый период, налоговую ставку, порядок исчисления налога, порядок и сроки уплаты налога. Отсутствие хотя бы одного элемента в законе означает, что обязанности налогоплательщика по уплате данного налога не установлены.[9, c 35]

Организационные принципы налогообложения

- Принцип единства налоговой системы предполагает недопустимым установление налогов, прямо или косвенно ограничивающих свободное перемещение в пределах территории страны товаров или денежных средств. Данный принцип закреплен в ст.3 НК. Исходя из этого принципа, не должны устанавливаться налоги, нарушающие единство экономического пространства и налоговой системы страны. Поэтому недопустимо установление налогов, ограничивающих или создающих препятствия не запрещенной законом экономической деятельности физических лиц и организаций, а там же препятствующих реализации гражданами своих конституционных прав. Кроме того, принцип единства налоговой системы обеспечивается единой системойналоговых органов, пронизанных вертикалью, а не горизонталью управление.

- Принцип подвижности (эластичности) налогообложения заключается в том, что в целях приведения в соответствие с объективно изменяющимися государственными потребностями некоторых обязательные элементы налога и даже сам налог может быть оперативно изменены как в сторону ослабления , так и в сторону усиления его фискальной или иной функции. Кроме того, подвижность налогообложения проявляется в регулярном заполнении обнаруживающихся в налоговом законодательстве пробелов и различных нестыковок. Данный принцип направленна эволюционное, а не революционное развитие налоговой системы, и при постепенном совершенствование процесса налогообложения он не будет противоречить принципы стабильности.

- Принцип стабильности налоговой системы основан на том, что, несмотря на определенную подвижность налогообложения, налоговая система должна быть достаточно стабильной, кардинальное реформирование налоговой системы должно проводиться лишь в исключительных случаях и в строго определенном порядке. Одним из атрибутов данного принципа является требование ст. 5 НК о том, что изменения в части установления новых налогов или сборов должны вступать в силу не ранее 1 января года, следующего за годом их принятия, но не ранее одного месяца со дня их официального опубликования.

- Принцип налогового федерализма следует рассматривать как основной организационный принцип функционирования налоговойсистемы страны, наделяющих различные уровни государственного правления налоговыми полномочиями и ответственностью по поводу установления налогов, налоговых отчислении и распределения налоговой доходов между бюджетами соответствующих уровней для обеспечения их финансовой самостоятельности.

- Принцип гласности основан на требовании обязательного официального опубликования законов, других нормативных актов, касающихся тем или иным образом обязанностей налогоплательщика. Исходя из этого принципа в ст.32 НК за налоговыми органами закреплена обязанность бесплатно информировать налогоплательщиков о действующих налогов и сборах, давать разъяснения и консультации о порядке исчисления и уплаты налогов.

- Принцип одновременности обложения базируется на недопущении обложения одногои того же объекта более чем одним налогом. Другими словами, один и тот же объект долженоблагаться только одним налогом и только один раз за определенный законодательством налоговый период. Данный принцип воплощен в частности в ст. 38 НК, где сказано, что каждый налог имеет самостоятельный объект налогообложения. [9, c 36]

2. Элементы налога.

В НК РФ используется термин «элемент налогообложения». Под элементом обычно понимается составная часть сложного целого. Элементами налогообложения следует считать отдельные нормы законодательства, правила, процедуры, категории, понятия, которые в совокупности определяют условия обложения налогом.

Для всех видов налогов установлены обязательные элементы налогообложения [1, ст. 17]:

– объект налогообложения;

– налоговая база;

– налоговый период;

– налоговая ставка;

– порядок исчисления налога;

– порядок и сроки уплаты налога.

Налогоплательщики не отнесены НК РФ к «элементам налогообложения», но они, так же как и обязательные элементы налогообложения, должны быть определены в актах законодательства о налоге для того, чтобы налог считался установленным.

В необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком [1, ст. 17].

Объект налогообложения

В соответствии с п. 1 ст. 38 НК РФ [2] объектами налогообложения могут являться «реализация товаров (работ, услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога».

Приведенная норма не содержит определения объекта налогообложения, а лишь указывает на те объекты, которые могут выступать в качестве объекта налогообложения. Для того чтобы считаться объектом обложения, объект должен соответствовать двум условиям:

1) он должен иметь либо стоимостную, либо количественную, либо физическую характеристики;

2) с наличием этого объекта у налогоплательщика законодательство о налогах и сборах должно связывать возникновение обязанности по уплате налогов.

Под стоимостной характеристикой подразумевается то, что этот объект может быть оценен в деньгах. Под количественной характеристикой можно понимать такие характеристики, которые выражают внешнюю определенность объекта: его величину, число, объем, степень развития свойств и т.д., т.е. объект может быть измерен. К физическим характеристикам могут быть отнесены особенности, свойства (примерами физических величин являются плотность, вязкость, показатель преломления света и др.), а также технические характеристики (например, мощность двигателя транспортного средства).

Для того чтобы какой-либо объект считался объектом обложения, в актах законодательства о налогах и сборах должно содержаться указание на то, что с наличием этого объекта у налогоплательщика возникают обязанности по уплате налога.

Налоговая база и налоговая ставка

Налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения. [11, c.8] Налоговая база и порядок ее определения по федеральным, региональным и местным налогам устанавливаются НК РФ.

Налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением. При обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем (отчетном) налоговом периоде перерасчет налоговых обязательств производится в периоде совершения ошибки. В случае невозможности определения конкретного периода корректируются налоговые обязательства отчетного периода, в котором выявлены ошибки (искажения).

Индивидуальные предприниматели исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Минфином России.

Остальные налогоплательщики – физические лица исчисляют налоговую базу на основе получаемых в установленных случаях от организаций данных об облагаемых доходах, а также данных собственного учета облагаемых доходов, осуществляемого по произвольным формам [3, ст. 54].

Налоговая ставка — величина налоговых начислений на единицу измерения налоговой базы. Налоговые ставки делятся на твердые и процентные (пропорциональные, прогрессивные и регрессивные).[11, c 8]

Налоговые ставки по федеральным налогам и размеры сборов по федеральным сборам устанавливаются НК РФ. В случаях, указанных в НК РФ, ставки федеральных налогов и размеры сборов могут устанавливаться Правительством РФ в порядке и пределах, определенных НК РФ. Налоговые ставки по региональным и местным налогам устанавливаются соответственно законами субъектов РФ, нормативными правовыми актами представительных органов местного самоуправления в пределах, установленных НК РФ.

Налоговый период

Налоговый период — календарный год или иной период времени, по окончании которого определяется налоговая база и исчисляется сумма налога.[11, c 8]

Если организация была создана после начала календарного года, первым налоговым периодом для нее является период времени со дня ее создания до конца данного года. При этом днем создания организации признается день ее государственной регистрации. При создании организации в день, попадающий в период с 1 декабря по 31 декабря, первым налоговым периодом для нее является период со дня создания до конца календарного года, следующего за годом создания.

Если организация была ликвидирована (реорганизована) до конца календарного года, последним налоговым периодом для нее является период от начала этого года до дня завершения ликвидации (реорганизации). Если организация, созданная после начала календарного года, ликвидирована (реорганизована) до конца этого года, налоговым периодом для нее является период времени со дня создания до дня ликвидации (реорганизации).

Если организация была создана в день, попадающий в период с 1 декабря по 31 декабря текущего календарного года, и ликвидирована (реорганизована) раньше следующего календарного года, следующего за годом создания, налоговым периодом для нее является период со дня создания до дня ликвидации (реорганизации).

Вышеуказанные правила не применяются в отношении организаций, из состава которых выделяются либо к которым присоединяются одна или несколько организаций.

Указанные правила не применяются в отношении тех налогов, по которым налоговый период устанавливается как календарный месяц или квартал. В таких случаях при создании, ликвидации, реорганизации организации изменение отдельных налоговых периодов производится по согласованию с налоговым органом по месту учета налогоплательщика [4, ст. 55].

Установление и использование льгот по налогам и сборам

Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот по налогам и сборам, не могут носить индивидуального характера.

Налогоплательщик вправе отказаться от использования льготы либо приостановить ее использование на один или несколько налоговых периодов, если иное не предусмотрено НК РФ.

Льготы по федеральным налогам и сборам устанавливаются и отменяются НК РФ. Льготы по региональным налогам устанавливаются и отменяются НК РФ и (или) законами субъектов РФ о налогах. Льготы по местным налогам устанавливаются и отменяются НК РФ и (или) нормативными правовыми актами представительных органов муниципальных образований о налогах (законами городов федерального значения Москвы и Санкт-Петербурга о налогах) [5, ст. 56].

Порядок исчисления налога

Налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот. Обязанность по исчислению налога может быть возложена на налогоплательщика, налоговый орган, налогового агента [6, ст. 52].

В случаях, предусмотренных законодательством РФ о налогах и сборах, обязанность по исчислению суммы налога может быть возложена на налоговый орган или налогового агента. В этих случаях не позднее 30 дней до наступления срока платежа налоговый орган направляет налогоплательщику налоговое уведомление. В налоговом уведомлении должны быть указаны размер налога, подлежащего уплате, расчет налоговой базы, а также срок уплаты налога. Налоговое уведомление может быть передано руководителю организации (ее законному или уполномоченному представителю) или физическому лицу (его законному или уполномоченному представителю) лично под расписку или иным способом, подтверждающим факт и дату его получения. В случае, когда указанные лица уклоняются от получения налогового уведомления, данное уведомление направляется по почте заказным письмом. Налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма.

Сроки уплаты налогов и сборов

Сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору. Изменение установленного срока уплаты налога и сбора допускается только в порядке, предусмотренном НК РФ.

При уплате налога и сбора с нарушением срока уплаты налогоплательщик (плательщик сбора) уплачивает пени.

Сроки уплаты налогов и сборов определяются календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами, неделями и днями, а также указанием на событие, которое должно наступить или произойти, либо действие, которое должно быть совершено. Сроки совершения действий участниками налоговых правоотношений устанавливаются НК РФ применительно к каждому такому действию.

В случаях, когда расчет налоговой базы производится налоговым органом, обязанность по уплате налога возникает не ранее даты получения налогового уведомления [7, ст. 57].

Порядок уплаты налогов и сборов

Уплата налога производится разовой уплатой всей суммы налога либо в ином порядке, предусмотренном НК РФ и другими актами законодательства о налогах и сборах [8, ст. 58].

Подлежащая уплате сумма налога уплачивается (перечисляется) налогоплательщиком или налоговым агентом в установленные сроки.

Уплата налогов производится в наличной или безналичной форме. При отсутствии банка налогоплательщик или налоговый агент, являющиеся физическими лицами, могут уплачивать налоги через кассу органа местного самоуправления либо через организацию связи федерального органа исполнительной власти, уполномоченного в области связи. Конкретный порядок уплаты налога устанавливается применительно к каждому налогу. Порядок уплаты федеральных налогов устанавливается НК РФ. Порядок уплаты региональных и местных налогов устанавливается соответственно законами субъектов РФ и нормативными правовыми актами представительных органов местного самоуправления в соответствии с НК РФ.

Аналогичные правила применяются также в отношении порядка уплаты сборов.

Задача 1

1. Организация приобрела оборудование, требующее монтажа, за 118 000 руб. (в том числе НДС 18 000 руб.).

2. Стоимость доставки оборудования, осуществленной транспортной организацией, составила 5 900 руб. (в том числе НДС 900 руб.).

3. Монтаж данного оборудования произведен с привлечением подрядной организации. Стоимость монтажа составила 17 700 руб. (в том числе НДС 2 700 руб.). Срок полезного использования оборудования 16 месяцев. Организация применяет нелинейный метод налоговой амортизации.

Задание: определить сумму амортизационных отчислений в последний месяц амортизации.

Решение:

- 118 000– 18 000 = 100 000 руб.

- 5 900– 900 =5 000 руб.

- 17 700– 2 700 = 15 000 руб.

- 100 000 + 5 000 + 15 000 = 120 000 (руб.)

- 2/16 х 100% =12.5%

- 120 000 х 12.5% = 15 000

- 120 000 – 15 000 = 105 000

- 105 000 х 12.5% = 13 125

- 105 000 – 13 125 = 91 875

- 91 875 х 12.5% = 11 484.38

- 91 875 – 11 484.38 = 80 390.63

- 80 390.63 х 12.5% = 10 048.83

- 80 390.63 – 10 048.83 = 70 341.80

- 70 341.80 х 12. 5% = 8 792.73

- 70 341.80 – 8 792.73 = 61 549.08

- 61 549.08 х 12.5% = 7 693.63

- 61 549.08 – 7 693.63 = 53 855.45

- 53 855.45 х 12.5% =6 731.93

- 53 855.45 – 6 731.93 = 47 123.52

- 47 123.52 х 12.5% = 5 890.44

- 47 123.52 – 5 890.44 = 41 233.08

- 41 233.08 х 12.5% = 5 154.14

- 41 233.08 – 5 154.14 = 36 078.94

- 36 078.94 х 12.5% = 4 509.87

- 36 078.94 – 4 509.87 = 31 569.07

- 31 569.07 х 12.5% = 3 946.13

- 31 569.07 – 3 946.13 = 27 622.94

- 27 622.94 х 12.5% = 3 452.87

- 27 622.94 – 3 452.87 = 24 170.07

- 24 170.07 х 12.5% = 3 021.26

- 24 170.07 – 3 021.26 = 21 148.81

- 21 148.81 : 3 = 7 049.60

Ответ: В последний месяц амортизации сумма амортизационных отчислений составит 7 050 руб.

Задача 2

- В данном регионе установлена максимальная ставка налога на имущество организации.

- В таблице приведены плановые показатели на будущий год.

|

Показатели |

01.01 |

01.02 |

01.03 |

01.04 |

01.05 |

01.06 |

01.07 |

01.08 |

01.09 |

01.10 |

|

Основные средства |

90 000 |

90 000 |

90 000 |

90 000 |

90 000 |

90 000 |

90 000 |

90 000 |

90 000 |

90 000 |

|

Износ основных средств |

1 000 |

2 000 |

3 000 |

4 000 |

5 000 |

6 000 |

7 000 |

8 000 |

9 000 |

10 000 |

|

Арендованное имущество (счет 03) |

20 000 |

20 000 |

20 000 |

20 000 |

20 000 |

20 000 |

20 000 |

20 000 |

20 000 |

20 000 |

|

Готовая продукция |

16 000 |

21 000 |

23 000 |

18 000 |

27 000 |

25 000 |

19 000 |

32 000 |

28 000 |

330000 |

|

Товары |

18 000 |

27 000 |

17 000 |

23 000 |

19 000 |

22 000 |

16 000 |

29 000 |

25 000 |

280000 |

|

Складские запасы |

22 000 |

25 000 |

19 000 |

32 000 |

17 000 |

21 000 |

18 000 |

27 000 |

16 000 |

230000 |

|

Расчетный счет |

12 820 |

13 450 |

16 700 |

15 200 |

11 350 |

17 100 |

14 240 |

13 860 |

18 000 |

12 400 |

Задание: по данным таблицы составьте плановые размеры авансовых платежей по налогу на имущество организаций за отчетные периоды.

- (90 000 – 1 000) + (90 000 – 2 000) + (90 000 – 3 000) + (90 000 – 4 000)/ 4 = 87 500 (руб.)

- 87 500 х 2.2% х ¼ = 481.25 (руб.)

- /(90 000 – 1 000) + (90 000 – 2 000) + (90 000 – 3 000) + (90 000- 4 000) + (90 000 -5 000) + (90 000 – 6 000) + (90 000 – 7 000)/ 7 = 86 000 (руб.)

- 86 000 х 2.2% х ¼ = 473.25 (руб.)

- /(90 000 – 1 000) + (90 000 – 2 000) + (90 000 – 3 000) + (90 000- 4 000) + (90 000 -5 000) + (90 000 – 6 000) + (90 000 – 7 000) + (90 000 – 8 000) + (90 000 – 9 000) + (90 000 – 10 000)/ 10 = 84 500 (руб.)

- 84 500 х 2.2% х ¼ = 464.75 (руб.)

Ответ: За первый квартал авансовый платеж по налогу на имущество организации составит 481,25руб. За полугодие 473,25 руб. За девять месяцев 464,75 руб.

Задача 3

- Организация работает в условиях упрощенной системы налогообложения.

- Объектом налогообложения является величина дохода, уменьшенная на расходы.

- За налоговый период в книге покупок и продаж представлены следующие показатели (в рублях):

- Доходы от реализации – 14000000;

- Полученные проценты по депозитному счету – 25000;

- Взят банковский кредит – 500000;

- Внесено учредителем в уставной капитал – 300000;

- Выплачена заработная плата – 1500000;

- Заплатили за аренду – 30000;

- Оплачено коммунальных услуг – 21000;

- Приобретено основное средство – 4000000;

- Стоимость основного средства до перехода на упрощенную систему налогообложения со сроком полезного использования 6 лет составила 3000000;

- Стоимость основного средства до перехода на упрощенную систему налогообложения со сроком полезного использования 18 лет составила 8000000.

Задание: рассчитать единый налог при упрощенной системе налогообложения.

14 000 000 + 25 000 – 1 500 000 – 30 000 – 21 000 - 4 000 000 – (3 000 000 х 50%) – (8 000 000 х 10%) = 6 174 000 (руб.)

6 174 000 х 15% = 926 100 (руб.)

Ответ: сумма единого налога по упрощенной системе налогообложения равна 926100руб.

Список использованных источников

- Налоговый кодекс Российской Федерации, часть первая от 31.07.1998г. №146-ФЗ, раздел 1, глава 2 , статья 17.Справочно-правовая система «Консультант»: [Электронный ресурс] – Последнее обновление 14 выпуск к осеннему семестру 2010 года.

- Налоговый кодекс Российской Федерации, часть первая от 31.07.1998г. №146-ФЗ, раздел 4, глава 7 , статья 38.Справочно-правовая система «Консультант»: [Электронный ресурс] – Последнее обновление 14 выпуск к осеннему семестру 2010 года.

- Налоговый кодекс Российской Федерации, часть первая от 31.07.1998г. №146-ФЗ, раздел 4, глава 8 , статья 54.Справочно-правовая система «Консультант»: [Электронный ресурс] – Последнее обновление 14 выпуск к осеннему семестру 2010 года.

- Налоговый кодекс Российской Федерации, часть первая от 31.07.1998г. №146-ФЗ, раздел 4, глава 8 , статья 55.Справочно-правовая система «Консультант»: [Электронный ресурс] – Последнее обновление 14 выпуск к осеннему семестру 2010 года.

- Налоговый кодекс Российской Федерации, часть первая от 31.07.1998г. №146-ФЗ, раздел 4, глава 8 , статья 56.Справочно-правовая система «Консультант»: [Электронный ресурс] – Последнее обновление 14 выпуск к осеннему семестру 2010 года.

- Налоговый кодекс Российской Федерации, часть первая от 31.07.1998г. №146-ФЗ, раздел 4, глава 8 , статья 52.Справочно-правовая система «Консультант»: [Электронный ресурс] – Последнее обновление 14 выпуск к осеннему семестру 2010 года.

- Налоговый кодекс Российской Федерации, часть первая от 31.07.1998г. №146-ФЗ, раздел 4, глава 8 , статья 57.Справочно-правовая система «Консультант»: [Электронный ресурс] – Последнее обновление 14 выпуск к осеннему семестру 2010 года.

- Налоговый кодекс Российской Федерации, часть первая от 31.07.1998г. №146-ФЗ, раздел 4, глава 8 , статья 58.Справочно-правовая система «Консультант»: [Электронный ресурс] – Последнее обновление 14 выпуск к осеннему семестру 2010 года.

- Налоги и налогообложения. 6-е издание., доп./Под ред.Романовского, О.Врублевской. –СПб.: Питер. 2009.

- Налоги и налогообложения, учебноепособие/ О.В.Качур. – М.: КНОРУС, 2007.

- Налоги и налогообложения, учебноепособие/ В.А.Скрипниченко. – М.: Питер, 2010.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Принципы налогообложения и элементы налога [03.09.11]](/files/works_screen/1/1/46.png)