Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Структуры сбережений и инвестиций в рыночной экономике

Тема: Структуры сбережений и инвестиций в рыночной экономике

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 43.43K | Скачано: 257 | Добавлен 11.11.10 в 14:07 | Рейтинг: +1 | Еще Курсовые работы

Содержание

Введение 3

1. Сущность инвестиций и их виды. Спрос на инвестиции 4

2. Сбережения как основной источник инвестиций. Модель макроэко-номического равновесия «I-S» 9

3. Проблемы превращения сбережений в инвестиции в России 13

Практикум 16

Заключение 18

Список литературы 19

Введение

Как известно у каждого человека существует своя иерархия ценностей. Её классификация заключается в следующем: во-первых, это физиологические потребности (питание, жильё, одежда и т.д.). Во-вторых – потребность в надежном будущем (обеспечение надежной финансовой базы, финансовая независимость). Следовательно, сейчас актуальной является деятельность, направленная на удовлетворение этих потребностей, а именно трудовая, сберегательная и инвестиционная деятельность.

Мы рассмотрим сберегательную и инвестиционную деятельность.

На современном этапе развития экономики сбережения и инвестиции являются важнейшим условием макроэкономического баланса. Процесс выработки и проведение инвестиционной политики – важная функция государственного управления.

Ведущая роль инвестиций в развитии экономики определяется тем, что благодаря им осуществляется накопление общественного капитала, внедрение достижений науки и техники, вследствие чего создаётся база для расширения производственных возможностей стран и их экономического роста.

Итак, цель данной работы – изучение структуры сбережений и инвестиций в рыночной экономике.

Задачи:

- Рассмотреть сущность инвестиций и их виды. Спрос на инвестиции.

- Проанализировать сбережения как основной источник инвестиций. Модель макроэкономического равновесия «I – S».

- Изучить проблемы превращения сбережений в инвестиции в России.

1.Сущность инвестиций и их виды. Спрос на инвестиции.

Под инвестициями в экономической теории понимают финансовые ресурсы, направляемые на расширение или реконструкцию производства, на повышение качества продукции и услуг, в образование кадров и на научные исследования. В масштабах национальной экономики инвестиции – это те экономические ресурсы, которые направляются на увеличение реального капитала общества, в том числе и человеческого.

Согласно другому определению, которое по сути можно назвать бухгалтерским, так как оно охватывает вложения во все виды активов, инвестиции – это вложения, как в финансовый, так и реальный капитал.

Когда говорят об инвестициях вообще, то обычно подразумевают инвестиции в реальный капитал. Такие инвестиции ещё называют капиталообразующими или инвестициями в нефинансовые активы. Эти инвестиции ведут к воспроизводству и обновлению основного капитала и материальных оборотных средств.

Инвестиции же в финансовый капитал (статистика включает в них кредиты и ценные бумаги, хотя следовало бы включать и банковские депозиты) – это средства, которые в будущем превратятся в реальный капитал, часть из которых таковым могут и не стать.

Поэтому если сложить инвестиции в финансовый капитал с инвестициями в реальный капитал, то с одной стороны получится двойной счет, а с другой – не все финансовые инвестиции обернуться реальными.

Совокупность практических действий по реализации финансовых и нефинансовых инвестиций называется инвестиционной деятельностью (инвестированием), а осуществляющие инвестиции лица – инвесторами.

Инвестиции можно классифицировать по месту осуществления, а также по направлениям инвестирования.

По месту осуществления различают инвестиции в частном секторе – когда предприятие негосударственной формы собственности строит новое сооружение, цех или покупает оборудование. И в общественном (государственном) секторе – например, строительство электростанций, новых линий метрополитена и т. п.

Инвестиции могут направляться в запасы, жилищное строительство, человеческий капитал, капитальные ресурсы.

Инвестиции в запас включают в себя товары, которые откладываются фирмами для хранения, включая сырьё и материалы, незавершённое производство и готовые изделия.

Инвестиции в человеческий капитал производятся только в том случае, когда здоровье, образование и профессиональная подготовка населения улучшается в результате усилий частных лиц, деловых кругов или государств. Все это также сказывается на росте производительности труда и общем экономическом росте. Такие инвестиции достаточно рискованны, так как не дают полной гарантии прироста дохода.

Инвестиции в капитальные ресурсы направляются в случаях, когда сбережения используются для увеличения производственных возможностей экономики путём финансирования строительства новых предприятий, внедрения новых технологий, развития средств коммуникаций. Капитальные инвестиции имеют долгий срок службы, высокую стоимость, окупаются и «возвращают» доход инвестору только через достаточно длительный промежуток времени. Поэтому инвестирование в капитальные ресурсы связано с большим риском.

Инвестиции в капитальные ресурсы подразделяются на два вида: чистые инвестиции и инвестиции в модернизацию. Чистые, или новые инвестиции – это экономические ресурсы, которые увеличивают размер основного капитала. Инвестиции могут направляться также на возмещение износа капитала, т. е. инвестиции в модернизацию. Сумма чистых инвестиций и инвестиций на возмещение называется валовыми инвестициями.

К факторам, определяющим инвестиционный спрос, относятся:

- ожидание нормы прибыли;

- ставка банковского процента.

Зависимость здесь следующая: если ожидаемая норма прибыли высока, то инвестиции будут расти. Ставка процента – это цена, которую фирма должна заплатить, чтобы занять денежный капитал.

Согласно классической теории объём планируемых в национальной экономике инвестиций связан с величиной реальной процентной ставки.

Так, с понижением ставки процента в результате роста предложения денег снижаются и издержки на инвестиции, и предприятия начинают больше инвестировать, и, наоборот, повышение ставки приводит к сокращению инвестиций. Независимо от источников инвестирования, приобретённые элементы капитала и товарно-материальные ценности всегда связаны с оценкой альтернативной стоимости инвестиций.

В результате общий спрос на инвестиции можно будет определить как сумму всех инвестиционных решений фирм той или иной формы национальной экономики. Тогда на кривой инвестиционного спроса расположатся все инвестиционные объекты по нисходящей в зависимости от ожидаемой нормы чистой прибыли. По оси абсцисс расположены различные возможные значения «цен» инвестиций, а соответствующие величины спроса на инвестиционные товары откладываются по оси ординат.

Из графика рис. 1 можно заметить, что, во-первых, инвестиции выгодны до того момента пока ставка процента не будет равна ожидаемой норме чистой прибыли. Во-вторых, меняя предложение денег, государство может изменять ставку процента, изменяя в необходимом направлении уровень расходов на инвестиции. Повышение ставки процента приведет к сокращению спроса на инвестиции, а в случае понижения ставки – совокупный спрос на инвестиции увеличится.

На сдвиги кривой спроса могут влиять следующие факторы:

- ожидания предпринимателей – прогнозы будущей конъюнктуры рынка. Оптимистичные ожидания сдвигают кривую инвестиционного спроса вправо, а неблагоприятные – влево;

- уровень налогообложения, поскольку при принятии инвестиционных решений предприниматели рассчитывают ожидаемую прибыль после оплаты налогов. Рост налоговых ставок уменьшит спрос на инвестиции (сдвиг кривой влево), и наоборот;

- издержки на основной капитал, его ремонт и обслуживание. Так, с возрастанием этих расходов будет снижаться ожидаемая норма чистой прибыли, а кривая спроса на инвестиции сместится влево.

Основываясь на выше рассмотренной зависимости инвестиций от ставки процента, классики экономической теории пришли к мысли, что ставка ссудного процента может выполнять функцию связующего звена между сбережениями и инвестициями.

Кейнсианская теория инвестиций предполагает, что именно колебания объёмов инвестиций являются движущей силой экономических циклов (циклов деловой активности). В свою очередь, по мнению Кейнса, уровень инвестиций не зависит от ставки процента, а основывается во многом на такой категории, как склонность к сбережению, особенно предельная склонность к сбережению, которая колеблется по времени и странам. Это та доля дополнительной единицы дохода, которая направляется на сбережение.

Итак, инвестиции имеют как бухгалтерское, так и экономическое определение. Чаще всего, говоря об инвестициях, имеют в виду инвестиции в реальный капитал. Спрос на инвестиции, по утверждению классиков зависит от ставки процента. По мнению же кейнсиансев, кроме ставки процента существует много других факторов влияющих на инвестиционный спрос.

2.Сбережения как основной источник инвестиций. Модель макроэкономического равновесия «I-S».

Из дохода (валового располагаемого дохода в масштабах всей страны) одна часть потребляется, другая – сберегается. В масштабах всей страны эти сбережения называются валовым сбережением. Отношение этой величины к национальному доходу или валовому внутреннему продукту называется нормой валового сбережения.

Сбережения израсходуются не только в пределах страны, но и могут уходить за рубеж в виде выхода капитала, расходов по обслуживанию внешнего долга и других расходов. Одновременно аналогичные средства поступают в страну из-за рубежа.

Сбережения - располагаемый доход за вычетом расходов на личное потребление: (Y – T) – C. Т.е. сбережения это остаток от той суммы, которая осталась после вычета из дохода расходов на потребление. В классической модели эти зависимости иные: потребление это остаток от той суммы, из которой были сделаны сбережения.

Сбережения широких слоёв населения являются источником инвестиций (например, сбережения рабочего, учителя и др.). Но эти лица не осуществляют капиталовложения, или инвестирования, связанного с реальным приростом капитальных благ общества. Разумеется, источником инвестиций являются и накопления функционирующих в обществе промышленных, сельскохозяйственных и других предприятий. Весьма значительной является роль сбережений домашних хозяйств.

Все эти сбережения общества могут возрастать за счёт средств бюджетного фонда в случае превышения его дохода над расходами. При дефиците бюджета сбережения общества будут понижаться. Уровень сбережений для каждого отдельного гражданина или предпринимателя может определяться специфическими причинами (выгодная сделка, высокая трудоспособность, выигрыш, получение наследства и т.д.). Однако в масштабе общества уровень сбережений определяется развитием производства. В условиях роста и повышения эффективности производства возможно увеличение не только потребляемой, но и накапливаемой части произведённого валового внутреннего продукта (ВВП).

Наоборот, в условиях значительного падения объёма производства снижаются возможности наращивания объёма сбережений у семейных хозяйств, предприятий и государства.

В итоге получается, что основным источником инвестиций являются сбережения, причем не только сбережения граждан, но и центральных правительств, местных органов власти и коммерческих организаций.

Рассмотрим взаимосвязь уровня доходов, сбережений и инвестиций.

Как мы уже знаем инвестиции, есть функция ставки процента

I = I (r)

причем эта функция убывающая: чем выше уровень процентной ставки, тем ниже уровень инвестиций. Сбережения, согласно классической теории также зависят от процентной ставки. Равновесие между инвестициями и сбережениями определяется благодаря гибкой процентной ставке.

Но, по Кейнсу, сбережения – это функция дохода, а не процентной ставки:

S = S (Y)

Итак, инвестиции являются функцией процентной ставки, а сбережения – функцией дохода. Тем самым подчеркивается утверждение Кейнса, что динамика инвестиций и сбережений определяется различными факторами.

Важнейшие экономические пропорции, отражающие взаимодействие инвестиций, сбережений и дохода, можно представить следующим образом

Y = C + I

т.е. национальный доход при его использовании равен сумме расходов на потребление (C) и инвестиций (I). При этом потребление есть функция дохода, т.е. C = C (Y). С другой стороны, произведенный национальный доход можно представить как

Y = C + S

где S – (сбережение) также является функцией дохода, следовательно, S = S (Y).

Итак, если C + I = C + S, то I (r) = S (Y).

Данное равенство демонстрирует важность соблюдения определённых пропорций в экономике для равновесия между совокупным спросом и совокупным предложением. Но сбережения и инвестиции, как говорилось ранее, зависят от разных факторов, что создаёт сложность нахождения их равновесия.

Графически модель макроэкономического равновесия будет выглядеть следующим образом:

При наличии в экономике весьма ощутимого фактора сбережений идеальной, с точки зрения соответствия состоянию общего экономического равновесия, будет ситуация, когда все сбережения полностью аккумулируются и мобилизуются существующими финансовыми институтами (институциональными инвесторами). А затем направляются на инвестиции, т.е. ситуация, когда инвестиции I равны сбережению S в условиях краткосрочного и долгосрочного периодов.

Из представленных на рис.2 кривых сбережений и инвестиций, фиксирующих связь указанных параметров с изменением национального дохода, хорошо видно, что чем выше спрос на инвестиции (I1 по сравнению с I) и шире возможности институциональных инвесторов в обеспечении равенства I = S, тем выше совокупный спрос на национальный продукт. А, следовательно, сильнее стимулы к росту национального дохода (продукта) в последующие воспроизводственные периоды. Точки E и E1 отражают состояния равновесия между этими (I и S) ключевыми параметрами и соответствующие им равновесные величины создаваемого и распределяемого национального дохода Q1 , Q2 .

В точках, лежащих на оси абсцисс правее указанных равновесных значений этих параметров, будет иметь место превышение предложения (в нашем случае - сбережения) над спросом на инвестиции и дефляционный разрыв на инвестиционных рынках. В точках же, лежащих левее равновесных значений, спрос на инвестиции будет превышать предложение и образуется соответствующий инфляционный разрыв. И тот, и другой приводит в движение мотивационные механизмы, стимулирующие экономических агентов предпринимать действия, направленные на достижение равновесия между I и S.

3.Проблемы превращения сбережений в инвестиции в России.

С точки зрения обеспечения стабильности платёжной системы и страхового сегмента развитие российских финансовых рынков представляется достаточно успешным. В определённой мере удалось сохранить доверие населения, хотя сложившийся баланс между организованными и «домашними» сбережениями не изменился. Экономический рост и значительный приток доходов от экспорта привели к снижению процентных ставок и большей доступности кредита. В то же время высокая инфляция ограничивала усиление этих позитивных тенденций.

Финансовый рынок из преимущественно спекулятивного начал превращаться в сектор, трансформирующий сбережения в инвестиции. В 2002 – 2005 гг. во многом под влиянием отмены «инвестиционной льготы» предприятия начали выходить на финансовый рынок в качестве реципиентов инвестиций (рис.3). Небанковские финансовые рынки достигли того уровня развития, который позволял предоставлять финансовые ресурсы реальному сектору экономики.

Негативное влияние на формирование российского финансового рынка оказывает избыточное присутствие государства. Так, в российском банковском секторе всё больше ощущается доминирование государства, и существенно сужаются возможности конкуренции.

Страховой рынок после приватизации государственных страховых компаний формально свободен от участия государства.

Все управляющие компании и негосударственные фонды являются исключительно частными. Вместе с тем в данной сфере также велика доля структур, созданных корпорациями с помощью государства. Наиболее крупные из них – управляющая компания «Лидер» и негосударственный пенсионный фонд «Газфонд», принадлежащие «Газпрому».

На рынке эмиссионных ценных бумаг все профессиональные участники – частные предприятия.

Хотя капитал банковской системы за последние годы увеличивался, темпы его роста снижались.

Кредит остаётся недоступным для многих предприятий реального сектора. Банки предпочитают инвестировать корпоративные облигации, вместо того чтобы анализировать риск заёмщика и принимать его на себя. Высоки ставки процента, под которые банки предоставляют кредиты нефинансовым предприятиям и особенно населению.

Одна из серьёзных проблем банковского сектора России – недостаток собственного капитала. Именно это не позволяет более интенсивно наращивать банковские активы, включая предоставление кредитов предприятиям и населению.

Ряд проблем институционального характера затрудняет развитие банковского сектора, Центральный Банк РФ не имеет достаточных инструментов регулирования, в частности, ликвидности на межбанковском рынке.

Наиболее интенсивно в течение последних лет развивается в России рынок эмиссионных ценных бумаг, растёт его ёмкость, улучшаются качественные характеристики, возникают новые сегменты.

В целом ситуацию в российской финансовой системе можно охарактеризовать как стабильную. Переход модели инвестиционного роста не возможен без ускорения его развития. В этих целях в банковском секторе необходимо принятие системы мер, включая: усиление защиты прав кредиторов; увеличение ресурсной базы банков; повышение капитализации банковской системы и укрепление банковского бизнеса; существенное расширение системы рефинансирования; совершенствование банковского надзора; переход на международные стандарты финансового учёта, расчета капитала, оценки и рисков; развитие безналичных платежных систем.

Для дальнейшего развития российского рынка ценных бумаг требуется: формирование инфраструктуры биржевых финансовых рынков; принятие норм, облегчающих выход молодых, в том числе венчурных, компаний на фондовый рынок; с созданием условий для становления рынка производственных инструментов; активизация работы по внедрению участниками рынка ценных бумаг мониторинга системы корпоративного управления в компаниях.

Практикум

- Определите, чему будет равен равновесный уровень дохода, если известно, что экономика описана следующими данными:

Y = C + I; C = 500 + 0,6Y; I = 100;

- Если автономные инвестиции (I) возрастут до 200, то, как изменится равновесный выпуск?

- Каково значение мультипликатора инвестиций?

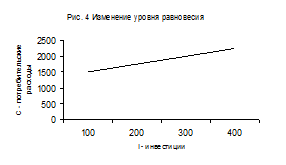

- Покажите изменение уровня равновесия графически.

Решение:

- Подставим в формулу Y = C + I значения потребительских расходов (C) и инвестиций (I):

Y = 500 + 0,6Y + 100;

Y – 0,6Y = 600;

0,4Y = 600;

Y = 1500.

Итак, равновесный уровень дохода будет равен 1500.

- Если автономные инвестиции возрастут до 200, то равновесный выпуск тоже увеличится:

Y = 500 + 0,6Y + 200;

0,4Y = 700;

Y = 1750.

- Мультипликатор инвестиций – это отношение изменения равновесного уровня дохода к изменению инвестиций:

MI = ΔY / ΔI

MI = (1750 – 1500) / (200 – 100) = 250 / 100 = 2, 5.

- Изменение уровня равновесия графически будет выглядеть следующим образом:

Заключение

Подводя итог всему вышесказанному можно сделать следующие выводы:

- Термин «инвестиции» имеет бухгалтерское и экономическое определения. Согласно бухгалтерскому определению инвестициями являются все виды активов (средств), вкладываемых в хозяйственную деятельность. Согласно экономическому определению инвестиции – это вложения в реальный капитал.

- Основой инвестиций являются сбережения, превращающиеся в накопление. Валовое накопление (капиталообразующие инвестиции) расходуется преимущественно на валовое накопление основного капитала, прежде всего на капитальные вложения. Нормой валового накопления называется соотношение между объёмом валового накопления и объёмом ВВП страны.

- Равновесие в масштабе общества на всех связанных между собой рынках, т.е. равенство между совокупным спросом и совокупным предложением требует соблюдения равенства объёмов сбережений и инвестиций. То обстоятельство, что инвестиции есть функция процента, а сбережения – функция дохода, делает проблему нахождения их равенства весьма сложной задачей.

- Россия нуждается в крупных инвестициях, чтобы осуществить многостороннюю модернизацию и реконструкцию, создать социально-экономическую систему, способную успешно развиваться в современных условиях. Поэтому в ближайшие десятилетия состояние инвестиционного климата в стране будет оказывать всё большее влияние на развитие её экономики.

Список литературы

Учебники, монографии, сборники научных трудов

- Бочаров В.В. Инвестиции. СПб.: Питер, 2007. 176с.

- Гукасьян Г.М. Экономическая теория. СПб.: Питер, 2006. 240с.

- Николаева И.П. Экономическая теория: учебник. М.: КНОРУС, 2006. 224с.

- Экономическая теория: учебник для студентов вузов / Под ред. В.Д. Камаева. М.: Гуманитар. Изд. Центр ВЛАДОС, 2006. 591с.

- Экономическая теория: учебник для студентов вузов / Под ред. И.П. Николаевой. М.: ЮНИТИ – ДАНА, 2005. 543с.

Статьи из журналов

- В. Марцинкевич Инвестиции в человека: экономическая наука и российская экономика // Мировая экономика и международные отношения. 2005. № 9.

- Е. Ясин, И. Григорьев. Инвестиционный климат в России // Общество и экономика. 2006. № 5.

- Экспертный институт. Инвестиционный климат в России // Вопросы экономики. 2006. № 5.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Структуры сбережений и инвестиций в рыночной экономике [11.11.10]](/files/works_screen/76/34.png)