Главная » Бесплатные рефераты » Бесплатные рефераты по теории финансового менеджмента »

Контрольная работа по ТФМ Вариант №8

Тема: Контрольная работа по ТФМ Вариант №8

Раздел: Бесплатные рефераты по теории финансового менеджмента

Тип: Контрольная работа | Размер: 17.86K | Скачано: 485 | Добавлен 04.03.10 в 19:05 | Рейтинг: 0 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Уфа 2009

Тест 1

1. Укажите неверное утверждение:

А. Высокий показатель операционного левериджа свидетельствует о высоком уровне деловых рисков предприятия

Б. Высокий показатель коэффициента текущей ликвидности свидетельствует о высокой финансовой устойчивости предприятия

В. Высокий показатель у финансово здорового предприятия доли заемного капитала в совокупных активах этого прибыльного предприятия свидетельствует о высоком уровне рентабельности его продукции

Г. Большой срок окупаемости инвестиционных проектов, начатых фирмой с неликвидными высококотируемыми акциями, свидетельствует об ошибочности ее инвестиционной политики

Д. Предприятие с наступательной инновационной стратегией на конкурентном рынке финансово более успешно, чем предприятие с оборонительной инновационной стратегией

Е. Предприятие с высокой долей ценных специальных активов менее приспособлено для диверсификации своей продукции

Ж. Основным видом строкового риска является риск отрицательного экономического роста

Так как предприятие с наступательной инновационной стратегией (т. е. ориентирующееся на высокорискованные инвестиционные проекты по освоению новшеств, на выведение на рынок в качестве «пионера» радикально новых для потребителей продуктов) совсем не обязательно будет иметь больший коммерческий успех в результате реализации своих инвестиционных проектов по сравнению с конкурентами. Другими словами, чистая текущая стоимость инвестиционных (инновационных, если они основаны на новых технологиях) проектов такого предприятия, если оно работает на достаточно конкурентных рынках, стремится к нулю так же, как и у конкурентов.

[1, ст. 238]

Тест 2

2. В чем состоит реструктуризация имущества предприятия?

А. В выявлении и продаже (или выведении с баланса прочими способами) избыточных активов

Б. В приобретении либо создании собственными силами новых материальных и нематериальных активов, необходимых для реализации антикризисных инвестиционных проектов

В. В возвратном лизинге специального технологического оборудования

Г. Во внесении имущества в уставные фонды выделяемых или вновь учреждаемых дочерних предприятий

Д. В отражении на балансе фирмы ранее не показывавшихся в нем нематериальных активов

Е. В продаже долевых участий в реализующих перспективные инновационные проекты дочерних предприятиях

Ж. Во всем перечисленном

Реструктуризация – комплексное стратегическое преобразование внутренних взаимосвязей организации, носящее инновационный характер и нацеленное на повышение эффективности ее деятельности за счет предельного соответствия ее структуры внутреннему содержанию в существующих на данный момент условиях внешней среды.

Реструктуризация имущественного комплекса предполагает реализацию следующих мероприятий:

1. Сдача в аренду и вывод неиспользуемых основных фондов, в том числе земель;

2. Выделение вспомогательных и иных производств в самостоятельные структурные подразделения (малые предприятия):

3. Консервация неиспользуемого имущества;

4. Выделение имущественных комплексов с целью продажи части имущества;

5. Передача объектов социально-бытового и культурного назначения в ведение органов местного самоуправления.

Экономический эффект от реализации представленных мероприятий заключается:

• в снижении накладных расходов на содержание избыточных производственных мощностей:

• в повышении инвестиционной привлекательности предприятия.

Тест 3

3. Можно ли преобразовать дебиторскую задолженность по ранее осуществленным поставкам с просроченной оплатой в векселя или облигации дебитора, выписанные им на будущие сроки, но на суммы, которые превышают задолженность?

А. Да

Б. Нет

В. Нельзя сказать определенно

Организация для привлечения заемных средств может эмитировать ценные бумаги (векселя и облигации). Кроме того векселя могут выдаваться в обеспечение заемных средств. Согласно статье 815 ГК РФ «вексель удостоверяет ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить по наступлении предусмотренного векселем срока полученные взаймы денежные суммы».

Облигацией признается ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права (статья 816 ГК РФ).

Оба вида ценных бумаг, по сути, представляют собой формы договора займа. Учет процентов и дисконта по таким ценным бумагам подробно описан в пункте 18 ПБУ 15/01.

В момент выдачи векселя векселедатель отражает сумму, указанную в векселе, как кредиторскую задолженность. При выдаче векселя для получения займа денежными средствами сумма причитающихся векселедержателю к оплате процентов или дисконта включается векселедателем в состав операционных расходов.

На практике товарные векселя, как правило, выдаются на сумму большую, чем кредиторская задолженность векселедателя. Разница между ними компенсирует поставщику отсрочку оплаты за приобретенные товары. Эта разница – дисконт – подлежит учету в составе расходов векселедателя и доходов векселедержателя.

Дисконт есть разница между суммой, указанной в векселе и суммой денежных средств, полученных организацией от размещения векселя. Аналогично при размещении облигаций.

[3]

Задача

Какой из двух предложенных ниже вариантов финансового оздоровления и повышения стоимости предприятия более предпочтителен с точки зрения ликвидации угрозы банкротства?

¨ Коэффициент текущей ликвидности предприятия равен 0,7.

¨ Краткосрочная задолженность фирмы составляет 500 000 руб. и не меняется со временем в обоих вариантах.

А. Продажа недвижимости и оборудования с вероятной выручкой от этого на сумму в 900 000 руб.

Б. В течение того же времени освоение новой имеющей спрос продукции и получение от продаж чистой прибыли в 800 000 руб. При этом необходимые для освоения продукции инвестиции равны 200 000 руб. и финансируются из выручки от продаж избыточных для выпуска данной продукции недвижимости и оборудования.

Решение:

Оба варианта позволяют пополнить собственные оборотные средства предприятия.

Вариант А:

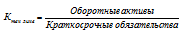

Коэффициент текущей ликвидности находится по формуле:

КО = 500 000

Ктек ликв нач =0,7

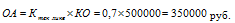

Найдем оборотные активы на начало периода:

По условию задачи недвижимость и оборудование проданы на сумму 900 000.

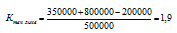

Найдем оборотные активы и коэффициент текущей ликвидности на конец периода:

АО = 350 000 + 900 000 = 1 250 000 руб.

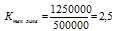

Найдем коэффициент восстановления платежеспособности:

Ктек ликв кон – коэффициент текущей ликвидности на конец периода

Ктек ликв нач - коэффициент текущей ликвидности на начало периода

Т- период расчета (3мес, 6 мес, 9 мес, 12 мес)

Вариант А. Обещает увеличение собственных оборотных средств на 900 000 руб., что повысит коэффициент текущей ликвидности на 1,8, доведя его до 2,5. Эта величина с точки зрения Федеральной службы России по финансовому оздоровлению и банкротству достаточна и позволяет сделать вывод об избежании угрозы банкротства.

Вариант Б:

По условию задачи получена чистая прибыль в 800 000 руб., при этом необходимые инвестиции равны 200 000 руб. и финансируются из выручки от продаж избыточных для выпуска данной продукции недвижимости и оборудования.

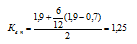

Найдем коэффициент текущей ликвидности:

Найдем коэффициент восстановления платежеспособности:

Вариант Б. Позволяет увеличить коэффициент текущей ликвидности предприятия за счет капитализации дополнительной чистой прибыли до 1,9, что меньше, чем в варианте А. Однако появление в этом варианте потока дополнительной прибыли не позволяет повысить коэффициент платежеспособности предприятия, а также рассчитывать на то, что арбитражный суд не вынесет постановления о банкротстве.

Таким образом вариант А более выгоден.

Список использованной литературы

- Валдайцев С.В. Оценка бизнеса: учеб. – 2-е изд., перераб. и доп. – М.: ТК Велби, Издательство Проспект, 2004. – 360 с.

- Гражданский кодекс РФ. Части 1, 2 и 3. М.: Омега-Л, 2006. – 442 с.

- Консультант бухгалтера 12/01. Статья: «Новое в бухгалтерском учете займов и кредитов»

- Шаралдаева И.А. Теоретические основы реструктуризации: учебное пособие. – Улан-Удэ: Изд-во ВСГТУ, 2005. – 160 с.

- Экономический анализ: Учебник для вузов /Под ред. Л.Т. Гиляровской. – 2-е изд., доп. – М.: ЮНИТИ-ДАНА, 2004. – 615 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Контрольная работа по ТФМ Вариант №8 [04.03.10]](/files/works_screen/53/58.png)