Главная » Бесплатные рефераты » Бесплатные рефераты по КИС в аудите »

Ответы на вопросы по КИС в аудите

Тема: Ответы на вопросы по КИС в аудите

Раздел: Бесплатные рефераты по КИС в аудите

Тип: Лабораторная работа | Размер: 17.68K | Скачано: 454 | Добавлен 10.11.09 в 09:07 | Рейтинг: 0 | Еще Лабораторные работы

Вуз: не указан

Вопрос №1

Для основного средства, балансовая стоимость которого 180000 руб., срок полезного использования установлен в бухгалтерском учете 40 месяцев, а в налоговом 30 месяцев. Какими бухгалтерскими записями будут отражаться возникающие разницы в начисляемой амортизации в течение первых 30 месяцев, и в месяца с 31-го по 40-ой?

Ответ:

Бухгалтерский учет

В бухучете срок полезного использования основного средства организация устанавливает самостоятельно. При определении этого срока учитывается ожидаемый срок использования, предполагаемый физический износ, нормативно-правовые и другие ограничения (например, срок аренды). В налоговом учете срок определяется по Классификации основных средств, включаемых в амортизационные группы, с учетом положений ст.258 НК РФ.

При реконструкции или модернизации основного средства срок его полезного использования может быть пересмотрен. Но в налоговом учете увеличить срок полезного использования основного средства можно только в пределах сроков, установленных для амортизационной группы, к которой оно относится. А в бухучете такого ограничения нет.

Амортизация и в бухгалтерском, и в налоговом учете начисляется линейным методом. Соответственно ежемесячная сумма амортизации в бухучете составит 4500 руб. (180 000 руб. : 40 мес.), а в налоговом - 6000 руб. (180 000 руб. : 30 мес.). Разница между ежемесячной амортизацией, начисляемой в налоговом и бухгалтерском учете, - 1500 руб. (6000 руб. - 4500 руб.). Как видим, в налоговом учете расходы признаются раньше, следовательно, возникают налогооблагаемые временные разницы.

Пока начисляется амортизация в налоговом учете, эта разница будет уменьшать условный налог на прибыль на сумму отложенного налогового обязательства 360 руб. (1500 руб. х 24%). За весь срок амортизации в налоговом учете (30 мес.) сумма отложенных налоговых обязательств составит 10 800 руб. (360 руб. х 30 мес.). Амортизация на основное средство в налоговом учете будет начисляться в течение первых 30 месяцев включительно. По состоянию на 31 месяц остаточная стоимость основного средства в налоговом учете будет нулевой.

В бухгалтерском учете амортизация актива будет продолжаться еще 10 месяцев (до 40 месяца включительно). В это время будет погашаться накопленная разница, увеличивая сумму условного налога на прибыль на 1080 руб. (4500 руб. х 24%) ежемесячно. Полное погашение накопленного отложенного налогового обязательства наступит к 41 месяцу.

В бухучете надо сделать следующие проводки:

В первые 30 месяцев

Дебет 20, ... Кредит 02

- 4500 руб. - начислена амортизация;

Дебет 68 субсчет "Отложенные налоговые обязательства по налогу на прибыль" Кредит 77

- 360 руб. - начислено отложенное налоговое обязательство;

с 31-го по 40 месчц

Дебет 20,... Кредит 02

- 4500 руб. - начислена амортизация;

Дебет 77 Кредит 68 субсчет "Отложенные налоговые обязательства по налогу на прибыль"

- 1080 руб. - погашено отложенное налоговое обязательство.

Вопрос №2

Включается ли в доход сотрудников стоимость оплачиваемой предприятием квартиры для сотрудника?

Ответ:

Гражданско-правовые отношения

На основании с п.1 ст.210 НК РФ при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах. Пунктом 2 ст.211 НК РФ предусмотрено, что оплата (полностью или частично) стоимости квартиры физического лица за счет средств организации является доходом, полученным в натуральной форме, подлежащим включению в налоговую базу такого физического лица для исчисления налога на доходы физических лиц по ставке 13%.

Налог на доходы физических лиц (НДФЛ)

В связи с этим работодатель, оплативший стоимость квартиры, приобретаемой физическим лицом по договору купли-продажи с оформлением в собственность, обязан определить налоговую базу, исчислить и удержать налог на доходы физических лиц на момент передачи в собственность квартиры такому лицу.

При невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан согласно п.5 ст.226 НК РФ в течение одного месяца с момента возникновения соответствующих обстоятельств письменно сообщить в налоговый орган по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика. Уплата налога в таком случае будет производиться налогоплательщиком на основании налогового уведомления (п.5 ст.228 НК РФ).

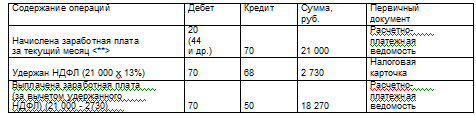

Вопрос №3

Как отражаются в учете организации операции, связанные с начислением заработной платы, а также с исчислением и удержанием НДФЛ в отношении работника, принимавшего участие в работах по ликвидации последствий чернобыльской катастрофы в 1988 - 1990 гг.? Должностной оклад работника - 21 000 руб.

Ответ:

Бухгалтерский учет

Расходы по оплате труда являются расходами по обычным видам деятельности и отражаются по дебету счета учета затрат на производство (расходов на продажу) в корреспонденции с кредитом счета 70 "Расчеты с персоналом по оплате труда" (п. п. 5, 8 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н, Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Налог на доходы физических лиц (НДФЛ)

В рассматриваемой ситуации работник организации принимал участие в работах по ликвидации последствий чернобыльской катастрофы в 1988 - 1990 гг. <*>.

В абз. 4 пп. 1 п. 1 ст. 218 Налогового кодекса РФ в отношении указанного физического лица не предусмотрено применение стандартного налогового вычета в размере 3000 руб. за каждый месяц налогового периода, поскольку он участвовал в вышеназванных работах в 1988 - 1990 годах, а не в 1986-1987 годах (см. также Письмо Минфина России от 04.04.2008 N 03-04-06-01/75).

В данном случае должностной оклад работника составляет 21 000 руб. Следовательно, работник не может воспользоваться правом на стандартный налоговый вычет, предусмотренный пп. 3 п. 1 ст. 218 НК РФ.

При получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ).

Удержание исчисленной суммы НДФЛ организация производит при фактической выплате дохода (п. 4 ст. 226 НК РФ, см. также Письма УФНС России по г. Москве от 29.03.2006 N 28-11/24199, от 18.10.2007 N 28-11/099479).

Налог на прибыль организаций

Для целей налогообложения прибыли начисленная заработная плата относится к расходам на оплату труда (п. 1 ст. 255 НК РФ).

<*> Социальная защита граждан (в том числе временно направленных или командированных), принимавших в 1988 - 1990 гг. участие в работах по ликвидации последствий чернобыльской катастрофы в пределах зоны отчуждения или занятых в этот период на эксплуатации или других работах на Чернобыльской АЭС, осуществляется в порядке, установленном Законом РФ от 15.05.1991 N 1244-1 "О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС" (п. 4 ст. 13 Закона РФ N 1244-1).

<**> Заработная плата выплачивается не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка, коллективным договором, трудовым договором (ст. 136 Трудового кодекса РФ, см. также Письмо Роструда от 08.09.2006 N 1557-6). В данной схеме для сокращения числа бухгалтерских записей начисление заработной платы производится один раз в месяц.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Лабораторные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Лабораторные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Лабораторная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Ответы на вопросы по КИС в аудите [10.11.09]](/files/works_screen/52/21.png)