Главная » Бесплатные рефераты » Бесплатные рефераты по теории финансового менеджмента »

Контрольная работа по Теории финансового менеджмента Вариант №10

Тема: Контрольная работа по Теории финансового менеджмента Вариант №10

Раздел: Бесплатные рефераты по теории финансового менеджмента

Тип: Контрольная работа | Размер: 162.13K | Скачано: 430 | Добавлен 13.02.10 в 15:48 | Рейтинг: +4 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Архангельск 2009

- Реструктуризация акционерного капитала, активов, дебиторской и кредиторской задолжности

Реструктуризация предприятия – целенаправленный процесс изменения производственной, организационной структуры предприятия, структуры его капитала, который не является частью повседневного делового цикла и направлен на увеличение стоимости предприятия.

Цели реструктуризации:

1) решение определенных экономических задач (например: финансовое оздоровление);

2) изменение состава собственников предприятия;

3) привлечение инвестиций в производство;

4) увеличение стоимости предприятия;

5) разрешение конфликтов между отдельными подразделениями, филиалами и центральным аппаратом.

Все причины реструктуризации можно разделить на две группы причин – внутренние и внешние.

К внутренним относится:

1) Эволюционная причина.

Основной причиной реструктуризации предприятия являются качественные изменения внутри предприятия в процессе его эволюционного развития во времени. Малое предприятие со временем превращается в среднее, затем в крупное предприятие и далее в холдинг. Переход от одной стадии эволюционного развития к другой характеризуется реструктуризацией этого предприятия. Например, переход от малого к среднему чаще всего сопровождается реструктуризацией организационной структуры. Эволюционную причину можно назвать естественной причиной роста предприятия.

2) Изменение интересов собственников предприятия.

Данная причина является существенной, поскольку собственник может ликвидировать предприятие, продать или расширить его. В этом случае реструктуризация предприятия может осуществляться, как разделение сфер бизнеса, ликвидация бизнеса, создание на базе действующего предприятия ряда новых.

3) Увеличение масштаба предприятия или нейтрализация конкурентов. Для реализации эффекта от масштаба чаще всего осуществляется слияние поглощение или присоединение. При этом нейтрализуются непосредственные конкуренты.

4) Конфликты между собственниками, между генеральным директором и советом директоров или топ-менеджментом и др.

Обычно конфликты между вышеназванными участниками со временем накапливаются и разрешить их можно лишь при помощи реструктуризации (например, по средствам разделения предприятия на несколько самостоятельных предприятий).

К внешним причинам реструктуризации относятся: 1) износ; 2) экономические условия; 3) политические изменения; 4) законодательные изменения и другие.

Классификация реструктуризации.

По способам осуществления реструктуризации можно выделить:

1) реструктуризацию путем расширения (слияние, поглощение, присоединение);

2) реструктуризация путем сокращения (ликвидация, расщепление, отчуждение).

По формам осуществления реструктуризации и объектам, подлежащим реструктуризации выделяют:

1) правовая реструктуризация;

2) финансовая реструктуризация;

3) организационная реструктуризация;

4) управленческая реструктуризация;

5) операционная реструктуризация.

Общей целью реструктуризации на предприятии выступает получение экономического эффекта от мероприятий по реструктуризации.

Экономический эффект от реструктуризации может представлять собой четко выраженный финансовый результат, который чаще всего проявляется при осуществлении финансовой и операционной реструктуризации.

При проведении организационной управленческой или правовой реструктуризации эффект от ее осуществления может подвергаться только косвенной оценке. Экономический эффект от реструктуризации предприятия в целом складывается из эффектов от реструктуризации всех объектов или элементов, формирующих имущественный комплекс и бизнес предприятия. Реструктуризация данных элементов является одним из существенных факторов, увеличивающих стоимость предприятия.

Реструктуризация посредством расширения осуществляется следующими методами:

1. Слияние. В соответствии с западным законодательством под слиянием понимается любое объединение нескольких хозяйствующих субъектов. В результате слияния образуется новый хозяйствующих субъект из двух или более, существовавших ранее предприятий, которые при этом теряют свою самостоятельность, поскольку прекращают свое существование как отдельные юридические лица. Кроме того, под слиянием понимается и объединение нескольких лиц, одно из которых «выживает», а остальные прекращают существование.

В Российском законодательстве термин «слияние» обозначает возникновение нового юридического лица, вследствие передачи ему прав и обязанностей двух или более юридических лиц с обязательным условием прекращения их самостоятельной деятельности.

2. Присоединение. Под присоединением в Российском законодательстве признается ситуация, когда в результате объединения нескольких юридических лиц одно из них «выживает», а остальные прекращают деятельность.

3. Поглощение. Понятия слияние и поглощение близки между собой. Наиболее существенное различие между ними заключается в том, что поглощение чаще всего является враждебным.

Реструктуризация посредством сокращения осуществляется при помощи следующих методов:

1. Отделение. Отделение подразумевает передачу части активов и обязательств новому предприятию, с последующим предоставлением акционерам материнского предприятия акций нового предприятия пропорционально их доле собственности в первоначальном предприятии.

Существует две разновидности отделения:

- «Расщепление» - часть акционеров получает долю собственности в новом предприятии в обмен на их акции в расщепляемом.

- «Разбивка» все активы реструктурируемого предприятия разделяются между отделяемыми предприятиями, и материнское предприятие перестает существовать.

2. Отчуждение. Данный метод представляет собой прямую продаж всех или части активов для получения денежных средств. В данном случае в результате сделки чаще всего не происходит создания обособленного юридического лица.

3. Сокращение капитала. В данном случае материнское предприятие учреждает новое предприятие и предает ему свои активы, затем продает акции нового предприятия.

4. Ликвидация. Данный метод реструктуризации сводится к добровольному или принудительном прекращению текущей деятельности юридического лица или подразделения, входящего в структуру предприятия и не являющегося самостоятельным юридическим лицом.

Реструктуризация акционерного капитала.

Одним из механизмов рационализации акционерного капитала является его реструктуризация. Под реструктуризацией следует понимать проведение комплекса мероприятий организационного, технического, финансового характера, позволяющих акционерному обществу восстановить свою конкурентоспособность.

Естественно, подходы к реструктуризации, к ее полноте, направлениям зависят от состояния, в котором находится предприятие. В случаях, когда акционерные организации имеют определенные затруднения в осуществлении своей деятельности, необходима разработка стратегии реструктуризации, которая предполагает сохранение корпоративной собственности и даже увеличение ее за счет возможных слияний с другими обществами, организациями, фондами, а также получение кредитов, дотаций на инвестирование высокоэффективных проектов с малым сроком окупаемости вложений.

В случаях глубоко кризисного состояния предприятий могут иметь место решения об объявлении их банкротами, перевод их в статус казенных предприятий, ликвидации акционерного предприятия. Здесь реструктуризация имеет целью возвращение дееспособности предприятию, превращение их в действующие.

Реструктуризация активов.

Основной задачей реструктуризации активов является увеличение экономической отдачи активов. На практике выделяются следующие подзадачи, необходимые для эффективного решения этой общей задачи:

- Сравнительная оценка эффективности различных активов

- Оценка важности данного актива для функционирования остальных

- Поиск и реализация резервов повышения эффективности

- Избавление от недостаточно прибыльных активов

- Приобретение высокоэффективных активов

- Реструктуризация активов проводится в рамках определенного метода реструктуризации.

Методами реструктуризации активов в рамках сохранения их на балансе предприятия являются: сдача в аренду и консервация. В рамках отчуждения: ликвидация, продажа, списание.

Любой из указанных методов направлен либо на получение дохода, либо на минимизацию издержек, связанных с наличием актива, либо затрагивает оба момента. Существенное значение имеет выбор между реализацией актива и сохранением его на балансе. Данный выбор зависит прежде всего от цены продажи, которая определяется ликвидностью актива и величиной потенциально упущенной выгоды. При этом ликвидность актива и величина потенциально упущенной выгоды являются критериями, которые следует учитывать при проведении реструктуризации исходя из срочности ее осуществления.

При выборе способов выделения актива необходимо не забывать о том, что реструктуризация кроме положительного эффекта может таить в себе различные подводные камни:

1. Ценовой диктат (при отсутствии рынка данной продукции/услуг)

2. Снижение качества (нет возможности осуществлять прямой контроль)

3. Сбой поставок (в случае существенных связей с основным бизнесом)

4. Утечка информации

Действительно, эти опасности существуют, и основной метод противодействия реализации этих рисков – это обеспечение конкуренции и эффективной системы контроля. При этом также надо помнить, что еще большая угроза - это потеря жизнеспособности предприятия, которое не в состоянии производить конкурентоспособную продукцию.

В этом смысле зачастую большая опасность кроется в тех руководителях компаний, которые выступают против реструктуризации, называя ее развалом, "растаскиванием" предприятий на части. Их сопротивление объясняется тем, что они экономически не заинтересованы в глубоких преобразованиях предприятия, поэтому ограничиваются небольшими улучшениями. Преобразования требуют другой психологической установки, ответственности за результат, в том числе и материальной, способности действовать самостоятельно.

Реструктуризация дебиторской задолжности.

Дебиторская задолженность возникает в результате кредитования покупателей (заказчиков) продукции от момента отгрузки готовой продукции до перечисления на расчетный счет организации-продавца в банке платежа за нее. Уровень дебиторской задолженности зависит от вида изготавливаемой продукции, емкости рынка, степени насыщенности рынка данной продукцией, принятой в организации системы расчетов, политики коммерческого кредитования и других условий.

Реструктуризация дебиторской задолженности организации представляет собой перевод просроченной дебиторской задолженности в быстроликвидные активы для повышения её платежеспособности.

Реструктуризация и уменьшение дебиторской задолженности организации могут происходить с помощью:

- взаимозачета взаимных платежных требований до арбитражных процедур;

- передачи дебиторам в зачет погашения задолженности быстроликвидных ценных бумаг (государственных облигаций, акций известных компаний топливно-энергетического комплекса) по взаимному соглашению;

- передачи дебитором части своего имущества в погашение задолженности;

- переоформление дебиторской задолженности в векселя;

- увеличение размера предоплаты за отгруженную продукцию;

- применения системы скидок от стоимости продукции при досрочном, своевременном платеже за отгруженную продукцию и снижения санкций за просрочку платежа;

- применения процедуры факторинга;

- подачи имущественного иска на должника в арбитражный суд;

- взыскания дебиторской задолженности со скидкой;

- отсрочки обязательств по дебиторской задолженности при обеспечении её залогом.

Необходимость поиска эффективных путей по повышению ликвидности дебиторской задолженности организации с целью скорейшего высвобождения денежных средств, заложенных в ней, для погашения кредитной задолженности связана с повышением (восстановлением) платежеспособности организации.

Реструктуризация кредиторской задолженности.

Реструктуризация кредиторской задолженности организации – это процесс подготовки и исполнения ряда сделок и операций между организацией-должником и её кредиторами.

Организация-должник, предлагая различного рода соглашения с целью значительного увеличения вероятности погашения задолженности, стремится в свою очередь получить определенные уступки со стороны кредиторов. Уступки кредиторов могут включать изменение сроков платежей, сокращение общей суммы задолженности, снижение или полный отказ от оплаты за проценты, получение дополнительных займов и т.д.

Меры финансового оздоровления, направленные на реструктуризацию кредиторской задолженности организации, принимаются тогда, когда отсутствуют возможности увеличения притока денежные средств для погашения кредитной задолженности или возможность есть, но они неэффективны или невыгодны.

Реструктуризация кредиторской задолженности организации ведет к снижению объема нагрузки обязательств на финансы организации в текущем периоде и тем самым позволяет повысить или восстановить его платежеспособность.

Методология реструктуризации задолженности организации-должника, которая проводится на стадиях предупреждения банкротства, финансового оздоровления и внешнего управления, может состоять из четырех этапов:

- Определение и анализ состава кредиторской задолженности.

Каждое обязательство, включая различные его составляющие (основная сумма, проценты, пени), рассматривается в отдельности по каждому конкретному кредитору. Очередность погашения обязательств определяется с точки зрения последствий задержки платежа. После распределения в очередь кредиторов по срочности и важности для рассматриваемо организации определяется объемы задолженности по каждому кредитору и по каждой очереди.

- Выбор наиболее рациональных способов (методов, направлений) реструктуризации кредиторской задолженности организации.

Основные способы (методы, направления) реструктуризации кредитной задолженности организации могут быть следующими:

- отсрочка и рассрочка платежей;

- взаимозачет взаимных платежных требований;

- перевод краткосрочных обязательств в долгосрочные

- погашение задолженности посредством передачи кредитору имуществадолжника, готовой продукции или оказания ему услуг;

- продажа дебиторской задолженности кредитору;

- отказ от исполнения обязательств;

- списание задолженности;

- реструктуризация налогов (по соглашению с налоговой инспекцией).

Выбор того или иного метода реструктуризации кредиторской задолженности организации должен проводится на основе критерия эффективности: максимум эффекта в результате сокращения задолженности, минимум затрат.

3. Разработка плана погашения имеющихся обязательств и оплата возникающих обязательств.

План погашения имеющейся кредиторской задолженности разрабатывается на основе характеристики каждого способа реструктуризации, возможности его применения в зависимости от того, насколько положительно он может быть воспринят тем или иным кредитором.

4. Подготовка соответствующей документации по соглашениям с кредиторами и их реализацией.

Подготовка документов осуществляется после выбора метода реструктуризации.

2. Концепция управления риском и доходностью

Доходность – сумма дохода, полученного от инвестиции в какой-либо объект и изменения его рыночной цены, которые выражают как процент от начальной рыночной цены объекта инвестиции.

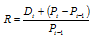

Для обыкновенных акции доходность за единичный период владения ею рассчитывается так

где R – действительная (ожидаемая) доходность, а t соответствует определенному временному периоду в прошлом (будущем); Dt - денежные дивиденды, выплачиваемые в конце владения t; Pt - стоимость акции в конце периода владения, а Pt-1 – стоимость акции в начале периода владения t-1. Данная формула может использоваться для расчета как реальных доходностей за единичный период (с подстановкой в нее фактических данных за прошлый период), а так же ожидаемых (с применением величин ожидаемых будущих дивидендов и курсов акции) Элемент в скобках в числителе формулы представляет собой прирост капитала или потерю капитала за период.

Риск – изменчивость доходности в сравнении с её ожидаемой величиной.

Реальная доходность всех ценных бумаг, кроме безрисковых. Может отличаться от ожидаемой. Таким образом, реальную доходность данных рискованных ценных бумаг можно рассматривать как случайную переменную, подчиняющуюся закону распределения вероятностей.

Распределение вероятностей – набор значений, которые может принимать случайная переменная, и вероятностей соответствующих исходов.

Данное распределение вероятностей характеризуется следующими двумя моментами.

- Математическим ожиданием доходности.

- Стандартным отклонением доходности.

Ожидаемая доходность – средневзвешенная величина возможных значений доходности, где весовыми коэффициентами является вероятности их наступления.

где Ri = i-я возможная доходность, Pi – её вероятность, а n – общее число возможных вариантов доходностей. Таким образом, ожидаемая доходность представляет собой средневзвешенное значение возможных её величин, причем весовыми коэффициентами являются вероятности их наступления.

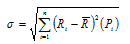

Разброс величин измеряется стандартным отклонением.

Стандартное отклонение – статистическая мера изменчивости распределения значений величины относительного среднего ожидаемого значения.

Чем больше стандартное отклонение доходности, тем больше её изменчивость и, следовательно, выше риск инвестиции.

Стандартное отклонение может сослужить плохую службу при сравнении рисков или неопределенностей, сопровождающих различающиеся размером варианты инвестиций. Чтобы подогнать задачу под размеры величин или масштабы, различают коэффициент вариации.

Коэффициент вариации – отношение стандартного отклонения распределения какой-либо величины к среднему значению этого распределения.

Коэффициент вариации является мерой относительной дисперсии (риска), т.е. величина риска, «приходящегося на единицу ожидаемой доходности». Чем больше CV, тем больше относительный риск инвестиции.

На практике инвесторы редко вкладывают все свои средства в какой-то один актив или проект. На самом деле создается инвестиционный портфель.

Инвестиционный портфель – комбинация двух и более бумаг или активов.

Ожидаемая доходность инвестиционного портфеля представляет собой взвешенное среднее значений ожидаемых доходностей составляющих его ценных бумаг. Каждый весовой коэффициент равен той части, которую составляют от общей суммы средства, вложенную в данную ценную бумагу (сумма всех весовых коэффициентов должна равняться 100) Ожидаемую доходность портфеля рассчитывают по формуле:

где Wj – равно весу, или части от общего объема средств, инвестиционной в ценную бумагу j; - ожидаемая доходность ценной бумаги j; m – общее число ценных бумаг в данном портфеле.

Расчет стандартного отклонения портфеля как простого средневзвешенного составляющих означал бы игнорирование взаимосвязи, или ковариации, доходностей ценных бумаг. В то же время ковариация не оказывает влияния на величину ожидаемой доходности портфеля.

Ковариация – статистический показатель, определяющий степень связи, существующей между двумя переменными (например, доходностями ценных бумаг). Положительная ковариация свидетельствует о том, что в среднем изменение этих двух переменных происходит в одном направлении, а отрицательная – в противоположном. Нулевое значение ковариации к совместному изменению: будь то в одном или в разных направлениях. Наличие ковариации доходностей ценных бумаг усложняет расчет стандартного отклонения для всего портфеля. Существующая между ценными бумагами ковариация позволяет устранить некоторую часть риска, не снижая при этом потенциальной доходности. Рискованность портфеля зависит не столько от рискованности (стандартного отклонения доходности) отдельных ценных бумаг, сколько от ковариаций попарных их комбинаций. Это значит, что сочетание рискованных по отдельности ценных бумаг может представлять собой портфель со средним и даже малым риском, если доходности ценных бумаг не «связаны жестко» между собой. В целом, низкая ковариация обеспечивает низкий уровень риска всего портфеля.

Портфель формируется таким образом, что весовые коэффициенты его составляющих одинаковы. Пока у нас есть акции только одной компании, риск портфеля представляет собой стандартное отклонение доходности этих акций. При добавлении случайно выбранных акций риск портфеля в целом снижается. Однако скорость такого снижения постепенно уменьшается. Поэтому значительного сокращения риска портфеля удается достигнуть при весьма умеренной диверсификации, скажем, с 15-20 произвольно выбранными акциями, которым соответствуют равные суммы инвестиций.

Риск портфеля имеет две составляющие:

Систематический риск Несистематический риск

Общий риск = + (диверсифицируемый или такой,

(недиверсифицируемый или которого можно избежать)

неизбежный)

Первая часть — систематический риск — обусловлена факторами, влияющими на весь рынок в целом, такими как изменения в национальной экономике, проводимая Конгрессом налоговая реформа или изменение ситуации в мировой энергетике. Эти риски влияют на все ценные бумаги, поэтому их нельзя преодолеть диверсификацией. Другими словами, такому типу риска будет подвержен даже инвестор, располагающий хорошо диверсифицированным портфелем.

Систематический риск - изменчивость доходности акций или инвестиционных портфелей, связанная с изменением доходности рынка в целом.

Второй компонент — несистематический риск — характерен для конкретной отрасли или компании; он не зависит от экономических, политических и других факторов, оказывающих систематическое влияние на все ценные бумаги. Стихийная забастовка может затронуть лишь одну компанию, новый конкурент может начать выпускать товар, по существу такой же. как и уже предлагаемый, а технологический прорыв— сделать существующий продукт бесполезным. Для большинства акций несистематический риск составляет около 50% общего риска, или стандартного отклонения доходности. Однако эффективная диверсификация портфеля может снизить или даже устранить эту часть риска. Следовательно, значимым является не весь риск, связанный с владением акциями, поскольку его часть устранима путем диверсификации. Важной составляющей риска акции является неизбежный, или систематический риск. Инвесторы вправе ожидать компенсации за принятие систематического риска. Однако им не следует думать, что рынок предложит какую-либо дополнительную компенсацию за принятие риска, которого можно было бы избежать. Это идея лежит в основе ценовой модели рынка капитала.

Несистематический риск - изменчивость доходности акций или инвестиционных портфелей, которую нельзя объяснить общерыночными изменениями. Его можно избежать путем диверсификации.

Повеление нерасположенных к риску (осторожных) инвесторов свидетельствует о наличии некоего равновесного соотношения между риском и ожидаемой доходностью ценной бумаги. В условиях рыночного равновесия ценная бумага должна обеспечивать инвестору ожидаемую доходность, соразмерную с ее систематическим риском, т.е. риском, который нельзя устранить диверсификацией. Чем больше систематический риск ценной бумаги, тем большей доходности от нее будут ожидать инвесторы. Связь между ожидаемой доходностью и систематическим риском, а также вытекающее из нее определение стоимости ценных бумаг, составляют сущность ценовой модели рынка капитала (ЦМРК) (capital-asset pricing model (САРМ)), разработанной лауреатом Нобелевской премии Уильямом Шарпом. Она была создана еще в 60-е годы, однако до сих пор не утратила своей актуальности в финансовом секторе. Хотя в других моделях также отражено поведение рынка, ЦМРК отличается простотой концепции и практической применимостью.

Ценовая модель рынка капитала - модель, описывающая связь между риском и ожидаемой (требуемой) доходностью, согласно которой ожидаемая (требуемая) доходность ценной бумаги равна безрисковой процентной ставке плюс премия, учитывающая систематический риск такой ценной бумаги.

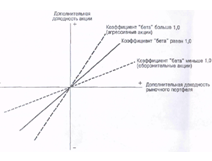

Мера статистического риска, присуще ценной бумаге, определяется по характеристической прямой. Она описывает взаимосвязь между ожидаемой дополнительной доходностью акции (доходностью сверх безрисковой процентной ставки) и ожидаемой дополнительной доходностью. Наклон данной прямой, называемый коэффициентом «бета», является показателем систематического риска.

Он представляет собой наклон (т.е. угловой коэффициент графика функции дополнительной доходности акции от дополнительной доходности рыночного портфеля) характеристической прямой. Ели его величина равна 1,0 это значит, что дополнительная доходность акции изменяется соразмерно дополнительной доходности рыночного портфеля. Наклон выше 1,0 означает, что дополнительная доходность акции растет быстрее рыночного портфеля. Если взглянуть на это с другой стороны, можно сказать, что такая ценная бумага характеризуется большим неизбежным риском, чем рынок в целом. Этот вид акций часто называют "агрессивными". Наклон меньше единицы говорит о том, что рост дополнительной доходности акции отстает от возрастания дополнительной доходности рыночного портфеля. И такой вид акций называют "оборонительным". Чем больше значение угла наклона характеристической прямой ценной бумаги, тангенс которого и равен коэффициенту "бета", тем больше ее систематический риск. Это означает, что при увеличении или уменьшении дополнительной доходности рынка колебания дополнительной доходности акции будут большими или меньшими, в зависимости от ее коэффициента "бета".

Примеры трех возможных соотношений показаны на рис. 1.

Рис. 1. Примеры характеристических прямых с тремя различными коэффициентами «бета»

Соотношение между требуемой ставкой доходности ценной бумаги и её коэффициентом «бета» представлено линией доходности рынка ценных бумаг. Эта прямая отражает линейную, положительную связь между требуемой инвесторами доходностью и систематическим риском. Требуемая инвесторами ставка доходности ценной бумаги равна безрисковой ставке доходности плюс премия за систематический риск, которая пропорциональна коэффициенту «бета».

Финансовый рынок эффективен когда курсы ценных бумаг отражают всю общедоступную информацию о состоянии экономики, финансовых рынков и конкретной компании. Вследствие этого курс ценных бумаг быстро изменяется в соответствии с поступающей новой информацией. Таким образом, курсы ценных бумаг случайным образом колеблются относительно их "действительной стоимости". Движущей силой эффективности рынка выступают личные интересы, поскольку инвесторы стараются купить или продать недооцененные и переоцененные ценные бумаги. Чем больше участников рынка и чем скорее информация становится их достоянием, тем более эффективным должен быть рынок. Новая информация может привести к изменению внутренней стоимости ценной бумаги, однако предсказать дальнейший ход изменения ее курса не представляется возможным. Таким образом, не удается воспользоваться данными о курсе ценной бумаги в прошлом, чтобы предсказать его будущие изменения и в конечном итоге получить прибыль. Бесполезным может оказаться и пристальное внимание к выпускам новостей, поскольку ко времени, когда вы сможете что-то предпринять, курсы ценных бумаг уже изменятся согласно принципам эффективного рынка. Если только инвесторам не повезет, им придется в среднем довольствоваться "нормальной", или "ожидаемой" ставкой доходности, соответствующей рискованности вложения.

Тесты

1. Структура, позволяющая добиться сбалансированности риска и доходности и, следовательно, максимального курса акций компании –

А. Максимальная структура капитала

Б. Оптимальная структура капитала

В. Минимальная структура капитала

Г. Другое

Правильный ответ: Б – оптимальная структура капитала.

2. Теория иррелевантности дивидендов разработана

А. Ф. Модильяни и М. Миллером

Б. М. Гордоном и Дж. Линтнером

В. Р. Литценбергером и К. Рамасвами

Г. Другими авторами

Правильный ответ: А - Ф. Модильяни и М. Миллером

3. В результате чего может осуществляться вертикальное интегрирование фирмы при восстановлении имущественного комплекса:

А. Нового строительства

Б. Реконструкции

В. Поглощения предприятий-смежников

Г. Слияний с ними

Д. Всего перечисленного

Правильный ответ: Г – Слияний с ними

Задачи

Задача 1.

Расчет добавленной стоимости.

Данные:

Выручка от реализации – 2000

Себестоимость продукции – 1400

Амортизация – 150

Общие и административные расходы – 80

Процентные платежи по долгу – 50

Налоги – 40%

Основные средства – 1100

Денежные средства – 30

Дебиторская задолженность – 120

Запасы – 100

Прочие текущие активы – 45

Беспроцентные текущие обязательства – 50

Доля собственного капитала – 60%

Доля заемного капитала – 40%

Стоимость собственного капитала – 15,25%

Ставка банковского процента – 9%

Решение:

- Найдем прибыль до налогообложения:

Пдо н. обл. = 2000 – 1400 – 150 – 80 – 50 = 320

- Найдем налог на прибыль:

Нп = 320 х 40% = 128

- Найдем чистую прибыль:

Пч = 320 – 128 = 192

- Найдем средневзвешенную цену капитала:

WACC = S Ki * di

- Найдем цену заемного капитала:

Кз = (1- Т)*% по кредиту

Кз = (1- 0,4) * 0,09 = 0,054

WACC = 0,1525*0,6+0,054*0,4 = 0,1131

- Найдем инвестиционный капитал:

ИК = 1100+30+120+100+45 = 1395

- Найдем плату за капитал:

Плата за капитал = WACC * ИК

Плата за капитал = 0,1131*(1395-50) = 152

- Найдем добавленную стоимость:

EVA = Пч - WACC * ИК

EVA = 192-152 = 40

Вывод: положительный показатель добавленной стоимости характеризует рост стоимости компании.

Задача 2.

Какой из двух предложенных вариантов финансово оздоровления и повышения стоимости предприятия более предпочтителен?

- коэффициент текущей ликвидности равен 0,7

- краткосрочная задолженность фирмы составляет 500 000 руб. и не меняется ос временем в обоих вариантах.

А. Продажа недвижимости и оборудования с вероятной выручкой от этого на сумму в 600 000 руб.

Б. В течение того же времени освоение новой, имеющей спрос продукции и получение от продаж чистой прибыли в 400 000 руб.

При этом необходимые инвестиции равны 200 000руб. и финансируются из выручки от продаж избыточных для выпуска данной продукции недвижимости и оборудования.

Примечание: Оба варианта позволяют пополнить собственные оборотные средства предприятия.

Решение:

а) Коэффициент текущей ликвидности находится по формуле:

IIА = Ктл * КО

Найдем текущие активы на конец периода:

IIА = 0,7*500 000 = 350 000 (руб.)

Вариант А:

По условию задачи недвижимость и оборудование проданы на сумму 600000 руб.

Найдем текущие активы и коэффициент текущей ликвидности с этим учетом:

IIА = 350 000 + 600 000 = 950 000 (руб.)

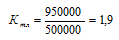

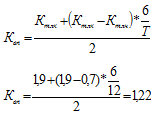

Найдем коэффициент восстановления платежеспособности:

Вариант Б:

По условию задачи получена чистая прибыль в 400000 руб. при этом необходимые инвестиции равны 200000 руб. и финансируются из выручки от продаж избыточных для выпуска данной продукции недвижимости и оборудования:

IIА = 350 000 + 400 000 + 200 000 = 950 000 (руб.)

Ктл = 1,9

Квп = 1,22

Компании более благоприятен вариант Б.

При варианте Б повышается рыночная стоимость компании.

Список литературы:

- Юн Г.Б, Таль Г.К., Григорьев В.П. Внешнее управление на несостоятельном предприятии: Учеб. - прак. пособие. – М.: Дело, 2003. – 195с.

- Бригмен Ю., Гапенски Л. Финансовый менеджмент: полный курс / Под ред. В.В. Ковалева. – СПб.: Экономическая школа, 1997. - 497с.

- Финансовый менеджмент: учебник / И.Я. Лукасевич. – М.: Эксмо, 2008. – 768с.

- Басовский Л.Е. Финансовый менеджмент: Учебник. – М.: ИНФРА-М, 2003. – 240 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Контрольная работа по Теории финансового менеджмента Вариант №10 [13.02.10]](/files/works_screen/51/39.png)