Главная » Бесплатные рефераты » Бесплатные рефераты по экономическому анализу »

Контрольная работа по Экономическому анализу Вариант №3

Тема: Контрольная работа по Экономическому анализу Вариант №3

Раздел: Бесплатные рефераты по экономическому анализу

Тип: Контрольная работа | Размер: 59.38K | Скачано: 341 | Добавлен 22.01.18 в 20:54 | Рейтинг: 0 | Еще Контрольные работы

Задание 1.

По данным бухгалтерского баланса (Приложение 1) проанализировать и оценить динамику состава и структуры активов и пассивов организации. Данные об имущественном положении и источниках финансирования активов организации отразить в табл. 1.

Выполнение задания

По данным таблицы 1 мы видим, что общий оборот хозяйственных средств, то есть активов за период 2014 – 2016 гг. увеличился на 15 514 руб. (88778-73264) или на 82% (73264/88778*100) за счет увеличение объема внеоборотных активов на 30 487 руб. (62926-32439), хотя оборотные активы, наоборот, снизились на 14 973 руб. (40 825-25 852) .

При сравнении 2015 и 2016 года мы видим следующую ситуацию: общий оборот хозяйственных средств за этот период уменьшился на 67 руб. (88 778-88 845) или на 0,08 % за счет снижения объема как и внеоборотных активов на 1 794 руб. (62926-64720), но за этот период произошло увеличение оборотных активов на 1 727 руб. (25852-24125). Это означает, что увеличилась более мобильная часть активов организации, что положительно влияет на ликвидность ее средств.

Анализ пассивной части баланса показывает, что за период 2014-2016 гг. произошло увеличение краткосрочных обязательств на 6 925 руб. (26831-19906) за счет увеличения кредиторской задолженности, и капитала и резервов в сумме 8 589 руб. (61947-53358).

Таблица 1

|

Структурно-динамический анализ активов и пассивов организации |

|

||||||||||||

|

Показатель |

Остатки по балансу, тыс. руб |

Изменение тыс. руб. (+,-) |

Темп роста |

Структура активов |

Изменение, % (+,-) |

||||||||

|

2016 |

2015 |

2014 |

2016/ 2015 |

2015/ 2014 |

2016/ 2015 |

2015/ 2014 |

2016 |

2015 |

2014 |

2016/ 2015 |

2015/ 2014 |

||

|

А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

|

|

АКТИВЫ |

|||||||||||||

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Нематериальные активы |

112 |

31 |

27 |

81 |

4 |

361,29 |

114,81 |

0,18 |

0,05 |

0,08 |

0,13 |

-0,03 |

|

|

Результаты исследований и разработок |

|

|

|

0 |

0 |

|

|

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

|

Нематериальные поисковые активы |

|

|

|

0 |

0 |

|

|

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

|

Материальные поисковые активы |

|

|

|

0 |

0 |

|

|

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

|

Основные средства |

35 531 |

33 196 |

32 412 |

2 335 |

784 |

107,03 |

102,42 |

56,46 |

51,29 |

99,92 |

5,17 |

-48,63 |

|

|

Доходные вложения в материальные ценности |

|

|

|

0 |

0 |

|

|

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

|

Финансовые вложения |

667 |

693 |

- |

-26 |

693 |

96,25 |

- |

1,06 |

1,07 |

- |

-0,01 |

- |

|

|

Отложенные налоговые активы |

|

|

|

0 |

0 |

|

|

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

|

Прочие внеоборотные активы |

26 616 |

30 800 |

- |

-4 184 |

30 800 |

86,42 |

- |

42,3 |

47,6 |

- |

-5,3 |

- |

|

|

ИТОГО по разделу I |

62 926 |

64 720 |

32 439 |

-1 794 |

32 281 |

97,23 |

199,51 |

70,88 |

72,85 |

44,28 |

-1,97 |

28,57 |

|

|

II. ОБОРОТНЫЕ АКТИВЫ |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Запасы |

2 984 |

1 460 |

2 592 |

1 524 |

-1 132 |

204,38 |

56,33 |

11,54 |

6,05 |

6,35 |

5,49 |

-0,3 |

|

|

Налог на добавленную стоимость по приобретенным ценностям |

841 |

341 |

596 |

500 |

-255 |

246,63 |

57,21 |

3,25 |

1,41 |

1,46 |

1,84 |

-0,05 |

|

|

Дебиторская задолженность |

21 775 |

22 316 |

37 512 |

-541 |

-15 196 |

97,58 |

59,49 |

84,23 |

92,5 |

91,88 |

-8,27 |

0,62 |

|

|

Финансовые вложения (за исключением денежных эквивалентов) |

250 |

- |

113 |

250 |

-113 |

- |

- |

0,97 |

- |

0,28 |

- |

- |

|

|

Денежные средства и денежные эквиваленты |

2 |

8 |

12 |

-6 |

-4 |

25,00 |

66,67 |

0,01 |

0,03 |

0,03 |

-0,02 |

0 |

|

|

Прочие оборотные активы |

|

|

|

0 |

0 |

|

|

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

|

ИТОГО по разделу II |

25 852 |

24 125 |

40 825 |

1 727 |

-16 700 |

107,16 |

59,09 |

29,12 |

27,15 |

55,72 |

1,97 |

-28,57 |

|

|

БАЛАНС |

88 778 |

88 845 |

73 264 |

-67 |

15 581 |

99,92 |

121,27 |

100,0 |

100,0 |

100,0 |

0 |

0 |

|

|

ПАССИВЫ |

|||||||||||||

|

III. КАПИТАЛ И РЕЗЕРВЫ |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) |

100 |

100 |

100 |

0 |

0 |

100,00 |

100,00 |

0,16 |

0,16 |

0,19 |

0 |

-0,03 |

|

|

Собственные акции, выкупленные у акционеров |

– |

– |

– |

|

|

|

|

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

|

Переоценка внеоборотных активов |

6 782 |

9 787 |

- |

-3 005 |

9 787 |

69,30 |

- |

10,95 |

15,47 |

- |

-4,52 |

- |

|

|

Добавочный капитал (без переоценки) |

53 045 |

53 045 |

53 045 |

0 |

0 |

100,00 |

100,00 |

85,63 |

83,83 |

99,41 |

1,8 |

-15,58 |

|

|

Резервный капитал |

101 |

347 |

213 |

-246 |

134 |

29,11 |

162,91 |

0,16 |

0,55 |

0,4 |

-0,39 |

0,15 |

|

|

Нераспределенная прибыль (непокрытый убыток) |

1 919 |

- |

- |

1 919 |

- |

- |

- |

3,1 |

0,00 |

0,00 |

0,00 |

0,00 |

|

|

ИТОГО по разделу III |

61 947 |

63 279 |

53 358 |

-1 332 |

9 921 |

97,90 |

118,6 |

69,78 |

71,22 |

72,83 |

-1,44 |

-1,61 |

|

|

IV.ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ИТОГО по разделу IV |

|

|

|

|

|

|

|

0,00 |

0,00 |

0,00 |

0 |

0 |

|

|

V.КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Заемные средства |

0 |

124 |

0 |

|

|

0 |

- |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

|

Кредиторская задолженность |

26 416 |

24 237 |

19 906 |

2 179 |

4 331 |

109 |

121,76 |

98,45 |

94,8 |

100 |

3,65 |

-5,2 |

|

|

Доходы будущих периодов |

324 |

324 |

|

0 |

324 |

100 |

- |

1,2 |

1,27 |

0,00 |

-0,07 |

- |

|

|

Оценочные обязательства |

|

|

|

0 |

0 |

- |

- |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

|

Прочие обязательства |

91 |

881 |

- |

-790 |

881 |

10,33 |

- |

0,34 |

3,45 |

0,00 |

-3,11 |

- |

|

|

ИТОГО по разделу V |

26 831 |

25 566 |

19 906 |

1 265 |

5 660 |

104,95 |

128,43 |

30,22 |

28,78 |

27,17 |

1,44 |

1,61 |

|

|

БАЛАНС |

88 778 |

88 845 |

73 264 |

-67 |

15 581 |

99,92 |

121,27 |

100,0 |

100,0 |

100,0 |

0 |

0 |

|

Задание 2

По данным отчета о финансовых результатах (Приложение 2) сформировать доходы и расходы организации, проанализировать и оценить их структуру и динамику. Данные оценки о доходах и расходах организации отразить в табл. 2.

Выполнение задания

Таблица 2

Анализ динамики доходов и расходов организации

|

Показатель |

2015 год |

2016 год |

Изменение |

||||||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|||

|

1. Доходы организации – всего, в том числе: |

52 374,00 |

100,00 |

60 477,00 |

100,00 |

8 103,00 |

15,47 |

|||

|

1.1.Выручка от продаж |

50 976,00 |

97,33 |

58 092,00 |

96,06 |

7 116,00 |

13,96 |

|||

|

1.2.Проценты к получению |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|||

|

1.3. Доходы от участия в других организациях |

10,00 |

0,02 |

10,00 |

0,02 |

0,00 |

0,00 |

|||

|

1.4. Прочие доходы |

1 388,00 |

2,65 |

2 375,00 |

3,93 |

987,00 |

71,11 |

|||

|

2.Расходы организации- всего, в том числе: |

49 898,00 |

100,00 |

58 311,00 |

100,00 |

8 413 |

16,86 |

|||

|

2.1. Себестоимость продаж |

45 384,00 |

90,95 |

53 210,00 |

91,25 |

7 826,00 |

17,24 |

|||

|

2.2. Коммерческие расходы |

87,00 |

0,17 |

117,00 |

0,20 |

30,00 |

34,48 |

|||

|

2.3. Управленческие расходы |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|||

|

2.4. Проценты к уплате |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|||

|

2.5. Прочие расходы |

3 434,00 |

6,88 |

4 185,00 |

7,18 |

751,00 |

21,87 |

|||

|

2.6.Текущий налог на прибыль |

993,00 |

1,99 |

799,00 |

1,37 |

-194,00 |

-19,57 |

|||

|

Расчет основных показателей оценки доходов и расходов организации |

|||||||||

|

|

2015 |

2016 |

Изменение |

||||||

|

1.Доходы на 1 руб. активов, руб. |

0,5895 |

0,6812 |

0,0917 |

||||||

|

2.Выручка от продаж в 1 руб. доходов |

0,9733 |

0,9606 |

-0,0127 |

||||||

|

3.Доходы на 1 руб. расходов, руб. |

1,0496 |

1,0371 |

-0,0125 |

||||||

|

4.Рентабельность расходов, % |

4,96 |

3,71 |

-1,25 |

||||||

|

5.Расходы на 1 рубль продаж, руб. |

0,89 |

0,92 |

0,03 |

||||||

Расчеты:

1.Доход на 1 руб. активов - это отношение доходов организации к сумме ее активов. Величина доходов на 1 руб. активов организации в 2015 году составила 0,59 руб. (52374/88845), в 2016 году этот показатель увеличился на 0,09 руб. и стал составлять 0,68 руб.(60477/88778).

2.Выручка от продаж в 1 руб. доходов - это отношение выручки от продаж к доходам организации. Величина выручки на 1 руб. продаж в 2015 году была равна 0,97 руб., а в 2016 году снизилась на 0,013 руб. и стала составлять 0,96 руб.

3.Доходы на 1 руб. расходов - это отношение доходов организации к ее расходам. Величина дохода на 1 руб. расходов в 2016 году снизилась на 0,12 руб. по сравнению с 2015 г.

4.Рентабельность расходов - это процентное отношение чистой прибыли к расходам организации. Рентабельность расходов сократилась на 1,25 % в 2016 году по отношению к 2015 году.

5.Расходы на 1 рубль продаж, руб. - это отношение суммы себестоимости продаж, коммерческих расходов и управленческих расходов к выручке от продаж. Данный коэффициент определяет долю общей величины расходов в выручке от продаж. В 2015 году доля расходов в выручке от продаж составляла 0,89 руб. в 2016 году она увеличилась на 0,03 руб.

Исходя из расчета основных показателей оценки доходов и расходов, можно сказать, что в 2016 году по сравнению с 2015 годом расходы организации увеличились, а их рентабельность сократилась на 1,25%. Следовательно, и доходы организации снизились.

Задание 3

По данным бухгалтерского баланса рассчитайте величину чистых активов организации за 2015-2016 гг., оцените динамику этого показателя. Результаты расчетов за отчетный период представьте в табл. 3.

Таблица 3

Расчет чистых активов организации

|

Показатель |

На31 декабря 2015 года |

На 31 декабря 2016 года |

Изменения (+, -) |

|

1 |

2 |

3 |

4 |

|

1. Активы, принимаемые в расчет |

|||

|

1. Нематериальные активы |

31 |

112 |

81 |

|

2. Результаты исследований и разработок |

|||

|

3. Нематериальные поисковые активы |

|||

|

4. Материальные поисковые активы |

|||

|

5. Основные средства |

33196 |

35531 |

2335 |

|

6. Доходные вложения в материальные ценности |

|||

|

7. Финансовые вложения |

693 |

667 |

-26 |

|

8. Прочие внеоборотные активы, включая величину отложенных налоговых активов |

30800 |

26616 |

-4184 |

|

9. Запасы |

1460 |

2984 |

1524 |

|

10. НДС по приобретенным ценностям |

341 |

844 |

500 |

|

11. Дебиторская задолженность |

22316 |

21775 |

-541 |

|

12. Денежные средства и денежные эквиваленты |

8 |

2 |

-6 |

|

13. Прочие оборотные активы |

|||

|

14. Итого активы, принимаемые к расчету (? пп. 1- 11) |

88845 |

88528 |

-317 |

|

2. Пассивы, принимаемые в расчет |

|||

|

15. Долгосрочные обязательства по займам и кредитам |

|||

|

16. Прочие долгосрочные обязательства, включая величину отложенных налоговых обязательств |

|||

|

17. Краткосрочные обязательства по кредитам и займам |

124 |

-124 |

|

|

18. Кредиторская задолженность |

24237 |

25416 |

2179 |

|

19. Оценочные обязательства |

|||

|

20. Прочие краткосрочные обязательства |

881 |

91 |

-790 |

|

21. Итого пассивы, принимаемые к расчету (? пп. 13-18) |

25242 |

26507 |

1265 |

|

Стоимость чистых активов |

63603 |

62021 |

-1582 |

Задание 4

Проанализировать влияние следующих факторов (табл. 4) на изменение прибыли от продаж:

- объема продаж;

- себестоимости продукции;

- коммерческих расходов;

- управленческих расходов;

- цен на проданную продукцию;

- структурных сдвигов проданной продукции.

Дайте оценку рассчитанным факторам и сделайте общий вывод.

Таблица 4

Исходная информация для проведения

факторного анализа прибыли от продаж, тыс. руб.

|

Показатель |

2014 |

Фактически по ценам и затратам предыдущего года |

2015 |

|

1. Выручка (В) |

50976 |

55680 |

58092 |

|

2. Себестоимость продаж (Спр) |

45384 |

50290 |

53210 |

|

3. Коммерческие расходы (КР) |

87 |

98 |

117 |

|

4. Управленческие расходы (УР) |

- |

- |

- |

|

5. Прибыль от продаж (П) |

5505 |

5292 |

4765 |

Выполнение задания

Для того чтобы проанализировать влияние перечисленных факторов на изменение прибыли от продаж, необходимо выполнить расчеты:

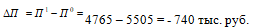

1) Расчет изменения прибыли от продаж (∆П):

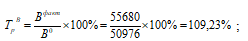

2) Расчет темпа роста объема продаж в сопоставимых ценах:

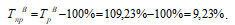

тогда темп прироста объема продаж:

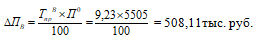

3) Расчет прироста прибыли от продаж в связи с увеличением объема продаж на 9,23%:

Под влиянием увеличения объема продаж на 9,23% прибыль от продаж выросла на 508,11 тыс. руб.

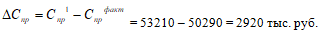

4) Расчет изменения себестоимости продаж:

В связи с увеличением себестоимости продаж на 2920 тыс. руб. прибыль от продаж уменьшилась на эту же сумму - 2920 тыс. руб.

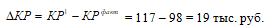

5) Расчет изменения коммерческих расходов при неизменном объеме продаж:

Этот фактор уменьшил прибыль на 19 тыс. руб.

6) Расчет изменения управленческих расходов при неизменном объеме продаж:

За счет снижения управленческих расходов, прибыль от продаж не изменилась. Т.к. в нашем примере управленческих расходов нет.

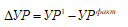

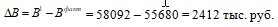

7) Расчет влияния на изменение прибыли от продаж увеличения цен на проданную продукцию:

Это свидетельствует о том, что продукцию продавали по более высоким ценам и получили прибыль в 2412 тыс. руб.

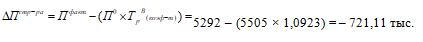

8) Расчет влияния изменения структурных сдвигов в реализации продукции:

В организации уменьшилась прибыль от продаж на 721,11 тыс. руб. в связи с изменением структуры продаж, в частности, за счет увеличения объема продаж нерентабельной продукции.

Для проверки правильности выполненных расчетов составим баланс отклонений по объему прибыли от продаж и факторов, оказавших влияние на ее изменение в отчетном периоде по сравнению с предыдущим годом: + 508,11 - 2920 - 19 + 2412 – 721,11 = 740 тыс. руб., что соответствует приросту прибыли от продаж.

Факторный анализ изменения прибыли от продаж показал, что она увеличилась только за счет влияния двух факторов: изменения объема продаж (+ 508,11 тыс. руб.), изменения цен (+ 2412 тыс. руб.). Остальные факторы –изменение структуры продаж – привели к снижению прибыли от продаж на общую сумму 721,11 тыс. руб., за счет повышения коммерческих расходов (-19 тыс. руб.)

Задание 5

Определите критический и фактический объемы продаж, зону безопасности, сумму маржинального дохода и прибыли. Как изменится критический объем продаж и сумма прибыли, если за счет повышения качества данного вида продукции переменные затраты возрастут на 2%, а цена - на 5%? Расчеты обобщить в табл. 5.

Выполнение задания

Таблица 5

Расчет критического объема продаж и суммы прибыли

|

№ п/п |

Показатели |

Факт |

План |

Изменения (+,-) |

|

Исходные данные |

||||

|

1 |

Цена изделия, руб. |

10000 |

10500 |

+500 |

|

2 |

Переменные затраты, руб. |

7000 |

7140 |

+140 |

|

3 |

Затраты постоянные, тыс.руб. |

450 |

450 |

- |

|

4 |

Объем продаж, шт. |

500 |

500 |

- |

|

Расчетные данные |

||||

|

5 |

Фактический объем продаж, тыс. руб. |

5000 |

5250 |

+250 |

|

6 |

Маржинальный доход, тыс.руб. |

1500 |

1680 |

+180 |

|

7 |

Удельный маржинальный доход |

0,3 |

0,32 |

+0,02 |

|

8 |

Критический объем продаж, тыс.руб. |

1500 |

1406,25 |

-93,75 |

|

9 |

Зона безопасности, тыс.руб. |

3500 |

3843,75 |

+343,75 |

|

10 |

Прибыль, тыс. руб. |

1050 |

1230 |

+180 |

Для расчета показателей используем следующие формулы:

Фактический объем продаж = Цена изделия * объем продаж

МД = Фактический объем продаж – Переменные затраты

Удельный МД = МД / Фактический объем продаж

Критический объем продаж = Постоянные затраты / Доля МД

Зона безопасности = Фактический объем продаж – Критический объем продаж. Прибыль = Фактический объем продаж – Переменные затраты – Постоянные затраты. Таким образом, при росте переменных затрат на 2 % и цены на продукцию на 5% критический объем продаж снизится на 93,75 тыс. руб., чем ниже точка безубыточности, тем меньше риск банкротства и более безопасно инвестирование, т.е. в рассматриваемом случае риск снижается. За счет роста переменных затрат на 2% и цен на продукцию на 5% прибыль организации увеличится на 180 тыс. руб.

Задание 6

По данным бухгалтерского баланса (Приложение 1) и справочным данным (Приложение 4) сгруппировать активы по степени ликвидности и пассивы по срочности оплаты (таб. 3.1). Оценить их структуру и динамику. Расчеты обобщить в табл. 3.2

Выполнение задания

Таблица 3.1

Группировка активов по степени ликвидности и пассивов по срочности оплаты

|

Сумма, тыс. руб. |

Изменение (+,-) |

||

|

Показатель |

2015 год |

2016 год |

|

|

1 |

2 |

3 |

4 |

|

АКТИВЫ |

|||

|

А1: Наиболее ликвидные активы |

8 |

252 |

+659 |

|

А2: Быстро реализуемые активы |

22316 |

21775 |

-541 |

|

А3: Медленно реализуемые активы |

1801 |

3825 |

+2024 |

|

А4: Трудно реализуемые активы |

64720 |

62926 |

-1794 |

|

Баланс |

88845 |

88778 |

-67 |

|

ПАССИВЫ |

|||

|

П1: Наиболее срочные обязательства |

24237 |

26416 |

+2179 |

|

П2: Краткосрочные обязательства |

1005 |

415 |

-590 |

|

П3: Долгосрочные обязательства |

0 |

0 |

0 |

|

П4:Собственные средства |

63603 |

61947 |

-1656 |

|

Баланс |

88845 |

88778 |

-67 |

Активы сгруппированы по степени ликвидности на 4 группы:

А1: Наиболее ликвидные активы включают денежные средства и краткосрочные финансовые вложения;

А2: Быстро реализуемые активы включают краткосрочную дебиторскую задолженность;

А3: Медленно реализуемые активы включают материальные оборотные средства – запасы, НДС по приобретённым ценностям, долгосрочную дебиторскую задолженность и прочие оборотные активы за исключением расходов будущих периодов;

А4: Трудно реализуемые активы подразумевают под собой внеоборотные активы.

Пассивы сгруппированы по срочности оплаты на 4 группы:

П1: Наиболее срочные обязательства включают краткосрочную кредиторскую задолженность, задолженность перед учредителями, доходы будущих периодов и резервы предстоящих расходов;

П2: Краткосрочные обязательства включают краткосрочные займы и кредиты и прочие краткосрочные обязательства;

П3: Долгосрочные обязательства включают все долгосрочные пассивы;

П4: Собственные средства подразумевают под собой капитал и резервы организации за исключением расходов будущих периодов.

Произведем расчет основных показателей платежеспособности баланса.

Сравним полученные показатели с удовлетворительной структурой баланса, отвечающей следующим требованиям:

А1>П1, А2>П2, А3>П3, А4<П4

В нашем случае:

- 2015 год:

А1<П1, А2>П2, А3>П3, А4<П4

- 2016 год:

А1<П1, А2>П2, А3>П3, А4>П4

Соотношение соответствующих групп активов и пассивов в 2015 и 2016 гг. не удовлетворяет требованию абсолютно-ликвидного баланса. Так наиболее ликвидные активы не способны оплатить наиболее срочные обязательства. Организация не имеет абсолютной ликвидности. Ликвидность активов можно оценить как долгосрочную.

Задание 7

По данным отчета о движении денежных средств (Приложение 3) охарактеризуйте распределение денежных потоков организации и соотношение притока и оттока денежных средств по видам деятельности за 2016 год. Результаты расчетов за отчетный период представьте в табл. 7.

Таблица 7

Анализ соотношения притока и оттока денежных средств по видам

деятельности

|

Показатель |

Остаток |

Приток |

Отток |

Изменение (+, - ) |

|

1 |

2 |

3 |

4 |

5 |

|

1. Остаток денежных средств на начало года |

8 |

|||

|

2. Текущая деятельность |

х |

53165 |

53086 |

79 |

|

3. Инвестиционная деятельность |

х |

7826 |

7891 |

-65 |

|

4. Финансовая деятельность |

х |

105 |

125 |

-20 |

|

5. Итого (п. 2 + п. 3 + п. 4) |

х |

61096 |

61102 |

-6 |

|

6. Остаток денежных средств на конец года |

2 |

|||

|

7. Изменение остатка денежных средств (+, - ) |

-6 |

|||

Из данной таблицы видно, что денежные потоки распределены по видам деятельности следующим образом:

- в составе притока денежных средств наибольший удельный вес занимают доходы по текущей деятельности – 87,02% (53165 / 61096 * 100), что в стоимостном выражении составляет 53165 тыс. руб., наименьший – доходы по финансовой деятельности – 0,17% (105 / 61096 * 100), что в стоимостном выражении составляет 105 тыс. руб., приток по инвестиционной деятельности занимает 12,87% (7826 / 61096 * 100), что в стоимостном выражении составляет 7826 тыс. руб.

- в составе оттока денежных средств наибольший удельный вес занимают расходы по текущей деятельности – 86,88% (53086 / 61102 * 100), что в стоимостном выражении составляет 53086 тыс. руб., наименьший – расходы по финансовой деятельности – 0,21% (125 / 61102 * 100), что в стоимостном выражении составляет 125 тыс. руб., отток по инвестиционной деятельности занимает 12,91% (7891 / 61102 * 100), что в стоимостном выражении составляет 7891 тыс. руб.

В общем, можно сказать, что распределение денежных потоков (притоков и оттоков) по видам деятельности примерно одинаково, однако только доля притока (87,02%) от текущей деятельности превышает ее отток (86,88%). А по оставшимся видам деятельности, наоборот, – отток немного превышает приток (инвестиционная: приток – 12,81%, отток – 12,91%; финансовая: приток – 0,17%, отток – 0,21%).

Задание 8

Используя данные отчета о финансовых результатах (Приложение 2), провести анализ величины, состава и структуры прибыли организации. Расчеты обобщить в табл.8.

Таблица 8

Анализ динамики прибыли организации

|

Показатели |

Абсолютная величина, руб. |

Темп роста (сниже ния), % |

Удельный вес (%) к прибыли до налогообложения |

||||

|

2015 год |

2016 год |

Измен ение |

2015 год |

2016 год |

Изме нение |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

1.Прибыль (убыток) до налогообложения |

3469 |

2965 |

-504 |

85 |

100,00 |

100,00 |

- |

|

в том числе: |

|||||||

|

2.Валовая прибыль |

5592 |

4882 |

-710 |

87 |

161,2 |

164,65 |

3,45 |

|

3.Прибыль (убыток) от продаж |

5505 |

4765 |

-740 |

87 |

158,69 |

160,71 |

2,02 |

|

4.Финансовый результат от прочих операций |

-2036 |

-1800 |

236 |

88 |

-58,69 |

-60,71 |

-2,02 |

|

5. Текущий налог на прибыль, уменьшенный на сумму отложенных налоговых активов |

(993) |

(799) |

-194 |

80 |

28,62 |

26,95 |

-1,67 |

|

6.Чистая прибыль (убыток) |

2476 |

2166 |

-310 |

87 |

71,38 |

73,05 |

1,67 |

Можно рассчитать коэффициент соотношения доходов и расходов организации. Он определяется как отношение:

Кд/р = Все доходы/ Все расходы >1

Кд/р = (58092 +2375 +10) / (53210+117+4185+799)=

=60477/58311= 1,04>1

Так как коэффициент больше единицы, то деятельность предприятия за данный период является эффективной.

Задание 9

По данным бухгалтерского баланса (Приложение 1), отчета о финансовых результатах (Приложение 2) и справочных данных (Приложение 4) проанализировать показатели интенсификации использования основных ресурсов организации. Расчеты обобщить в табл. 9.

Таблица 9

Характеристика соотношения экстенсивности и интенсивности

использования основных ресурсов в процессе производства

|

№ п/п |

Показатель |

2015 |

2016 |

Темп прироста, % |

Прирост ресурса на 1% прироста выручки, % |

Коэффициенты влияния на прирост выручки от продаж |

|

|

Экст-сти исп-я ресурса (Кэкст.i х 100) |

Интен-сти исп-я ресурса (100-Кинт.i х 100) |

||||||

|

1 |

Оплата труда с отчислениями на социальные нужды, тыс. руб. |

9611 |

16173 |

68,2759 |

4,89 |

489,10 |

-389,10 |

|

2 |

Материальные затраты, тыс. руб. |

32116 |

33128 |

3,1511 |

0,23 |

22,57 |

77,43 |

|

3 |

Основные средства, тыс. руб. |

33196 |

35531 |

7,0340 |

0,50 |

50,39 |

49,61 |

|

4 |

Оборотные средства, тыс. руб. |

-1441 |

-979 |

-32,0611 |

-2,30 |

-229,67 |

329,67 |

|

5 |

Комплексная оценка всесторонней интенсификации |

х |

х |

х |

0,83 |

83 |

17 |

|

6 |

Выручка |

50976 |

58092 |

13,9595 |

х |

х |

х |

Расчеты:

1.Гр. 5 = гр. 4 / гр. 3 × 100 – 100.

2.Гр. 6 стр. 1 или 2 или 3 = гр. 5 стр. 1 или 2 или 3 / гр. 5 стр. 4.

Гр. 6 стр. 6 = Σ гр. 6 по стр. 1, 2 и 3/n.

3.Гр. 7 стр. 1 или 2 или 3 = гр. 6 × 100.

Гр. 7 стр. 6 = Σ гр. 7 по стр. 1, 2 и 3/n.

4.Гр. 8 стр. 1 или 2 или 3 = 100 – гр. 7 стр. 1, 2 или 3

Гр. 8 стр. 6 = Σ гр. 8 по стр. 1, 2 и 3/n.

Из данных Таблицы 9 можно сделать вывод, что организация характеризуется преимущественно экстенсивным развитием; доля экстенсивности составила 83%, т.е. в каждом проценте прироста выручки доля экстенсивности составляет 0,8309, и следовательно, доля интенсивности – 17%.

Прирост выручки от продаж на 83% достигнут за счет вовлечения в производство дополнительных ресурсов, главным образом на оплату труда.

Относительный перерасход по оплате труда может быть достигнут как за счет увеличения заработной платы сотрудников, так и за счет роста численности работников предприятия. В тоже время, относительная экономия по остальным показателям говорит об их эффективном использовании по сравнению с предыдущим периодом.

Список использованной литературы

1.Белолипецкий В.Г. Финансы фирмы: Курс лекций/ Под.ред. И.П. Мерзлякова. -М.: ИНФРА-М, 2016.- 298 с.

2.Донцова Л.В., Никифорова Н.А. Анализ бухгалтерской отчетности.- М.: Изд-во «Дело и сервис», 2014. – 224 с.

3.Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности.- 2-е изд., перераб. и доп.- М.: Финансы и статистика, 2014. –512 с.

4.Ковалев В.В., Патров В.В. Как читать баланс.- 3-е изд., перераб. и доп. – М.: Финансы и статистика, 2015. - 448 с.

5.Финансовое управление фирмой / Под ред. В.И. Терехина.- М.: ОАО «Изд-во «Экономика», 2014. - 350 с.

6.Шеремет А.Д., Сайфулин Р.С. Финансы предприятий.- М.: ИНФРА-М, 2016. – 343с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Контрольная работа по Экономическому анализу Вариант №3 [22.01.18]](/files/works_screen/3/49/15.png)