Главная » Бесплатные рефераты » Бесплатные рефераты по корпоративным финансам »

Контрольная по Корпоративным финансам Вариант №2

Тема: Контрольная по Корпоративным финансам Вариант №2

Раздел: Бесплатные рефераты по корпоративным финансам

Тип: Контрольная работа | Размер: 67.61K | Скачано: 357 | Добавлен 28.05.17 в 12:22 | Рейтинг: 0 | Еще Контрольные работы

Вуз: Финансовый университет

Год и город: Уфа 2016

Содержание

1. Методы оценки инвестиционных проектов…………………….. 3

2. Финансовый леверидж. Сущность и особенности расчета……. 9

3. Задача……………………………………………………………….. 11

4. Список использованных источников…………………………….. 13

Методы оценки эффективности инвестиционных проектов

Основными критериями оценки инвестиционных проектов являются доходность, рентабельность и окупаемость. В зарубежной практике для оценки эффективности инвестиционных проектов используются пять основных методов:

1) методы, основанные на дисконтировании, позволяющие рассчитать следующие показатели:

- текущая стоимость (чистый приведенный эффект) (NPV);

- индекс рентабельности инвестиций (PI);

- внутренняя норма рентабельности инвестиций (IRR);

2) методы, основанные на учетных оценках, позволяющие рассчитать следующие показатели:

- срок окупаемости проекта (РР);

- коэффициент эффективности инвестиций (ARR).

В российской практике для оценки эффективности инвестиционных проектов используются следующие методы.

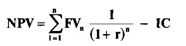

1. Метод расчета чистой текущей стоимости позволяет определить чистый доход от проекта, который представляет собой разницу между суммой дисконтированных потоков денежных средств, генерируемых проектом, и общей суммой инвестиций.

Чистая текущая стоимость = приведенная стоимость денежных потоков от проекта - общая сумма инвестиций.

Применение данного метода позволяет получить наиболее точные результаты в том случае, если колебания дисконтной ставки в период реализации проекта незначительны. Аналогичный метод в западной практике называется методом расчета чистой текущей стоимости (или чистой приведенной стоимости) (Net present value — NPV), под которой понимается разница между общей суммой дисконтированных потоков будущих поступлений денежных средств, генерируемых данным проектом, и общей суммой инвестиций (invest cost - 1С).

где ΣFVn - общая сумма будущих поступлений от проекта;

r - доходность проекта, приемлемый и возможный для инвестора ежегодный процент возврата может быть равен стоимости привлеченных источников финансирования проекта;

IС - сумма инвестиций.

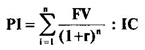

2. Метод расчета индекса доходности позволяет определить доход на единицу затрат. Считается, что результаты применения данного метода уточняют результаты применения метода чистой текущей стоимости. Показатель рентабельности представляет собой отношение текущей стоимости денежных потоков, генерируемых проектом, к общей сумме первоначальных инвестиций. Аналогичный в западной практике метод называется методом расчета индекса рентабельности инвестиций (profitability index - PI).

Формула расчета индекса рентабельности инвестиций имеет следующий вид:

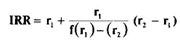

3. Метод расчета внутренней нормы рентабельности проекта (или маржинальной эффективности капитала) позволяет определить максимально возможный уровень затрат на капитал, ассоциируемых с проектом. Внутренняя норма рентабельности представляет собой ставку доходности, при которой чистая приведенная стоимость денежных потоков от проекта равна нулю. Если стоимость источников финансирования превышает внутреннюю норму рентабельности, проект будет убыточным, и наоборот, если внутренняя норма рентабельности превышает стоимость источников финансирования, проект будет прибыльным. В российской практике финансового анализа внутренняя норма рентабельности рассчитывается как отношение чистой текущей стоимости к текущей стоимости первоначальных инвестиций.

Внутренняя норма рентабельности = (чистая текущая стоимость / текущая стоимость первоначальных инвестиций) • 100%

Аналогичный метод в западной практике называется методом расчета нормы рентабельности инвестиций (внутренняя норма прибыли, internal rate of return — IRR) и используется в двух целях:

1) определение допустимого уровня процентных расходов в случае финансирования проекта за счет привлеченных средств;

2) подтверждение оценки проектов, полученной в результате использования методов расчета чистой текущей стоимости (NPV) и индекса рентабельности инвестиций (PI).

Под нормой рентабельности инвестиций (IRR) понимается такое значение доходности (r), при которой чистая текущая стоимость (NPV), являющаяся функцией от (r), равна нулю.

IRR = r, при которой NPV (f (r)) = 0.

Формула расчета нормы рентабельности инвестиций (IRR) имеет следующий вид:

Из формулы следует, что для получения показателя IRR необходимо предварительно рассчитать показатель чистой текущей стоимости при разных значениях процентной ставки.

4. Модифицированный метод расчета внутренней нормы рентабельности позволяет получить более точные результаты. При расчете чистой текущей стоимости денежные потоки дисконтируются по ставке, равной средневзвешенной стоимости авансированного капитала.

Внутренняя норма рентабельности = (чистая текущая стоимость, рассчитанная на основе ставки дисконтирования, равной средневзвешенной стоимости авансированного капитала) • 100% / ( сумма первоначальных инвестиций).

5. Метод расчета срока окупаемости инвестиций. Под сроком окупаемости инвестиций понимается срок, по истечении которого общая сумма поступления от проекта станет равной общей сумме вложенных средств. Момент времени, в который общая сумма поступлений становится равной общей сумме первоначальных инвестиций, в финансовом менеджменте называется точкой безубыточности. Поступления денежных средств после прохождения точки безубыточности не учитываются. Проекты с равными сроками окупаемости признаются равноценными. Данный метод также позволяет определить уровень ликвидности проекта и инвестиционного риска. Чем меньше сроки окупаемости, тем больше ликвидность, и наоборот, чем больше срок окупаемости, тем меньше ликвидность. Чем выше ликвидность, тем меньше риск, и наоборот, чем меньше ликвидность, тем выше риск, связанный с проектом.

В российской практике в зависимости от способа определения величины денежных потоков, генерируемых проектом, и величины первоначальных инвестиций используются три варианта расчетов:

1) метод, основанный на учетных оценках;

2) дисконтный метод;

3) дисконтный метод с использованием средней величины денежного потока.

В первом случае определяется срок, по истечении которого сумма денежных потоков, генерируемых проектом, станет равной сумме вложенных средств. При этом суммируются недисконтированные потоки денежных средств, которые сравниваются с недисконтированной стоимостью первоначальных инвестиций.

Во втором случае определяется срок, по истечении которого сумма дисконтированных денежных потоков, генерируемых проектом, станет равной дисконтированной стоимости первоначальных инвестиций. Данный способ позволяет учитывать возможность реинвестирования (повторного инвестирования) доходов от проекта.

В третьем случае срок окупаемости инвестиций определяется отношением приведенной стоимости первоначальных инвестиций к средней величине дисконтированного денежного потока в данном периоде.

Аналогичный метод в западной практике называется методом срока окупаемости инвестиций (payback period — РР) и позволяет определить срок, в течение которого сумма недисконтированных прогнозируемых поступлений денежных средств станет равной общей сумме расходов, связанных с данным проектом. Формула расчета срока окупаемости инвестиций (РР) имеет следующий вид:

Срок окупаемости инвестиций рассчитывается:

1) в случае равномерного распределения поступлений от проекта по годам - делением совокупных затрат на величину годового дохода;

2) в случае неравномерного распределения поступлений от проекта по годам - прямым подсчетом числа лет, в течение которых сумма доходов превысит сумму расходов.

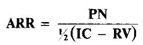

6. Метод простой (бухгалтерской) нормы прибыли применяется для оценки эффективности проектов с непродолжительными сроками окупаемости. Под простой нормой прибыли понимается отношение чистой прибыли, полученной в результате реализации инвестиционного проекта, к вложенным средствам (инвестициям). В западной практике аналогичный метод называется методом расчета коэффициента эффективности инвестиций (accounting rate of return - ARR).

Формула расчета простой бухгалтерской нормы прибыли имеет следующий вид:

Рентабельность проекта = (чистая прибыль + амортизационные отчисления, генерируемые проектом / стоимость инвестиций) • 100%

Формула расчета коэффициента эффективности инвестиций (ARR) имеет следующий вид:

где ARR - коэффициент эффективности инвестиций;

PN - среднегодовая прибыль от вложения денежных средств в данный проект;

IС - сумма денежных средств, инвестированных в данный проект (сумма инвестиций);

RV - величина ликвидационной (остаточной) стоимости активов, т.е. стоимости активов по окончании срока их полезного использования.

Как следует из приведенных формул, в российской практике для расчета показателя рентабельности инвестиций используется отношение суммы чистой прибыли и амортизационных отчислений, сделанных в течение срока реализации проекта к вложенным средствам; в западной практике — отношение чистой прибыли к 1/2 разности инвестиций и ликвидационной стоимости активов. Таким образом, российская практика не учитывает доходы от ликвидации активов, срок полезного использования которых закончился.

Финансовый леверидж. Сущность и особенности расчета

Финансовый рычаг (финансовый леверидж) - это отношение заемного капитала компании к собственным средствам, он характеризует степень риска и устойчивость компании. Чем меньше финансовый рычаг, тем устойчивее положение. С другой стороны, заемный капитал позволяет увеличить коэффициент рентабельности собственного капитала, т.е. получить дополнительную прибыль на собственный капитал.

Показатель отражающий уровень дополнительной прибыли при использования заемного капитала называется эффектом финансового рычага. Он рассчитывается по следующей формуле:

ЭФР = (1 - Сн) × (КР - Ск) × ЗК/СК, (6)

где:

|

ЭФР |

- |

эффект финансового рычага, %. |

|

Сн |

- |

ставка налога на прибыль, в десятичном выражении. |

|

КР |

- |

коэффициент рентабельности активов (отношение валовой прибыли к средней стоимости активов), %. |

|

Ск |

- |

средний размер ставки процентов за кредит, %. Для более точного расчета можно брать средневзвешенную ставку за кредит. |

|

ЗК |

- |

средняя сумма используемого заемного капитала. |

|

СК |

- |

средняя сумма собственного капитала. |

Формула расчета эффекта финансового рычага содержит три сомножителя:

|

(1-Сн) |

- |

не зависит от предприятия. |

|

(КР-Ск) |

- |

разница между рентабельностью активов и процентной ставкой за кредит. Носит название дифференциал (Д). |

|

(ЗК/СК) |

- |

финансовый рычаг (ФР). |

Запишем формулу эффекта финансового рычага короче:

ЭФР = (1 - Сн) × Д × ФР.

Можно сделать 2 вывода:

- Эффективность использования заемного капитала зависит от соотношения между рентабельностью активов и процентной ставкой за кредит. Если ставка за кредит выше рентабельности активов –использование заемного капитала убыточно.

- При прочих равных условиях бльший финансовый рычаг дает больший эффект.

Задача

Оценить эффективность дивидендной политики, используя данные таблицы, проанализировав 2 варианта дивидендной политики — выплатить дивиденды; выкупить акции

|

№ пп |

Наименование показателя |

Значение |

|

1 |

Чистая прибыль издательства за год, млн. руб. |

500 |

|

2 |

Рыночная цена акций, руб. |

170 |

|

3 |

Чистая прибыль, планируемая к выплате дивидендов либо на выкуп акций, млн. руб. |

150 |

|

4 |

Выкупная цена акции, руб. |

190 |

|

5 |

Количество акций в обращении, млн. шт. |

10 |

Решение:

Для оценки эффективности дивидендной политики осуществим следующие расчеты:

- определим прибыль на акцию (EPS), который позволяет оценить, сколько чистой прибыли получено компанией на одну акцию (формула 7).

EPS=ЧП/Q (7)

EPS–доход на акцию, руб.

Q–количество акций, шт.

ЧП –чистая прибыль, руб.

EPS = 500 000 000 / 10 000 000 = 50 руб.

На 1 акцию компания получает 50 руб. чистой прибыли.

- определим показатель ценности акции P/E, который позволяет определить, сколько готовы платить инвесторы за рубль чистой прибыли (формула 8).

P/E = Рыночный курс акции/EPS (8)

P/E = 170 / 50 =3,4 руб.

- на выплату дивидендов планируется 150 000 000руб. или 15 руб. на 1 акцию (150 000 000 / 10 000 000). Следовательно, если принять решение о выплате дивидендов, то каждый акционер получит на 1 акцию доход в размере 15 руб.

- определим курсовую стоимость акции при принятии решения о выплате дивидендов: 15 * 3,4 = 51 руб.

Курсовая стоимость акции при принятии решения о выплате дивидендов составляет 51 руб.

Далее рассмотрим вариант принятия решения о выкупе акций.

- определим возможное количество акций, которые можно выкупить на сумму прибыли, выделенной на выкуп акций по выкупной цене акций:

150 000 000 : 190= 789474 (акций).

- определим количество акций в обращении:

10 000 000 – 789 474 = 9 210 526 (акций).

- определим доход на одну акцию EPS, находящуюся в обращении:

500 000 000 : 9 210 526 = 54,3 руб.

То есть, если руководство организации принимает решение выкупить часть акций, то доход на одну акцию в обращении увеличивается с 50 до 54,3 руб.

- определим курсовую стоимость акции при данном решении путем умножения дохода на акцию на ценность акции до рассмотрения решений:

54,3х 3,4 = 184,6 руб.

Курсовая стоимость акции при втором решении увеличивается в 3,6 раза (184,6 : 51).

Таким образом, можно сделать вывод, что для предприятия более эффективен выкуп акций, в связи со значительным ростом их курсовой стоимости.

Список использованных источников

1. Лукасевич И.Я. Финансовый менеджмент: учебник. – 2-е изд., перераб. и доп. — М.: Эксмо, 2015.

2. Финансовый менеджмент: учебник [электронный ресурс ] /под ред. Е.И.Шохина. — М.: Кнорус, 2016. – Режим доступа: http://www.book.ru/view/908463/ .

3. Финансы организаций (предприятий) / под ред. Н.В. Колчиной . – 5-е изд.; перераб. и доп. - М.: ЮНИТИ, 2015.

Интернет-ресурсы и базы данных

1. www.cfin.ru — Корпоративный менеджмент

2. www.finman.ru — Финансовый менеджмент, журнал

3. www.gaap.ru — Теория и практика финансового и управленческого учета

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Контрольная по Корпоративным финансам Вариант №2 [28.05.17]](/files/works_screen/3/44/67.png)