Главная » Бесплатные рефераты » Бесплатные рефераты по рынку ценных бумаг »

Контрольная работа по Рынку ценных бумаг Вариант №9

Тема: Контрольная работа по Рынку ценных бумаг Вариант №9

Раздел: Бесплатные рефераты по рынку ценных бумаг

Тип: Контрольная работа | Размер: 48.25K | Скачано: 297 | Добавлен 21.03.17 в 17:28 | Рейтинг: 0 | Еще Контрольные работы

СОДЕРЖАНИЕ

|

1. АКЦИЯ, АКЦИОНЕРНЫЙ КАПИТАЛ |

3 |

|

2.ОБЛИГАЦИИ, ОБЛИГАЦИОННЫЙ ЗАЙМ |

6 |

|

3.ВЕКСЕЛЬ. ВЕКСЕЛЬНОЕ ОБРАЩЕНИЕ |

7 |

|

4.ПРОИЗВОДНЫЕ ЦЕННЫЕ БУМАГИ |

9 |

|

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ |

12 |

1. АКЦИЯ, АКЦИОНЕРНЫЙ КАПИТАЛ

9.Акция номиналом 15 000 руб. со ставкой дивиденда 25% приобретена по двойному номиналу и продана через год, обеспечив владельцу 0,5 руб.с каждого инвестируемого рубля. Определить курс акций в момент продажи.

Решение

Чтобы установить величину совокупного дохода акции (СДА= IД + IДД) и ставку совокупного дохода акции с одного руб. вложенного в акцию (iСД), необходимо полученную сумму соотнести с ценой приобретения акции.

Процентная ставка совокупного дохода (iСД), исчисляемая отношением совокупного дохода к инвестированному капиталу, составляет 0,5

Формула совокупной доходности:

iСД = (IД + IДД) / Рпок, (1)

где IД – сумма дивидендов

IДД – дополнительный доход (курсовая разница)

Рпок – цена покупки акции

IД = iД * Рн, (2)

где iД – ставка дивиденда

Рн – номинальная цена акции

IДД = Ррын – Рпок (3)

где Ррын – цена акции в момент продажи

Таким образом, подставляем формулы (2) и (3) в (1)

iСД = (iД * Рн + Ррын – Рпок) / Рпок (4)

Подставляем значения:

(0,25 * 15000 + Ррын – 2 * 15000) / 2 * 15000 = 0,5

(3750 + Ррын – 30000) / 30000 = 0,5

Ррын = 30 000 * 0,5 + 26 250 = 41 250 руб.

Рыночная (курсовая) цена в расчете на 100 руб. номинала представляет собой курс акции:

К = (Ррын / Рн)*100 (4)

Определяем курс акции в момент продажи:

К = Ррын / Рн = 41 250 * 100 / 15 000 = 275 процентных пункта

Ответ: курс акции в момент продажи составил 275 процентных пункта

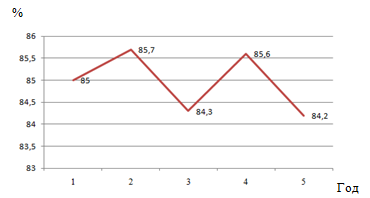

19. Акция номиналом 5000 руб. приобретена с коэффициентом 1,7. Курс акции по годам был следующий, %: 1-й год – 102, 2-й – 103, 3-й – 101, 4-й – 98 и 5-й – 96. Совокупная доходность на инвестируемый рубль соответственно составила 10,11,9,8,6%. Определить дивидендные ставки по годам. Построить график изменения ставок дивидендов.

Решение

Цена покупки акции (Рпок) = 5 000 * 1,7 = 8 500 руб.

Через формулу совокупной доходности находим ставку дивиденда

Совокупная доходность находится по формуле:

Д – доход (дивиденд), руб.;

ΔР – прирост (убыток) по курсовой стоимости

Р0 – цена покупки акции.

Д = РN*iд (6)

РN – номинальная стоимость акции

iд – дивидендные ставки.

Тогда ставка дивинда ищется по формуле:

iд= (iсов.*Р0-ΔР)/РN (7)

|

Курс акции, % |

Рыночная стоимость акции, руб. (РN * столб.1 / 100) |

Совокупная доходность, % iсов |

Ставка дивиденда, % ((iсов. * P0 – столб.2 + P0) / РN) |

|

102 |

5100 |

10 |

85 |

|

103 |

5150 |

11 |

85,7 |

|

101 |

5050 |

9 |

84,3 |

|

98 |

4900 |

8 |

85,6 |

|

96 |

4800 |

6 |

84,2 |

К примеру, для 1 года:

Ррын = 5000 * 102 / 100 = 5100 руб.

Ставка дивиденда = (0,1 * 8500 – 5100 + 8500) / 5000 = 0,85 или 85%

График изменения ставок дивидендов приведен на рисунке 1

Рисунок 1 - График изменения ставок дивидендов

2.ОБЛИГАЦИИ, ОБЛИГАЦИОННЫЙ ЗАЙМ

9. Определить годовую купонную ставку по облигации сроком обращения 1 год. Наращенная стоимость бумаги в 1,3 раза превышала номинал.

Решение

Наращенная стоимость определяется по формуле:

S = Рн + Рн * ik * t (8)

где Рн – номинальная цена;

ik – годовая купонная ставка;

t – срок обращения бумаги

Подставляем значения:

1,3 Рн = Рн + Рн * ik * 1

Рн * ik = 0,3 Рн

ik = 0,3 или 30%

Ответ: годовая купонная ставка 0,3

19. Бескупонная облигация со сроком обращения 91 день размещена на первичном рынке по цене 80% от номинала. Рассчитать доходность облигации к погашению (в годовых процентах). Год считать равным 365 дням.

Решение

Доходность бескупонной облигации определяется по формуле:

N - номинал облигации

Р - цена облигации

n - срок до погашения облигации (365-91=274 дня)

r = √(274/365&N/0.8N)-1=0.35 или 35%

Ответ: доходность облигации составит 35%

3.ВЕКСЕЛЬ. ВЕКСЕЛЬНОЕ ОБРАЩЕНИЕ

9. Коммерческий вексель торговой корпорации продается с дисконтом по цене 8 650 руб. при номинальной стоимости 10 000 руб. Срок погашения векселя через 150 дней. Среднегодовой уровень инфляции 24%. Определить финансовый результат от покупки данного векселя.

Решение

Определяем степень обесценивания вложенного капитала за год за 150 день:

8650*(1+0,24)=10726 руб.

Потери от инфляции за год составят 2076 руб. (10726-8650=2076), за 150 дней 853,2 руб. (150*2076/365). Чистый доход по векселю с учетом инфляции 496,8 руб. (10000-8650-853,2).

Таким образом, покупку векселя можно считать целесообразной, так как доход по операции является положительным и составил 496,8 руб.

Ответ: 496,8 руб.

19. Владелец векселя номинальной стоимостью 22 тыс.руб. и сроком обращения 180 дней предъявил его банку – эмитенту для учета через 100 дней. Банк учел вексель по ставке 14,5%. Определить доход банка и сумму, полученную владельцем векселя.

Сумма, полученная владельцем при учете векселя, определяется по формуле:

S = Р0*(1-d*t/D) (10)

где S – сумма, получаемая по векселю, ден. ед.;

Р0 – цена учета;

t – время обращения векселя, дней;

D – количество дней в году;

d – учетная ставка, % годовых.

S = 22000 * (1 - 14,5*100 / 100*360) = 21 113,89 руб.

Доход банка = 22 000 – 21 113,89 = 886,11 руб.

Ответ: 21 113,89 руб.; 886,11 руб.

4.ПРОИЗВОДНЫЕ ЦЕННЫЕ БУМАГИ

9. Биржевой игрок пробрел 500 акций коммерческого банка по курсу 1 240 руб. Вследствие неопределенности финансового положения банка курс его акций постоянно колеблется. В целях хеджирования брокер реализует два американских опциона на срок 35 дней. Опцион на покупку (колл) продается с премией 45 руб. за акцию с контрактной ценой 1250 руб. Опцион на продажу продается с премией 35 руб. за акцию с контрактной ценой 1235 руб. В течение срока действия опционов курс акций менялся и последовательно составил 1250, 1274, 1221 руб. Определить финансовый результат инвестора от операций с опционами.

Решение

Американский опцион может быть исполнен в любой день, в течение срока действия опциона.

Первый опцион на покупку ("колл") предоставляет право владельцу купить базисный актив у продавца опциона по оговоренной в контракте цене. Покупатель уплачивает премию продавцу, продавец обязан продать базисный актив по первому требованию владельца опциона.

Второй опцион на продажу ("пут") - дает владельцу право продать базисный актив по оговоренной цене продавцу опциона. Продавец обязан купить актив по первому требованию владельца опциона.

Так как текущий курс акций выше, чем цена опциона, то владелец опциона принимает решение его реализовать. В этом случае биржевой игрок покупает акции на текущем рынке и продает акции по опциону.

Таким образом, биржевой игрок от реализации опциона на покупку (колл) получает премию в размере 45 руб. за акцию, но при курсе 1274 должен купить акции на текущем рынке по 1250 руб. и продать их владельцу опциона по оговоренной цене 1250 руб. (1274-1250 = 24 руб.).

Финансовый результат (ФР) от использования опционов:

ФР (при цене 1274 р.) = (45 – 24) * 500 = 10500 руб.

В соответствии с условиями опциона на продажу владелец получает право продать игроку акции по 1235 руб., при этом уплачивает премию продавцу в размере 35 руб. за акцию. При курсе 1221 руб. за акцию у биржевого игрока возникает убыток в размере 14 руб. за акцию.

Финансовый результат (ФР) от использования данного опциона:

ФР (при цене 1221 р.) = (35 – 14) * 500 = 10 500 руб.

Ответ: итоговая прибыль биржевого игрока – 21 000 руб.

19. У инвестора имеется купонная облигация, хранящаяся в депозитарии, номиналом 1000 руб. со сроком до погашения 2 года. Размер купона, выплачиваемого один раз в год, 100 руб. На какие инструменты можно разделить данную облигацию? Как называется этот процесс деления долгового инструмента? Какие дополнительные возможности это дает владельцу облигации?

Решение

В данном случае купонную облигацию можно разделить на два самостоятельных инструмента: раздельно торгуемые и регистрируемые процентная и основная часть облигации. Иными словами, облигация состоит из двух частей: процентного купона и самой облигации, на которой указана номинальная стоимость. В случае разделения купонной облигации на указанные части купон и облигация регистрируются как две самостоятельные ценные бумаги, которые торгуются на фондовой бирже независимо одна от другой. При этом проценты на саму облигацию не начисляются.

Стрипование – процесс разделения обычной купонной облигации на составные части: купоны и номинал, т. е. долговая ценная бумага превращается в портфель множества краткосрочных и одной долгосрочной облигации.

В результате стрипования купоны могут иметь отличные от облигаций характеристики, поскольку они представляют собой синтетическую бумагу, позволяющую широко варьировать ее экономические параметры.

Купоны торгуются и хранятся как отдельные бескупонные долговые инструменты; их срок обращения равен периоду между купонными выплатами.

В результате стрипования купонной облигации со сроком обращения 2 года и выплатой купона раз в год на рынке появятся 2 краткосрочные облигации (C-strips) и одна долгосрочная (P-strips), равная номиналу этой ценной бумаги, т. е. облигация с нулевым купоном (zero-coupon bonds).

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Боровкова В. А. Рынок ценных бумаг / В. А. Боровкова, В.А. Борвкова. – СПб. : Питер. 2008. – 400 с.

- Ендовицкий Д. А. Практикум по инвестиционному анализу: учебное пособие / Д. А. Ендовицкий, Л. С. Коробейникова, Е. Ф. Сысоева ; под ред. Д. А. Ендовицкого. – М. : Финансы и статистика, 2013. – 240 с.

- Инвестиции : учеб. пособие / Г. П. Подшиваленко

[и др.]. – М. : КНОРУС, 2006. – 200 с. - Килячков А. А. Рынок ценных бумаг и биржевое дело: учеб. пособие / А. А. Килячков, Л. А. Чалдаева. – М. : Экономистъ, 2004. – 687 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Контрольная работа по Рынку ценных бумаг Вариант №9 [21.03.17]](/files/works_screen/3/36/84.png)