Главная » Бесплатные рефераты » Бесплатные рефераты по страхованию »

Контрольная работа №1 и №2 Страхованию Вариант №7 и №10

Тема: Контрольная работа №1 и №2 Страхованию Вариант №7 и №10

Раздел: Бесплатные рефераты по страхованию

Тип: Контрольная работа | Размер: 91.64K | Скачано: 315 | Добавлен 24.01.17 в 23:06 | Рейтинг: 0 | Еще Контрольные работы

СОДЕРЖАНИЕ

|

КОНТРОЛЬНАЯ РАБОТА №1 |

3 |

|

|

1. |

Страхование предпринимательских рисков |

3 |

|

2. |

Агрострахование в РФ |

8 |

|

КОНТРОЛЬНАЯ РАБОТА №2 |

14 |

|

|

1. |

Тестовые задания |

14 |

|

2. |

Задание |

17 |

|

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ |

19 |

|

КОНТРОЛЬНАЯ РАБОТА № 1

- Понятие и виды страхования предпринимательских рисков

Риски предпринимателей могут быть внешними и внутренними. К внешним относятсяриски, не связанные непосредственно с деятельностью предпринимателей, их клиентов и контрагентов (стихийные явления природы, техногенные катастрофы, злоумышленные действия третьих лиц, уровень инфляции, политические события и т.д.). Внутренние риски возникают в результате конкретной деятельности этих предпринимателей (уровень себестоимости продукции, ее качество и надежность, условия сбыта, предпродажный и послепродажный сервис, качество рекламы, технический уровень основных производственных фондов, уровень обеспеченности оборотным капиталом, соотношение между собственными и заемными средствами, отбор клиентов, профессиональный уровень рабочих и служащих и т.д.).

Одним из способов защиты от предпринимательских рисков является заключение договоров страхования. При этом потенциальный страховой интерес предпринимателей связан с получением покрытия по максимально возможному количеству рисков. Однако страховщик при решении вопроса о принятии ответственности должен прежде всего исходить из вероятностного характера наступления страхового случая, не зависящего от воли страхователя. Внутренние риски далеко не всегда отвечают этому требованию. Следовательно, при осуществлении предпринимательской деятельности страхованию могут подлежать в первую очередь внешние риски.

Под страхованием предпринимательских рисков понимается страхование предпринимателем рисков своих убытков и неполучения ожидаемых доходов от застрахованной предпринимательской деятельности из-за нарушения обязательств контрагентами предпринимателя или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам. Объектом данного страхования являются имущественные интересы страхователя, связанные с осуществлением коммерческой деятельности.

Страхование предпринимательских рисков предусматривает обязанности страховщика по страховым выплатам в размере полной или частичной компенсации потерь доходов или дополнительных расходов страхователя, вызванных такими событиями, как остановка или сокращение объема производственной деятельности в результате оговоренных причин; банкротство; неисполнение или ненадлежащее исполнение договорных обязательств контрагентом страхователя, являющегося кредитором по сделке; понесенные страхователем судебные или какие-либо непредвиденные расходы Страховая сумма по договору чаще всего устанавливается в пределах вложений страхователя в застрахованную деятельность с увеличением ее в ряде случаев на согласованную между сторонами договора ожидаемую прибыль от данной деятельности. При этом нередко условия договора страхования предусматривают установление франшизы.

Специфика страхования обусловливает ряд требований к порядку заключения договоров. В частности, страхователь должен предъявить свидетельства о своей регистрации, лицензии или патенты на подлежащую страхованию деятельность, другие необходимые документы. В своем заявлении о желании заключить договор он должен дать подробную информацию о предпринимательской деятельности, условиях ее осуществления, ожидаемых доходах и расходах, заключенных контрактах, своих контрагентах и других обстоятельствах, имеющих отношение к степени риска.

Возникновение видов страхования предпринимательских рисков стало, с одной стороны, следствием расширения страхования обычных имущественных рисков, а с другой - результатом развития новой сферы деятельности страховщиков - поручительства и гарантий. Объем ответственностистраховщика в зависимости от различных условий может разниться в больших пределах: от стихийных бедствий до набора общественно-политических факторов.

Известно достаточно большое число видов страхования, обеспечивающих страховой защитой имущественные интересы предпринимателей. Они подразделяются между собой, как правило, по объектам страхования и страховым рискам.

Экономическая наука обычно выделяет 3 стадии кругооборота средств в процессе товарного производства:

- денежную, связанную с вложениями капитала и приобретением на имеющиеся денежные средства необходимых средств производства;

- производственную, суть которой состоит в создании новой стоимости путем переноса на готовый продукт стоимости основных фондов, рабочей силы, потребляемых сырья, материалов, топлива, полуфабрикатов;

- товарную, выражающуюся в реализации готовой продукции и ее оплате.

Все виды страхования, связанные со страховой защитой предпринимателей, можно разделить в соответствии с вышеуказанными стадиями кругооборота.

Первая стадия связана с инвестированием капитала, которое может быть осуществлено в основные фонды и оборотные средства, научно-техническую продукцию, а также в ценные бумаги. Страховое обеспечение вложенных капиталов осуществляется с помощью страхования инвестиций и финансовых гарантий.

Страховая защита предпринимателя на второй стадии кругооборота может быть обеспечена различными видами страхования имущества, гарантирующими компенсацию ущерба от различных стихийных бедствий, катастроф, неправомерных действий третьих лиц и т.д., и страхования гражданской ответственности, возмещающего потери предпринимателя в связи с необходимостью покрывать вред, причиненный деятельностью предприятия третьим лицам, которые обычно выводят за рамки страхования предпринимательской деятельности и относят к самостоятельным подотраслям страхования. Кроме того, здесь проводится страхование на случай перерывов в хозяйственной деятельности в связи с пожарами, авариями и другими неблагоприятными событиями, которое обеспечивает защиту от косвенных потерь, связанных с прекращением выпуска продукции, дополнительными затратами по возобновлению производства и др.

На третьей стадии кругооборота осуществляется страхование риска неплатежа, экспортных кредитов и т.п.

Особенностью этой подотрасли является то, что она занимает промежуточное положение между страхованием имущества и страхованием ответственности. Это вытекает из самого характера рисков в предпринимательской деятельности, которые обусловлены двумя типами противоречий: между человеком и разрушительными силами природы и между партнерами в процессе общественно-экономических отношений.

Предпринимательская деятельность представляет собой непрерывный процесс по наращиванию вложенной в дело собственности. Нарушение непрерывности может быть вызвано утратой средств труда или какими-либо событиями в сфере экономических отношений. Так, уничтожение или повреждение имущества вследствие стихийного бедствия, аварии, пожара, кражи и т.д. ведет не только к прямым финансовым убыткам, возмещаемым по договорам страхования имущества, но и к косвенным потерям, связанным с остановкой производства, которые покрываются по договорам страхования предпринимательских рисков.

Вместе с тем уменьшение предпринимательского дохода может быть результатом невыполнения по различным причинам третьими лицами своих коммерческих или финансовых обязательств. Проводя страхование от этой группы рисков, страховщик берет на себя функции гаранта выполнения таких обязательств, что во многом схоже со страхованием ответственности, только в данном случае страхователем является не причинитель вреда, а лицо, которое может понести убытки из-за неисполнения обязательств своего контрагента.

Таким образом, страхование предпринимательских рисков объединяет в себе некоторые черты страхования имущества и страхования ответственности. Следовательно, при проведении таких видов страхования используются отдельные подходы к определению объема ответственности и оценки риска, характерные для вышеперечисленных подотраслей страхования.

- Агрострахование в РФ

Сегодня в России активно развивается такая отрасль страхования как аграрное. Для того чтобы понять, как оно развивается и какие у него перспективы в России к концу 2014 года была собрана крупная всероссийская конференция аграриев чтобы решить и проанализировать этот вопрос.

На конференции были подведены итоги работы агрострахования за все предыдущие годы его действия на территории всей России.

Рабочую группу конференции составили представители всех государственных и частных аграрных предприятий страны и организации, которые имеют дело с страхованием сельской промышленности.

Открыл заседание рабочей группы конференции Виктор Щербаков, действующий президент Ассоциации «Агропромстрах». В своей вступительной речи он поведал ее членам о результатах деятельности агрострахования в России за 2013 год.

Кроме того, он рассказал о перспективах развития аграрного страхования в стране. Щербаков сказал, что агрострахование в РФ только начинает развиваться, но уже стремительными темпами.

По его мнению, главным достижением предприятий, которые занимаются агрострахованием является то, что они заручились государственной поддержкой своей деятельности.

Еще одним важным достижением есть стремительное расширение аграрного страхования по всей территории государства. На сегодняшний день эта отрасль страхования уже развита и используется фермерами в 45 регионах страны.

Наиболее развит в системе агрострахования является Приволжский Федеральный Округ. Здесь на конец 2014 года насчитывалось более 1200 договоров сельскохозяйственного страхования, которые имеют государственную поддержку.

Из-за того, что агрострахование в России еще не обрело такой популярности как на Западе и только начинает расширяться, существуют и некоторые трудности, с которыми приходится сталкиваться как страховикам, так и фермерам.

Главным образом это отсутствие совершенного механизма государственной поддержки аграрного страхования. Существует также много проблем с самим оформление документов на получение субсидий от государства.

Традиционно самой главной проблемой является недостаточное финансирование. Кроме того, страхование имущества в законодательной базе РФ прописано не досконально, что уж тут говорить о такой новой отрасли страхования как аграрное.

Перед членами конференции была задача, решить проблему, которая беспокоит большинство аграриев, а также тормозит развитие агрострахования в РФ - проблема формирования компенсационного фонда выплат.

Из за этого вопроса многие аграрии просто не желают страховать свои земли, считая, что не смогут получить компенсацию за нанесенный им вред.

Агрострахование впервые появилось в Западных странах еще в 30-х гг. прошлого столетия в связи с тем, что в это время там, как и на территории России случались частые неурожаи, от которых фермеры не были застрахованы.

Из за этого многие аграрии отказывались от своего занятия и меняли сферу своей деятельности. Государства возникала проблема в связи с тем, что некому было выращивать сельскохозяйственные культуры.

Так и появляется агрострахование на Западе. Причина его появления - привлечь фермеров к аграрной деятельности, гарантируя им стабильный доход.

В России же эта отрасль страхования обрела развитие только в конце XX -нач. XXI века. Связано это с выходом РФ в рыночную экономику и развитием капитализма, ведь в СССР была плановая экономика, и в страховании аграриев не было необходимости.

Сегодня агрострахование в РФ действует по испанской модели. Основная цель страхования - это обеспечивать фермером достойный стабильный доход за их труд.

Современное агрострахование в РФ включает в себя не только страхование сельскохозяйственных культур, но и предприятий, которые занимаются разводом рыбы, птицы и иных животных.

В целом это обеспечивает стабилизацию всех этих отраслей хозяйства, поскольку они напрямую взаимосвязаны между собой.

Для развития аграрного страхования в стане на законодательном уровне вводятся единые стандарты, которые оценивают ущерб и выплаты за них.

На российском рынке сегодня работает более восьми компаний, которые занимаются агрострахованием, которые зарегистрированы в два объединения страховщиков аграриев - это Национальный союз агростраховщиков» (НСА) и Ассоциация агропромышленных страховщиков «Агропромстрах» (Агропромстрах).

Последние новости агрострахования сообщают, что Россия занимает восьмое место в мире по вкладам фермеров в агрострахование и первое место по площади пахотных земель.

Это говорит о том, что все лишь одна восьмая часть российских аграриев застраховало свою собственность. Чтобы привлечь фермеров страховать свое имущество необходимо решить ряд проблем с самим процессом страхования.

Главные тенденции рынка агрострахования РФ по итогам первых 9 месяцев 2016 г. – рост премии, укрупнение страховых договоров и рост объема ответственности страховых компаний по принимаемым рискам. Основной прирост показателей обеспечивает рынок агрострахования с господдержкой, но также впервые за несколько лет наметились тенденции оздоровления в сегменте несубсидируемого страхования сельхозрисков, где прекращается падение и нормализуется уровень выплат», – заявил президент Национального союза агростраховщиков Корней Биждов, комментируя проведенный НСА анализ данных о страховании сельхозрисков в РФ, опубликованных Банком России 1 декабря.

По результатам периода январь-сентябрь 2016 г. объем рынка страхования сельхозрисков в России составил 7,35 млрд. руб., что на 11% больше результата аналогичного периода прошлого года (6,65 млрд. руб.). Из этого объема основная часть – 6,41 млрд. руб., или 87% премии, начислено по договорам, заключенным на условиях агрострахования с господдержкой. 943 млн. руб. агростраховщики получили по договорам страхования сельхозриков, заключенных на коммерческих несубсидируемых условиях. По отношению к аналогичному периоду прошлого года премия по агрострахованию с господдержкой выросла на 13%, по страхованию без господдержки – сократилась на 5%.» Договоры страхования сельзхозрисков с господдержкой заключали 19 страховых компаний.

Таким образом, в 2016 году система агрострахования, основанная на единых принципах – единых правилах и стандартах страхования, едином контроле, единой системе гарантий, показывает свою работоспособность. Сокращение объемов агрострахования, которое было отмечено в 2015 году и было вызвано уходом с рынка значительной части страховых компаний из-за санкций страхового надзора, прекратилось. По итогам 9 месяцев объем рынка агрострахования с господдержкой практически достиг показателя за весь 2015 год (6,5 млрд. руб.). В агростраховании без господдержки также ситуация исправляется – снижение на 5% несопоставимо с падением этого рынка почти в 2 раза в 2015 году.

В то же время, выраженной тенденцией 2016 года стало укрупнение страховых договоров – средняя страховая сумма на 1 договор выросла на 122% в страховании с господдержкой с 49 до 110 млн. руб., в страховании на условиях без господдержки – на 42% с 1,3 млн. до 1,9 млн. руб. Всего в РФ за январь-сентябрь 2016 г. заключено 1,4 тыс. договоров оров агрострахования на условиях господдержки. Тенденция укрупнения договоров связана не только с ростом стоимости сельхозпродукции, но и с таким фактором, как ориентация крупных хозяйств на страхование урожая более дорогих сельхозкультур, потеря которых сильнее отразится на показателях предприятия. Так, в 2016 году зафиксировано активное страхование сахарной свеклы, подсолнечника и кукурузы, стоимость продукции которых на 1 га выше, чем у ячменя и пшеницы – других основных культур, наиболее часто защищаемых страхованием на условиях господдержки.

Выплаты по договорам страхования сельхозрисков за январь-сентябрь 2016 г. составили 2,33 млрд. руб., из которых 1,59 млрд. руб. – по агрострахованию с господдержкой и 739 млн. руб. – по несубсидируемому страхованию. В агростраховании с господдержкой объем выплат вырос по отношению к аналогичному периоду прошлого года на 34%, по договорам без субсидирования – сократился на 48%. «Рост выплат в страховании с господдержкой, также связан с оздоровлением рынка и его очисткой от нестабильных страховых компаний. Снижение выплат в несубсидируемом страховании сельхозрисков – также здоровая тенденция: впервые за несколько лет выплаты по этому направлению страхования оказались ниже собранной премии. В итоге уровень выплат по страхованию без господдержки составил 78%, по субсидируемому – 25%, что отражает ситуацию благоприятного для растениеводства года: в текущем году для некоторых зерновых был достигнут абсолютный исторический рекорд урожайности ».

Несмотря на эти позитивные результаты, на итоговые показатели рынка агрострахования за весь 2016 год окажет серьезное давление ситуация, сложившаяся с субсидированием агрострахования в конце 2016 года, подчеркивает президент НСА: «Предложение Минсельхоза РФ при корректировке федерального бюджета на 2016 год, об отказе перераспределения средств страховых субсидий между регионами для удовлетворения спроса на агрострахование для основных зернопроизводящих регионов, и сокращение объема субсидий без учета осенней посевной кампании, фактически дестабилизировало на данный момент ситуацию в агростраховании. Аналогичным образом агрохолдинги сейчас испытывают серьезные проблемы с финансовым планированием на 2017 год из-за изменения общей системы субсидирования сельского хозяйства с 2017 года – перехода к так называемой «единой субсидии».

КОНТРОЛЬНАЯ РАБОТА №2

1. Тесты

1. Укажите условия, используемые исключительно в договоре перестрахования:

а) порядок и условия уплаты страховых взносов;

б) вид страхования;

в) величина тантьемы;

г) адреса и наименования субъектов договора;

д) размер собственного удержания.

ОТВЕТ: В, Д.

2. Часть обязательств, переданная цедентом в перестрахование, называется:

а) депо премий;

б) емкость перестраховочного договора;

в) эксцедент;

г) собственное удержание.

ОТВЕТ: В.

3. Укажите основные виды договоров непропорционального перестрахования: а) эксцедент убытка;

б) эксцедент сумм;

в) квотное перестрахование;

г) квотно-эксцедентное перестрахование;

д) эксцедент убыточности.

ОТВЕТ: А, Д.

4. Обязательства страховщика-цедента определены в размере:

а) собственного удержания;

б) страховой суммы по договору страхования;

в) эксцедента.

ОТВЕТ: А.

5. Право цедента на долю прибыли перестраховщика называется:

а) страховая скидка;

б) перестраховочная комиссия;

в) тантьема;

г) эксцедент.

ОТВЕТ: В.

6. Основные подходы к управлению риском страховщика включают:

а) самострахование;

б) перестрахование;

в) сострахование.

ОТВЕТ: А.

7. Страховой пул создается:

а) как на определенный срок, так и без ограничения срока действия;

б) только на определенный срок действия;

в) без ограничения срока действия.

ОТВЕТ: А.

8. При перестраховании ответственным по выплате перед страхователем является:

а) перестраховщик, принявший на себя риск от первого страховщика;

б) первый страховщик, заключивший договор страхования.

ОТВЕТ: Б.

9. Перестрахование – это:

а) отказ от принятия риска на страхование;

б) страхование одного риска несколькими страховщиками;

в) деятельность по защите одним страховщиком (перестраховщиком) имущественных интересов другого перестраховщика (перестрахователя), связанных с принятым последним по договору перестрахования (основному договору) обязательств по страховой выплате.

ОТВЕТ: В.

10. Процесс передачи цедентом принятых на себя рисков цессионеру называется:

а) перестрахование;

б) эксцедент;

в) цессия;

г) ретроцессия.

ОТВЕТ: В.

2. Задание

По договору эксцедента убыточности перестраховщик обязан произвести выплаты в пользу цедента, если за прошедший год уровень выплат превысит 101%. Лимит ответственности перестраховщика 105%. Страховые премии за прошедший год равны 200 000 руб. Определить ответственность перестраховщика, если сумма страховых выплат за прошедший год составляет:

1) 205 000 руб.

2) 220 000 руб.

Решение:

По договору эксцедента убыточности цессионарий обязан произвести выплату в пользу цедента, если уровень выплат по данным договорам страхования превысит установленный предел. Ответственность цессионария по данному договору ограничена определенным процентом.

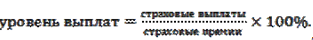

Уровень выплат определяется по формуле:

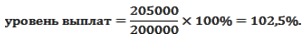

1) Определим уровень выплат:

Уровень выплат не превышает лимит ответственности цессионария (102,5% меньше 105%), значит, ответственность цессионария равна:

200000 * (1,025-1,01) = 3000 д.е.

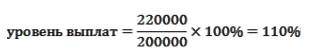

2) Определим уровень выплат:

Уровень выплат превышает лимит ответственности цессионария (110% больше 105%), значит, ответственность цессионария равна:

200000 * (1,05-1,01) = 8000 д.е.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 N 14-ФЗ.

- Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 N 51-ФЗ.

- Закон Российской Федерации от 27.11.1992 N 4015-1 "Об организации страхового дела в Российской Федерации

- Федеральный закон от 25.04.2002 N 40-ФЗ "Об обязательном страховании гражданской ответственности владельцев транспортных средств".

- Кукина Е.Е. Страхование: практикум: учебное пособие/Е.Е.Кукина. М.: Финансовый университет, 2014. – 245 с.

- Фогельсон Ю. Введение в страховое право. – М.: Издательство БЕК, 2014. – 390 с.

- Страхование. Учеб. пособие/ под. ред. Л.А. Орналюк-Малицкой, С.Ю. Яновой. – М.: Юрайт,2014, ЭБС Юрайт. – 350 с.

- Страховое дело. /Под редакцией профессора Рейтмана Л.И. – М.: Банковский и биржевой научно-консультационный центр, 2015. – 378 с.

- (Сельскохозяйственное страхование. Портал об агростраховании и управление рисками в сельском хозяйстве).

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Контрольная работа №1 и №2 Страхованию Вариант №7 и №10 [24.01.17]](/files/works_screen/3/30/39.png)