Главная » Бесплатные рефераты » Бесплатные рефераты по корпоративным финансам »

Контрольная №1 по Корпоративным финансам Вариант №6

Тема: Контрольная №1 по Корпоративным финансам Вариант №6

Раздел: Бесплатные рефераты по корпоративным финансам

Тип: Контрольная работа | Размер: 271.88K | Скачано: 311 | Добавлен 14.01.17 в 13:18 | Рейтинг: 0 | Еще Контрольные работы

Вуз: Финансовый университет

Год и город: Уфа 2016

Введение

Финансовое состояние – важнейшая характеристика экономической деятельности предприятия, а финансовая устойчивость является залогом выживаемости и основой стабильности финансового положения. Они определяют конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнёров в финансовом и производственном отношении.

Актуальность контрольной работы. Результаты в любой сфере бизнеса зависят от наличия и эффективности использования финансовых ресурсов, которые приравниваются к "кровеносной системе", обеспечивающей жизнедеятельность организации. Поэтому забота о финансовом состоянии является отправным моментом и конечным результатом деятельности любого менеджера. К тому же в условиях рыночной экономики эти вопросы имеют первостепенное значение.

Цель контрольной работы – проведение анализа финансовых результатов деятельности предприятия.

Объектом исследования является финансово-экономическая деятельность АНО «Центра энергосбережения Республики Башкортостан».

1.Прогнозирование финансовых результатов деятельности предприятия.

Финансовое состояние является важнейшей характеристикой деловой активности и надежности предприятия. Оно определяет конкурентоспособность предприятия и его потенциал в деловом сотрудничестве, выступает гарантом эффективной реализации экономических интересов всех участников хозяйственной деятельности как самого предприятия, так и его партнеров. Устойчивое финансовое положение предприятия зависит от умелого, просчитанного управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты его деятельности.

М.И. Баканов и А.Д. Шеремет отмечают, что "финансовое состояние характеризует размещение и использование средств предприятия. Оно обусловлено степенью выполнения финансового плана и мерой пополнения собственных средств за счет прибыли и других источников, а также скоростью оборота производственных фондов и особенно оборотных средств". По мнению этих авторов, финансовое состояние проявляется "в платежеспособности предприятий, в способности вовремя удовлетворять платежные требования поставщиков техники и материалов в соответствии с хозяйственными договорами, возвращать кредиты, выплачивать заработную плату рабочим и служащим, вносить платежи в бюджет" [4, с 25].

Г.В. Савицкая говорит, что "финансовое состояние предприятия – экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию на фиксированный момент времени" [10, с 20].

Балабанов И.Т. сводит сущность финансовой устойчивости к платежеспособности предприятия и не исследуют взаимосвязь между финансовым состоянием и финансовой устойчивостью. По его мнению, "финансовая устойчивость предприятия есть не что иное, как надежно гарантированная платежеспособность, независимость от случайностей рыночной конъюнктуры и поведения партнеров" [5,с 35].

Анализ финансового состояния как одна из функций управления им представляет собой процесс исследования экономической информации с целью:[4, c 56]:

- объективной оценки достигнутого уровня устойчивости финансового состояния предприятия, оценки изменения этого уровня в сравнении с предыдущим периодом, с бизнес-планом под воздействием различных факторов;

- принятия инвесторами обоснованных управленческих решений по финансированию инвестиционных проектов исходя из критерия инвестиционной привлекательности предприятия;

- улучшения финансового состояния предприятия, повышение его финансовой устойчивости и инвестиционной привлекательности.

Исходя из вышеизложенной сущности и содержания, а так же цели анализа финансового состояния предприятия можно сделать вывод о том, что к его основным задачам относятся:[5, с 55]

- оценка имущественного состояния, структуры его распределения и эффективности использования;

- оценка достаточности собственного и заемного капитала для текущей хозяйственной деятельности, рациональности, его использования, а также выбор стратегии для дальнейшего развития предприятия;

- оценка достигнутого уровня в устойчивости финансового состояния предприятия, его финансовой независимости, обеспеченности собственными средствами, достаточности основных средств, производственных запасов и незавершенного производства для обеспечения конкурентоспособности и рентабельности выпускаемой продукции;

- оценка платежеспособности предприятия и ликвидности имущества;

- анализ влияния основных технико-экономических факторов на изменение финансового состояния, включая:

- изменения в структуре стоимости имущества предприятия и средств, вложенных в него;

- изменение платежеспособности предприятия; изменение финансовой устойчивости предприятия; изменение эффективности использования имущества и рентабельности выпускаемой продукции;

- выявление масштабов влияния факторов риска и неопределенности (включая инфляцию, налоговую политику государства) на финансовое состояние предприятия;

- выявление внутрипроизводственных резервов и разработка управленческих решений, направленных на повышение устойчивости финансового состояния предприятия и его инвестиционной привлекательности;

- повышение экономической обоснованности бизнес-плана в части, направленной на улучшение финансового состояния предприятия, определение перспектив дальнейшего улучшения финансового состояния, включая построение прогнозных балансов, расчет потребности в инвестициях и проросте оборотных средств и основных фондов.

Таким образом, экономический анализ может использоваться не только как инструмент оценки достигнутого уровня устойчивости в финансовом состоянии предприятия, а также для оценки изменений данного уровня под воздействием технико-экономических факторов.

Наряду с этим, финансовый анализ выступает инструментом для разработки управленческих решений, направленных на улучшение финансового состояния предприятия, способом построения прогнозного баланса, а также используется для оценки профессионального мастерства и деловых качеств руководителей предприятия, финансовых служб и специалистов. [4, с 60].

Рисунок 1 – Анализ финансового состояния

Содержание экономического анализа постоянно изменяется и совершенствуется под воздействием рыночной экономики, либерализация внешнеэкономических связей, усиление влияния факторов риска и неопределенности на результаты хозяйственной деятельности. Как отмечает Селезнева Н.Н., меняется целевая направленность экономического анализа: «…контрольная функция отступает на второй план, и основной упор делается на переход к обоснованию управленческих и инвестиционных решений, направлений возможного вложения капитала и оценке их целесообразности.

Расширяется инструментарий современного финансового анализа за счет новых способов и приемов, позволяющих учитывать такие факторы, как временная ценность денежных средств, неопределенность и риск, влияние инфляции… для решения проблем текущей и долгосрочной платежеспособности потребовалось развитие такого направления, как краткосрочный и долгосрочный анализ движения денежных средств». [12, с 47].

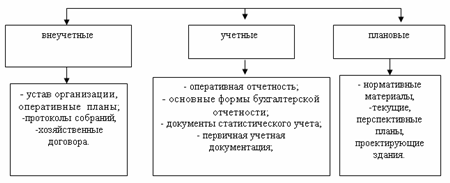

Информационная база анализа финансового состояния предприятия представлена на рисунке 2.

Рисунок 2 – Информационная база анализа финансового состояния предприятия

выполняются в организации (текущие, перспективные, оперативные), а также нормативные материалы, проектные задания, сметы, ценники, и др.

Информационные источники учетного направления – это все данные, содержащие документы статистического, бухгалтерского и оперативного учета, а также первичная учетная документация, все виды отчетности. [4, с 65].

Наиболее полной является учетная и плановая информация, но при этом плановая информация, которая разработана в организации, носит вероятностное направление и, как правило, не может быть полностью достоверной. Поэтому главная роль в информационном обеспечении присваивается бухгалтерскому учету и отчетности, где более достоверно выражаются хозяйственные явления, их результаты и процессы. Полный и своевременный анализ полученных данных, которые имеются в учетных документах (сводных и первичных) и отчетности, дает возможность принять корректирующие меры, направленные на успешное выполнение планов и достижения наилучших результатов хозяйствования. [4, c 65].

Показатели статистического учета, в которых содержится количественная характеристика массовых процессов и явлений, применяются для более глубокого изучения взаимосвязей, выявления финансово-экономических закономерностей.

Оперативный учет и отчетность дают возможность более оперативному по сравнению со статистикой или бухгалтерским учетом обеспечению анализа нужными данными и так создаются благоприятные условия для повышения эффективности аналитических исследований.

К внеучетным информационным источникам относятся такие документы, которые регулируют хозяйственную деятельность.

Анализ финансового состояния предприятия может проводиться с различными акцентами и степенью глубины в зависимости от основных категорий его пользователей и их экономических интересов. Пользователями результатов анализа финансового состояния предприятия могут выступать следующие лица. (Приложение 1).

Анализ финансового состояния может быть выполнен с различной степенью детализации в зависимости от целей анализа, имеющейся информации, технического и кадрового обеспечения. [4, c 66].

Сейчас рассмотрим, нормативно - правовую базу бухгалтерской (финансовой) отчетности.

Определения: [1]:

- Бухгалтерская отчетность - единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности, составляемая на основе данных бухгалтерского учета по установленным формам;

- Отчетный период - период, за который организация должна составлять бухгалтерскую отчетность;

- Отчетная дата - дата, по состоянию на которую организация должна составлять бухгалтерскую отчетность;

- Пользователь - юридическое или физическое лицо, заинтересованное в информации об организации.

Состав бухгалтерской отчетности и общее требование к ней: [1]:

- Бухгалтерская отчетность состоит из бухгалтерского баланса, отчета о прибылях и убытках, приложений к ним и пояснительной записки (далее приложения к бухгалтерскому балансу и отчету о прибылях и убытках и пояснительная записка именуются пояснения к бухгалтерскому балансу и отчету о прибылях и убытках), а также аудиторского заключения, подтверждающего достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту.

- Бухгалтерская отчетность должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении. Достоверной и полной считается бухгалтерская отчетность, сформированная исходя из правил, установленных нормативными актами по бухгалтерскому учету.

- Бухгалтерская отчетность организации должна включать показатели деятельности всех филиалов, представительств и иных подразделений (включая выделенные на отдельные балансы).

- Организация должна при составлении бухгалтерского баланса, отчета о прибылях и убытках и пояснений к ним придерживаться принятых ею их содержания и формы последовательно от одного отчетного периода к другому.

- По каждому числовому показателю бухгалтерской отчетности, кроме отчета, составляемого за первый отчетный период, должны быть приведены данные минимум за два года - отчетный и предшествующий отчетному.

- Для составления бухгалтерской отчетности отчетной датой считается последний календарный день отчетного периода.

- При составлении бухгалтерской отчетности за отчетный год отчетным годом является календарный год с 1 января по 31 декабря включительно.

Первым отчетным годом для вновь созданных организаций считается период с даты их государственной регистрации по 31 декабря соответствующего года, а для организаций, созданных после 1 октября, - по 31 декабря следующего года.

- Каждая составляющая часть бухгалтерской отчетности, предусмотренная пунктом 5 настоящего Положения, должна содержать следующие данные: наименование составляющей части; указание отчетной даты или отчетного периода, за который составлена бухгалтерская отчетность; наименование организации с указанием ее организационно-правовой формы; формат представления числовых показателей бухгалтерской отчетности.

- Бухгалтерская отчетность должна быть составлена на русском языке.

- Бухгалтерская отчетность должна быть составлена в валюте Российской Федерации.

- Бухгалтерская отчетность подписывается руководителем и главным бухгалтером (бухгалтером) организации.

Содержание бухгалтерского баланса: [1]:

- Бухгалтерский баланс должен характеризовать финансовое положение организации по состоянию на отчетную дату.

- В бухгалтерском балансе активы и обязательства должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные. Активы и обязательства представляются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства представляются как долгосрочные.

Действие настоящего Федерального закона распространяется на следующих лиц (далее - экономические субъекты): [2]:

- коммерческие и некоммерческие организации;

- государственные органы, органы местного самоуправления, органы управления государственных внебюджетных фондов и территориальных государственных внебюджетных фондов;

- Центральный банк Российской Федерации;

- Индивидуальных предпринимателей, а также на адвокатов, учредивших адвокатские кабинеты, нотариусов и иных лиц, занимающихся частной практикой (далее - лица, занимающиеся частной практикой);

- находящиеся на территории Российской Федерации филиалы, представительства и иные структурные подразделения организаций, созданных в соответствии с законодательством иностранных государств, международные организации, их филиалы и представительства, находящиеся на территории Российской Федерации, если иное не предусмотрено международными договорами Российской Федерации.

Основные понятия, используемые в настоящем Федеральном законе: [2]:

- Уполномоченный федеральный орган - федеральный орган исполнительной власти, уполномоченный Правительством Российской Федерации осуществлять функции по выработке государственной политики и нормативно-правовому регулированию в сфере бухгалтерского учета и бухгалтерской отчетности;

- Стандарт бухгалтерского учета - документ, устанавливающий минимально необходимые требования к бухгалтерскому учету, а также допустимые способы ведения бухгалтерского учета;

- Международный стандарт - стандарт бухгалтерского учета, применение которого является обычаем в международном деловом обороте независимо от конкретного наименования такого стандарта;

- План счетов бухгалтерского учета - систематизированный перечень счетов бухгалтерского учета;

- Отчетный период - период, за который составляется бухгалтерская (финансовая) отчетность;

- Руководитель экономического субъекта - лицо, являющееся единоличным исполнительным органом экономического субъекта, либо лицо, ответственное за ведение дел экономического субъекта, либо управляющий, которому переданы функции единоличного исполнительного органа.

2.Общая оценка финансового состояния АНО «Центра энергосбережения Республики Башкортостан»

Приведенный ниже анализ финансового состояния АНО «Центр энергосбережения РБ» выполнен за период с 01.01.2012 по 31.12.2013 г. на основе данных бухгалтерской отчетности организации за 2 года. Качественная оценка финансовых показателей АНО «Центр энергосбережения РБ» выполнена с учетом принадлежности к отрасли "Производство машин и оборудования" (класс по ОКВЭД – 29).

Таблица 2.1 - Структура имущества и источники его формирования

|

Показатель |

Значение показателя |

Изменение за анализируемый период |

|||||

|

в тыс. руб. |

в % к валюте баланса |

тыс. руб. |

± % |

||||

|

31.12.2011 |

31.12.2012 |

31.12.2013 |

на начало |

на конец |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Актив |

|||||||

|

1. Внеоборотные активы |

9 015 |

9 560 |

10 580 |

47,1 |

44,7 |

+1 565 |

+17,4 |

|

в том числе: |

7 800 |

8 300 |

9 000 |

40,7 |

38 |

+1 200 |

+15,4 |

|

нематериальные активы |

645 |

650 |

650 |

3,4 |

2,7 |

+5 |

+0,8 |

|

2. Оборотные, всего |

10 140 |

11 175 |

13 100 |

52,9 |

55,3 |

+2 960 |

+29,2 |

|

в том числе: |

4 900 |

5 745 |

7 236 |

25,6 |

30,6 |

+2 336 |

+47,7 |

|

дебиторская задолженность |

4 100 |

4 300 |

4 660 |

21,4 |

19,7 |

+560 |

+13,7 |

|

денежные средства и краткосрочные финансовые вложения |

1 140 |

1 130 |

1 204 |

6 |

5,1 |

+64 |

+5,6 |

|

Пассив |

|||||||

|

1. Собственный капитал |

10 000 |

11 000 |

12 060 |

52,2 |

50,9 |

+2 060 |

+20,6 |

|

2. Долгосрочные обязательства, всего |

1 555 |

1 600 |

1 900 |

8,1 |

8 |

+345 |

+22,2 |

|

в том числе: |

1 555 |

1 600 |

1 900 |

8,1 |

8 |

+345 |

+22,2 |

Продолжение таблицы 2.1

|

3. Краткосрочные обязательства*, всего |

7 600 |

8 135 |

9 720 |

39,7 |

41 |

+2 120 |

+27,9 |

|

в том числе: |

1 800 |

1 940 |

2 692 |

9,4 |

11,4 |

+892 |

+49,6 |

|

Валюта баланса |

19 155 |

20 735 |

23 680 |

100 |

100 |

+4 525 |

+23,6 |

* Без доходов будущих периодов, включенных в собственный капитал.

Активы на 31.12.2013 характеризуются следующим соотношением: 44,7% внеоборотных активов и 55,3% текущих. Активы организации в течение анализируемого периода (с 31 декабря 2011 г. по 31 декабря 2013 г.) увеличились на 4 525 тыс. руб. (на 23,6%). Учитывая увеличение активов, необходимо отметить, что собственный капитал увеличился в меньшей степени – на 20,6%. Отстающее увеличение собственного капитала относительно общего изменения активов является негативным показателем.

Наглядно соотношение основных групп активов организации представлено на рисунке 2.2:

Рисунок 2.2 – Структура активов

Рост величины активов организации связан, главным образом, с ростом следующих позиций актива бухгалтерского баланса (в скобках указана доля изменения статьи в общей сумме всех положительно изменившихся статей):

-запасы – 2 336 тыс. руб. (51,6%)

-основные средства – 1 200 тыс. руб. (26,5%)

-дебиторская задолженность – 560 тыс. руб. (12,4%)

-долгосрочные финансовые вложения – 360 тыс. руб. (8%)

Одновременно, в пассиве баланса наибольший прирост наблюдается по строкам:

- кредиторская задолженность – 1 228 тыс. руб. (27,1%)

-нераспределенная прибыль (непокрытый убыток) – 1 200 тыс. руб. (26,5%)

-краткосрочные заемные средства – 892 тыс. руб. (19,7%)

-резервный капитал – 710 тыс. руб. (15,7%)

В течение анализируемого периода собственный капитал организации значительно вырос (на 2 060,0 тыс. руб., или на 20,6%), составив 12 060,0 тыс. руб.(Приложение 12)

Основными показателями финансовой устойчивости является таблица 2.3.

Таблица 2.3 - Основные показатели финансовой устойчивости организации

|

Показатель |

Значение показателя |

Изменение показателя |

Описание показателя и его нормативное значение |

||

|

31.12.2011 |

31.12.2012 |

31.12.2013 |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. Коэффициент автономии |

0,52 |

0,53 |

0,51 |

-0,01 |

Отношение собственного капитала к общей сумме капитала. |

|

2. Коэффициент финансовоголевериджа |

0,92 |

0,86 |

0,96 |

+0,04 |

Отношение заемного капитала к собственному. |

|

3. Коэффициент обеспеченности собственными оборотными средствами |

0,10 |

0,13 |

0,11 |

+0,01 |

Отношение собственных оборотных средств к оборотным активам. |

|

4. Индекс постоянного актива |

0,90 |

0,87 |

0,88 |

-0,02 |

Отношение стоимости внеоборотных активов к величине собственного капитала организации. |

Продолжение таблицы 2.3.

|

5. Коэффициент покрытия инвестиций |

0,60 |

0,61 |

0,59 |

-0,01 |

Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. |

|

6. Коэффициент маневренности собственного капитала |

0,10 |

0,13 |

0,12 |

+0,02 |

Отношение собственных оборотных средств к источникам собственных средств. |

|

7. Коэффициент мобильности имущества |

0,53 |

0,54 |

0,55 |

+0,02 |

Отношение оборотных средств к стоимости всего имущества. Характеризует отраслевую специфику организации. |

|

8. Коэффициент мобильности оборотных средств |

0,11 |

0,10 |

0,09 |

-0,02 |

Отношение наиболее мобильной части оборотных средств (денежных средств и финансовых вложений) к общей стоимости оборотных активов. |

|

9. Коэффициент обеспеченности запасов |

0,20 |

0,25 |

0,20 |

– |

Отношение собственных оборотных средств к стоимости запасов. |

|

10. Коэффициент краткосрочной задолженности |

0,83 |

0,84 |

0,84 |

+0,01 |

Отношение краткосрочной задолженности к общей сумме задолженности. |

По данный таблицы 2.3 Коэффициент автономии организации по состоянию на 31.12.2013 составил 0,51. Полученное значение говорит об оптимальной величине собственного капитала (51% в общем капитале организации). За весь анализируемый период коэффициент автономии несколько уменьшился.

На 31 декабря 2013 г. коэффициент обеспеченности собственными оборотными средствами составил 0,11. Изменение коэффициента обеспеченности собственными оборотными средствами за два последних года составило +0,01. По состоянию на 31.12.2013 коэффициент имеет хорошее значение. В начале анализируемого периода коэффициент обеспеченности собственными оборотными средствами не соответствовал норме, однако позже ситуация изменилась.

Коэффициент покрытия инвестиций за весь рассматриваемый период несильно уменьшился (до 0,59; -0,01). Значение коэффициента на 31 декабря 2013 г. ниже нормы.

Коэффициент обеспеченности материальных запасов по состоянию на 31.12.2013 составил 0,20. Коэффициент обеспеченности материальных запасов за весь рассматриваемый период незначительно вырос. Значения коэффициента в течение всего рассматриваемого периода не укладывались в нормативные. По состоянию на 31.12.2013 коэффициент обеспеченности материальных запасов имеет неудовлетворительное значение.

По коэффициенту краткосрочной задолженности видно, что величина краткосрочной кредиторской задолженности организации значительно превосходит величину долгосрочной задолженности +0,01%.

На следующем графике наглядно представлена динамика основных показателей финансовой устойчивости АНО «Центр энергосбережения РБ»:

Рисунок 2.4. – Динамика показателей финансовой устойчивости

Одним из показателей финансовой устойчивости является рентабельность.

Таблица 2.5 – Анализ рентабельности

|

Показатели рентабельности |

Значения показателя (в %, или в копейках с рубля) |

Изменение показателя |

||

|

2012 г. |

2013 г. |

коп., |

± % |

|

|

1 |

2 |

3 |

4 |

5 |

Продолжение таблицы 2.5

|

1. Рентабельность продаж (величина прибыли от продаж в каждом рубле выручки). Нормальное значение для данной отрасли: не менее 7%. |

24,6 |

26,7 |

+2,1 |

+8,5 |

|

2. Рентабельность продаж по EBIT (величина прибыли от продаж до уплаты процентов и налогов в каждом рубле выручки). |

24,7 |

28 |

+3,3 |

+13,4 |

|

3. Рентабельность продаж по чистой прибыли (величина чистой прибыли в каждом рубле выручки). |

18 |

20,4 |

+2,4 |

+13,7 |

|

Cправочно: |

32,6 |

36,4 |

+3,8 |

+11,6 |

|

Коэффициент покрытия процентов к уплате (ICR), коэфф. Нормальное значение: 1,5 и более. |

23,5 |

24,6 |

+1,1 |

+4,7 |

По результатам Таб.2.5. за последний год организация получила прибыль как от продаж, так и в целом от финансово-хозяйственной деятельности, что и обусловило положительные значения всех трех представленных в таблице показателей рентабельности.

За 2013 год организация по обычным видам деятельности получила прибыль в размере 26,7 копеек с каждого рубля выручки от реализации. Более того, имеет место положительная динамика рентабельности обычных видов деятельности по сравнению с данным показателем за период 01.01–31.12.2012 (+2,1 коп.).

Показатель рентабельности, рассчитанный как отношение прибыли до процентов к уплате и налогообложения (EBIT) к выручке организации, за 2013 год составил 28%. То есть в каждом рубле выручки АНО «Центр энергосбережения РБ» содержалось 3,3 коп. прибыли до налогообложения и процентов к уплате.

Рисунок 2.6 – Динамика показателей рентабельности

Рентабельность использования вложенного в предпринимательскую деятельность капитала представлена в следующей таблице.

Таблица 2.7 - Показатели рентабельности.

|

Показатель рентабельности |

Значение показателя, % |

Изменение показателя |

Расчет показателя |

|

|

2012 г. |

2013 г. |

|||

|

1 |

2 |

3 |

4 |

5 |

|

Рентабельность собственного капитала (ROE) |

39,40 |

42,46 |

+3,06 |

Отношение чистой прибыли к средней величине собственного капитала. Нормальное значение для данной отрасли: не менее 18%. |

|

Рентабельность активов (ROA) |

20,74 |

22,05 |

+1,31 |

Отношение чистой прибыли к средней стоимости активов. Нормальное значение для данной отрасли: не менее 7%. |

|

Прибыль на инвестированный капитал (ROCE) |

45,07 |

48,51 |

+3,44 |

Отношение прибыли до уплаты процентов и налогов (EBIT) к собственному капиталу и долгосрочным обязательствам. |

|

Рентабельность производственных фондов |

42,25 |

42,17 |

-0,08 |

Отношение прибыли от продаж к средней стоимости основных средств и материально-производственных запасов. |

|

Справочно: |

2,86 |

2,77 |

-0,09 |

Отношение выручки к средней стоимости основных средств. |

По итогам Таб.2.7 за последний год каждый рубль собственного капитала АНО «Центр энергосбережения РБ» обеспечил 0,394 руб. чистой прибыли. За анализируемый период (с 31.12.2011 по 31.12.2013) отмечено явное повышение рентабельности собственного капитала на 3,06%. Рентабельность собственного капитала за последний год демонстрирует вполне соответствующее нормальному значение.

За 2013 год значение рентабельности активов составило 22,05%. За рассматриваемый период (с 31.12.2011 по 31.12.2013) наблюдался явный рост рентабельности активов на 1,31%.

На следующем графике наглядно представлена динамика основных показателей рентабельности активов и капитала организации.

Ниже по качественному признаку обобщены важнейшие показатели финансового положения и результаты деятельности АНО «Центр энергосбережения РБ» за два последних года.

Приведенные ниже 7 показателей финансового положения и результатов деятельности АНО «Центр энергосбережения РБ» имеют исключительно хорошие значения:

- коэффициент автономии имеет оптимальное значение (0,51);

- чистые активы превышают уставный капитал, к тому же они увеличились за анализируемый период;

- чиста прибыль составляет значительный процент от совокупной стоимости активов организации (1,31% за период 01.01–31.12.2013);

- рост рентабельности продаж (+8,5 процентных пункта от рентабельности 26,7% за период с 01.01.2012 по 31.12.2012);

- за период с 01.01.2013 по 31.12.2013 получена прибыль от продаж (6 385 тыс. руб.), более того наблюдалась положительная динамика по сравнению с предшествующим годом (+735 тыс. руб.);

- прибыль от финансово-хозяйственной деятельности за период 01.01–31.12.2013 составила 4 896 тыс. руб. (+759 тыс. руб. по сравнению с предшествующим годом);

- положительная динамика прибыли до процентов к уплате и налогообложения (EBIT) на рубль выручки организации (+3,3 коп.к24,7 коп. с рубля выручки за 2012 год).

Положительно финансовое положение организации характеризует следующий показатель – значение коэффициента обеспеченности собственными оборотными средствами, равное 0,01, можно охарактеризовать как нормальное.

Показателем, имеющим значение на границе норматива, является следующий – не в полной мере соблюдается нормальное соотношение активов по степени ликвидности и обязательств по сроку погашения.

Среди показателей, неудовлетворительно характеризующих финансовое положение организации, можно выделить такие:

- коэффициент текущей (общей) ликвидности ниже принятой нормы;

- ниже нормального значение коэффициент быстрой (промежуточной) ликвидности;

- не укладывается в нормативное значение коэффициент абсолютной ликвидности;

- отрицательное изменение собственного капитала относительно общего изменения активов организации;

- коэффициент покрытия инвестиций ниже нормы (доля собственного капитала и долгосрочных обязательств составляет только 1% от общего капитала организации).

В ходе анализа был получен только один показатель, имеющий критическое значение – крайне неустойчивое финансовое положение по величине собственных оборотных средств.

2.1 Разработка мероприятий по повышению финансовой устойчивости АНО «Центра энергосбережения Республики Башкортостан»

Финансовое состояния организации описывается системой характеристик, отображающих состояние капитала в процессе его кругооборота и способность компании финансировать собственную деятельность на фиксированный момент времени.

Объектом финансового управления является капитал и денежные потоки. Данные стоимостные категории имеют стратегическое значение, так как их состояние в большей мере определяет конкурентные преимущества и экономический потенциал компании. Компания с достаточным объемом собственного капитала (более 50% от общего объема капитала) и положительным сальдо денежных потоков (приток денежных средств больше их оттока) имеет возможности для привлечения дополнительных денежных ресурсов с финансового рынка.

Результаты проведенного анализа отражают неудовлетворительное финансовое состояние АНО «Центра энергосбережения Республики Башкортостан», при котором основная масса показателей не укладывается в рекомендованные значения.

В целях улучшения финансового состояния АНО «Центра энергосбережения Республики Башкортостан» и предотвращения его банкротства будут предложены следующие мероприятия:

- реализация неиспользуемых основных средств;

- проведение мероприятий по снижению суммы дебиторской задолженности;

- проведение мероприятий по управлению запасами;

- проведение мероприятий по снижению суммы кредиторской задолженности.

Дебиторская задолженность представляет собой сумму долгов, причитающихся предприятию от физических и юридических лиц в результате хозяйственных отношений между ними.

Целью управления дебиторской задолженностью является обеспечение наиболее эффективной реализации экономических решений в процессе деятельности предприятия.

В целях моделирования процесса управления дебиторской задолженностью АНО «Центра энергосбережения Республики Башкортостан» разработана модель управления дебиторской задолженностью для решения практических задач управления задолженностью АНО «Центра энергосбережения Республики Башкортостан». Цели построения предлагаемой модели заключаются в обработке существующих методов управления задолженностью, проверке предположений о реальном изменении дебиторской задолженности предприятия, выработке управленческих решений.

Процесс управления дебиторской задолженностью можно разбить на пять этапов:

1. предварительные расчеты и анализ дебиторской задолженности;

2. выявление целей и задач управления дебиторской задолженностью;

3. определение метода управления дебиторской задолженностью;

4. корректировка проведенных мероприятий;

5. контроль и оценка достижения цели.

Для того чтобы улучшить финансовое состояние, нужно в первую очередь нарастить объем денежных средств за счет уменьшения внеоборотных активов (в частности основных средств, которые уже устарели и не применяются, а просто простаивают на складе, их можно реализовать на запасные части и т.д., или на балансе АНО «ЦЭ РБ» числится участок земли, на котором не была произведена застройка офиса);

Наибольший износ (по данным бухгалтерии) можно наблюдать в АНО «Центра энергосбережения Республики Башкортостан» по производственному оборудованию, которое было приобретено уже более двадцати лет назад, коэффициент износа по данному первоначальному оборудованию практически равен единице. Оно уже устарело и не применяется в АНО «Центра энергосбережения Республики Башкортостан», т.к. в 2013г. было закуплено новое оборудование более современное и, позволяющее ускорить работу и улучшить ее качество.

По данным бухгалтерии устаревшее оборудование занимает около 5% (1651706,8 тыс. руб.) от стоимости всех основных средств АНО «Центра энергосбережения Республики Башкортостан», оно отгружено на склад и не используется. Его можно реализовать по остаточной стоимости.

Увеличение объема производственных запасов обусловлено тем, что АНО «Центр энергосбережения Республики Башкортостан» вынуждено заказывать материалы и др. товары большими партиями, так как издержки, связанные с поставкой товара слишком высоки. Однако, увеличивая объем запасов на складе, АНО «Центр энергосбережения Республики Башкортостан» увеличивает издержки, связанные с их хранением.

Поддержание производственных запасов на приемлемом для АНО «Центра энергосбережения Республики Башкортостан» уровне предполагает осуществление следующих действий:

– минимизация запасов с учетом их ритмичного поступления на склад;

– создания достаточного текущего и страхового запасов, обеспечивающих бесперебойную работу в течение всего года.

Регулирования их объема, состава и структуры в связи с изменением производственной программы в течение года (например, появлением дополнительных заказов).

При выборе политики эффективного управления запасами необходимо учитывать следующие виды рисков:

– неблагоприятное колебание цен на материальные ресурсы, энергоносители и транспортные услуги по их доставке;

– физическое и моральное устаревание;

– неадекватное поведение поставщиков, часто требующих предоплаты за поставленные товары и услуги.

Эффективная деятельность АНО «Центра энергосбережения Республики Башкортостан» должна базироваться на представительной информации о реальных закупках материальных ресурсов

у различных поставщиков, а именно:

– текущая потребность в отдельных видах товаров и материалов;

– объем их запасов на складе;

– сроки выполнения текущих поставок;

– требования к формам оплаты поставок товаров и материалов, и другое.

Для совершенствования управления запасами по АНО «Центра энергосбережения Республики Башкортостан» необходимо:

– определить потребность в различных видах запасов;

– определить стоимость хранения запасов и стоимость выполнения одной работы (затраты, связанные с оформлением заказа);

– определить возможные убытки, связанные с отсутствием единицы запасов на складе в нужное время;

– на основе полученных данных вывести необходимый размер (объем) заказа и периодичность заказов, при которых затраты, связанные с оборотом запасов будут минимальны.

Так как примерный процент залежавшихся на складе товаров составляет 20%, уменьшим долю запасов на 20%. В итоге имеем:

1779890 – 1779890 × 0,2 = 1423912 тыс.руб.

Можно погасить срочные обязательства АНО «Центра энергосбережения Республики Башкортостан», такие как:

- задолженность перед бюджетом, по налогам и сборам;

- задолженность перед персоналом по оплате труда;

- кредиторскую задолженность, по которой начисляются проценты и т.д.

Возьмем условную величину данной кредиторской задолженности равную 60%, т.к. не вся кредиторская задолженность является не выгодной.

В итоге внедрения данного мероприятия, кредиторская задолженность составит:

5288804 – 5288804×0,60 = 3173282,4 тыс.руб.

Если АНО «Центру энергосбережению Республики Башкортостан» это будет экономически выгодно, то оно может погасить освободившимися денежными средствами вплоть до 80% кредиторской задолженности.

Для проведения анализа экономической эффективности проведенных мероприятий по снижению стоимости запасов товарно-материальных ценностей, а так же по снижению объема дебиторской задолженности и кредиторской задолженности воспользуемся построением сравнительной таблица 2.8.

Таблица 2.8 - Показатели бухгалтерского баланса и отчета о прибылях и убытках АНО «Центра энергосбережения Республики Башкортостан» после внедрения предложенных мероприятий

|

Показатели |

2013г. |

Прогноз на 2014г. |

Отклонение |

|

Внеоборотные активы |

37794407 |

36142700,2 |

-1651706,8 |

|

Основные средства |

33034136 |

31382429,2 |

-1651706,8 |

|

Оборотные активы |

5675515 |

4153939,4 |

-1521575,6 |

|

Запасы |

1779890 |

1423912 |

-355978 |

|

Дебиторская задолженность |

3711640 |

1484656 |

-2226984 |

|

Денежные средства |

7150 |

1068536,4 |

+1061386,4 |

|

Собственный капитал |

19651910 |

19651910 |

0 |

|

Долгосрочные обязательства |

348147 |

17348147 |

+17000000 |

Продолжение таблицы 2.8

|

Краткосрочные обязательства |

23469865 |

3296582,6 |

-20173282,4 |

|

Заемные средства |

17754663 |

754663 |

-17000000 |

|

Кредиторская задолженность |

5288804 |

2115521,6 |

-3173282,4 |

|

Валюта баланса |

43469922 |

40296639,6 |

-3173282,4 |

Как видно из представленных данных, в итоге внедрения предложенных мероприятий все главные показатели АНО «Центру энергосбережению Республики Башкортостан» значительно улучшились. Это приводит к тому, что существенно оптимизируются показатели ликвидности.

Заключение

Финансовое состояние является важнейшей характеристикой деловой активности и надежности предприятия. Оно определяет конкурентоспособность предприятия и его потенциал в деловом сотрудничестве, выступает гарантом эффективной реализации экономических интересов всех участников хозяйственной деятельности как самого предприятия, так и его партнеров. Устойчивое финансовое положение предприятия зависит от умелого, просчитанного управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты его деятельности.

В первой вопросе данной контрольной работы были рассмотрены теоретические аспекты анализа финансового состояния предприятия, а именно исследованы сущность, цели и задачи анализа финансового состояния предприятия; цели и функции управления финансовым состоянием организации; система показателей и методов, характеризующих финансовое состояние предприятия.

Во втором вопросе данной контрольной работы был проведен анализ финансового состояния АНО «Центра энергосбережения Республики Башкортостан».

Результаты проведенного анализа отражают неустойчивое финансовое состояние АНО «Центра энергосбережения Республики Башкортостан» при котором основная масса показателей не укладывается в рекомендованные значения:

- коэффициент текущей (общей) ликвидности ниже принятой нормы;

- ниже нормального значение коэффициент быстрой (промежуточной) ликвидности;

- не укладывается в нормативное значение коэффициент абсолютной ликвидности;

- отрицательное изменение собственного капитала относительно общего изменения активов организации;

- коэффициент покрытия инвестиций ниже нормы (доля собственного капитала и долгосрочных обязательств составляет только 1% от общего капитала организации).

В целях улучшения финансового состояния АНО «Центра энергосбережения Республики Башкортостан» и предотвращения его банкротства были предложены следующие мероприятия:

- реализация неиспользуемых основных средств;

- проведение мероприятий по снижению суммы дебиторской задолженности;

- проведение мероприятий по управлению запасами;

- проведение мероприятий по снижению суммы кредиторской задолженности.

Для улучшения управления финансами АНО «Центра энергосбережения Республики Башкортостан» необходимо применять предложенные мероприятия, так как они обеспечивают оптимальную ликвидность (практически все коэффициенты ликвидности находятся в пределах рекомендованных значений и увеличились более чем в 5 раз) и платежеспособность баланса, все это позволяет АНО «Центра энергосбережения Республики Башкортостан» улучшить финансовое состояние.

Из проведенного анализа можно сделать вывод, что проведение мероприятий по улучшению управления финансовым состоянием АНО «Центра энергосбережения Республики Башкортостан» являются экономически эффективными, о чем свидетельствует значительное высвобождение денежных средств и улучшение показателей ликвидности, а также увеличение суммы прибыли и сокращения кредиторской задолженности.

Список используемой литературы

1. Положение по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ 4/99 (утв. приказом Минфина РФ от 6 июля 1999 г. N 43н).

2. Федеральный закон от 6 декабря 2011 г. N 402-ФЗ "О бухгалтерском учете".

3. Басовский Л.Е. Экономический анализ. – М.ПРИОР, 2012. –475 с.

4. Баканов М.И., Шеремет А.Д. Теория экономического анализа. – М.: Финансы и статистика, 2009. – 362 с.

5. Балабанов И.Т. Финансовый анализ и планирование хозяйствующего субъекта. – М.: Финансы и статистика, 2011. – 544 с.

6. Карзаева Н.Н., Ларионов А.Д., Нечитайло А.И. Бухгалтерская финансовая отчетность. – М.: Велби, 2012. – 496 с.

7. Ковалев В.В. Введение в финансовый менеджмент. – М.: Финансы и статистика, 2009. – 713 с.

8. Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. – М.: Дис, 2009. – 549 с.

9. Лысенко Д.В. Комплексный экономический анализ хозяйственной деятельности: М.: Инфра-М, 2011. – 396 с.

10. Савицкая Г.В. Экономический анализ: 14-е издание. – М.: Новое знание, 2012. – 422 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Контрольная №1 по Корпоративным финансам Вариант №6 [14.01.17]](/files/works_screen/3/27/73.png)