Главная » Бесплатные рефераты » Бесплатные рефераты по анализу финансовой отчетности »

Контрольная по АФО Вариант №17

Тема: Контрольная по АФО Вариант №17

Раздел: Бесплатные рефераты по анализу финансовой отчетности

Тип: Контрольная работа | Размер: 53.61K | Скачано: 268 | Добавлен 20.04.15 в 21:37 | Рейтинг: 0 | Еще Контрольные работы

Вуз: Тульский государственный университет

Год и город: Тула 2015

Содержание

1. Горизонтальный, вертикальный и сравнительный анализы бухгалтерского баланса 3

2. Рейтинговая экспресс-оценка финансового состояния предприятия 5

3. Интегральная балльная оценка финансовой устойчивости предприятия 7

4. Анализ финансового состояния предприятия 9

5. Прогнозирование банкротства 11

6. Анализ показателей рентабельности 16

Библиографический список 19

Приложение а 20

1. ГОРИЗОНТАЛЬНЫЙ, ВЕРТИКАЛЬНЫЙ И СРАВНИТЕЛЬНЫЙ АНАЛИЗЫ БУХГАЛТЕРСКОГО БАЛАНСА

Горизонтальный анализ заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными – темпами роста (снижения). Горизонтальный анализ проводится на основе уплотненного баланса. При этом особое внимание обращается на изменение итоговых сумм. При наличии значительных изменений, следует искать причину, рассматривая основные статьи разделов, подвергшиеся резким колебаниям. Горизонтальный анализ проводится в следующей таблице:

Таблица 1

|

Статьи баланса |

На начало года, тыс. руб |

На конец года, тыс. руб |

Изменение, тыс. руб |

Изменение, % |

|

Актив |

|

|

|

|

|

1. Внеоборотные активы |

38 500 |

40 000 |

1500 |

3,9 |

|

2. Оборотные активы |

43 400 |

43 280 |

-120 |

-0,3 |

|

Баланс |

81 900 |

83 280 |

1380 |

1,7 |

|

Пассив |

|

|

|

|

|

3. Капитал и резервы |

35 500 |

36 000 |

500 |

1,4 |

|

4. Долгосрочные обязательства |

18 000 |

19 000 |

1000 |

5,6 |

|

5. Краткосрочные обязательства |

28 400 |

28 280 |

-120 |

-0,4 |

|

Баланс |

81 900 |

83 280 |

1380 |

1,7 |

Следующей аналитической структурой является вертикальный анализ, позволяющий представить финансовый отчет в виде относительных показателей, позволяющий увидеть удельный вес каждой статьи баланса в его общем итоге.

Переход к относительным показателям позволяет проводить сравнительный анализ предприятий с учетом отраслевой специфики и других характеристик, а относительные показатели сглаживают негативное влияние инфляционных процессов, искажающих абсолютные показатели финансовой отчетности и тем самым затрудняющих их сопоставление в динамике.

Вертикальный анализ проводится на основе следующей таблицы

Таблица 2

|

Статьи баланса |

Удельный вес, % |

|

|

на начало года |

на конец года |

|

|

Актив |

100 % |

100 % |

|

1. Внеоборотные активы |

47 % |

48,0 % |

|

2. Оборотные активы |

53 % |

52,0 % |

|

Баланс |

100 % |

100 % |

|

Пассив |

|

|

|

3. Капитал и резервы |

43,3 % |

43,2 % |

|

4. Долгосрочные обязательства |

22 % |

22,8 % |

|

5. Краткосрочные обязательства |

34,7 % |

34 % |

|

Баланс |

100 % |

100 % |

Горизонтальный и вертикальный анализ баланса дополняют друг друга, на их основе можно построить сравнительный аналитический баланс. При этом можно применять трендовый анализ, позволяющий произвести расчет относительных отклонений какой-либо статьи отчетности за ряд лет от уровня базового года, для которого значение всех статей принимается за 100%.

Таблица 3

|

Статьи баланса |

Абсолютные величины, тыс. руб |

Удельный вес, % |

Изменения |

|||

|

на начало года |

на конец года |

на начало года |

на конец года |

абсолютных величин, тыс. руб |

удельного веса, % |

|

|

Актив |

|

|

|

|

|

|

|

1. Внеоборотные активы |

38 500 |

40 000 |

47 % |

48,0 % |

0,9 |

1 |

|

2. Оборотные активы |

43 400 |

43 280 |

53 % |

52,0 % |

-0,9 |

-1 |

|

Баланс |

81 900 |

83 280 |

100 % |

100 % |

0 |

0 |

|

Пассив |

|

|

|

|

|

|

|

3. Капитал и резервы |

35 500 |

36 000 |

43,3 % |

43,2 % |

-0,2 |

-0,1 |

|

4. Долгосрочные обязательства |

18 000 |

19 000 |

22 % |

22,8 % |

0,8 |

0,8 |

|

5. Краткосрочные обязательства |

28 400 |

28 280 |

34,7 % |

34 % |

-0,6 |

-0,7 |

|

Баланс |

81 900 |

83 280 |

100 % |

100 % |

0 |

0,00 % |

Сравнительный аналитический баланс характеризует как структуру отчетной формы, так и динамику отдельных показателей. Он систематизирует предыдущие расчеты. На основе сравнительного баланса осуществляется анализ структуры имущества. Структура стоимости имущества дает общее представление о финансовом состоянии предприятия. Она показывает долю каждого элемента в активах и соотношение заемных и собственных средств, покрывающих их – в пассиве. Сопоставляя структуры изменений в активе и пассиве, можно сделать выводы о том, через какие затраты произошло уменьшение средств.

В за год уменьшились оборотные активы на 120 тыс. руб. с 43 400 тыс.руб. до 43 280 тыс.руб., а также краткосрочные обязательства на 120 тыс.руб. с 28 400 тыс.руб. до 28 280 тыс.руб.

2. РЕЙТИНГОВАЯ ЭКСПРЕСС-ОЦЕНКА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

Рейтинговая экспресс-оценка проводится на основе пяти показателей:

Коэффициент обеспеченности собственными оборотными средствами

К об = (3 раздел баланса - 1 раздел баланса) / 2 раздел баланса

Коб1=(35 500 – 38 500)/43 400 = – 0,07

Коб2=(36 000 – 40 000)/43 280 = – 0,09

Коэффициент текущей ликвидности

Клик = (2 раздел баланса – строка «НДС по приобретенным ценностям») / 5 раздел баланса – строки «Доходы будущих периодов», «Оценочные резервы»)

Клик1 = 43 400/27 400 = 1,58

Клик2 = 43 280/28 280 = 1,53

Интенсивность оборота капитала

Ки = выручка / среднегодовая величина валюты баланса

Ки = 3820/((81 900 + 83 280)/2) = 0,046

4)Рентабельность продаж

К р = прибыль от продажи / выручка

К р = 710/3820 = 0,186

5)Рентабельность собственного капитала

Крк = прибыль до налогообложения /среднегодовая величина собственного капитала

Крк = 810/((35 500+36 000)/2) = 0,023

В свою очередь Величина Собственного капитала определяется

Собственный капитал = 3 раздел баланса + строки «Доходы будущих периодов», «Оценочные резервы

На основе рассмотренных показателей определяется рейтинговое число

R1 = 2*(-0,07)+0,1*1,58+0,08*0,046+0,45*0,186+0,023 = 0,1284

R2 = 2*(-0,09)+0,1*1,53+0,08*0,046+0,45*0,186+0,023 = 0,0834

Нормативное значение рейтинговой оценки – 1. На основе сравнения показателей и рейтинговой оценки за ряд лет можно сделать вывод об эффективности (или неэффективности) бизнеса. Рост рейтинга свидетельствует об улучшении финансового состояния предприятия.

Предложенная методика дает обобщенную оценку финансового состояния предприятия. Для получения более развернутой информации целесообразно использовать детальный анализ путем проведения интегральной балльной оценки финансовой устойчивости.

3. ИНТЕГРАЛЬНАЯ БАЛЛЬНАЯ ОЦЕНКА ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ

Сущность этой методики заключается в классификации предприятий по степени риска исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах.

Для расчета используются следующие показатели

1) Коэффициент абсолютной ликвидности

Каб лик = строка «Денежные средства и денежные эквиваленты» / 5 раздел баланса – строки «Доходы будущих периодов», «Оценочные резервы»)

Каб лик1 = 300/28 400= 0,011 – 5 класс

Каб лик2 = 280/28 280= 0,010 – 5 класс

2) Коэффициент быстрой ликвидности

К быст. лик = 2 раздел баланса – строки «Запасы», «НДС по приобретенным ценностям», «Дебиторская задолженность» / 5 раздел баланса – строки «Доходы будущих периодов», «Оценочные резервы»)

К быст. лик1 = (43 400– 38 500 – 4 600)/ 28 400 = 0,011 – 5 класс

К быст. лик2 = (43 280– 37 500 – 5 500)/ 28 280 = 0,010 – 5 класс

3)Коэффициент текущей ликвидности

Клик – (2 раздел баланса – строка «НДС по приобретенным ценностям») / 5 раздел баланса – строки «Доходы будущих периодов», «Оценочные резервы»)

Клик1 = 43 400/28 400 = 1,53 – 3 класс

Клик2 = 43 280/28 280 = 1,53 – 3 класс

4) Коэффициент финансовой независимости

К финнез = (3 раздел баланса + строки «Доходы будущих периодов», «Оценочные резервы» / среднегодовая величина валюты баланса

К финнез1 = 35 500/((81 900 + 83 280)/2) = 0,43 – 3 класс

К финнез2 = 36 000/((81 900 + 83 280)/2) = 0,44– 3 класс

5)Коэффициент обеспеченности запасов

Кобзап = (3 раздел баланса + строки «Доходы будущих периодов», «Оценочные резервы» - 1 раздел баланса) / строка «Запасы»

Кобзап1 = (35 500 – 38 500)/38 500 = – 0,08 – 5 класс

Кобзап2 = (36 000 – 40 000)/37 500 = – 0,107 – 5 класс

1 класс – предприятия с хорошим запасом финансовой устойчивости, позволяющем быть уверенным в возврате заемных средств;

2 класс – предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматриваются как рискованные

3 класс – проблемные предприятия. Для этих предприятий скорее не существует риск потери средств, но полное получение процентов представляется сомнительным.

4 класс - предприятия с высоким уровнем риска банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты.

5 класс – предприятие высочайшего риска, практически несостоятельные.

Таблица 4

|

Показатель |

Границы классов |

||||

|

1 |

2 |

3 |

4 |

5 |

|

|

Коэффициент абсолютной ликвидности |

0.25 и выше (20) |

0.2-0.24 (16) |

0.15-0.19 (12) |

0.1-0.14 (8) |

Менее 0.09 (0) |

|

Коэффициент быстрой ликвидности |

1 и выше (16) |

0.9 (15) |

0.8 (12) |

0.7 (9) |

Менее 0.6 (0) |

|

Коэффициент текущей ликвидности |

2 и выше (17) |

1.7-1.9 (12-15) |

1.4-1.6 (6-11) |

1.1-1.3 (3-6) |

Менее 1 (0) |

|

Коэффициент финансовой независимости |

0.6 и выше (17) |

0.54-0.59 (12-16) |

0.43-0.53 (7-11) |

0.41-0.42 (2-7) |

Менее 0.4 (0) |

|

Коэффициент обеспеченности собственными оборотными средствами |

0.5 и выше (15) |

0.4–0.49 (12) |

0.3 – 0.39 (9) |

0.2-0.29 (6) |

Менее 0.2 (0) |

|

Коэффициент обеспеченности запасов |

1 и выше (15) |

0.9-0.99 (12) |

0.8-0.89 (9) |

0.7-0.79 (6) |

Менее 0.7 (0) |

|

Минимальное значение границы |

86-100 |

64-85 |

57-63 |

28-56 |

Менее 27 |

4.АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

Финансовая устойчивость – такое состояние финансов, которое гарантирует организации постоянную платежеспособность.

Анализ финансовой устойчивости позволяет ответить на вопросы: насколько организация является независимой с финансовой точки зрения, является ли финансовое положение устойчивым.

Существует ряд абсолютных показателей, которые характеризуют финансовое состояние предприятия: собственные оборотные средства, текущие финансовые потребности, чистый оборотный капитал.

Собственные оборотные средства (СОС) определяются по формуле:

СОС = 3 раздел баланса – раздел 1 баланса

СОС1 = 35 500 – 38 500 = – 3 000 тыс.руб.

СОС2 = 36 000 – 40 000 = – 4 000 тыс.руб.

Положительная величина СОС показывает, что величины собственного капитала (3 раздел баланса) хватает не только на финансирование всех внеоборотных активов и на часть оборотных активов. Отрицательное значение свидетельствует о том, что внеоборотные активы финансируются не только за счет собственного капитала, но и за счет заемных средств. Стремительное снижение СОС в течение нескольких периодов свидетельствует о кризисном финансовом состоянии.

Чистый оборотный капитал (ЧОК) определяется по формуле:

ЧОК = 2 раздел баланса – стр.1510, 1520, 1550 баланса

ЧОК1 = 43 400 – 21 500 – 4 500 – 2 400 = 15 000 тыс.руб.

ЧОК2 = 43 280 – 20 500 – 5 500 – 2 280 = 15 000 тыс.руб.

Положительная величина ЧОК характеризует текущую платежеспособность, то есть текущие обязательства могут быть покрыты за счет текущих активов. Отрицательный показатель ЧОК свидетельствует о том, что внеоборотные активы частично финансируются за счет краткосрочных обязательств, что является признаком неминуемого банкротства.

Текущие финансовые потребности (ТФП ) определяются по формуле:

ТФП = Запасы (стр. 1210) + Дебиторская задолженность (стр. 1230) - Кредиторская задолженность (стр. 1520)-

ТФП1 = 38 500 + 4 600 – 4 500 = 38 600 тыс.руб.

ТФП2 = 37 500 + 5 500 – 5 500 = 37 500 тыс.руб.

Анализ платежеспособности на основе этого показателя возможно при наличии исходных данных о структуре запасов, дебиторской задолженности и кредиторской задолженности.

Если ТФП положительное, и при этом основную часть запасов представляют собой сверхнормативные остатки материальных запасов, готовой продукции и незавершенного производства, а большая часть дебиторской задолженности является сомнительной, то финансовое состояние является неудовлетворительным.

Если ТФП отрицательное, при этом сроки погашения кредиторской задолженности наступили более 3 месяцев назад, а сума погашения превышает 100000 рублей, то финансовое состояние неудовлетворительное.

Если на протяжении нескольких периодов значение ТФП близко к нулю, то это характеризует оптимальную политику предприятия при предоставлении рассрочек дебиторам и кредиторам.

5.ПРОГНОЗИРОВАНИЕ БАНКРОТСТВА

Z = 0,717 * Х1 + 0,847 * Х2 + 3,107 * Х3 + 0,42 * Х4 + 0,995 * Х5

Где X1 – это соотношение оборотного капитала и активов предприятия. Коэффициент отражает долю чистых и ликвидных активов компании в общей сумме активов.

Х1н = 43 400/81 900 = 0,53

Х1к = 43 280/83 280 = 0,52

X2 – соотношение нераспределенной прибыли и активов компании (финансовый рычаг).

Х2н = 3 000/81 900 = 0,037

Х2к = 3 500/83 280 = 0,042

X3 – этот показатель характеризуют величину прибыли до налогообложения по отношении к стоимости активов.

Х3н=810/81 900 = 0,0099

Х3к=810/83 280 = 0,0097

X4 – балансовая стоимость собственного капитала по отношению к заемному капиталу.

Х4н =35 500/18 000 = 1,97

Х4к = 36 000/19 000= 1,89

X5 – коэффициент, характеризующий рентабельность активов. Рассчитывается как отношение объема продаж к общему количеству активов.

Х5н=3 820/81 900 = 0,047

Х5к = 3 820/83 280 = 0,046

Теперь рассчитаем Z:

Z1 = 0,717*0,53 + 0,847*0,037 + 3,107*(0,0099) + 0,42*1,97 + 0,995*0,047 = 1,32 – Компания является несостоятельной.

Z2 = 0,717*0,52 + 0,847*0,042 + 3,107*(0,0097) + 0,42*1,89 + 0,995*0,046 = 1,28 – Компания является несостоятельной.

Пятифакторная модель позволяет провести финансовый анализ банкротства с более точным прогнозом. Ниже в таблице приведены значения Z и значения вероятности наступления критической ситуации на предприятии.

Таблица 6

|

Значение расчетного показателя Z для компаний, акции которых котируются на бирже |

Значение расчетного показателя Z для компаний, акции которых не котируются на бирже |

Вероятность банкротства |

Комментарий |

|

меньше 1,8 |

меньше 1,23 |

от 80 до 100% |

Компания является несостоятельной |

|

от 1,81 до 2,77 |

от 1,23 до 2,90 |

35 до 50% |

Неопределенная ситуация |

|

от 2,77 до 2,99 |

15 до 20% |

Неопределенная ситуация |

|

|

больше 2,99 |

больше 2,90 |

Риск того, что компания не сможет погасить свои долги незначителен |

Компания финансово устойчива |

Коэффициент Альтмана уменьшается со временем, что говорит об ухудшении финансового состояния организации, находящейся на грани банкротства с вероятностью 80 – 100%

У.Бивер, пожалуй один из самых первых ученых, стал исследовать чистые денежные потоки предприятия. Он считал, что отношение этого параметра к общей сумме долга предприятия определяет риск банкротства в будущем. Данный коэффициент называют коэффициентом Бивера. Он входит в систему коэффициентов для диагностики риска банкротства предприятия.

Данная система представлена ниже.

Отличительной особенностью системы Бивера является то, что в ней не предусмотрен интегральный показатель (как, к примеру у Альтмана), а также не рассчитываются веса при коэффициентах. Значения коэффициентов сравниваются с контрольно-нормативными значениями для трех состояний предприятия:

1 состояние. Финансово устойчивое предприятие

2 состояние. Для предприятий, которые стали банкротами в течение 5 лет

3 состояние. Для предприятий, которые стали банкротами в течение 1 года

Система коэффициентов У.Бивера (1966) для диагностики риска банкротства предприятия.

Таблица 7

|

Коэффициент |

Вычисление коэффициента |

1 состояние |

2 состояние |

3 состояние |

|

Коэфф. Бивера |

(Чистая прибыль + Амортизация) / (Долгосрочные + текущие обязательства) |

0.4-0.45 |

0.17-0,4 |

Меньше 0,17 |

|

Рентабельность активов, % |

Чистая прибыль * 100/ Активы |

6-8 |

4 |

-22 |

|

Финансовый «рычаг» |

(Долгосрочные + текущие обязательства) / Активы |

<0.37 |

0,37-0,5 |

Более 0,5 |

|

Коэфф. покрытия активов чистым оборотным капиталом |

(собственный капитал – Внеоборотные активы) / Активы |

0.4 |

0,3-0,4 |

Менее 0,3 |

|

Коэфф. покрытия |

Оборотные активы / текущие обязательства |

3.2 |

2-3,2 |

Менее 2 |

В модели Лиса оценки банкротства предприятия используются показатели ликвидности, рентабельности финансовой независимости. Формула модели оценки риска банкротства имеет следующий вид:

L=0.063К1+0.092К2+0.057К3+0.001К4

Где K1 – доля оборотных средств в активах,

K2 – рентабельность активов по прибыли от реализации,

K3 – рентабельность активов по нераспределенной прибыли,

K4 – коэффициент покрытия по собственному капиталу.

К1=стр(1200-1220)Форма1 / стр1600Форма1

К1 н = 43 400/81 900 = 0,53

К1 к = 43 280/83 280 = 0,52

К2=стр «Прибыль от продажи» Форма2 / стр1600 Форма1

К2 н = 710/81 900 = 0,0087

К2 к = 710/83 280 = 0,0085

К3=стр1370Форма1 / стр1700 Форма1

К3н = 3 000/81 900 = 0,037

К3к = 3 500/83 280 = 0,042

К4=стр1300Форма1 / стр(1400+1500) Форма1

К4н = 35 500/(18 000 + 28 400) = 0,765

К4к = 36 000/(19 000 + 28 280) = 0,761

L1 = 0,063*0,53+0,092*0,0087+0,057*0,037+0,001*0,765 = 0,037 – риск банкротства предприятия высокий

L2 = 0,063*0,52+0,092*0,0085+0,057*0,042+0,001*0,761 = 0,037 – риск банкротства предприятия высокий

Вероятность банкротства предприятия определяется следующим образом:

при L>0.037, то риск банкротства предприятия высокий,

при L<0.037, то риск банкротства предприятия незначителен.

На отечественных предприятиях для прогнозирования платежеспособности на ближайшую перспективу используется методический подход, позволяющий определить структуру баланса. Для этого определяются следующие коэффициенты:

1)Коэффициент текущей ликвидности (нормативное значение не менее 2);

2)коэффициент обеспеченности собственными оборотными средствами (нормативное значение не менее 0,1).

Расчеты проводятся как на начало периода, так и на конец. Методика расчета этих показателей рассматривалась в предыдущих разделах.

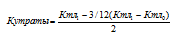

Если рассчитанные значения коэффициентов соответствуют нормативным, то структура баланса является удовлетворительной, а предприятие платежеспособным. В этом случае необходимо определить, насколько уровень платежеспособности является устойчивым в ближайшее время. Необходимо определить коэффициент утраты платежеспособности:

Где: Ктл1 – коэффициент текущей ликвидности на конец периода, Ктл0 - коэффициент текущей1 ликвидности на начало периода., 3 – период прогнозирования (3 месяца), 2 – нормативное значение коэффициента текущей ликвидности.

Кутраты = (1,53 – 3/12*(1,53 – 1,528))/2 = 0,76 - вероятность нарушения платежеспособности в ближайшие 3 месяца велика.

Если Кутраты ≥1, то у предприятия есть возможность не нарушить свою платежеспособность в ближайшие 3 месяца, если Кутраты ≤1, то вероятность нарушения платежеспособности в ближайшие 3 месяца велика.

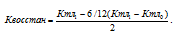

Если рассчитанные значения двух или хотя бы одного показателей не соответствуют нормативным значениям, то структура баланса неудовлетворительная, а платежеспособность предприятия нарушена. Необходимо определить коэффициент восстановления платежеспособности:

Где: 6 – период прогнозирования (6 месяцев)

Квосст = (1,53 – 6/12*(1,53 – 1,528))/2 = 0,76 - вероятность восстановления платежеспособности в ближайшие 6 месяцев невелика

Если Квосстан. >1, то у предприятия есть возможность восстановить свою платежеспособность в ближайшие 6 месяцев, если Квосстан ≤1, то вероятность восстановления платежеспособности в ближайшие 6 месяцев невелика.

6. АНАЛИЗ ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ

Результативность и экономическая целесообразность функционирования предприятия оцениваются не только абсолютными, но и относительными показателями. К последним, в частности, относится система показателей рентабельности.

В широком смысле слова понятие рентабельность означает прибыльность, доходность. Предприятие считается рентабельным, если доходы от реализации продукции покрывают издержки обращения и, кроме того, образуют сумму прибыли, достаточную для нормального функционирования предприятия.

Экономическая сущность рентабельности может быть раскрыта только через характеристику системы показателей. Общий их смысл – определение суммы прибыли с одного рубля вложенного капитала.

Рассмотрим основные показатели рентабельности:

1)рентабельность активов (имущества)

Пч – чистая прибыль, А – активы предприятия.

Pа1=648/81 900*100 = 0,7912 %

Pа2=648/83 280*100 = 0,7781 %

2) рентабельность текущих активов

Та – текущие активы предприятия

Pта1=648/43 400*100 = 1,493 %

Pта2=648/43 280*100 = 1,497 %

3)рентабельность инвестиций

П – валовая прибыль; СК – собственный капитал; ДО – долгосрочные обязательства.

Pи1=1 170/(35 500+18 000)*100 = 2,19%

Pи1=1 170/(36 000+19 000)*100 = 2,13%

4) рентабельность собственного капитала

Pск1=648/35 500*100 = 1,83 %

Pск2=648/36 000*100 = 1,8 %

5) рентабельность основной деятельности

З – затраты на производство продукции; Пр – прибыль от реализации

Pд1=710/2 650*100 =26,8%

Pд2=710/2 650*100 =26,8%

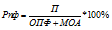

6)рентабельность производства

ОПФ – средняя стоимость основных производственных фондов; МОА – средняя величина материальных оборотных средств.

Pпф=1170/66250*100=1,77%

7)рентабельность продукции

РП – выручка от реализации продукции (работ, услуг)

Pп=648/3 820*100 = 16,96%

8) Рентабельность объема продаж:

Pрп=710/3 820*100 = 18,59%

На основании анализа коэффициентов рентабельности можно заключить, что их величина слишком мала для обеспечения бесперебойной и прибыльной работы организации.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Контрольная по АФО Вариант №17 [20.04.15]](/files/works_screen/2/50/32.gif)