Главная » Бесплатные рефераты » Бесплатные рефераты по банковскому делу »

Валютные операции, оценка и регулирование валютных рисков

Тема: Валютные операции, оценка и регулирование валютных рисков

Раздел: Бесплатные рефераты по банковскому делу

Тип: Контрольная работа | Размер: 294.89K | Скачано: 403 | Добавлен 29.11.14 в 09:39 | Рейтинг: 0 | Еще Контрольные работы

Вуз: Финансовый университет

Год и город: Смоленск 2014

Валютные операции, оценка и регулирование валютных рисков

Валютные операции являются объектом государственного и банковского наблюдения и контроля. В странах с частично конвертируемой валютой и ограничениями по финансовым операциям размер валютной позиции банков относительно национальной валюты служит одним из объектов валютного контроля.

Банки осуществляют свою деятельность на валютном рынке путем проведения валютных операций. Иностранная валюта это средства в денежных единицах иностранных государств и международных расчетных единицах, находящиеся на счетах и во вкладах.

Валютные операции могут осуществляться уполномоченными банками, то есть коммерческими банками, получившими лицензии Центрального Банка России на проведение операций в иностранной валюте, включая банки с участием иностранного капитала и банки, капитал которых полностью принадлежит иностранным участникам.

Все требования продавцов или кредиторов, подлежащие за границей оплате в иностранной валюте, которая представляет капитал, хранящийся в заграничных банках, или же векселя или чеки, оплачиваемые за границей в иностранной валюте, называются инвалютой. Все они играют роль в связях банка с клиентами. При заключении сделок с иностранной валютой между банками используется лишь иностранная валюта, хранящаяся на счетах в заграничных банках. Термин "инвалюта" применяется, таким образом, только к остаткам на банковском счете в иностранной валюте.

Существуют также ключевые понятия валютных операций и валютного регулирования, без рассмотрения которых нельзя правильно определить значение тех или иных моментов сделок. Одним из таких понятий является "валютный рынок". Валютный рынок в узком смысле слова – это особый конституционный механизм, опосредующий отношения по поводу купли и продажи иностранной валюты, где большинство сделок заключается между банками (а также при участии брокеров и других финансовых институтов). А также это отношения не только между банками и их клиентами, но и между его субъектами (т.е., в основном между банками).

Валюта - это вообще название денежной единицы разных стран, обязательной для приема в уплату за товары и услуги, покупаемые на территории данной страны. В каждой стране существует своя денежная единица - рубль, доллар и т.п., которая устанавливается законом. Деньги, используемые в международных экономических отношениях, становятся валютой.

Наличие национальной валюты обеспечивает нормальное обращение товаров, облегчает правительству осуществление расчетов со всеми гражданами, которые работают в государственных учреждениях, служат для содержания армии.

Государство содействует нормальному денежному обращению путем эмиссии денег. Оно расплачивается национальной валютой с фирмами, поставляющими ему различные товары. Наконец национальная валюта позволяет обеспечивать национальный суверенитет страны, ее независимость от воли других государств. Если страна ориентируется на использование валюты других стран, то это может поставить национальную экономику и политику страны в зависимость от других государств.

В соответствии с действующим законодательством к операциям в иностранной валюте относятся:

- ведение валютных счетов клиентуры;

- неторговые операции;

- установление корреспондентских отношений с российскими уполномоченными и иностранными банками;

- международные расчеты, связанные с экспортом и импортом товаров и услуг;

- покупка и продажа иностранной валюты на внутреннем валютном рынке;

- привлечение и размещение валютных средств внутри Российской Федерации;

- кредитные операции на международных денежных рынках;

- депозитные и конверсионные операции на международных денежных рынках.

Классификация банковских валютных операций может осуществляться по критериям, общим для всех банковских операций – пассивные и активные операции.

С помощью пассивных операций банки формируют свои ресурсы. Суть их состоит в привлечении различных видов вкладов, получении кредитов от других банков, эмиссии собственных ценных бумаг, а также проведении иных операций, в результате которых увеличиваются банковские ресурсы.

Размещение мобилизованных ресурсов банка с целью получения дохода и обеспечения ликвидности определяет содержание его активных операций.

А также классификация валютных операций осуществляется и по особым классификационным признакам, свойственным только валютным операциям. Основополагающий вариант классификации валютных операций вытекает из закона РФ "О валютном регулировании и валютном контроле" Он состоит в следующем: все операции с иностранной валютой и ценными бумагами в иностранной валюте подразделяются на:

- текущие валютные операции;

- валютные операции, связанные с движением капитала.

Все валютные операции между резидентами и нерезидентами осуществляются без ограничений.

К текущим валютным операциям относятся:

- переводы в РФ и из страны иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров, работ, услуг, а также для осуществления расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 180 дней;

- получение и представление финансовых кредитов на срок не более 180 дней;

- переводы в РФ и из страны процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

- переводы неторгового характера в РФ из страны (зарплаты, пенсии, алименты и т.д.).

Валютные операции, связанные с движением капитала включают:

- прямые инвестиции, т.е. вложения в уставной капитал предприятия с целью извлечения дохода и получения, прав на участие в управлении предприятием;

- портфельные инвестиции, т.е. приобретение ценных бумаг;

- переводы в оплату права собственности на здания, сооружения и иное имущество;

- предоставление и получение отсрочки платежа на срок более 180 дней по экспорту и импорту товаров, работ, услуг;

- предоставление и получение финансовых кредитов на срок более 180 дней;

- все иные валютные операции не являющиеся текущими.

В зависимости от сроков валютные операции подразделяются на наличные и срочные. В таблице 1 представлены виды валютных операций в зависимости от срочности их проведения.

Таблица1 Виды валютных операций в зависимости от срочности их проведения

|

Вид операции |

Описание операции |

|

Срочные операции |

Срочные операции принято подразделять на конверсионные, страховые и спекулятивные. К срочным сделкам также относятся "форвард" (forward), "опцион" (option), "своп" (swap). |

|

Наличные операции |

Среди наличных валютных операций выделяют операции "спот" (spot), а также такие операции как "овернайт" (overnight), "туморроу/некст" (tomorrow/next) и "дэй - то - дэй своп" (day - to - day swap), которые применяются банками для управления текущими валютными позициями. |

Тема управления рисками становится все более и более существенной как в мировом масштабе, так и в масштабе банковской системы России. Все большее количество иностранных финансовых институтов приходят на рынок банковских услуг России. При этом большая часть таких инвестиций приходится именно на покупку уже работающих российских банков. Такая интеграция в мировую банковскую систему предъявляет к российским банкам высокие требования к использованию современных методов оценки и управления рисками, и в первую очередь финансовыми.

Вступил в силу стандарт МСФО IFRS 7 «Финансовые инструменты: раскрытие информации», в соответствии с которым с отчетного периода, начинающегося 1 января 2007 года, необходимо будет отражать в составе финансовой отчетности способы управления рисками, а также характер и объем рисков, возникающих по финансовым инструментам.

В соответствии с Положением Банка России от 16.12.2003 № 242-П «Об организации внутреннего контроля в кредитных организациях и банковских группах» под банковским риском понимается присущая банковской деятельности возможность (вероятность) понесения кредитной организацией потерь и(или) ухудшения ликвидности вследствие наступления неблагоприятных событий, связанных с внутренними факторами (сложность организационной структуры, уровень квалификации служащих, организационные изменения, текучесть кадров и т.д.) и(или) внешними факторами (изменение экономических условий деятельности кредитной организации, применяемые технологии и т.д.).

В целом все банковские риски можно разделить на две большие группы — «финансовые» и «нефинансовые».

Прежде всего необходимо отметить, что в настоящее время в законодательных актах Банка России или других надзорных ведомств нет четкого разделения рисков на «финансовые» и «нефинансовые».

Традиционно к финансовым рискам относят:

- кредитный риск;

- рыночный риск (валютный, фондовый, процентный);

- риск ликвидности.

Наиболее значимым видом финансовых, да и нефинансовых рисков, присущих кредитным организациям, является кредитный риск, так как основная часть активов кредитных организаций представляет ссудную и приравненную к ней задолженность, а проценты, полученные по размещенным ссудам, являются основной составляющей доходов.

В связи с этим не только Банк России, будучи надзорным органом, уделяет значительное влияние оценке и управлению данным видом риска в кредитных организациях, но и сами кредитные организации, следуя передовым тенденциям в управлении рисками, внедряют современные методики оценки и управления кредитным риском.

В соответствии с Письмом Банка России от 23.06.2004 № 70-Т «О типичных банковских рисках» кредитный риск — это риск возникновения у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора.

Основными документами, регламентирующими оценку и управление кредитным риском, для кредитных организаций, расположенных на территории Российской Федерации, являются:

- Положение Банка России от 26.03.2004 № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности»;

- Положение Банка России от 20.03.2006 № 283-П «О порядке формирования кредитными организациями резервов на возможные потери».

В отношении выбора кредитными организациями метода оценки кредитного риска Банк России не придерживается каких-то жестких административных ограничений. При этом в Положениях № 254-П и № 232-П указаны обязательные составляющие количественного анализа кредитоспособности заемщика, которым должна соответствовать выбранная методика оценки кредитного риска. Непосредственно выбор методики и оценка кредитного риска осуществляются кредитными организациями самостоятельно путем формирования профессионального и мотивированного суждений на основе разработанных внутренних методик оценки кредитного риска с учетом вышеуказанных положений Банка России.

Зачастую кредитная организация использует для оценки кредитных рисков несколько методов, комбинируя их либо используя разные методы для разных видов риска. При этом анализируется как количественная, так и качественная информация о заемщике.

В связи с переходом нашей банковской системы на принципы Базеля II кредитные организации начали работу по применению методов оценки кредитного риска, рекомендованных новым Базельским соглашением.

На самих методах оценки кредитного риска останавливаться не будем — об этом уже было достаточно много публикаций как в прессе3, так и в Интернете.

Наряду с кредитным риском оценка и управление рыночными рисками занимает важное место в системе риск-менеджмента кредитных организаций. Современные подходы к оценке рыночного риска описаны в Базеле II, и это подтверждает, что мировое банковское сообщество уделяет данному риску большое внимание.

Банк России в соответствии с Письмом 70-Т определяет рыночный риск как риск возникновения у кредитной организации убытков вследствие неблагоприятного изменения рыночной стоимости финансовых инструментов торгового портфеля и производных финансовых инструментов кредитной организации, а также курсов иностранных валют и(или) драгоценных металлов.

По типам основных торгуемых финансовых активов рыночный риск разделяют на:

- валютный — риск получения убытков вследствие неблагоприятного изменения рыночной стоимости финансовых инструментов торгового портфеля и производных финансовых инструментов кредитной организации, а также курсов иностранных валют и(или) драгоценных металлов;

- фондовый — риск получения убытков вследствие неблагоприятного изменения рыночных цен на фондовые ценности торгового портфеля (ценные бумаги, в том числе закрепляющие права на участие в управлении) и производные финансовые инструменты под влиянием факторов, связанных как с эмитентом фондовых ценностей и производных финансовых инструментов, так и с общими колебаниями рыночных цен на финансовые инструменты;

- процентный — риск возникновения финансовых потерь (убытков) вследствие неблагоприятного изменения процентных ставок по активам, пассивам и внебалансовым инструментам кредитной организации.

В основном современные методы оценки рыночных рисков основываются на измерении показателя возможных потерь стоимости финансовых инструментов с определенным уровнем вероятности в течение определенного периода времени — value at risk (VAR).

При анализе и управлении процентным риском кредитными организациями часто используются методы, основанные на анализе разрывов активов и пассивов, чувствительных к изменению процентных ставок — gap.

Надо отметить, что в настоящее время Банк России никак не регламентирует выбор кредитными организациями тех или иных методов в оценке и управлении рыночными рисками. Главное, чтобы в кредитной организации эти методы эффективно применялись в соответствии с масштабами операций и уровнем принимаемых рисков.

Согласно определению, приведенному в Письме Банка России от 23.06.2004 № 70-Т «О типичных банковских рисках», риск ликвидности — риск убытков вследствие неспособности кредитной организации обеспечить исполнение своих обязательств в полном объеме.

Подход к анализу риска потери ликвидности кредитной организации, рекомендованный Банком России, приводится в Письме от 27.07.2000 № 139-Т «О рекомендациях по анализу ликвидности кредитных организаций». При этом кредитные организации не обязаны следовать рекомендованному порядку, а вправе разрабатывать собственные методики оценки и управления риском ликвидности.

Современные методы оценки риска ликвидности в основном базируются на принципах сценарного моделирования состояния активов и пассивов кредитной организации — так называемого стресс-тестирования.

Но вместе с тем Банк России уделяет большое внимание тому, какие именно методики используют кредитные организации в процессе анализа и управления риском ликвидности, а также при оценке состояния системы риск-менеджмента кредитной организации, например, в случае оценки финансовой устойчивости кредитной организации в целях признания ее достаточной для участия в системе страхования вкладов.

Определение и регулирование уровня финансовых рисков, принимаемых на себя кредитными организациями, Банк России осуществляет в соответствии с положениями Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» в рамках осуществления функций по банковскому надзору.

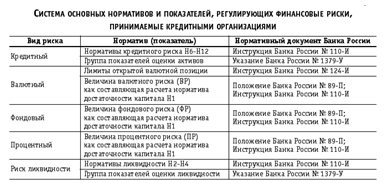

Предельные значения нормативов и показателей, характеризующих основные виды финансовых рисков, принимаемых кредитными организациями, установлены в нормативных актах Банка России (табл. 2).

Таблица 2

Основными документами Банка России по регулированию уровня финансовых рисков кредитных организаций являются:

- Инструкция Банка России от 16.01.2004 № 110-И «Об обязательных нормативах банков»;

- Положение Банка России от 24.09.1999 № 89-П «О порядке расчета кредитными организациями размера рыночных рисков»;

- Инструкция Банка России от 15.07.2004 № 124-И «Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями»;

- Письмо Банка России от 27.07.2000 № 139-Т «О рекомендациях по анализу ликвидности кредитных организаций»;

- Указание Банка России от 16.01.2004 № 1379-У «Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов»;

- Указание Банка России от 31.03.2000 № 766-У «О критериях определения финансового состояния кредитных организаций».

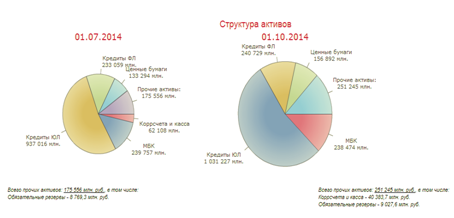

Рис. 1 Структура активов

Как мы видим на рисунке 1, увеличилась сумма выдачи кредитов физическим лицам на 94261 млн. рублей, увеличилась сумма выдачи кредитов юридическим лицам 7670 млн. рублей, но с этим уменьшилась сумма межбанковских кредитов на 1283 млн. рублей.

Как мы видим на рисунке 1, увеличилась сумма выдачи кредитов физическим лицам на 94261 млн. рублей, увеличилась сумма выдачи кредитов юридическим лицам 7670 млн. рублей, но с этим уменьшилась сумма межбанковских кредитов на 1283 млн. рублей.

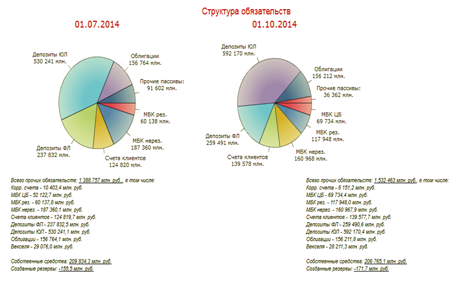

Рис. 2 Структура обязательств

Исходя из рисунка 2, можно сказать, что увеличились привлекаемые денежные средства, за счет депозитов физ.лиц на 61929 млн. рублей и депозитов юр.лиц 21659 млн.рублей. Также мы видим прирост денежных средств на счетах клиентов на 14758 млн. рублей.

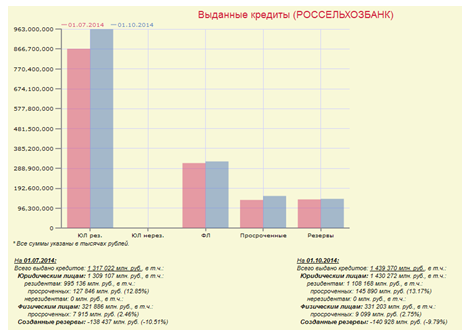

Рис.3 Выданные кредиты

Исходя из рисунка 3, мы видим увеличение выдачи кредитов физ.лицам и юр.лицам. Также мы видим, что увеличилась сумма просроченных кредитов у физ.лиц 1184 млн. рублей, у юр.лиц на 18044 млн. рублей. Также видим, что банк увеличивает резерв, который стал на 2491 млн. рублей больше.

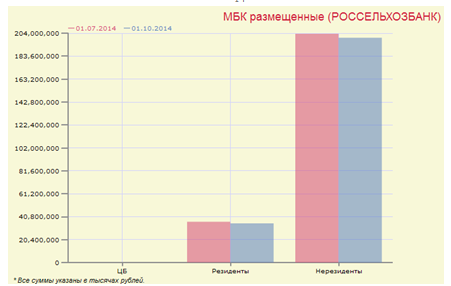

Рис. 4 Межбанковские кредиты

На рисунке 4 мы видим, что произошло сокращение выдачи межбанковских кредитов. Выдача МБК резидентам уменьшилась на 1320798 тыс.рублей, также как и выдача МБК нерезидентам уменьшилась на 3514719 тыс.рублей.

Рис. 5 Динамика собственного капитала

Исходя из данных приведенных выше, можно сказать, что собственный капитал банка повысился с 1 января 2014 года до 1 октября 2014 года 592148 тыс. рублей, что является благоприятной тенденцией.

Таблица 1 Прибыль ОАО «Россельхозбанк» поквартально

|

(суммы в тысячах рублей) |

1 кв. 2014 |

2 кв. 2014 |

3 кв. 2014 |

Всего с начала года |

|

Процентные доходы |

41 340 699 |

38 961 097 |

41 861 891 |

122 163 687 |

|

Процентные расходы |

-26 229 399 |

-27 231 591 |

-29 130 391 |

-82 591 381 |

|

Чистый процентный доход |

15 111 300 |

11 729 506 |

12 731 500 |

39 572 306 |

|

Комиссионные доходы |

3 284 796 |

3 637 337 |

4 195 951 |

11 118 084 |

|

Комиссионные расходы |

-310 211 |

-364 154 |

-510 664 |

-1 185 029 |

|

Чистый комиссионный доход |

2 974 585 |

3 273 183 |

3 685 287 |

9 933 055 |

|

Чистый доход по операциям с ценными бумагами |

-638 433 |

-565 058 |

-46 787 |

-1 250 278 |

|

Чистый доход от операций с иностранной валютой |

1 441 125 |

347 356 |

-1 134 139 |

654 342 |

|

Доходы от инвестиций в другие общества |

3 461 |

3 440 |

3 495 |

10 396 |

|

Прочие доходы и расходы |

-4 205 733 |

-224 753 |

-382 995 |

-4 813 481 |

|

Операционная прибыль до резервов |

14 686 305 |

14 563 674 |

14 856 361 |

44 106 340 |

|

Изменение резервов на возможные потери |

-5 106 696 |

-14 496 349 |

-7 260 271 |

-26 863 316 |

|

Операционная прибыль |

9 579 609 |

67 325 |

7 596 090 |

17 243 024 |

|

Операционные расходы |

-8 259 289 |

-9 685 106 |

-9 572 460 |

-27 516 855 |

|

Прибыль до налогов и резервов (справочно) |

6 427 016 |

4 878 568 |

5 283 901 |

16 589 485 |

|

Прибыль (убыток) до налогообложения |

1 320 320 |

-9 617 781 |

-1 976 370 |

-10 273 831 |

|

Налог на прибыль |

-657 226 |

9 968 246 |

2 073 031 |

11 384 051 |

|

Чистая прибыль |

663 094 |

350 465 |

96 661 |

1 110 220 |

|

Скорректированная прибыль |

663 094 |

350 463 |

96 658 |

1 110 215 |

|

Нераспределенная прибыль |

663 094 |

350 465 |

96 661 |

1 110 220 |

Исходя из данных таблицы 1, можно сказать за 3 квартала 2014 года получил чистую прибыль в размере 1110220 тыс. рублей.

Таблица 2 Ключевые финансовые показатели банка

|

период показатели |

9 мес. 2014 |

6 мес. 2014 |

3 мес. 2014 |

|||

|

RoA |

0,02% |

0,07% |

0,14% |

|||

|

RoE |

0,18% |

0,67% |

1,27% |

|||

|

Леверидж /дост. капитала |

9,0 / 11,1% |

8,7 / 11,5% |

8,5 / 11,7% |

|||

|

ЧПМ |

2,91% |

2,76% |

3,58% |

|||

|

Доходность активов |

9,57% |

9,17% |

9,80% |

|||

|

Стоимость пассивов |

7,33% |

6,98% |

6,81% |

|||

|

Чистый спрэд |

2,24% |

2,19% |

2,99% |

|||

|

Cost /income |

79,23% |

68,89% |

79,86% |

|||

|

Cost of assets |

-2,93% |

2,56% |

3,00% |

|||

|

Валюта баланса |

1 848 643 258 |

1 798 927 373 |

1 780 657 765 |

|||

|

Средний капитал |

205 218 615 |

206 580 558 |

208 775 353 |

|||

|

Средние % активы |

1 748 415 499 |

1697956243 |

1 686 172 502 |

|||

|

Средние % пассивов |

1 588 799 131 |

1 560 108 910 |

1 539 723 878 |

|||

|

ЧПД |

12731500 |

11 729 506 |

15 111 300 |

|||

|

ЧКД |

3 685 287 |

3 273 183 |

2 974 585 |

|||

|

ЧКД/ЧПД |

28,9% |

27,9% |

19,7% |

RoA - Return on average Assets - нераспределенная прибыль за период, отнесенная к средней валюте баланса.

RoE - Return on average Equity - нераспределенная прибыль за период, отнесенная к среднему размеру собственных средств (без субординированых займов).

Леверидж - отношение средних активов к среднему капиталу (без субординированых займов).

Достаточность капитала = 1 / Леверидж.

ЧПМ - чистая процентная маржа, отношение чистого процентного дохода к средней величине процентных активов.

Доходность активов - отношение процентных доходов к средней величине процентных активов.

Стоимость пассивов - отношение процентных расходов к средней величине процентных обязательств.

Чистый спрэд = Доходность активов - Стоимость пассивов.

Cost / income - операционная эффективность, отношение операционных расходов к операционным доходам до создания/восстановления резервов.

Cost of assets - стоимость активов, отношение операционных расходов к средним чистым процентным активам (чистые активы без высоколиквидных и прочих).

ЧПД - чистый процентный доход, процентные доходы - процентные расходы.

ЧКД - чистый комиссионный доход, комиссионные доходы - комиссионные расходы.

Список используемой литературы

- Федеральный закон от 02.12.1990 г. № 351- 9 (ред. от 04.10.2014) «О банках и банковской деятельности»

- Батракова Л.Г. Экономический анализ деятельности коммерческого банка: Учебник. – М.: Логос, 2009. – 368 с.

- Белоглазова Г.Н., Кроливецкая Л.П., Савинская Н.А. Банковское дело: Учебник. – М.: Финансы и статистика. – 2008. – 592 с.

- Валиева И.С., Комардина О.Н. Самиев П.А. Финансовая устойчивость российских банков // Аудитор. – 2008. – №3. – С.38–45.

- Гиляровская Л.Г., Паневина С.Н.Комплексный анализ финансово–экономических результатов деятельности банка и его филиалов: Учебное пособие. – СПБ.: Питер, 2010. – 250 с.

- Годовой отчет о деятельности ОАО «Россельхозбанка» за 2013 год

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Валютные операции, оценка и регулирование валютных рисков [29.11.14]](/files/works_screen/2/9/15.png)