Главная » Бесплатные рефераты » Бесплатные рефераты по макроэкономике »

Банки и их роль в экономической системе

Тема: Банки и их роль в экономической системе

Раздел: Бесплатные рефераты по макроэкономике

Тип: Курсовая работа | Размер: 122.31K | Скачано: 374 | Добавлен 23.11.14 в 13:17 | Рейтинг: 0 | Еще Курсовые работы

Вуз: Нижегородский государственный университет

СОДЕРЖАНИЕ

ВВЕДЕНИЕ 3

1. Основные институциональные роли банка 5

2. Роль коммерческого банка в функционировании экономики региона 12

3.Тенденции развития российской банковской системы 20

ЗАКЛЮЧЕНИЕ 31

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 33

ВВЕДЕНИЕ

Практическая роль банковской системы в экономике народного хозяйства, связанной рыночными отношениями, определяется тем, что она управляет в государстве системой платежей и расчетов; большую часть своих коммерческих сделок осуществляет через вклады, инвестиции и кредитные операции; наряду с другими финансовыми посредниками банки направляют сбережения населения к фирмам и производственным структурам. В то же время эффективность осуществления инвестирования денежных средств в значительной степени зависит от способности самой банковской системы направлять эти средства именно тем заемщикам, которые найдут способы их оптимального и эффективного использования. Коммерческие банки, действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу включая количество наличных денег, находящихся в обращении. Стабилизация же роста денежной массы - это залог снижения темпов инфляции, обеспечения постоянства уровня цен, при достижении которого рыночные отношения воздействуют на экономику народного хозяйства самым эффективным образом.

Современная банковская система - это сфера многообразных услуг своим клиентам - от традиционных депозитно-ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инструментов, используемых банковскими структурами (лизинг, факторинг, траст и так далее).

Реализуя банковские операции, достигая их слаженности и сбалансированности, коммерческие банки обеспечивают тем самым свою устойчивость, надежность, доходность, стабильность функционирования в системе рыночных отношений. Все аспекты и сферы деятельности коммерческих банков объединены единой стратегией управления банковским делом, цель которой - достижение доходности и ликвидности. Это интегрированные критерии оценки эффективности и надежности работы коммерческих банков, зависящие как от проводимой ими политики, связанной с привлечением денежных ресурсов (управление пассивными операциями), так и от политики прибыльного размещения банковских средств в сферах кредитно-инвестиционных систем (управление активными операциями). Эти две стороны деятельности коммерческих банков взаимосвязаны, взаимозависимы, но в то же время и взаимоисключающие. Если банк в своей деятельности делает ставку на получение быстрых и высоких доходов по активным операциям, то тем самым он теряет свою ликвидность, подвергая себя риску стать неплатежеспособным, а впоследствии и возможным банкротом. Обеспечивая же высокий уровень своей ликвидности, банк, как правило, теряет доходность.

Основная цель работы – изучить роль банков в рыночной экономике.

Для достижения данной цели были поставлены следующие задачи:

- выделить основные институциональные роли банка;

-рассмотреть роль коммерческого банка в функционировании экономики региона;

-проанализировать тенденции развития российской банковской системы

1. Основные институциональные роли банка

В соответствии с законодательством Российской Федерации банк - это коммерческое учреждение, созданное для привлечения денежных средств от юридических и физических лиц и размещения их от своего имени на условиях возвратности, платности и срочности, а также осуществления иных банковских операций. С одной стороны, банк, как и любое предприятие, создается для удовлетворения интересов собственников банка (акционеров или индивидуальных) и общественных интересов (клиентуры - юридических и физических лиц, обслуживаемых банком). С другой стороны, банк - это предприятие особого вида, которое организует и осуществляет движение ссудного капитала, обеспечивая получение прибыли собственникам банка.

С точки зрения системного подхода банк обладает определенным набором институциональных ролей в экономике, реализация которых обусловливает эффективность функционирования банка как института.

К институциональным ролям банка следует относить :

- аккумуляцию капитала и создание инвестиционных возможностей. Эту роль также можно обозначить как создание новых капиталов или перелив существующих (перераспределение денежных средств или создание новых денежных средств);

- рационализацию и регулирование денежного оборота в наличной и безналичной формах, создание посредством реализации его функций условий для совершения обмена продуктами общественного труда;

- создание необходимых условий для осуществления платежей между контрагентами.

Указанные институциональные роли банка представляют собой неотъемлемые характеристики института банка как некоего общественного механизма, то есть регулятора поведения, схему, которая порождается только в процессе человеческого, т.е. социального взаимодействия.

Следствием эффективного выполнения вышеназванных институциональных ролей является приближение к достижению стратегической цели — экономического развития страны.

Институциональные роли банка являются той «призмой», через которую институт воздействует на непосредственный объект — индивидуальное поведение экономических агентов: «Общество воздействует на индивида через свои институты, которые выступают как социальные ограничения». Можно также говорить о том, что банк как институт — это нечто, что создает определенную структуру взаимодействия между индивидами. Основывается и строится эта структура на системе институциональных ролей банка.

Банк благодаря производимой им аккумуляции «бездействующих» денежных ресурсов способен превратить их в капитал. Банки являются важным институтом, благодаря которому происходит трансформация сбережений населения в инвестиции организаций, что является необходимым условием экономического развития любой страны. На процесс данной трансформации, преобразования сбережений в будущий капитал влияют мотивы и особенности сберегательного поведения населения, конкуренция альтернативных институтов, которые борются за сбережения населения, степень развития финансовых институтов в целом и уровень потребностей экономики в финансовых ресурсах.

При рассмотрении экономической природы и сущности создания нового капитала (или перераспределения на основе аккумуляции) институтами банка целесообразным опираться на концепцию И.А. Бланка. Автор указывает, что капитал выступает помимо всего прочего как объект собственности и распоряжения. Если на первоначальном этапе эволюции, связанной с формированием и использованием капитала, титул собственности и права распоряжения им были связаны с одним и тем же субъектом, то по мере дальнейшего экономического развития происходит постепенное их разделение. Ссудный капиталист является только собственником денежного капитала, отдаваемого в ссуду. При этом собственность на капитал и пользование им разделяются: отданный в ссуду капитал переходит во временное пользование к заемщику, но собственность на этот капитал остается у кредитора — ссудного капиталиста, которому капитал должен быть возвращен по истечении срока ссуды. Первоначально это разделение произошло в сфере функционирования денежного капитала (по мере возникновения и развития кредитных отношений), а затем и капитала реального.

Таким образом, когда говорится об аккумуляции капитала (создании нового капитала) как институциональной роли банка, то в этом процессе возникают экономические отношения по поводу владения, пользования и распоряжения. Носителем титула собственности капитал выступает, прежде всего, как накопленная ценность. При разделении в экономической деятельности прав собственности и использования капитала в разрезе различных субъектов роль капитала как объекта собственности носит пассивный характер. Носителем прав распоряжения капитал выступает в основном как инвестиционный ресурс и фактор производства.

Вместе с тем в руках заемщика ссуда выступает уже в качестве капитала-функции. О.И. Лаврушин рассматривает в своих работах капитал в качестве функции. Под капиталом-функцией понимается капитал, функционирующий в той или иной отрасли хозяйства (промышленность, торговля и так далее).

Таким образом, можно утверждать, что сущностью и основой создания нового капитала (на основе аккумуляции) является разделение права собственности и распоряжения на один и тот же капитал между различными экономическими субъектами. Субъектом разделения выступает в данном случае банк, и в этом состоит его институциональная роль. Соответственно, осуществление разделения права собственности и распоряжения осуществляется не безвозмездно, а на платной основе — процентная ставка по кредиту. Таким образом, можно говорить о двух сторонах одного феномена: сущность — разделение формы собственности, а форма — формирование политики осуществления этих действий.

Второй по порядку, но не по значимости, является институциональная роль банка, которая заключается в рационализации денежного оборота в наличной и безналичной формах. При рассмотрении второй институциональной роли банка исходной гипотезой является признание влияния количества денег и скорости их обращения на степень рационализации денежного оборота и хозяйственную жизнь страны.

Рационализация денежного оборота предполагает выполнение определенного комплекса действий и мер институтами банка. Посредством расчетов банки (вне зависимости от типов) создают для клиентов возможность совершения обмена, оборота денежных средств и капиталов. Регулирование и рационализация денежного оборота производится как посредством эмиссии платежных средств, так и кредитования потребностей различных субъектов. Роль Центрального банка как института также направлена на то, чтобы, используя присущие ему функции и операции, добиться рационализации денежного оборота.

Среди всего многообразия функций, операций, действий и мер, предпринимаемых в рамках рационализации денежного оборота каждым из двух уровней банковской системы, можно выделить два основополагающих направления:

1) влияние на объем денежной массы;

2) влияние на скорость денежного обращения.

При достижении цели рационализации денежного оборота страны акцент должен быть поставлен на втором из приведенных направлений. Это можно объяснить рядом причин. Во-первых, рядом ученых высказывается мнение о том, что скорость обращения денег представляет собой некую относительно постоянную величину, константу. Однако в достаточной мере это может относиться к развитым странам. Развивающиеся страны испытывают на себе изменение данного показателя в силу особенностей своего развития, которые заключаются в меньшей стабильности макроэкономических показателей (как отражение состояния экономики), неразвитости рыночных механизмов, институциональной структуры и так далее.

Во-вторых, влияние на показатель скорости обращения денег является мерой, характерной для развитых экономик, стремление к которым декларируется в экономической стратегии на ближайшие десятилетия и в России, что обусловливает актуальность рассмотрения вопроса в настоящем. Успешность использования данного метода во многом отражает степень выполнения институциональных ролей банка. Влияние на показатель скорости денежного обращения можно обозначить как косвенную меру (по сравнению с влиянием на объем денежной массы), которая несет в себе меньше предпосылок для развития неблагоприятных последствий в экономике страны, в частности инфляции. Динамика показателей скорости денежного обращения и объема денежной массы характеризует общее состояние и динамику денежного оборота страны. Таким образом, рационализация денежного оборота предполагает влияние определенным образом на показатель скорости обращения денег. Важность реализации банками институциональной роли по рационализации денежного оборота страны обусловлена тем, что влияние на объем денежной массы и скорость обращения денег в особенности, воздействует определенным образом на экономический рост страны.

Таким образом, рационализация денежного оборота подразумевает движение (и стремление) к оптимальному количеству денег в экономике. Другими словами, институциональная роль банка заключается в способствовании экономическому росту и благосостоянию населения страны посредством рационализации денежного оборота, которое осуществляется через воздействие на показатели объема денежной массы и скорости обращения денег.

Рационализация денежного оборота страны как институциональная роль банка должна способствовать созданию предпосылок экономического роста, что является первостепенной задачей для России. В то же время от роста производства можно будет ожидать укрепления покупательной способности денег и в целом положительного воздействия на процессы, протекающие в области денежного обращения.

Третья институциональная роль заключается в создании необходимых условий для платежей между экономическими агентами. Именно возможность тратить деньги на покупку товаров и обеспечивает экономический рост любой страны. Из этого следует, что основным фактором в эволюции денег являются потребности обеспечения товарообмена и осуществления расчетов. В конечном итоге наличие или отсутствие условий для осуществления платежей как часть институциональной среды экономических отношений будет определять величину трансакционных издержек и, как следствие, влиять на стоимость различных конечных товаров и услуг для потребителя.

Необходимость поддержания и создания условий для осуществления расчетов и платежей обусловлена тем, что «для России важнейшими проблемами развития систем межбанковских расчетов является несовершенство банковской системы и несоответствие институциональной и фактически выполняемой роли банков в новых экономических условиях. Конечная цель в создании необходимых условий для платежа заключается в обеспечении предпосылок непрерывности воспроизводственного процесса — производства, обмена, распределения, потребления.

Среди необходимых условий осуществления платежей можно обозначить следующие: наличие эффективных связей с международными платежными системами, единых стандартов деятельности в области межбанковских расчетов, развитой инфраструктуры и совершенство технологических систем банков. Их выполнение обеспечит теоретико-методологические основы построения эффективных платежнорасчетных систем банков. Проведенное исследование позволяет нам сделать следующий вывод. Банк как институт обладает определенным комплексом ролей, которые составляют его сущностные характеристики и определяют его как общественного агента в экономической системе. При трактовке банка как института совокупность ролей банка можно обозначить как систему.

Система институциональных ролей присуща любому банку вне зависимости от его типа, вида, географии деятельности и так далее. Применяя, таким образом, системный подход к анализу банка как института, можно ответить на вопрос об эффективности или неэффективности его функционирования. При этом каждый элемент системы институциональных ролей определяет функционирование также других элементов этой системы. Так, рационализация денежного оборота обусловливает необходимость создания необходимых условий для осуществления платежей и расчетов и одновременно, основывается на данных условиях, создание нового капитала банка (кредитование как институциональная роль) также является одним из условий бесперебойного осуществления платежей между экономическими агентами и методом обеспечения рационализации денежного оборота.

Выявление и систематизация институциональных ролей банков позволит осуществлять корректировку вектора и приоритетов развития банковской системы, направленных на повышение эффективности ее элементов, их стабильному функционированию. Система институциональных ролей может быть использована также при разработке стратегии развития банковских институтов в России на ближайшие годы.

2. Роль коммерческого банка в функционировании экономики региона

Финансовые ресурсы региона формируются в основном из трех основных источников :

- региональный бюджет;

- региональные внебюджетные фонды;

- средства предприятий, находящихся на территории региона.

Функции аккумулирования всех видов источников формирования финансовых ресурсов региона выполняют региональные банки. При этом основные функции, которые выполняют современные банки в экономике региона можно обобщенно представить следующим образом (табл. 2.1).

Таблица 2.1

Роль коммерческих банков в стабилизации экономики региона

Качество субъекта Содержательная сторона качества

Роль

посредника Трансформация временно свободных средств, принимаемых от различных субъектов экономики, включая региональные органы власти, и населения, в кредиты и другие формы финансирования потребностей субъектов экономики, включая и потребности региональных бюджетов, испытывающих временный недостаток ликвидных средств.

Роль в осуществлении платежей Обслуживание расчетных операций, путем осуществления платежей за товары и услуги по поручению клиентов банка, банков-корреспондентов и других экономических субъектов.

Роль гаранта Поддержка своих клиентов, выражающаяся в уплате их долгов, когда клиенты не могут погасить их сами (например, путем выдачи прямых гарантий по платежам клиентов, гарантирования аккредитивов, предоставления финансирования под уступку денежного требования).

Роль финансового агента и доверительного управляющего Управление собственностью доверителей, обеспечение ее сохранности, выпуск и погашение ценных бумаг по поручению клиента.

Политическая роль Выполнение функций проводника политики государства, направленной на регулирование развития экономики и достижение социальных целей на региональном уровне

Рассмотрим основные функции, выполняемые современными банками в экономике региона.

Большая роль отводится банкам и в обслуживании потребностей региональных бюджетов. Основные направления взаимодействия региональных банков с экономикой региона в самом общем виде определяются Федеральным законом «О финансовых основах местного самоуправления в Российской Федерации», в соответствии с которым, региональные банки во взаимодействии с региональными властями выполняют функции по организации финансов, как на территории соответствующего территориального образования, так и за ее пределами.

В свою очередь органы регионального управления содействуют развитию местных финансово-кредитных организаций выбирая из числа банков региона уполномоченный банк путем проведения открытого конкурса. В соответствии со статьей 15 указанного закона органы регионального управления вправе возложить на уполномоченный банк следующие функции :

- кассовое исполнение местного бюджета;

- кассовое обслуживание органов местного самоуправления;

- размещение (инвестирование) свободных остатков средств местного бюджета путем покупки государственных и муниципальных облигаций с обязательным зачислением доходов по ним в местный бюджет;

- размещение муниципальных облигаций и билетов муниципальных денежно-вещевых лотерей.

В соответствии с законодательством Российской Федерации органы местного самоуправления вправе:

- выдавать через уполномоченные банки предусмотренные местным бюджетом ссуды юридическим и физическим лицам при условии обеспечения финансирования расходной части местных бюджетов;

- получать в банках и других кредитных организациях краткосрочные и долгосрочные кредиты на условиях, согласованных с представительными органами местного самоуправления.

Банковская система, как самостоятельная отрасль экономики, помимо внешней организационной структуры, имеет и свою внутреннюю организационную структуру, основанную на двух внутренних органичных формы разделения труда. Первая - это разделение труда на компоненты, составляющие части общей деятельности, то есть горизонтальное разделение труда. Применительно к банковской деятельности горизонтальное разделение труда предполагает создание специализированных по видам деятельности подразделений. Например, выделяют, коммерческие банки, непосредственно аккумулирующие ресурсы и удовлетворяющие за их счет потребности экономики, расчетно-кассовые центры, специализирующиеся на обслуживании межбанковских расчетов; инкассаторские службы, специализирующиеся на расчетно-денежном обслуживании банков и их клиентов и так далее. Однако для того, чтобы банковская система в целом могла добиться реализации своих целей, все подразделения должны быть скоординированы посредством вертикального разделения труда, которое позволяет отделить работу по координации действий от самих действий. Функции координатора банковской системы возложены в настоящее время на Центральный банк РФ. В банковской системе России горизонтальное и вертикальное разделение труда проявляется через создание двухуровневой банковской системы, которое сопровождается выделением сети коммерческих банков непосредственно осуществляющих все виды банковских операций в рамках предоставленных лицензий, и Центрального банка страны, осуществляющего функции управления и регулирования банковской деятельности.

Наличие процессов управления в любой сложной организации предполагает создание единой вертикальной системы управления путем выделение уровней управления на основе делегирования полномочий. Учитывая, что банковская система РФ сформирована по территориальному принципу, можно выделить как минимум два уровня управления банковской системой:

- федеральный, на котором осуществляется управление банковской системой в масштабах страны;

- региональный, на котором осуществляется управление банковской системой в масштабах региона.

Подобное деление уровней управления получило и законодательное закрепление в Федеральном законе РФ от 2 декабря 1990 г. № 394-1 «О Центральном банка Российской Федерации (Банке России)», согласно которому в структуру Банка России включаются территориальные учреждения Банка России, которые создаются по экономическим регионам, в том числе и объединяющим территории нескольких субъектов РФ. Задачи и функции территориальных учреждений

Банка России определяются Советом директоров Банка России.

Подводя итог вышесказанному, можно сделать вывод о том, выделение региональных банковских систем в России продиктовано, прежде всего, организационными предпосылками, связанными с особенностями, присущими банковской системе страны как сложной организации:

- территориальный принцип формирования банков;

- территориальный принцип формирования ресурсов банков;

- вертикальная структура управления банками с выделением территориального звена управления банковской системой на уровне региона;

- взаимосвязь банков с субъектами региональной экономики.

Наличие экономических и организационных предпосылок создания и функционирования региональных банковских систем и выявление их специфики, позволяет автору перейти к рассмотрению вопроса о правомерности использования применительно к банкам региона термина «система».

Системный подход требует характеристики любого процесса или явления как единства взаимосвязанных элементов. К числу основных признаков системы можно отнести следующие требования, которым должна соответствовать любая органичная система:

- содержать все нужные элементы в необходимых пропорциях;

- не иметь лишних элементов;

- осуществлять эффективное взаимодействие между элементами, причем каждый элемент должен выполнять особую функцию (функции), в результате чего реализуются все необходимые функции системы, которых значительно больше, чем сумма функций отдельных элементов;

- элементы системы должны определять, ограничивать и дополнять друг друга;

- как правило, входить в другую, большую систему, где также взаимодействовать с другими элементами.

Примечательно к банковской сфере региона эти общие положения означают следующее .

1. В экономике страны и отдельного региона в достаточном количестве имеются действующие элементы банковской системы. Основными элементами такой системы были названы банки и кредитные учреждения, т. е. все хозяйствующие организации, выполняющие либо все или большинство, либо отдельные банковские операции, принятые в данной стране в конкретный исторический период. Это положение должно быть несколько конкретизировано и полнено.

Во-первых, было бы ошибкой исключать из банковской системы кредитные учреждения. Во- вторых, когда речь идет о системе, такой ее основной элемент, как банки, должен быть разделен на банки коммерческие и центральные. В-третьих, в систему в качестве ее вспомогательного элемента следовало бы включать специализированные организации, обеспечивающие деятельность основных элементов, оказывающие необходимые услуги. К ним носятся: расчетно-кассовые и клиринговые центры, фирмы по аудиту банков, дилерские фирмы по работе с иными бумагами банков, инкассаторские фирмы, организации, определяющие рейтинги банков, обеспечивающие их специальным оборудованием и материалами, информацией, специалистами и так далее. Без услуг подобных организаций банки и кредитные учреждения не смогли бы функционировать. Одновременно включение их в систему создало бы лучшие условия для регулирования их деятельности в интересах эффективного развития банковской системы.

2. В экономике страны и региона нет:

- не приступивших к операциям в установленные сроки банков и кредитных учреждений;

- не предусмотренных законодательством организаций, осуществляющих банковские операции или претендующих на их проведение;

- банков, кредитных учреждений, а также иных организаций и предприятий, выполняющих банковские операции без государственной лицензии.

3. На территории региона имеется и эффективно справляется со своими, только ей присущими функциональными обязанностями и установленными полномочиями, организационная структура Центрального банка страны - территориальное управление Банка России.

Здесь необходимо иметь в виду два аспекта. Один связан с качеством работы территориального управления Банка России (при предположении наличия у него достаточных полномочий); другой - со степенью его независимости. При невысокой ее степени (законодательно ограниченной), а особенно при возникновении органов управления на федеральном уровне, под теми или иными предлогами забирающих часть функций территориального управления Банка России, последний в большей или меньшей мере теряет свое место в региональной банковской системе, в силу чего банковская система региона начинает давать сбои и может быть даже разрушена.

4. Действуют самые различные (по формам собственности и организационно-правовым формам, специализации, масштабам, приоритетам и так далее) экономически целесообразные виды коммерческих банков и кредитных учреждений (а также вспомогательных организаций), охватывающих все сферы региональной экономики, межрегиональные и внешнеэкономические связи, занимающих все реально имеющиеся ниши рынка финансов и ссудного капитала, осуществляющих такой спектр операций, который полностью покрывает спрос субъектов региональной экономики на банковские услуги (а также спрос основных элементов банковской системы на услуги вспомогательного элемента системы).

5. Банки и кредитные учреждения в разнообразных формах регулярно взаимодействуют в рамках законных процедур с клиентами; с центральным банком, другими органами государственной власти и управления; друг с другом и со вспомогательными организации.

Более широкой системой, куда в качестве составной части входит банковская система региона, выступает банковская система РФ, а на макроэкономическом уровне - экономическая система региона и страны. Поэтому деятельность и развитие региональных банков и кредитных учреждений нельзя рассматривать в отрыве как от производства, обращения и потребления материальных и нематериальных благ, так и от политики, права, идеологии, науки, культуры, образования, социальных и нравственных ориентиров, которыми руководствуются члены общества.

В условиях кризиса предполагается реализовывать ответственную макроэкономическую политику, направленную как на поддержание макроэкономической стабильности, так и на создание необходимых условий, стимулов для роста сбережений населения, повышения инвестиционной привлекательности экономики, на формирование качественно иной модели экономического развития. Это предполагает взвешенную бюджетную политику, поддержание равновесного обменного курса рубля. Денежная политика будет направлена на борьбу с кризисом ликвидности в финансовой сфере при одновременном снижении инфляции. Одним из направлений развития экономики - совершенствование банковской системы. Принимаемые меры должны привести к повышению доверия к национальной валюте, увеличению уровня монетизации экономики, снижение инфляции, обеспечивая тем самым необходимые условия для восстановления устойчивого экономического роста. Одним из источников финансовых средств является бюджет региона. Однако средства бюджета имеют строго целевое назначение, и они не обеспечивают повышение потребительского спроса населения и повышение эффективности функционирования производства.

Источником финансовых ресурсов для развития могут быть собственные накопления, однако, в условиях кризиса, данные источники не могут быть достаточными.

Таким образом, в условиях кризиса, источником финансовых средств для обеспечения развития территории является банковская система.

Инструментом по преодолению структурных проблем является стимулирование экономики, особенно благодаря субсидиям, выгодным кредитам, поручительствам и гарантиям. Стимулирование может иметь при этом совершенно разные точки применения: оно может быть направлено на обойденные регионы или отрасли экономики, служить улучшению близкой к экономике инфраструктуре, концентрироваться на предприятиях среднего и малого бизнеса, поддерживать развитие новых технологий и быть специальными стимулами для ориентированных на охрану окружающей среды мероприятий

3.Тенденции развития российской банковской системы

В 2010 году российские кредитные организации осуществляли свою деятельность в условиях преодоления последствий мирового финансового кризиса и восстановления российской экономики после глубокого спада в конце 2008 года и стагнации, сопровождавшей ее, практически, весь 2009 год. Благодаря ответственному поведению большинства кредитных организаций и своевременно принятым Правительством и Банком России антикризисным мерам, удалось погасить «пожар» ликвидности и сохранить доверие клиентов к банковской системе страны. С 2010 г. по мере улучшения основных макроэкономических показателей и индикаторов финансовой системы, Банк России приступил к сворачиванию этих мер. В ближайшие месяцы он намерен вернуться к использованию стандартных инструментов регулирования денежно-кредитной сферы и банковского сектора. В частности, предполагается с 1 июля 2011 г. восстановить требование о выполнении критериев рентабельности деятельности банками-участниками системы страхования вкладов. Наряду с этим, в рамках международных инициатив по дальнейшему реформированию надзорных требований, Банк России предусматривает ужесточение требований, прежде всего по достаточности капитала, формированию резервов и поддержанию ликвидности.

Важной особенностью текущего момента является и то, что вместе с восстановлением экономического роста заметно усиливается конкурентное давление на рынке финансовых услуг, что ставит банки перед необходимостью наращивать объемы проводимых операций, искать пути оптимизации соотношения рисков и доходности. К началу 2010 г. большинство кредитных организаций, в основном, завершило процесс адаптации к новым макроэкономическим условиям и перешло к наращиванию объемов проводимых операций. В результате, на 1 января 2011 г. совокупные банковские активы увеличились в абсолютном выражении до 33,8 трлн. руб., а их рост по итогам 12 месяцев составил около 15%. Это заметно больше по сравнению с 2009 г., когда данный показатель вырос только на 5%, причем в значительной степени за счет валютной переоценки, а не наращивания масштабов банковской деятельности. В то же время в докризисный период темпы прироста совокупных активов российского банковского сектора характеризовались совершенно другими значениями. В 2005-2007 гг. активы ежегодно увеличивались в среднем на 42%, что, впрочем, отражало не только позитивные тенденции развития финансового посредничества, но и аккумуляцию рискового потенциала.

Восстановление кредитными организациями собственной деятельности, рост доходов и жесткий контроль над расходами обеспечили небольшой прирост капитальной базы банковского сектора. На 1 января текущего года объем собственных средств российских банков достиг 4,7 трлн. руб. против 4,6 трлн. руб. на начало 2010 года.

Государственные механизмы поддержки капитальной базы банковского сектора распространялись только на ограниченный круг кредитных организаций. Большая часть финансовых средств, полученных от государства на цели увеличения капитала, по-прежнему остается на их балансах (известно только о возврате 200 млрд. руб. Сбербанком). В связи с этим, в среднесрочной перспективе, темпы роста собственных средств, возможно, будут сдерживаться постепенным возвратом антикризисной помощи.

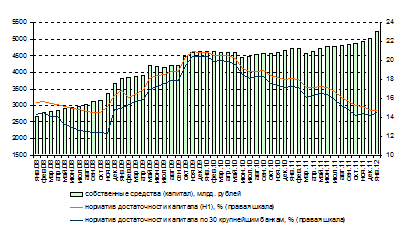

В результате действия перечисленных факторов, показатель достаточности капитала (Н1), после заметного роста в 2009 г. (с 16,8% до 20,9%), снизился до 18,1%. На 1 декабря 2011 г. около 82% действующих банков имеют показатель достаточности капитала выше 14%. У 72 кредитных организаций этот показатель находится в диапазоне 10-12% (рис. 2.1).

Рис. 2.1. Совокупный капитал российских банков и показатель достаточности капитала

Определенное давление на норматив оказал возобновившийся рост кредитования, а также включение в расчет показателя величины операционного риска. В этом же направлении будет действовать введение повышенных коэффициентов риска по ряду банковских операций, а также начало формирования резервов на возможные потери по имуществу, принятому в качестве отступного. В силу этих причин с высокой долей вероятности можно прогнозировать дальнейшее снижение в 2011 г. уровня достаточности капитала российских банков.

Характерной чертой развития банковского сектора в 2010 году стало усиление борьбы за качественного заемщика, что нашло свое отражение в снижении процентной маржи у банков. Поддержание доходности бизнеса обеспечивалось, в числе прочего, жестким контролем за издержками и ростом доли непроцентных доходов в условиях кредитования со сниженной маржой.

Несмотря на то, что в 2010 г. на кредитную активность банков по-прежнему оказывала давление проблема токсичных и непрофильных активов, с весны наметилось изменение тренда объемов кредитования с падения и стагнации на медленный рост. На 1 января 2011 года Банк России зафиксировал 12% увеличение совокупного кредитного портфеля банковской системы. В то же время существуют более сдержанные экспертные оценки реального прироста кредитования, диапазон которых находится в пределах от 1,5% до 9%. В качестве основного аргумента приводится мнение о высокой доле в кредитных портфелях «технических» ссуд, частью направленных на сокрытие уже понесенных убытков, а частью - на перекредитование проблемной задолженности.

Важным фактором роста объемов кредитования в прошедшем году стало снижение стоимости заемных средств для нефинансового сектора экономики, вызванное, в числе прочих причин, смягчением денежно-кредитной политики регулятора. В итоге, средневзвешенная процентная ставка по рублевым кредитам нефинансовым организациям на срок до 1 года снизилась с 13,9% годовых в январе до 9,1 % годовых в ноябре 2010 года, на срок свыше 1 года - с 14,5 до 10,7% годовых соответственно. С другой стороны, активизации кредитной деятельности способствовало некоторое оживление спроса на кредитные ресурсы со стороны реального сектора в условиях начавшегося восстановления экономической активности, а также стабильный рост депозитной базы банков и реализация различных программ и механизмов государственной поддержки. Вместе с тем более высокие темпы кредитования экономики сдерживались рядом факторов. Помимо упомянутого давления со стороны проблемных и непрофильных активов, большинство кредитных организаций ощутили жесткий прессинг государственных банков (в первую очередь Сбербанка и ВТБ) в части условий и стоимости кредитования.

В 2010 году заметные изменения в институциональной структуре банковского сектора были связаны с выполнением требований законодательства о минимальном размере собственных средств кредитной организации. Часть банков, не выполнив требований, лишилась лицензии, другие были преобразованы в небанковские кредитные организации или приобретены сторонними инвесторами. Другая причина сокращения числа участников - реорганизация банковских групп. Кроме того, у части кредитных организаций были отозваны лицензии по причине нарушения ими банковского законодательства. Всего же по итогам 2010 года количество действующих кредитных организаций уменьшилось с 1 058 до 101 2, а на 4 апреля 2012 года их количество составило 975.

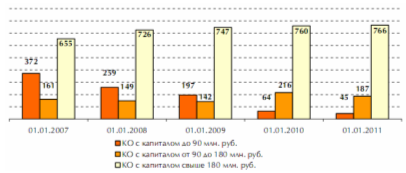

На рисунке 2.2 представлено распределение кредитных организаций по величине капитала.

Рис. 2.2. Распределение кредитных организаций по величине капитала

По оценкам регулятора, значительное число банков, капитал которых меньше 180 млн. руб., способны увеличить собственные средства за счет капитализации полученной прибыли, не прибегая к привлечению средств сторонних инвесторов.

Уменьшение числа кредитных организаций и принятие большинством участников банковского сектора мер по сокращению операционных и административно-хозяйственных расходов, не привели к снижению доступности банковских услуг. Общее число точек продаж банковских услуг даже в условиях падения их рентабельности продолжало увеличиваться. Оптимизация банковских сетей осуществлялась в направлении замены или преобразования филиалов в кредитно-кассовые и операционные офисы, а также создания малоформатных и экономичных дополнительных офисов. Важной составляющей процесса повышения доступности банковских услуг также является активное развитие дистанционных сервисов на базе мобильного или Интернет-банкинга.

Усиление конкуренции и повышение требований к устойчивости кредитных организаций со стороны Банка России потребует изменения стратегий развития банков. Модель агрессивного и преимущественно экстенсивного развития, дающая проциклический эффект и продуцирующая дисбалансы, должна уступить место модели более сбалансированного интенсивного развития, предполагающей, в том числе, более широкое использование инноваций в банковской деятельности, в управлении возникающими в их деятельности рисками.

Структура российского банковского сектора, сложившаяся к началу финансового кризиса характеризовалась следующими чертами:

- доминирующее положение государственных кредитных организаций на основных рыночных сегментах;

- большое число кредитных организаций, обладающих незначительными по величине рыночными долями;

- умеренное представительство банков с иностранным участием.

Принятые Правительством и Банком России в 2008-2009 гг. меры по поддержке банковского сектора оказали существенное воздействие на конкурентную среду. В ходе их реализации обозначился ряд острых проблем, связанных с обеспечением условий справедливой конкуренции. Разработанные критерии доступа кредитных организаций к механизмам предоставления ликвидности, повышения капитализации, а также программам стимулирования кредитной активности имели во многом дискриминирующий характер по отношению к малым и средним кредитным организациям и способствовали, прежде всего, укреплению позиций государственных банков.

Из общего объема средств, выделенных государством на цели рекапитализации банковского сектора, основная часть (725 из 904 млрд. руб., или более 80%) была направлена на поддержку Сбербанка России, ВТБ и Россельхозбанка как институтов, имеющих системную значимость для российской экономики. Таким образом, свыше 90% всей помощи банкам в рамках антикризисной программы было предоставлено узкому кругу кредитных организаций, которые благодаря этому сумели нарастить капитальную базу и заметно расширить доли на основных сегментах рынка финансовых услуг.

Существенные финансовые вливания в капиталы государственных и квазигосударственных банков обеспечили положительную динамику кредитования. В 2009-2010 гг. увеличение ссудной задолженности юридических лиц определялось практически в полном объеме операциями этих банков. Совокупная доля перечисленных выше банков, а также «дочек» ВТБ (ВТБ24 и ВТБ Северо-Запад), банков «Глобэкс» и «Связь-банк», санируемых ВЭБом, выросла за два года с 56% до 61%.

Параллельно с увеличением доли на рынке корпоративного кредитования, государственные банки приобрели преимущества в продвижении своих розничных продуктов. В результате, по итогам 2009 и 2010 годов суммарная доля Сбербанка, ВТБ24, Россельхозбанка, Газпромбанка, Банка Москвы и Транскредитбанка в структуре кредитов, предоставленных физическим лицам, увеличилась с 49% до 53%.

Важным фактором, обеспечившим увеличение рыночной доли государственных и квазигосударственных банков, является низкая стоимость фондирования, которая позволила им заметно влиять на уровень кредитных ставок и, тем самым, существенно потеснить частных игроков на целевых для себя сегментах.

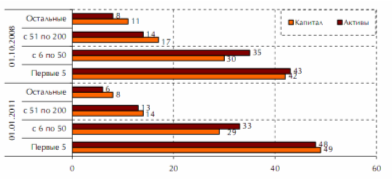

Таким образом, меры по селективной поддержке узкого круга банков усилили концентрацию капитала и активов в банковской сфере. С начала кризиса доля первых пяти банков в капитале выросла с 42% до 49%, а в совокупных активах - с 43% до 48%, что по мировым меркам считается необычайно высокими темпами роста. Доля всех остальных групп банков в капитале и активах за этот период снизилась (рис. 2.3).

Рис. 2.3. Концентрация активов и капитала в российском банковском секторе, в %

Рост деловой активности экономических субъектов, высокие темпы прироста вкладов населения, расширение возможностей по фондированию на зарубежных и внутренних рынках способствуют постепенному восстановлению частными кредитными организациями своих позиций по ряду направлений банковской деятельности. Кроме того, большая гибкость во взаимоотношениях с клиентами, интенсивный поиск и внедрение технологических новинок, восстановление значительной части докризисной продуктовой линейки привели к усилению конкурентного давления на госбанки со стороны крупных и средних кредитных организаций.

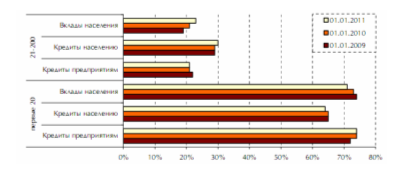

Наиболее заметные изменения происходят на рынке вкладов населения. За последние два года доля 20 крупнейших российских банков в привлечении средств населения снизилась с 74% до 71% (рис. 2.4).

Рис. 2.4. Вклад 200 крупнейших банков в структуру операций российского банковского сектора

Основной причиной происходящих изменений является совершенствование банковского законодательства в части обеспечения сохранности средств населения в кредитных организациях. Банки, контролируемые государством, с 2004 года лишились самого важного своего конкурентного преимущества - гарантированной поддержки за счет бюджетных средств. Создание системы страхования вкладов, распространившей гарантии возвратности средств населения на большинство кредитных организаций, а также последующее введение 100%-го возмещения на сумму до 700 тыс. руб., расширило возможности частных банков по наращиванию депозитной базы.

Существенных изменений конкурентных позиций в сегменте кредитования предприятий и организаций за 2010 год не произошло. Банки из Топ-20, как и их конкуренты из других групп, находились под давлением нерешенных проблем, связанных с просроченной задолженностью и непрофильными активами и не форсировали увеличение своих корпоративных кредитных портфелей.

Восстановление ресурсной базы основных розничных игроков, а также активный поиск средними банками своей ниши в сегменте кредитования населения привели к некоторому увеличению доли банков, занимающих по активам места с 21 по 200, в объемах розничного кредитования.

В целом же, в условиях посткризисного восстановления, крупнейшие кредитные организации, в первую очередь государственные банки, продолжают сохранять доминирующие позиции по большинству направлений. В среднесрочной перспективе также не следует ожидать заметных изменений имеющихся пропорций в структуре операций банковского сектора. Последние инициативы денежных властей, направленные на повышение конкурентоспособности и устойчивости банковской системы не нацелены на защиту и усиление конкурентных позиций средних и малых банков.

Российские денежные власти намерены сократить государственное участие в капиталах Сбербанка, ВТБ и Россельхозбанка при сохранении контроля государства за деятельностью этих кредитных организаций. В ближайшие три года предусматривается снижение доли государства в уставном капитале этих банков до уровня не ниже 50% плюс одна голосующая акция, говорится в проекте «Стратегии развития банковского сектора Российской Федерации на период до 2015 года». По мере формирования соответствующих условий в отношении Сбербанка России, Банка ВТБ и Россельхозбанка, а также иных кредитных организаций с долями участия государства в уставном капитале, будут осуществляться меры по привлечению стратегических инвесторов и размещению миноритарных долей, принадлежащих государству, на открытых рынках капиталов, говорится в этом документе.

В середине ноября прошлого года Правительство РФ обнародовало план приватизации федерального имущества на ближайшие годы. Самые большие изменения коснутся ВТБ. Сейчас доля государства в банке - более 85%. До 2013 года государство сохранит контроль в ВТБ: с 2011 по 2013 год планируется продать 35,5% минус одну акцию банка. А с 2013 до 2015 год возможно сокращение государственного участия в ВТБ до блокирующего пакета (25%).

Кроме того, в период с 2011 по 2013 год планируется продать 7,58% акций Сбербанка, оставив контроль за государством. Также до 2015 года должна быть приватизирована 25% минус одна акция Россельхозбанка. Реализация намеченных планов, несомненно, должна улучшить конкурентную среду банковской системы. Конкуренция выступает движущей силой качественных изменений в банковской сфере, нацеленных на повышение устойчивости кредитных организаций, диверсификацию проводимых операций и расширение доступности финансовых услуг. В этой связи создание экономических и правовых условий для развития действенной конкуренции в банковском секторе с полным основанием можно рассматривать в качестве приоритетного направления деятельности Правительства и Банка России, особенно в контексте уроков глобального финансового кризиса.

ЗАКЛЮЧЕНИЕ

В первой главе выявлены и систематизированы институциональные роли банка, предопределяющие наличие специфических характеристик банковской системы, оказывающих влияние на функционирование экономической системы страны в целом. Система институциональных ролей как характеристика банков присуща каждому из них вне зависимости от организационно-правовой формы, типа, вида, размера, географического охвата деятельности.

Выделяют следующие основные институциональные роли банков:

- аккумуляцию капитала и создание инвестиционных возможностей. Эту роль также можно обозначить как создание новых капиталов или перелив существующих (перераспределение денежных средств или создание новых денежных средств);

- рационализацию и регулирование денежного оборота в наличной и безналичной формах, создание посредством реализации его функций условий для совершения обмена продуктами общественного труда;

- создание необходимых условий для осуществления платежей между контрагентами.

Выявление и систематизация институциональных ролей банков позволяет осуществлять корректировку вектора и приоритетов развития банковской системы, направленных на повышение эффективности ее элементов, их стабильному функционированию. Система институциональных ролей может быть использована также при разработке стратегии развития банковских институтов в России на ближайшие годы.

Во второй главе обосновано, что в функционировании экономики региона приоритетную роль выполняет банковская система, так как трансформирует свободные средства в кредиты и другие формы необходимого финансирования потребностей субъектов региона в условиях кризиса; осуществляет поддержку своих клиентов, выражающуюся в уплате их долгов, если клиенты не могут погасить их сами; выполняет функции проводника антикризисной политики государства, направленной на регулирование экономики на региональном уровне.

В третьей главе были проанализированы тенденции развития российской банковской системы, а также рассмотрена конкуренция в банковской сфере.

Структура российского банковского сектора, сложившаяся к началу финансового кризиса характеризовалась следующими чертами:

- доминирующее положение государственных кредитных организаций на основных рыночных сегментах;

-большое число кредитных организаций, обладающих незначительными по величине рыночными долями;

- умеренное представительство банков с иностранным участием.

Принятые Правительством и Банком России в 2008-2010 гг. меры по поддержке банковского сектора оказали существенное воздействие на конкурентную среду. В ходе их реализации обозначился ряд острых проблем, связанных с обеспечением условий справедливой конкуренции. Разработанные критерии доступа кредитных организаций к механизмам предоставления ликвидности, повышения капитализации, а также программам стимулирования кредитной активности имели во многом дискриминирующий характер по отношению к малым и средним кредитным организациям и способствовали, прежде всего, укреплению позиций государственных банков.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. О Центральном банке Российской Федерации (Банке России) [Электронный ресурс]: Федеральный закон от 10.07.2002 г., № 86-ФЗ (ред. от 21.11.2011 г.) // Справочно-правовая система «Гарант». – Последнее обновление 08.04.2012.

2. О банках ибанковскойдеятельности [Электронный ресурс]: Федеральный закон от 02.12.1990 г., № 395-ФЗ (ред. от 06.12.2011 г.) // Справочно-правовая система «Гарант». – Последнее обновление 08.04.2012.

3. Стратегия развития банковского сектора Российской Федерации на период до 2015 года [Электронный ресурс]: Справочно-правовая система «Гарант». – Последнее обновление 08.04.2012.

4. Абалкина А.А.Активизация роли банков в развитии экономики России / Абалкина А.А. // Банковские услуги. - 2010. - № 4.

5. Банки и банковские операции: Учебник / Под ред. И. Ф. Жукова. – М.: Банки и биржи, ЮНИТИ, 2010.

6. Банковское дело: Учебник / Под ред. В. И. Колесникова, Л. П. Кроливецкой. – М.: Финансы и статистика, 2009.

7. Банковское дело: Учебник / Под ред. О. И. Лаврушина. – М.: Финансы и статистика, 2009.

8. Бойко П.А. Российский экономисты о роли и значении банков в национальной экономике / Бойко П.А./ Вестник экономической интеграции. - 2009. - № 4-1.

9. Галкин Д.Э. Роль банковской системы в функционировании региона / Галкин Д.Э./ Социально-экономические процессы и явления. – 2009.- № 2.

10. Герасименко В.В. Общемировые тенденции концентрации банковского капитала и их проявления в России / Герасименко В.В. // Финансы и кредит. - 2008. - № 21.

11. Захаров А.О. Система институциональных ролей банков экономике / Захаров А.О. / Terra Economicus. – 2010. - № 8.

12. Иванов В. В., Спиваков А. Д. Проблемы управления региональными финансовыми ресурсами // Финансы и кредит. - 2010. № 10.

13. Никулина Т. Банковская система в России в условияхмирового финансового кризиса / Никулина Т.// Вестник Института экономики РАН. - 2009. - № 1.

14. Романов С.А., Романов А.А. Развитие банковской системы в России/Романов С.А., Романов А.А.// Теоретические и прикладные проблемы сервиса. - 2008. - № 4.

15. Суржко А.В. О развитии банковской системы в России / Суржко А.В. // Финансы и кредит. - 2011. - № 4.

16. Федоров Б.Г. Новый англо-русский банковский и экономический словарь. СПб.: Изд-во Лимбус Пресс, 2009.

17. Фролова Н.А. Определение роли государства в минимизации рисков банковской системы / Фролова Н.А.// Банковские услуги. - 2008. - № 6.

18. Хандруев А.А. Банковская система России 2011: тенденции и приоритеты посткризисного развития / Хандруев А.А. // Банковское дело.- 2011. - № 3.

19. Хесус Уэрта де Сото Деньги, банковский кредит и экономические циклы. Челябинск: Социум, 2008.

20. Банк России [Электронный ресурс]: Обзор банковского сектора Российской Федерации за 2010. – Официальный сайт Банка России, 2012. – Режим доступа: http://www.cbr.ru

21. Банк России [Электронный ресурс]: Обзор банковского сектора Российской Федерации за 2011. – Официальный сайт Банка России, 2012. – Режим доступа: http://www.cbr.ru

22. Банк России [Электронный ресурс]: О динамике развития банковского сектора Российской Федерации 2011. – Официальный сайт Банка России, 2012. – Режим доступа: http://www.cbr.ru

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Банки и их роль в экономической системе [23.11.14]](/files/works_screen/2/4/91.png)