Главная » Бесплатные рефераты » Бесплатные рефераты по финансам (2 курс) »

Готовая контрольная по Финансам Вариант 5

Тема: Готовая контрольная по Финансам Вариант 5

Раздел: Бесплатные рефераты по финансам (2 курс)

Тип: Контрольная работа | Размер: 107.17K | Скачано: 322 | Добавлен 15.10.14 в 10:20 | Рейтинг: 0 | Еще Контрольные работы

Содержание

1 Покажите экономическую сущность прибыли и основные направления ее распределения 3

2 В чем отличие прямых налогов от косвенных?. 15

3 Тесты.. 18

4 Практическое задание. 21

5 Задача. 24

Список литературы.. 25

1. Покажите экономическую сущность прибыли и основные направления ее распределения

Основой рыночного механизма являются экономические показатели, необходимые для планирования и объективной оценки производственно-хозяйственной деятельности предприятия, образования и использования специальных фондов, соизмерения затрат и результатов на отдельных стадиях воспроизводственного процесса. В условиях рыночной экономики главную роль в системе экономических показателей играет прибыль [5, c.237].

Прибыль - один из основных финансовых показателей плана и оценки хозяйственной деятельности предприятий. За счет прибыли осуществляются финансирование мероприятий по научно-техническому и социально-экономическому развитию предприятий, увеличение фонда оплаты труда их работников.

Получение прибыли играет большую роль в стимулировании развития производства. Но в силу определенных обстоятельств или упущений в работе (невыполнение договорных обязательств, незнание нормативных документов, регулирующих финансовую деятельность предприятия) предприятие может понести убытки. Прибыль - это обобщающий показатель, наличие которого свидетельствует об эффективности производства, о благополучном финансовом состоянии.

В целом прибыль представляет собой конечный финансовый результат, характеризующий производственно-хозяйственную деятельность всего предприятия, то есть составляет основу экономического развития предприятия. Прибыль получается как разность между суммой доходов и убытков, полученных от разных хозяйственных операций. Именно поэтому она характеризует конечный финансовый результат деятельности предприятий.

Рост прибыли создает финансовую основу для осуществления расширенного воспроизводства предприятия и удовлетворения социальных и материальных потребностей учредителей и работников.

За счет нее выполняется часть обязательств перед бюджетом, банками и другими предприятиями. Таким образом, прибыль становится важнейшей для оценки производственной и финансовой деятельности предприятия. Она характеризует сметы его деловой активности и финансовое благополучие.

За счет отчислений от прибыли в бюджет формируется основная часть финансовых ресурсов государства, региональных и местных органов власти, и от их увеличения в значительной мере зависят темпы экономического развития страны, отдельных регионов, приумножения общественного богатства и в конечном счете - повышения жизненного уровня населения [5, c.241].

Главное предназначение прибыли в современных условиях хозяйствования – отражение эффективности производственно-сбытовой деятельности предприятия. Это обусловлено тем, что в величине прибыли должно находить отражение соответствие индивидуальных затрат предприятия, связанных с производством и реализацией своей продукции и выступающих в форме себестоимости, общественно необходимых затрат, косвенным выражением которых должна явиться цена изделия. Увеличение прибыли в условиях стабильности оптовых цен свидетельствуют о снижении индивидуальных затрат предприятия на производство и реализацию продукции.

В современных условиях повышается значение прибыли как объекта распределения, созданного в сфере материального производства чистого дохода между предприятиями и государством, различными отраслями народного хозяйства и предприятиями одной отрасли, между сферой материального производства и непроизводственной сферой, между предприятиями и его работниками [5, c.244].

Работа предприятия в условиях рыночной экономики связана с повышением стимулирующей роли прибыли. Использование прибыли в качестве основного оценочного показателя способствует росту объема производства и реализации продукции, повышению его качества, улучшению использования имеющихся производственных ресурсов. Усиление роли прибыли обусловлено также действующей системой ее распределения, в соответствии с которой повышается заинтересованность предприятий в увеличении не только общей суммы прибыли, но и особенно той ее части, которая остается в распоряжении предприятии и используется в качестве главного источника средств, направляемых на производственное и социальное развитие, а также на материальное поощрение работников в соответствии с качеством затраченного труда.

Ведущее значение прибыли в качестве финансового показателя предпринимательской деятельности предприятия вместе с тем не означает его уникальности. Анализ стимулирующей роли прибыли показывает, что в отдельных хозяйствующих субъектах преобладает стремление извлечь высокую прибыль в целях увеличения фонда оплаты труда в ущерб производственному и социальному развитию коллектива. В ряде случаев рост прибыли обусловлен необоснованным повышением цен на продукцию.

Поэтому прибыль должна играть решающую роль в стимулировании дальнейшего повышения эффективности производства, усиления материальной заинтересованности работников в достижении высоких результатов деятельности своего предприятия. Дальнейшее усиление распределительной и стимулирующей роли прибыли связано с совершенствованием механизма ее формирования и распределения.

На предприятии различают несколько видов прибыли:

1. Прибыль от продаж или валовая прибыль (Преал) – это прибыль, получаемая в результате производства и продажи продукции, работ промышленного характера, она представляет собой разницу между реализованной продукцией (РП) и ее себестоимости (S):

Преал = РП – S = ∑ (Ц – С) *Q (1)

где Ц – цена единицы продукции (услуги, работы);

С – себестоимость единицы продукции;

Q – количество продукции (услуг, работ);

S – себестоимость всей реализуемой продукции, работ и услуг.

2. Прибыль от прочей реализации (операционная) (Ппр) образуется в результате продажи предприятием ненужных основных фондов, сверхнормативных материальных ценностей, а также прочих операций. Она также определяется по разности выручки и затрат, связанных с этими операциями.

А также прибыль, образуемая в результате операций с ценными бумагами, валютой и другими видами деятельности, не связанными непосредственно с производством и реализацией продукции и услуг, а именно прибыль (убытки) от эксплуатации жилых зданий, клубов; полученные (уплаченные) штрафы, пени; прибыль, по операциям прошлых лет; поступления от ранее списанных безнадежных долгов и другие [5, c.247].

3. Балансовая прибыль – это общая сумма дохода, образуемого на предприятии за вычетом управленческих и коммерческих расходов. Из него производятся обязательные выплаты в виде налогов и отчислений (Н):

Пб = Преал + Ппр + Пв (2)

Налогообложение прибыли в Российской Федерации установлено 25 главой Налогового кодекса РФ, введенной в действие с 1 января 2002 года. Изменилось определение объекта налогообложения – то есть налогооблагаемой прибыли. Объектом налогообложения по налогу на прибыль организаций согласно ст.247 Налогового кодекса РФ является прибыль, полученная налогоплательщиком. Ставка налога на прибыль в настоящее время составляет 20%.

4. Оставшаяся в распоряжении предприятия прибыль составляет чистую прибыль (Пч)

Пч = Пб – Н (3)

Таким образом, прибыль – это обобщающий показатель для деятельности предприятия, в котором отражаются и рост объема производства, и повышение качества продукции и сокращение затрат.

Прибыль формируется путем сложения поступлений доходов поступивших на предприятие, и вычета из них соответствующих расходов и отчислений.

Прибыль, которая учитывает все результаты производственно-хозяйственной деятельности предприятия, называется балансовая прибыль. Она включает, - прибыль от реализации продукции (работ, услуг), прибыль от прочей реализации, доходов по прочим операциям, уменьшенным на сумму расходов по этим операциям.

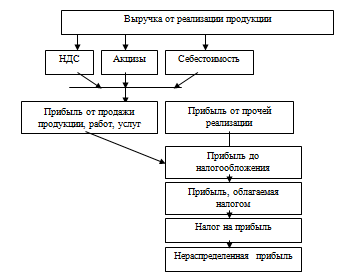

Кроме того, различают прибыль, облагаемую налогом, и прибыль, не облагаемую налогом. После формирования прибыли предприятие производит уплату налогов, а оставшаяся часть прибыли в распоряжении предприятия, т.е. после уплаты налога на прибыль, называется чистой прибылью. Расчет прибыли и отчислений из прибыли производится следующим способом (рисунок 1).

Чистая прибыль, представляет собой разность между балансовой прибылью и налоговыми платежами за счет нее. Этой прибылью предприятие может распоряжаться по собственному усмотрению, например, направлять на производственное развитие, социальное развитие, поощрение работников и дивиденды по акциям, нераспределенная прибыль, оставшаяся в распоряжении предприятия, направляется на увеличение собственного капитала фирмы и может быть перераспределена в резервный фонд - фонд непредвиденных потерь, убытков, накопительный фонд - формирование средств для производственного развития, фонд потребления - средства для премирования сотрудников, оказание материальной помощи, фонд соц. развития - на различные праздничные мероприятия [2, c.134].

Распределение чистой прибыли - одно из направлений внутрифирменного планирования, значение которого в условиях рыночной экономики имеет большое значение. Порядок распределения и использования прибыли на предприятии фиксируется в уставе предприятия и определяется положением, которое разрабатывается соответствующими подразделениями экономических служб и утверждается руководящим органом предприятия.

Рисунок 1. Схема формирования прибыли хозяйствующего субъекта

Характер распределения прибыли определяет многие существенные аспекты деятельности предприятия, оказывая влияние на ее результативность. Эта роль обусловлена следующими основными положениями:

- распределение прибыли непосредственно реализует главную цель управления ею – повышение уровня благосостояния собственников предприятия.

- распределение прибыли является основным инструментом воздействия на рост рыночной стоимости предприятия.

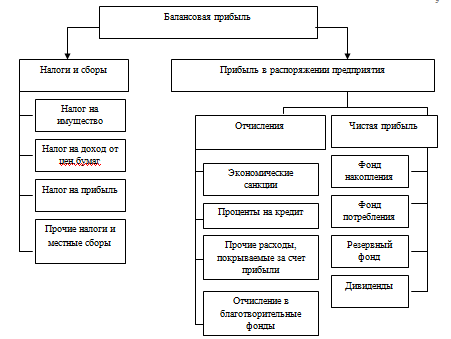

Балансовая прибыль является основой для определения величины налогооблагаемой прибыли. Распределение балансовой прибыли показано на рисунке 2.

Рисунок 2. Общая схема распределения балансовой прибыли

Так, из прибыли, остающейся в распоряжении предприятия (чистой прибыли) в соответствии с законодательством и учредительными документами предприятие может создавать:

- фонд накопления;

- фонд потребления;

- резервный фонд;

- другие специальные фонды и резервы.

Нормативы отчислений от прибыли в фонды специального назначения устанавливается самим предприятием по согласованию с учредителем. Отчисления от прибыли в специальные фонды производятся ежеквартально. На сумму произведенных отчислений от прибыли происходит перераспределение прибыли внутри предприятия: уменьшается сумма нераспределенной прибыли и увеличиваются образуемые из нее фонды и резервы [7, c.203].

Эта прибыль направляется на капитальные вложения и прирост основного и оборотного капитала; на покрытие убытков прошлых лет, на отчисления в резервный капитал, на расходы социального характера; а также на выплату дивидендов и доходов.

При этом под фондом накопления понимаются средства, направленные на производственное развитие предприятия, техническое перевооружение, реконструкцию, расширение, освоение производства новой продукции, на строительство и обновление основных производственных фондов, освоение новой техники и технологий в действующих организациях и иные аналогичные цели, предусмотренные учредительными документами предприятия (на создание нового имущества предприятия).

Часть средств фонда накопления, направленная на долгосрочные инвестиции, не расходуется безвозвратно. Вместо потраченных денежных средств, которые числились в активе баланса на расчетном счете, появляется эквивалентная стоимость другого имущества, созданного на эти средства и также отраженного в активе, но по другой статье (например, «Основные средства», «Нематериальные активы» и др.).

Кроме того, за счет фонда накопления финансируются расходы, которые носят безвозвратный характер:

- на техническое перевооружение, расширение и реконструкцию действующего производства с целью освоения производства новой продукции;

- на проведение научно-исследовательских мероприятий;

- на организацию эмиссии ценных бумаг;

- на взносы в создаваемые совместные предприятия, ассоциации, акционерные общества, инвестиционные фонды;

- на покрытие превышения отдельных видов расходов (компенсации за использование личных легковых автомобилей для служебных целей, затраты по оплате процентов банков, представительские расходы, расходы на рекламу, командировочные расходы) сверх установленных норм их списания на себестоимость;

- на финансирование природоохранных мероприятий;

- уплата штрафных санкций в случае сокрытия (занижения) прибыли.

Если предприятие использует средства фонда на покрытие убытков отчетного года, на распределение прибыли между учредителями, а также на списание затрат, не включаемых в первоначальную стоимость вводимых в эксплуатацию объектов основных средств, то величина фонда накопления уменьшается.

Для контроля за движением средств рекомендуется в составе фонда накопления разделять фонд накопления образованный и фонд накопления использованный.

Распределение прибыли на социальные нужды включает в себя расходы по эксплуатации социально-бытовых объектов, находящихся на балансе предприятия, организации и развития подсобного сельского хозяйства, проведения оздоровительных, культурно-массовых мероприятий и т.п.

Под фондами потребления понимаются средства, направляемые на осуществление мероприятий по социальному развитию (кроме капитальных вложений), материальному поощрению коллектива предприятия, приобретение проездных билетов, путевок в санатории, единовременном премировании и иных аналогичных мероприятий и работ, не приводящих к образованию нового имущества предприятия.

Фонд потребления складывается из двух частей:

- фонд оплаты труда;

- выплаты из фонда социального развития [4, c.91].

Фонд оплаты труда является источником оплаты по труду, любых видов вознаграждения и стимулирования работников предприятия. Выплаты из фонда социального развития расходуются на проведение оздоровительных мероприятий, частичное погашение кредитов за кооператив, индивидуальное жилищное строительство, беспроцентные ссуды молодым семьям, предоставление хозяйствующим субъектом трудовых и социальных льгот, включая материальную помощь. При этом к трудовым и социальным льготам относятся:

- оплата дополнительно предоставленных по коллективному договору (сверх предусмотренных законодательством) отпусков работникам, в т.ч. женщинам, воспитывающим детей;

- надбавки к пенсиям, единовременные пособия уходящим на пенсию ветеранам труда;

- оплата проездов членам семьи работника к месту использования отпуска и обратно;

- стипендии студентам и учащимся, направленных хозяйствующим субъектом на обучение в высшие и средние специальные учебные заведения, выплаченные за счет средств хозяйствующего субъекта;

- оплата путевок работникам и их детям не лечение, отдых, экскурсии и путешествия за счет средств хозяйствующего субъекта;

- компенсации удорожания стоимости питания в столовых, буфетах, профилакториях;

Резервный фонд предназначен для обеспечения финансовой устойчивости в период временного ухудшения производственно – финансовых показателей. Он также служит для компенсации ряда денежных затрат, возникающих в процессе производства и потребления продукции.

В соответствии с Положением о бухгалтерском учете и отчетности в РФ в настоящее время на предприятии возможно создание резервов по сомнительным долгам. Этот резерв создается за счет прибыли отчетного года по результатам проведенной инвентаризации, что в приказе по учетной политике предусмотрено создание этого резерва. За счет средств этого резерва по решению руководителя можно списать сомнительные долги (дебиторская задолженность, не погашенная в установленные договором сроки и не обеспеченная соответствующей гарантией, долги, не реальные для взыскания). Величину резерва по каждому сомнительному долгу определяют отдельно (в зависимости от платежеспособности должника и вероятности погашения долга).

Для повышения эффективности производства очень важно, чтобы при распределении прибыли была достигнута оптимальность в сумме отчислений.

Распределение чистой прибыли позволяет расширять деятельность организации за счет собственных, более дешевых источников финансирования. При этом снижаются финансовые расходы организации на привлечение дополнительных источников.

Прибыль, остающаяся в распоряжении предприятия, служит не только источником финансирования производственного и социального развития, а также материального поощрения, но и используется в случаях нарушения предприятием действующего законодательства для уплаты различных штрафов и санкций. Так, из чистой прибыли уплачиваются штрафы при наблюдении требований по охране окружающей Среды от загрязнения, санитарных норм и правил. При завышении регулируемых цен на продукцию (работы, услуги) из чистой прибыли взыскивается незаконно полученная предприятием прибыль.

В случаях утаивания прибыли от налогообложения или взносов во внебюджетные фонды также взыскиваются штрафные санкции, источники уплаты которых является чистая прибыль [4, c.95].

В условиях рыночных отношений возникает необходимость резервировать средства в связи с проведением рисковых операций и, как следствие этого, потерей доходов от предпринимательской деятельности. Поэтому при использовании чистой прибыли предприятия вправе создавать финансовый резерв, т.е. рисковый фонд.

Размер этого резерва должен составлять не менее 15% уставного фонда. Ежегодно резервный фонд пополняется за счет отчислений, составляющих практически не менее 5% прибыли, остающейся в распоряжении предприятия. Кроме того покрытия возможных убытков от деловых рисков финансовый резерв может быть использован на дополнительные затраты по расширению производства и социальному развитию, разработку и внедрение новой техники, прирост собственных оборотных средств и восполнение их недостатка, на другие затраты, обусловленные социально-экономическим развитием коллектива.

С расширением спонсорской деятельности часть чистой прибыли может быть направлена на благотворительные нужды, оказание помощи театральным коллективам, организацию художественных выставок и другие цели.

Таким образом, прибыль представляет собой конечный финансовый результат, характеризующий производственно-хозяйственную деятельность всего предприятия. Она определяется как разность между суммой доходов и убытков, полученных от разных хозяйственных операций.

Прибыль составляет основу экономического развития предприятия.

Данный показатель является важнейшим для оценки производственной и финансовой деятельности предприятия, характеризуя сметы его деловой активности и финансовое благополучие.

Существует несколько видов прибыли на предприятии:

- прибыль от продаж (валовая);

- прибыль от прочей реализации и прочих операций;

- балансовая;

- чистая.

Прибыль формируется сложением доходов, поступивших на предприятие, и вычета из них соответствующих расходов и отчислений.

Из прибыли, остающейся в распоряжении предприятия (чистой прибыли) в соответствии с законодательством и учредительными документами предприятие может создавать:

- фонд накопления;

- фонд потребления;

- резервный фонд;

- другие специальные фонды и резервы.

2. В чем отличие прямых налогов от косвенных?

Согласно ст. 8 НК РФ под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований [1].

В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные.

К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) налог на прибыль организаций;

5) налог на добычу полезных ископаемых;

6) водный налог;

7) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

8) государственная пошлина.

К региональным налогам относятся:

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

К местным налогам относятся:

1) земельный налог;

2) налог на имущество физических лиц [1].

Наиболее существенное значение для современной теории и практики налогообложения имеет классификация налогов по способу взимания на прямые и косвенные.

Прямые налоги - налоги, которые взимаются непосредственно с доходов или имущества налогоплательщика (прямая форма обложения).

Косвенные налоги - налоги, которые включаются в цену товаров, работ, услуг.

Существует и другой вариант данных определения прямых и косвенных налогов:

Прямые налоги - подоходно-поимущественные налоги, т.е. те которые уплачиваются налогоплательщиком самостоятельно, исходя из знания величины объекта налогообложения, расчета налоговой базы и применения к ней налоговой ставки.

Косвенные налоги - налоги на потребление.

Чтобы раскрыть сущность прямых налогов, необходимо провести сравнительную характеристику прямых и косвенных налогов по основным признакам, которая представлена в таблице 1.

Таблица 1

Сравнительная характеристика прямых и косвенных налогов

|

Признак сравнения |

Прямые налоги |

Косвенные налоги |

|

|

Субъект правоотношений |

В правоотношения по поводу взимания налогов вступают два субъекта: бюджет и налогоплательщик |

В правоотношения по поводу взимания налогов вступают три субъекта: бюджет, носитель налога и юридический налогоплательщик как посредник между ними |

|

|

Факторы, определяющие величину налога |

Величина налогов непосредственно зависит от финансовых результатов деятельности налогоплательщика |

Величина налогов не зависит от финансовых результатов деятельности налогоплательщика |

|

|

Объект налогообложения |

Эти налоги подоходно- поимущественные |

Эти налоги имеют объектом обложения обороты по реализации |

|

К прямым налогам относятся:

- Налог на доходы физических лиц;

- Налог на прибыль организации;

- Водный налог;

- Налог на добычу полезных ископаемых;

- Транспортный налог;

- Налог на игорный бизнес;

- Налог на имущество организации;

- Земельный налог.

В РФ существуют следующие основные косвенные налоги:

- налог на добавленную стоимость,

- акцизы на отдельные виды товаров.

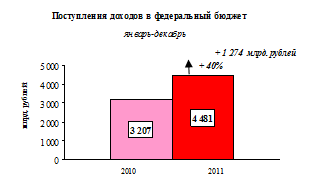

Поступления администрируемых ФНС России доходов в федеральный бюджет в 2011 году составили 4 480,8 млрд. рублей, что на 39,7% больше, чем в 2010 году.

Рисунок 3. Поступления в федеральный бюджет в 2010 - 2011 гг.

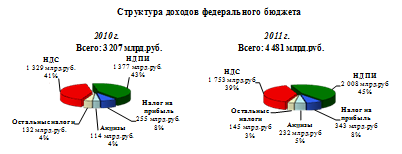

В общей сумме администрируемых ФНС России доходов федерального бюджета поступления налога на добычу полезных ископаемых составили 45%, НДС - 39% и налога на прибыль – 8%.

Рисунок 4. Структура доходов федерального бюджета в 2010 – 2011 гг.

3. Тесты

Определите правильные ответы к тестам (правильных ответов может быть не более одного)

1. Предельный размер дефицита местного бюджета не должен превышать:

- 10% объема дохода местного бюджета без учета финансовой помощи из вышестоящего бюджета;

- 15% объема дохода местного бюджета без учета финансовой помощи из вышестоящего бюджета;

- 20% объема дохода местного бюджета без учета финансовой помощи из вышестоящего бюджета.

Размер дефицита местного бюджета не может превышать 10 % объема доходов местного бюджета без учета финансовой помощи из федерального бюджета и бюджета субъекта РФ. В отдельных случаях размер дефицита местного бюджета может превышать ограничение, но не более чем на величину поступлений от продажи имущества.

2. К неналоговым доходам бюджета в соответствии с бюджетной классификацией относятся:

1) доходы от сдачи в аренду имущества, находящегося в собственности государства,

2) дивиденды и проценты по ценным бумагам, находящимся в собственности государства,

3) доходы от внешнеэкономической деятельности государственных органов.

В соответствии с Бюджетным кодексом РФ, к неналоговым доходам относятся:

доходы от использования имущества, находящегося в государственной или муниципальной собственности;

доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении соответственно федеральных органов исполнительной власти, органов исполнительной власти субъектов РФ, органов местного самоуправления;

средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности (штрафы, конфискации, компенсации);

доходы в виде финансовой помощи, полученной от бюджетов других уровней бюджетной системы Российской Федерации (кроме ссуд и бюджетных кредитов).

3. Какие из перечисленных налогов относятся к местным?

1) земельный налог, налог на имущество физических лиц;

2) налог на прибыль, транспортный налог, земельный налог;

3) налог на доходы с физических лиц, акцизы, таможенные пошлины.

Согласно ст. 15 НК РФ к местным налогам относятся:

1) земельный налог;

2) налог на имущество физических лиц.

4. Что относится к текущим расходам бюджета?

- закупка товаров;

- строительство новых зданий;

- оплата коммунальных услуг.

Текущие расходы — это часть расходов бюджетов, которая обеспечивает текущее функционирование органов государственной власти и местного самоуправления, бюджетных учреждений, оказание государственной поддержки другим бюджетам и отдельным отраслям экономики в форме дотаций, субсидий и субвенций на текущее функционирование, а также другие расходы бюджетов, не отнесенные к капитальным в соответствии с бюджетной классификацией. К текущим относятся расходы на закупку товаров и оплату услуг, выплату процентов, предоставление субсидий и текущих трансфертов (в том числе пенсий и пособий, стипендий, бюджетам других уровней, неприбыльным организациям и др.).

5. Что относится к капитальным расходам бюджета?

- текущие трансферты;

- капитальные вложения в основные фонды;

- создание государственных запасов и резервов.

Капитальные расходы бюджетов — это часть расходов, обеспечивающая инновационную и инвестиционную деятельность. Она включает статьи расходов, предназначенные для инвестиций в соответствии с утвержденной инвестиционной программой; средства, предоставляемые в качестве бюджетных кредитов на инвестиционные цели; расходы на проведение капитального (восстановительного) ремонта; расходы, направленные на создание или увеличение имущества, находящегося в государственной или муниципальной собственности, и др. К капитальным расходам относятся капитальные вложения в основные фонды, создание государственных запасов и резервов, капитальные трансферты, предоставление кредитов и ссуд.

6. Из какого бюджета финансируются расходы на национальную оборону?

- федерального;

- местного;

- регионального.

4. Практическое задание

1. По данным таблицы рассчитайте следующие показатели и заполните соответствующие графы таблицы:

– удельный вес каждого из видов налоговых доходов в общем объеме доходов бюджета (графы № 3, 7, 11);

– удельный вес каждого из видов налоговых доходов и доходов бюджета в целом относительно ВВП (графы № 4, 8, 12);

– темпы прироста доходов и ВВП (графы № 9, 13).

2. Оцените изменение доли доходов бюджета относительно ВВП.

3. Проведите сравнительный анализ темпов прироста налогов и доходов бюджета в целом. Сделайте вывод о тенденциях развития прямого и косвенного налогообложения в национальной системе.

4. Дополните анализ сопоставлением с инфляцией для получения реальных показателей изменения значения государства в ВВП.

Таблица

|

Статьи доходов консолидированного бюджета РФ |

2002 г. |

2003 г. |

2004 г. |

|||||||||

|

Млрд. руб |

уд. вес, % |

темп прироста, % |

Млрд. руб |

уд. вес, % |

темп прироста, % |

Млрд. руб |

уд. вес, % |

темп прироста, % |

||||

|

в доходах бюджета |

в ВВП |

в доходах бюджета |

в ВВП |

в доходах бюджета |

в ВВП |

|||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

|

Налог на добавленную стоимость |

753 |

21,4 |

7,0 |

17,8 |

882 |

21,3 |

6,7 |

17,1 |

1070 |

19,7 |

6,4 |

21,3 |

|

Налог на доходы физических лиц |

358 |

10,2 |

3,3 |

39,8 |

456 |

11,0 |

3,4 |

27,4 |

574 |

10,6 |

3,4 |

25,9 |

|

Налог на имущество |

121 |

3,4 |

1,1 |

34,4 |

138 |

3,3 |

1,0 |

14,0 |

146 |

2,7 |

0,9 |

5,8 |

|

Доходы бюджета, всего |

3519 |

100% |

32,5 |

38,3 |

4139 |

100% |

31,4 |

17,6 |

5430 |

100 |

32,4 |

31,2 |

|

ВВП |

10818 |

- |

100% |

20,9 |

13201 |

- |

100% |

22,0 |

16779 |

- |

100 |

27,1 |

|

Инфляция |

* |

* |

* |

18% |

* |

* |

* |

15% |

* |

* |

* |

* |

Из представленной таблицы мы видим, что за период 2002- 2004 гг.в структуре доходов бюджета значительное место занимает НДС, однако происходит значительное снижение поступления НДС и налога на имущество в доходы бюджета с 21,4 до 19,7% и 3,4 до 2,7% соответственно. В структуре ВВП данные налоги также имеют тенденцию снижения:

НДС с 7,0% в 2002 г. до 6,4% в 2004 г.;

Налог на имущество с 1,1% в 2002 г. до 0,9% в 2004 г.

В целом, можно сказать, что доходы бюджета с каждым годом увеличиваются, хотя и имеют различные темпы прироста. Наибольшее поступление доходов осуществлялось в 2002 г., заметны значительные темпы прироста, как по отдельным статьям, так и в общих доходах.

Инфляция в общем – обесценивание денег. Во время инфляции растут цены, но не качество товаров и услуг.

Причин у инфляции много, основная – переполнение каналов денежного обращения избыточной денежной массой, причем товарная масса не увеличивается.

Исходя из всего вышеизложенного можно сделать вывод, что:

а) по темпам и по факторам экономического роста этот период был весьма неоднородным. Он отчетливо распадается на два этапа.

Первый этап- 2002 г. - характеризовался сверхвысокими темпами роста. Этот подъем был обусловлен целым комплексом взаимосвязанных изменений в российской экономике.

Профицит бюджета расширенного правительства, обусловленный повышением собираемости налогов и снижением государственных расходов позволил стабилизировать инфляцию.

Второй этап - 2003 г. - характеризовался замедлением промышленного роста.

б) фискальная функция, то есть сбор, получение денежных средств в пользу государства, в государственный бюджет.

Фискальная функция проявляется в обеспечении государства финансовыми ресурсами, необходимыми для осуществления его деятельности. С ее помощью образуется централизованный денежный фонд государства. Именно фискальная функция обусловливает реальные возможности для перераспределения части стоимости национального дохода в пользу определенных групп общества.

На данном этапе времени (2004 г.) в связи с развитием рыночных отношений значение фискальной функции возрастает;

в) остаются нерешенными ряд важнейших проблем, которые не позволяют повысить эффективность и прозрачность бюджетно-финансовой системы. По-прежнему свою актуальность сохраняют задачи повышения точности макроэкономического прогнозирования, создания механизмов обеспечения прозрачности финансового резерва (стабилизационного фонда), совершенствования действующего бюджетного законодательства, повышения эффективности управления государственной собственности.

Важно проводить согласованную финансовую, денежно-кредитную и социально-экономическую политику, направленные на интересы широких слоев населения, создающих национальное богатство и обладающих огромным интеллектуальным потенциалом. Преодоление финансового кризиса находится в плоскости макроэкономической стабилизации на базе оживления, развития реального сектора экономики, приводящего к расширению налогооблагаемой базы, и укрепления основ федеративного устройства государства.

5. Задача

Рассчитать и сравнить рентабельность продукции за четыре квартала на основе следующих данных.

Таблица

|

Показатели |

Ед.изм. |

1 квартал |

2 квартал |

3 квартал |

4 квартал |

|

1. Количество выпущенных изделий |

Шт. |

160 |

210 |

190 |

220 |

|

2. Цена одного изделия |

Тыс.руб. |

70 |

70 |

70 |

70 |

|

3. Себестоимость одного изделия |

Тыс.руб. |

60 |

62 |

58 |

55 |

|

4. прибыль от выпуска продукции |

Тыс.руб. |

1600 |

2520 |

2280 |

3300 |

|

5. рентабельность продукции |

% |

16,7 |

19,4

|

20,7 |

27,3 |

Решение:

Рентабельность показывает, сколько прибыли приходиться на единицу продукции. Рост данного показателя является следствием роста цен при постоянных затратах на производство продукции или снижения затрат на производство при постоянных ценах, т.е. говорит о снижении спроса на продукцию предприятия, а также о более быстром росте цен, чем затрат.

Прибыль от выпуска продукции = (стр.2-стр.3)*стр.1

Рентабельность продукции = стр.4/(стр.3*стр.1)*100%

Таким образом, при неизменной цене, рентабельность продукции находится в обратно пропорциональной зависимости от её себестоимости.

Список литературы

- Налоговый кодекс Российской Федерации. Часть первая: федеральный закон Российской Федерации от 31 июля 1998 г. № 146-ФЗ // Собрание законодательства Российской Федерации. – 1998. – № 31. – Ст. 3824; Российская газета. – 1998. – 6 авг. – С. 148 – 149.

- Фетисов В. Д. Финансы. – М.: ЮНИТИ-ДАНА, 2008.-510 с.

- Финансы, денежное обращение и кредит. : Учебник: краткий курс / Под ред. д. э. н., проф. Н. Ф. Самсонова. – М.: ИНФРА-М, 2007. – 302 с.

- Финансы, денежное обращение и кредит: Учебник. – 2–е изд., перераб. и доп. / В. К. Сенчагов, А. И. Архипов и др.; Под ред.В. К. Сенчагова, А. И. Архипова. - М.: ТК Велби, Изд-во Проспект, 2007. – 720 с.

- Финансы, денежное обращение и кредит. Учебник/Под ред. М. В. Романовского. - М.: Юрайт - М, 2006.-570 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Готовая контрольная по Финансам Вариант 5 [15.10.14]](/files/works_screen/1/79/55.png)