Главная » Бесплатные рефераты » Бесплатные рефераты по теории финансового менеджмента »

Фундаментальный анализ стоимости обыкновенной акции

Тема: Фундаментальный анализ стоимости обыкновенной акции

Раздел: Бесплатные рефераты по теории финансового менеджмента

Тип: Контрольная работа | Размер: 30.85K | Скачано: 260 | Добавлен 06.04.14 в 17:59 | Рейтинг: 0 | Еще Контрольные работы

Фундаментальный анализ стоимости обыкновенной акции ОАО «Федеральной сетевой компании Единой энергетической системы»

(ОАО «ФСК ЕЭС»)

Уставной капитал компании состоит из 1 267 141 015 996 обыкновенных акций. Цена акции на Московской бирже составляет 0,0993 руб.

Рассмотрим динамику акций.

Таблица 1

|

Динамика стоимости акций |

||||

|

Цена, руб. |

Сегодня |

1 день |

1 месяц |

1 год |

|

Bid |

─ |

─ |

─ |

─ |

|

Ask |

─ |

─ |

─ |

─ |

|

Цена open |

0,0974 |

1,27% |

-7,06% |

-57,38% |

|

Цена min |

0,0968 |

0,0958 |

0,094 |

0,0936 |

|

Цена max |

0,0977 |

0,099 |

0,11 |

0,27 |

|

Цена last |

0,0971 |

-0,31% |

-6,51% |

-57,67% |

В дальнейшей оценке используется бухгалтерская отчетность за I полугодие 2013 года.

1. Затратный подход.

При использовании затратного подхода организация оценивается как имущественный комплекс, в этом случае стоимость бизнеса будет равна чистой стоимости имущества предприятия или стоимости собственного капитала. Предполагается, что организация прекращает свое существование и ее имущество распродается, это наиболее консервативный подход при определении стоимости бизнеса.

V = А – ЗК = СК, где

V – инвестиционная стоимость бизнеса,

А – активы (1 258 143 млн. руб.),

ЗК – заемный капитал (ДО+КО = 360 029 млн. руб.),

СК – собственный капитал,

V = 1 258 143 – 360 029 = 898 114 млн. руб.,

Найдем стоимость акции:

Vакции = Vбизнеса/Qакций ,

Vакции = 898 114 000 000 / 1 267 141 015 996 = 0.7088 руб.,

NPV = 0.7088 – 0.0993 = 0.6095 руб. > 0, следовательно, инвестор получает требуемую доходность. Акция недооценена.

2. Доходный подход к оценке стоимости бизнеса.

При использовании подходного подхода, бизнес оценивается с точки зрения перспектив его будущих доходов. В качестве базы для оценки используется показатель чистого денежного потока CF (Cash Flow).

2.1. Метод капитализации доходов.

Метод предполагает, что бизнес оценивается как вечная рента, т.е. как поток платежей длительностью более 30 лет.

Определим денежный поток:

CF = ЧП + А, где

ЧП – чистая прибыль (75 826 млн. руб.),

А – амортизация (27 844 млн. руб.),

CF = 75 826 + 27 844 = 103 670 млн. руб.

Определяем коэффициент капитализации методом кумулятивного построения. Коэффициент капитализации – это та ставка доходности, которую инвестор хочет получить с учетом риска.

Проведем три расчета при ставке капитализации R равной 10%, 12% и 15 %.

1. При условии, что CF не меняется со временем, доходность инвестора 10%, 12% и 15 %.

По формуле Гордона определяем стоимость бизнеса:

V = CF/R.

R = 10%,

V = 103 670 000 000 / 0.1 = 1 036 700 000 000 руб.,

Vакции = Vбизнеса/Qакций ,

Vакции = 1 036 700 000 000 / 1 267 141 015 996 = 0.8181 руб.,

NPV = 0.8181 – 0.0993 = 0.7188 руб. > 0, таким образом, инвестор получит требуемую доходность 10% годовых, при цене акции 0.8181 руб. или выше. Сравнение с текущей стоимостью акции на рынке приносит дополнительные 0.7188 так называемую Margin of Safety (запас прочности), с точки зрения фундаментальной оценки – дополнительную защиту инвестора от риска.

R = 12%

V = 103 670 000 000 / 0.12 = 869 916 666 667 руб.,

Vакции = Vбизнеса/Qакций ,

Vакции = 869 916 666 667 / 1 267 141 015 996 = 0.6818 руб.,

NPV = 0.6818 – 0.0993 = 0.5825 руб. > 0, следовательно, инвестор получит требуемую доходность 12% годовых при цене акции 0.6818 руб. или выше. Сравнение с текущей стоимостью акции на рынке приносит дополнительные 0.5825 руб.

R = 15%

V = 103 670 000 000 / 0.15 = 691 133 333 333 руб.,

Vакции = Vбизнеса/Qакций ,

Vакции = 691 133 333 333 / 1 267 141 015 996 = 0.5454 руб.,

NPV = 0.5454 – 0.0993 = 0.4461 руб. > 0, из чего следует, что инвестор получит требуемую доходность 15% годовых, при цене акции 0.5454 руб. или выше. Сравнение с текущей стоимостью акции на рынке приносит дополнительные 0.4461 руб.

2. При условии, что CF меняется со временем: d = 5% - темп роста CF, т.е. мы предполагаем, что денежный поток будет возрастать на 5% ежегодно, доходность инвестора 10%, 12% и 15 %.

В данном случае используем полную формулу Гордона:

V = СF (1+d) / (R-d).

R = 10%,

V = 103 670 000 000*(1+0.05) / (0.12 – 0.05) = 2 177 070 000 000 руб.,

Vакции = Vбизнеса/Qакций ,

Vакции = 2 177 070 000 000 / 1 267 141 015 996 = 1.7181 руб.,

NPV = 1.7181 – 0.0993 = 1.6188 руб. > 0, таким образом, инвестор получит требуемую доходность 10% годовых при цене акции 1.7181 руб. или выше. Сравнение с текущей стоимостью акции на рынке приносит дополнительные 1.6188 руб., так называемую Margin of Safety.

R = 12%,

V = 103 670 000 000*(1+0.05) / (0.12 – 0.05) = 1 555 050 000 000 руб.,

Vакции = Vбизнеса/Qакций ,

Vакции = 1 555 050 000 000 / 1 267 141 015 996 = 1.2272 руб.,

NPV = 1.2272 – 0.0993 = 1.1279 руб. > 0, таким образом, инвестор получит требуемую доходность 12% годовых при цене акции 1.2272 руб. или выше. Сравнение с текущей стоимостью акции на рынке приносит дополнительные 1.1279 руб., так называемую Margin of Safety.

R = 15%,

V = 103 670 000 000*(1+0.05) / (0.15 – 0.05) = 1 088 535 000 000 руб.,

Vакции = Vбизнеса/Qакций ,

Vакции = 1 088 535 000 000 / 1 267 141 015 996 = 0.8590 руб.,

NPV = 0.8590 – 0.0993 = 0.7597 руб. > 0, таким образом, инвестор получит требуемую доходность 12% годовых при цене акции 0.8590 руб. или выше. Сравнение с текущей стоимостью акции на рынке приносит дополнительные 0.7597 руб., так называемую Margin of Safety.

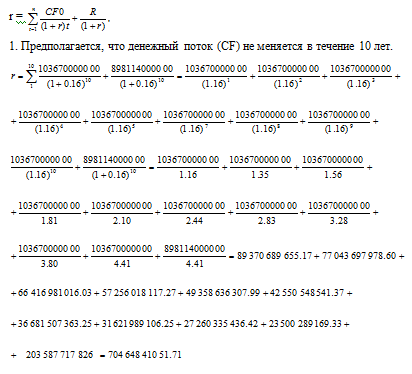

2.2. Метод дисконтированных денежных потоков.

Используется, когда предполагается, что будущие уровни денежных потоков могут варьироваться.

Используются следующие предположения:

а) длительность прогнозного периода 10 лет.

б) размер первоначального денежного потока берем из предыдущего расчета

CF = 103 670 млн. руб.

в) расчет ставки дисконтирования по модели оценки капитальных активов:

r = Rj + ß*(Rm-Rj), где

Rj – безрисковая доходность (4%),

Rm – требуемая доходность (14%),

ß – коэффициент отклонения или коэффициент риска, присущего данной ценной бумаге (1.2),

r = 0.04 + 1.2*(0.14-0.04) = 0.16.

г) расчет реверсивной стоимости бизнеса (R), под ней понимается стоимость имущества организации при прекращении функционирования. В данном случае в качестве реверсивной стоимости берем стоимость чистых активов (собственный капитал):

R = 898 114 000 000 руб.

Основная формула выглядит следующим образом:

Определим цену акции:

Vакции = Vбизнеса/Qакций ,

Vакции = 704 648 410 51.71 / 1 267 141 015 996 = 0.5561 руб.,

NPV = 0.5561 – 0.0993 = 0.4568 руб. > 0, таким образом, инвестор получит требуемую доходность 10% годовых при цене акции 0.5561 руб. или выше. Сравнение с текущей стоимостью акции на рынке приносит дополнительные 0.4568 руб., так называемую Margin of Safety.

2. Предполагается, что денежный поток (CF) постоянно растет с темпом роста 5% (k=0.05) в течение 10 лет.

Тогда используем следующую формулу:

Определим цену акции:

Vакции = Vбизнеса/Qакций ,

Vакции = 769 739 278 383 / 1 267 141 015 996 = 0.6075 руб.,

NPV = 0.6075 – 0.0993 = 0.5082 руб. > 0, таким образом, инвестор получит требуемую доходность 10% годовых при цене акции 0.6075 руб. или выше. Сравнение с текущей стоимостью акции на рынке приносит дополнительные 0.5082 руб., так называемую Margin of Safety.

3. Предполагается, что денежный поток (CF) постоянно растет с темпом роста 5% (k=0.05) в течение 10 лет, при условии роста реверсивной стоимости 10% (j=0.1).

Тогда используем следующую формулу:

Определим цену акции:

Vакции = Vбизнеса/Qакций ,

Vакции = 1 094 205 668 637 / 1 267 141 015 996 = 0.8635 руб.,

NPV = 0.8635 – 0.0993 = 0.7642 руб. > 0, таким образом, инвестор получит требуемую доходность 10% годовых при цене акции 0.8635 руб. или выше. Сравнение с текущей стоимостью акции на рынке приносит дополнительные 0.7645 руб., так называемую Margin of Safety.

Полученные результаты занесем в сводную таблицу:

Таблица 2

|

метод |

стоимость акции в рублях |

|

|

1. Затратный метод |

0,7088 |

|

|

2. Метод капитализации доходов |

|

|

|

CF |

R = 10 |

0.8181 |

|

R = 12 |

0.6818 |

|

|

R = 15 |

0.5454 |

|

|

CF |

R = 10 |

1,7181 |

|

R = 12 |

1,2272 |

|

|

R = 15 |

0.8590 |

|

|

3. Метод дисконтирования денежных потоков |

|

|

|

а) CF не меняется |

0.5561 |

|

|

б) CF растет, k = 5% |

0.6075 |

|

|

в) CF растет, k = 5%, реверсивная стоимость растет j=10 % |

0.8635 |

|

Найдем среднюю стоимость акции и сравним ее с текущей ценой:

Vсредняя = ∑Vакций/Qзначений ,

Vсредняя = (0.7088 + 0.8181 + 0.6818 + 0.5454 + 1.7181 + 1.2272 + 0.8590 + 0.5561 + 0.6075 + 0.8635) / 10 = 1.2180,

Определим чистую приведенную стоимость акции:

NPV = 1.2180 – 0.0993 = 1.1187 руб. > 0

Рассчитаем показатель дисконтированной рентабельности:

PI = 1.2180 / 0.0993 = 12.2662 руб. > 1.

Таким образом, анализ стоимости акций доходным методом показал, что с фундаментальной точки зрения исследуемая ценная бумага недооценена. NPV = 1.1187 руб. означает, что помимо удовлетворения целям по требуемой доходности (заложены в расчетах выше), акция обладает достаточной Margin of Safety, т.е. защитой от того, что наши расчеты были слишком оптимистичными. Отметим, что при построении предположений мы не закладывали высоких показателей роста, т.е. оценка будущих денежных потоков производилась достаточно консервативно.

Литература

1. Лукасевич И.Я. Финансовый менеджмент. – М.: ЭКСМО, 2009.

2. Бригхем Ю., Гапенски Л. Финансовый менеджмент: Полный курс. – В 2-х т. / пер. с англ. под ред. В.В. Ковалева. – СПб.: Экономическая школа, 2004. – 497 с.

3. Хорн Джеймс К. Ван, Вахович Джон М. Основы финансового менеджмента. – 11-е изд.: пер. с англ. – М.: ИД «Вильямс», 2007. – 992 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Фундаментальный анализ стоимости обыкновенной акции [06.04.14]](/files/works_screen/1/66/75.png)