Главная » Бесплатные рефераты » Бесплатные рефераты по инвестициям »

Расчет доходности инвестиционного портфеля

Тема: Расчет доходности инвестиционного портфеля

Раздел: Бесплатные рефераты по инвестициям

Тип: Контрольная работа | Размер: 72.04K | Скачано: 361 | Добавлен 05.04.13 в 03:59 | Рейтинг: 0 | Еще Контрольные работы

Вуз: Финансовый университет

Год и город: Омск 2013

Содержание

Задание 3

1. Характеристика эмитентов акций 4

2. Расчет доходности инвестиционного портфеля 14

Список использованной литературы 17

Задание

Цель работы – оценка доходности инвестиционного портфеля. Данная работа основана на трудах Г. Марковица, который предполагал, что инвестор обладает некоторым начальным состоянием (W0), которое полностью вкладывает в портфель ценных бумаг на определенный период времени. В конце периода инвестор полностью продает ценные бумаги и получает конечное благосостояние (W1). Таким образом, доходность портфеля равна (W1 – W0)/W0.

В контрольной работе необходимо в период с 10.12.2012 г. по 14.12.2012 г. приобрести на условную сумму 500 000 руб. набор ценных бумаг (8 различных акций) на объединенной бирже ММВБ и РТС, доли акций должны быть примерно пропорциональны. В период с 11.02.2013 г. по 15.02.2013 г. необходимо продать сформированный портфель ценных бумаг, и рассчитать доходность данного портфеля.

1. Характеристика эмитентов акций

При формировании инвестиционного портфеля рассматривались следующие эмитенты: ОАО «Магнит», ОАО МТС, ОАО «Северсталь», ОАО «Газпром», ОАО «ЛУКОЙЛ», ОАО Сбербанк России, ОАО «Соллерс», ОАО «Компания «М.видео».

- ОАО «Магнит»

Сеть продуктовых магазинов «Магнит» лидер на рынке по количеству торговых объектов и территории их покрытия в России — 64 филиала, 1 представительство, более 6 046 магазинов формата "у дома", 126 гипермаркетов, 20 магазинов "Магнит Семейный" и 692 магазина косметики в более чем 1 605 городах и населенных пунктах.

Компания с мощной логистической системой, включающая 18 распределительных центров, автоматизированную систему управления запасами и автопарк, состоящий из 4401 автомобиля, которые обеспечивают своевременную доставку товаров во все магазины сети. Одна из ведущих розничных компаний по объему продаж.

Выручка компании за 2012 год составила 14, 430 миллионов долларов США, EBITDA – 1, 524 миллионов долларов США. Крупнейший работодатель России — в компании работает свыше 180 000 человек. Розничная сеть «Магнит» неоднократно удостаивалась звания «Лучший работодатель года». Входит в пятерку крупнейших продуктовых ритейлеров в мире по капитализации бизнеса.

Уставный капитал открытого акционерного общества "Магнит" составляет 945 613,55 рублей и состоит из 94 561 355 штук обыкновенных именных бездокументарных акций номинальной стоимостью 0,01 рубля. Общество вправе размещать дополнительно к размещенным акциям обыкновенные именные акции в количестве 106 288 645 штук номинальной стоимостью 0,01 рубля (объявленные акции).

Таблица 1

Рыночная стоимость ценных бумаг по итогам торгов в ЗАО «ФБ ММВБ»

|

Торговый код ценной бумаги |

Краткое |

Категория |

Государственный |

Объем выпуска, штук |

Рыночная цена на 11.12.2012, руб. |

Рыночная цена на 15.02.2013, руб. |

|

MGNT |

ОАО "Магнит" |

aо |

1-01-60525-P |

94 561 355 |

4551,70 |

5827,20 |

- ОАО «Мобильные Теле Системы»

Основное юридическое лицо компании — ОАО «Мобильные Теле Системы» (полное наименование — Открытое акционерное общество «Мобильные ТелеСистемы»), зарегистрированное в России. Штаб-квартира компании расположена в Москве. Основной владелец компании — российский холдинг АФК «Система», которому по состоянию на июнь 2011 года принадлежало 50,8% акций. Остальные акции находятся в свободном обращении на Нью-Йорской фондовой бирже (биржевой тикер NYSE: МВТ, в одной АДР две обыкновенные акции), Лондонской, Берлинской и Мюнхенской фондовых биржах, а также на российской бирже ММВБ РТС (тикер MTSS). Из общего объёма акций на июнь 2011 года 37,6% обращалось на NYSE, 11,6% — на ММВБ. По состоянию на июнь 2011 года рыночная капитализация компании составляла $18,53 млрд.

Оказывает услуги в России и странах СНГ под торговой маркой «МТС»: услуги сотовой связи (в стандартах GSM, UMTS (3G) и LTE), фиксированной связи, доступа в интернет, мобильного, кабельного и цифрового телевидения, а также услуги по продаже контента. Помимо этого, компании принадлежит собственная розничная торговая сеть по продаже контрактов связи, телефонов и прочей мобильной техники. По состоянию на 31 марта 2011 года компания во всех странах своего присутствия обслуживала более 103 млн. абонентов.

Компании принадлежит пять центров обработки данных (ЦОД), расположенных в Москве, Нижнем Новгороде, Самаре, Новосибирске и Владивостоке, планируется открытие ещё двух ЦОД в Москве, а также по одному — в Санкт-Петербурге и Краснодаре. На конец 2009 года у МТС имелось девять контактных центров по работе с клиентами (колл-центров), крупнейшим из которых являлся ульяновский контакт-центр, рассчитанный на ежедневную обработку 130 тыс. сообщений.

Компания с целью привлечения денежных средств выпустила как еврооблигации, так и облигации на российском рынке. Еврооблигации компании по состоянию на весну 2011 года обращались на фондовой бирже Люксембурга (на сумму $400 млн, срок погашения — 2012 год) и на Ирландской фондовой бирже (на сумму $750 млн, срок погашения — 2020 год). Облигациям присвоены рейтинги ведущих рейтинговых агентств мира.

Компания МТС сотрудничает с банком «МТС-Банк» (бывший МБРР), который входит вместе с МТС в холдинг АФК Система и делает совместно с банком совместные продукты, например «МТС Автоплатеж».

По результатам исследования компании Interbrend, проведённого в 2010 году, торговая марка «МТС» стала самым дорогим российским брендом, заняв первое место с оценкой стоимости торговой марки в размере 213 198 млн рублей (+12% по отношению к 2008 году).

Таблица 2

Рыночная стоимость ценных бумаг по итогам торгов в ЗАО «ФБ ММВБ»

|

Торговый код ценной бумаги |

Краткое |

Категория |

Государственный |

Объем выпуска, штук |

Рыночная цена на 11.12.2012, руб. |

Рыночная цена на 15.02.2013, руб. |

|

MTSS |

ОАО "Мобильные ТелеСистемы" |

ао |

1-01-04715-A |

2 066 413 562 |

237,31 |

263,43 |

- ОАО «Северсталь»

Северсталь — одна из крупнейших в мире вертикально интегрированных сталелитейных и горнодобывающих компаний c активами в России и США, а также на Украине, в Латвии, Польше, Италии, Либерии, помимо этого, компания имеет инвестиции в Бразилии. В компании работает порядка 70 тысяч человек. Акции компании котируются на российской торговой площадке ММВБ-РТС (тикер: CHMF), глобальные депозитарные расписки представлены на Лондонской фондовой бирже и торговой системе PORTAL в США (тикер: SVST). В настоящее время в обращении находятся 837 718 660 акций ОАО «Северсталь». В 2011 году объём торгов бумагами «Северстали» в денежном выражении достиг примерно $9 млрд. на Лондонской фондовой бирже и порядка $8.7 млрд. в России. В 2011 году средний дневной объём торгов бумагами «Северстали» на двух биржах совокупно в денежном выражении составил примерно $70 млн.

В ноябре 2011 году «Северсталь» отметила 5−летие обращения своих депозитарных расписок на Лондонской фондовой бирже.

ЧерМК (ОАО «Северсталь») – один из крупнейших интегрированных заводов по производству стали в мире. Одним из преимуществ ЧерМК является его географическое положение. Череповец, где построен комбинат, находится на стыке трех экономических районов: Европейского Севера, Северо-Запада и Центра России.

Предприятие ведет активную работу по расширению сортамента реализуемой металлопродукции, требовательно подходит к обеспечению ее качества, уровень которого подтверждается как международными (ABS, Bureau Veritas, Det NorskeVeritas, Germanischer Lloyd's, Lloyd's Register), так и российскими (Российский Морской Регистр Судоходства, Российский Речной Регистр, ГОСТ Р) сертификатами.

В 2010-2011 г.г. ЧерМК освоено 78 новых видов продукции для стратегически важных отраслей российской экономики. Наибольшее количество новых продуктов было освоено для топливно-энергетического комплекса.

Таблица 3

Рыночная стоимость ценных бумаг по итогам торгов в ЗАО «ФБ ММВБ»

|

Торговый код ценной бумаги |

Краткое |

Категория |

Государственный |

Объем выпуска, штук |

Рыночная цена на 11.12.2012, руб. |

Рыночная цена на 15.02.2013, руб. |

|

CHMF |

ОАО "Северсталь" |

ао |

1-02-00143-A |

837 718 660 |

357,20 |

369,70 |

- ОАО «Газпром»

Крупнейшая газовая компания в мире. Основные направления деятельности: геологоразведка, добыча, транспортировка, хранение, переработка и реализация газа и других углеводородов.

В соответствии с Указом Президента РФ № 872 «Об учреждении открытого акционерного общества «Сибирская нефтяная Компания» от 24 августа 1995 года и Постановлением Правительства Российской Федерации № 972 «Об образовании открытого акционерного общества «Сибирская нефтяная Компания» от 29 сентября 1995 года создано ОАО «Сибирская нефтяная компания». Учредителем Общества выступило государство, передав в уставной капитал холдинга государственные пакеты акций крупнейших нефтяных предприятий страны: ОАО «Ноябрьскнефтегаз», ОАО «Ноябрьскнефтегаз», ОАО «Ноябрьскнефтегазгеофизика», ОАО «Омский нефтеперерабатывающий завод» и ОАО «Омскнефтепродукт». Компания зарегистрирована 6 октября 1995 года.

Государство является собственником контрольного пакета акций «Газпрома» – 50,002%. Доля «Газпрома» в мировых запасах газа составляет 17%, в российских – 60%. «Газпрому» принадлежит крупнейшая в мире система транспортировки газа – Единая система газоснабжения России. «Газпром» последовательно укрепляет нефтяную составляющую бизнеса. Приобретение «Сибнефти» позволило компании стать одним из наиболее влиятельных игроков на нефтяном рынке России.

Профильным направлением деятельности для «Газпрома» также является электроэнергетика, соединение которой с газовым бизнесом позволяет обеспечить значительный синергетический эффект.

Уставный капитал Компании равен 7 586 079,4224 рублям и сформирован путем размещения 4 741 299 639 обыкновенных именных акций.

Таблица 4

Рыночная стоимость ценных бумаг по итогам торгов в ЗАО «ФБ ММВБ»

|

Торговый код ценной бумаги |

Краткое |

Категория |

Государственный |

Объем выпуска, штук |

Рыночная цена на 11.12.2012, руб. |

Рыночная цена на 15.02.2013, руб. |

|

GAZP |

ОАО "Газпром" |

ао |

1-02-00028-A |

23 673 512 900 |

139,97 |

133,27 |

- ОАО «ЛУКОЙЛ»

ОАО “Нефтяная компания “ЛУКОЙЛ” - крупнейшая международная вертикально интегрированная нефтегазовая компания.

Основными видами деятельности являются: разведка и добыча нефти и газа, производство топлива и нефтехимической продукции, сбыт произведенной продукции. Основной ресурсной базой является Западная Сибирь. «ЛУКОЙЛ» реализует нефтепродукты в России, Европе и США. Стратегическим партнёром НК «ЛУКОЙЛ» выступает компания ConocoPhillps, которой принадлежит 20% акций «ЛУКОЙЛа».

Уставный капитал: 21 264 081 руб. 37,5 коп.,

состоит из 850 563 255 штук обыкновенных именных акций номиналом 0,025 руб.каждая. Акции компании занимают второе место по объемам торгов среди акций иностранных компаний, торгуемых на Лондонской фондовой бирже (IOB), по результатам 2011г.

Таблица 5

Рыночная стоимость ценных бумаг по итогам торгов в ЗАО «ФБ ММВБ»

|

Торговый код ценной бумаги |

Краткое |

Категория |

Государственный |

Объем выпуска, штук |

Рыночная цена на 11.12.2012, руб. |

Рыночная цена на 15.02.2013, руб. |

|

LKOH |

ОАО "ЛУКОЙЛ" |

ао |

1-01-00077-A |

850 563 255 |

1985,80 |

2000,10 |

- ОАО «Сбербанк Росссии»

Сбербанк России является крупнейшим банком Российской Федерации и стран СНГ. Учредителем и основным акционером Сбербанка России является Центральный банк Российской Федерации, владеющий 50% уставного капитала плюс одна голосующая акция. Основанный в 1841 году, Сбербанк России сегодня – современный универсальный банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг. Сбербанк занимает крупнейшую долю на рынке вкладов и является основным кредитором российской экономики. Привлечение средств частных клиентов и обеспечение их сохранности является основой бизнеса Сбербанка, а развитие взаимовыгодных отношений с вкладчиками – залогом его успешной работы. Более 45% хранящихся в российских банках сбережений граждан доверены Сбербанку. Активы Сбербанка на 1 декабря 2012 года составляют более четверти банковской системы страны (29%), доля Сбербанка в капитале банковской системы составила 27,8%.

Сбербанк России обладает уникальной филиальной сетью: в настоящее время в нее входят 17 территориальных банков и более 18 тысяч подразделений по всей стране. Дочерние банки Сбербанка России работают в Казахстане, Украине и Беларуси. Сбербанк России расширил свое международное присутствие, открыв представительство в Германии и филиал в Индии, а также зарегистрировав представительство в Китае. Согласно Стратегии развития Сбербанка к 2014 году доля чистой прибыли, полученной за пределами России, составит 5-7%.

Таблица 6

Рыночная стоимость ценных бумаг по итогам торгов в ЗАО «ФБ ММВБ»

|

Торговый код ценной бумаги |

Краткое |

Категория |

Государственный |

Объем выпуска, штук |

Рыночная цена на 11.12.2012, руб. |

Рыночная цена на 15.02.2013, руб. |

|

SBER |

Сбербанк России (ОАО) |

ао |

10301481B |

21 586 948 000 |

93,50 |

106,02 |

- ОАО «Соллерс»

SOLLERS – это ведущая российская автомобильная компания, работающая в партнерстве с лидерами мировой автоиндустрии, такими как Ford, SsangYong, Toyota, Mazda и Isuzu. Наш годовой оборот сейчас составляет более $2.3 млрд.

SOLLERS владеет производственными площадками, на которых выпускаются российские внедорожники УАЗ, корейские - SsangYong, японские грузовики ISUZU, а также бензиновые и дизельные двигатели ЗМЗ.

В 2011 году начало свою работу совместное предприятие Ford Sollers, которое отвечает за производство и реализацию широкой линейки автомобилей Ford в России, в 2012 году - СП MAZDA SOLLERS, которое уже запустило производство первой модели CX5 во Владивостоке. В 2013 году мы также планируем начать выпуск автомобилей Toyota в рамках СП с компанией Mitsui.

С момента основания компании в 2002 году мы стремимся создавать для наших клиентов первоклассные решения во всем что касается автомобилей. Именно поэтому мы запускаем новые модели и строим заводы, открываем дилерские центры и просто придумываем хорошие идеи, которые дают нашим потребителям новые возможности и вдохновляют их двигаться вперед.

За годы существования нам удалось занять лидирующие позиции на российском автомобильном рынке, вывести на рынок более пятнадцати новых продуктов, совместно с нашими партнерами создать производственные мощности для выпуска около 550 тысяч автомобилей в год и стать одной из наиболее эффективных компаний в своей отрасли.

Таблица 7

Рыночная стоимость ценных бумаг по итогам торгов в ЗАО «ФБ ММВБ»

|

Торговый код ценной бумаги |

Краткое |

Категория |

Государственный |

Объем выпуска, штук |

Рыночная цена на 11.12.2012, руб. |

Рыночная цена на 15.02.2013, руб. |

|

SVAV |

ОАО "Соллерс" |

ао |

1-01-02461-D |

34 270 159 |

655,80 |

791,00 |

1.8 ОАО «Компания «М.видео»

ОАО «Компания «М.видео» - ведущая российская розничная сеть по продаже электроники и бытовой техники, первая и единственная публичная компания в своем сегменте. «М.видео» осуществляет свою деятельность с 1993 года. По результатам 9 месяцев 2012 г. в 124 городах Российской Федерации работают 282 гипермаркета «М.видео». Общая площадь магазинов составляет 694 тыс. кв. метров, торговая площадь - 515 тыс. кв. метров.

«М.видео» предлагает своим покупателям порядка 20000 наименований аудио/видео и цифровой техники, мелкой и крупной бытовой техники, медиа товаров и товаров для развлечения, а также аксессуаров. Магазины «М.видео» имеют единый формат и специальную концепцию дизайна. Покупателям предоставляется удобная для навигации торговая площадь размером приблизительно 2000 кв.м, на которой также расположена информация о продаваемых товарах и новых тенденциях.

В ноябре 2007 года сеть «М.видео» стала первой российской компанией в секторе розничной торговли электроникой, чьи акции обращаются на фондовом рынке.

Таблица 8

Рыночная стоимость ценных бумаг по итогам торгов в ЗАО «ФБ ММВБ»

|

Торговый код ценной бумаги |

Краткое |

Категория |

Государственный |

Объем выпуска, штук |

Рыночная цена на 11.12.2012, руб. |

Рыночная цена на 15.02.2013, руб. |

|

MVID |

ОАО "Компания "М.видео" |

ао |

1-02-11700-A |

179 768 227 |

230,31 |

279,51 |

2. Расчет доходности инвестиционного портфеля

Для расчета начального благосостояния инвестора все исходные и расчетные данные представим в таблице 9.

Таблица 9

|

Наименование ценной бумаги |

Количество акций в портфеле, шт. |

Начальная цена акции, руб. |

Сумма инвестиций, руб. |

Доля в начальной рыночной стоимости портфеля |

|

ОАО «Магнит» |

14 |

4 551,70 |

63 723,80 |

0,13 |

|

ОАО «Мобильные Теле Системы» |

263 |

237,31 |

62 412,53 |

0,12 |

|

ОАО «Северсталь» |

175 |

357,20 |

62 510,00 |

0,13 |

|

ОАО «Газпром» |

447 |

139,97 |

62 566,59 |

0,13 |

|

ОАО «Лукойл» |

31 |

1 985,80 |

61 559,80 |

0,12 |

|

ОАО «Сбербанк» |

669 |

93,50 |

62 551,50 |

0,13 |

|

ОАО «Соллерс» |

95 |

655,80 |

62 301,00 |

0,12 |

|

ОАО «Компания «М.видео» |

271 |

230,31 |

62 414,01 |

0,12 |

|

ИТОГО |

500 039,23 |

1 |

||

Из таблицы 9 видно, что начальное благосостояние инвестора составляет 500 039,23 рублей.

Для расчета конечного благосостояния инвестора все исходные и расчетные данные представим в таблице 10.

Таблица 10

|

Наименование ценной бумаги |

Количество акций в портфеле, шт. |

Стоимость акции в конце периода, руб. |

Совокупная стоимость, руб. |

Доля в конечной рыночной стоимости портфеля |

|

ОАО «Магнит» |

14 |

5 827,20 |

81 580,80 |

0,14 |

|

ОАО «Мобильные Теле Системы» |

263 |

263,43 |

69 282,09 |

0,12 |

|

ОАО «Северсталь» |

175 |

369,70 |

64 697,50 |

0,12 |

|

ОАО «Газпром» |

447 |

133,27 |

59 571,69 |

0,11 |

|

ОАО «Лукойл» |

31 |

2 000,10 |

62 003,10 |

0,11 |

|

ОАО «Сбербанк» |

669 |

106,02 |

70 927,38 |

0,13 |

|

ОАО «Соллерс» |

95 |

791 |

75 145,00 |

0,13 |

|

ОАО «Компания «М.видео» |

271 |

279,51 |

75 747,21 |

0,14 |

|

ИТОГО |

558 954,77 |

1 |

||

Из таблицы 10 видно, что конечное благосостояние инвестора составляет 558 954,77 рублей.

Таким образом, доходность инвестиционного портфеля определим по формуле: rр = (558954,77 – 500039,23)/500039,23 = 0,118 или 11,8%.

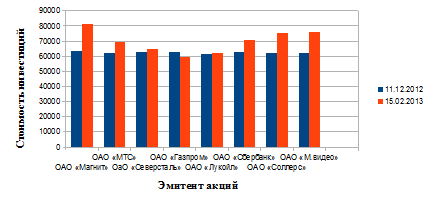

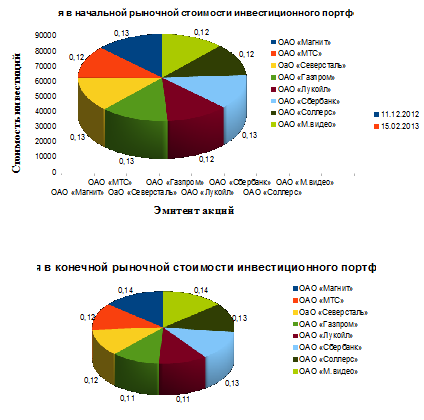

Для наглядности полученные данные представим на диаграмме (см.

рис. 1 и 2).

Рис. 1 - Сравнительный анализ стоимости инвестиций в момент покупки и продажи

Рис. 2 - Доля в рыночной стоимости инвестиционного портфеля.

Кроме того, доходность инвестиционного портфеля можно рассчитать следующим образом: , где

- доля i ценной бумаги в портфеле;

- доходность i ценной бумаги в портфеле

Полученные данные представим в таблице 11.

Таблица 11

|

Наименование ценной бумаги |

Доля в начальной рыночной стоимости портфеля |

Доходность ценной бумаги, % |

Вклад в доходность портфеля, % |

|

ОАО «Магнит» |

0,13 |

28 |

3,64 |

|

ОАО «МТС» |

0,12 |

11 |

1,32 |

|

ОАО «Северсталь» |

0,13 |

3,5 |

0,45 |

|

ОАО «Газпром» |

0,13 |

-4,8 |

-0,62 |

|

ОАО «Лукойл» |

0,12 |

0,72 |

0,09 |

|

ОАО «Сбербанк» |

0,13 |

13,4 |

1,74 |

|

ОАО «Соллерс» |

0,12 |

20,6 |

2,47 |

|

ОАО «Компания «М.видео» |

0,12 |

21,4 |

2,57 |

|

ИТОГО |

11,7 |

||

По данным таблицы 11 видно, что доходность инвестиционного портфеля составляет 11,7 %. Если сравнить значение доходности инвестиционного портфеля, рассчитанное двумя способами, то видно, что они приблизительно равны друг другу.

Список использованной литературы

1. Богачев В.В. Инвестиции. – СПб.: ООО «Питер Пресс», 2008. – 340 с.

2. Финансовый менеджмент: учебник / И.Я. Лукасевич. – 2-е изд., перераб. и доп. – М.: Эксмо, 2010. – 768 с. – (Новое экономическое образование)

3. http://www.rbc.ru

4. http://www.rts.micex.ru

5. http://www.ftinvest.ru

Чтобы полностью ознакомиться с контрольной, скачайте файл!

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Расчет доходности инвестиционного портфеля [05.04.13]](/files/works_screen/1/39/25.png)