Главная » Бесплатные рефераты » Бесплатные рефераты по КИС в аудите »

Особенности формирования финансовых результатов и расчета налогов на прибыль

Тема: Особенности формирования финансовых результатов и расчета налогов на прибыль

Раздел: Бесплатные рефераты по КИС в аудите

Тип: Контрольная работа | Размер: 21.32K | Скачано: 375 | Добавлен 31.01.13 в 10:21 | Рейтинг: 0 | Еще Контрольные работы

Содержание

Введение 3

1. Особенности формирования финансовых результатов и расчета налогов на прибыль 4

2. Автоматизация аудиторской проверки учета финансовых результатови расчета налогов на прибыль 10

Заключение 14

Список литературы 15

Введение

Проверка правильности определения финансового результата экономического субъекта должна начинаться с анализа правильности расчета прибыли (убытка) от продаж. В процессе проведения проверки целесообразно обратить серьезное внимание на следующие вопросы: принятый предприятием способ отражения выручки от реализации в учетных регистрах бухгалтерского учета; при изучении приказа аудитор должен определить, как организация ведет бухгалтерский учет с применением допущений и правил бухгалтерского учета или отступлением от таковых; освещены ли в учетной политике факторы, влияющие на правильность формирования финансового результата от обычной деятельности.

Проверка проводится путем сравнения фактических цен на различные оказываемые услуги по различным группам потребителей, а также условий их оплаты, указанной в счетах, с данными соответствующих документов, утвержденных руководством. Эти показатели могут быть сопоставлены с применяемыми экономически обоснованными тарифами (едиными или дифференцированными), утвержденными органами государственной власти. Аудитором проверяются правильность оформления цен на оказанные услуги (отгруженную продукцию, выполненные работы); своевременность введения пересмотренных тарифов; своевременный пересмотр, учет и применение льготных тарифов для определенных категорий потребителей.

В составе международных стандартов аудита (6 стандартов посвящены компьютерной тематике, в версии российских правил (стандартов) эти проблемы нашли отражение в трех стандартах, являющихся аналогами МСА.

Компьютерный аудит предполагает использование компьютеров и современных информационных технологий для организации аудиторской деятельности, включая аудиторские проверки финансовой отчетности с подготовкой аудиторского заключения, а также оказание сопутствующих аудиту услуг.

1. Особенности формирования финансовых результатов и расчета налогов на прибыль

Одним из принципов организации финансов и функционирования финансового механизма в рыночной экономике является финансовоесамообеспечение хозяйствующего субъекта. Финансовое самообеспечение хозяйствующего субъекта - это совокупность условий, созданных хозяйствующим субъектом, и мер используемых им для обеспечения финансовой устойчивости и конкурентоспособности. Финансовое самообеспечение включает в себя следующие три элемента: самофинансирование, самокредитование и самострахование. Применение принципа финансового самообеспечения на практике является важным фактором против банкротства организации и создаёт возможность для эффективного использования финансового менеджмента.

Прибыль как экономическая категория отражает чистый доход, созданный в сфере материального производства в процессе предпринимательской деятельности. Результатом соединения факторов производства (труда, капитала, природных ресурсов) и полезной производительной деятельности организации является оказание услуг, которые становятся товаром при условии ее реализации потребителю. Стоимость живого труда отражает вновь созданную стоимость и распадается на две части. Первая представляет собой заработную плату работников, участвующих в оказании услуг. Ее величина определяется рядом факторов, обусловленных необходимостью воспроизводства рабочей силы. В этом смысле для предпринимателя она представляет часть издержек по оказанию услуг. Вторая часть вновь созданной стоимости отражает чистый доход, который реализуется только в результате оказания услуг, что означает общественное признание ее полезности. На уровне предприятия в условиях товарно-денежных отношений чистый доход принимает форму прибыли.

Для выявления финансового результата необходимо сопоставить выручку с затратами на производство и реализацию, которые принимают форму себестоимости продукции. Когда выручка превышает себестоимость, финансовый результат свидетельствует о получении прибыли. Предприниматель всегда ставит своей целью прибыль, но не всегда ее извлекает. Если выручка равна себестоимости, то возмещены лишь затраты на производство и реализацию продукции. При затратах, превышающих выручку, предприятие получает убытки - отрицательный финансовый результат, что ставит его в достаточно сложное финансовое положение, не исключающее и банкротство.

Прибыль как важнейшая категория рыночных отношений выполняет определенные функции. Во-первых, прибыль характеризует экономический эффект, полученный в результате деятельности предприятия. Но все аспекты деятельности предприятия с помощью прибыли в качестве единственного показателя оценить невозможно. Такого универсального показателя и не может быть. Именно поэтому при анализе производственно-хозяйственной и финансовой деятельности используется система показателей. Значение прибыли состоит в том, что она отражает конечный финансовый результат. Вместе с тем, на величину прибыли и ее динамику воздействуют факторы, как зависящие, так и не зависящие от усилий предприятия. Практически вне сферы воздействия предприятия находятся конъюнктура рынка, уровень цен на потребляемые материально-сырьевые и топливно-энергетические ресурсы, нормы амортизационных отчислений. В некоторой степени зависят от предприятия такие факторы, как уровень цен на оказываемые услуги и заработная плата. К факторам, зависящим от предприятия, относятся уровень хозяйствования, компетентность руководства и менеджеров, конкуренто-способность услуг, организация производства и труда, его производительность, состояние и эффективность производственного и финансового планирования. Перечисленные факторы влияют на прибыль не прямо, а через объем оказываемых услуг и себестоимость, поэтому для выявления конечного финансового результата необходимо сопоставить стоимость всех услуг и стоимость затрат и ресурсов, используемых в производстве.

Во-вторых, прибыль обладает стимулирующей функцией. Ее содержание состоит в том, что прибыль одновременно является финансовым результатом и основным элементом финансовых ресурсов предприятия. Реальное обеспечение принципа самофинансирования определяется полученной прибылью. Доля чистой прибыли, остающейся в распоряжении предприятия после уплаты налогов и других обязательных платежей, должна быть достаточной для финансирования расширения производственной деятельности, научно-технического и социального развития предприятия, материального поощрения работников.

В-третьих, прибыль является одним из источников формирования бюджетов разных уровней. Она поступает в бюджеты в виде налогов и наряду с другими доходными поступлениями используется для финансирования совместных общественных потребностей, обеспечения выполнения государством своих функций, государственных инвестиционных, производственных, научно- технических и социальных программ.

Предприятие самостоятельно распоряжается своим имуществом. Оно вправе списывать, продавать, ликвидировать, передавать в уставный фонд других предприятии здания, сооружения, оборудование, транспортные средства и другие основные фонды, материальные ценности, полученные в процессе сноса и разборки зданий, сооружений, продавать отдельные объекты, товарно-материальные ценности и другие виды имущества. Финансовый результат имеет место только при продаже перечисленных видов имущества, а также при прочем выбытии недоамортизированных объектов. При реализации основных фондов финансовый результат определяется как разница между продажной ценой реализованных на сторону основных средств и их остаточной стоимостью с учетом понесенных расходов по реализации.

Основными элементами учетной политики по налогу на прибыль учета являются: порядок формирования информации о постоянных и временных разницах; порядок отражения в бухгалтерской отчетности отложенных налоговых активов и отложенных налоговых обязательств; способ определения текущего налога на прибыль; вариант принятия государственной помощи к учету.

В соответствии с п. 4 ПБУ 18/02 под постоянными разницами понимают доходы и расходы:а) формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов;б) учитываемые при определении налоговой базы по налогу на прибыль отчетного периода, но не признаваемые для целей бухгалтерского учета доходами и расходами как отчетного, так и последующих отчетных периодов.

Согласно пункту 3 ПБУ 18/02 информацию о постоянных и временных разницах организации могут формировать: а) на основании первичных учетных документов непосредственно по счетам бухгалтерского учета; б) в ином порядке, определяемом организацией самостоятельно.

При этом постоянные и временные разницы отражаются в бухгалтерском учете обособленно. В аналитическом учете временные разницы учитываются дифференцированно по видам активов и обязательств, в оценке которых возникла временная разница.

С учетом изложенных положений в приказе об учетной политике организации необходимо указать: регистры, используемые для учета возникающих разниц; субсчета и аналитические счета, используемые для указанных целей; порядок учета и расчета постоянных и временных разниц, отложенных налоговых активов и отложенных налоговых обязательств.

В соответствии с п. 22 ПБУ 18/02 организация может использовать следующие способы определения величины текущего налога на прибыль: на основании данных, сформированных в бухгалтерском учете; на основании налоговой декларации по налогу на прибыль.

При использовании любого способа величина текущего налога на прибыль должна соответствовать сумме исчисленного налога на прибыль, отраженного в налоговой декларации.

Субъекты малого предпринимательства и некоммерческие организации могут не применять нормы ПБУ 18/02, что должно быть отражено в их учетной политике.

Руководствуясь статьями 271–273 НК РФ, при формировании налоговой базы по налогу на прибыль организации могут использовать два метода признания доходов и расходов: метод начисления; кассовый метод.

При использовании метода начисления доходы и расходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и имущественных прав, а также времени фактической выплаты денежных средств и (или) иной формы их оплаты.

При применении кассового метода датой получения доходов признается день поступления средств на счета в банках или в кассу, поступление иного имущества (работ, услуг) или имущественных прав, а также день погашения задолженности перед налогоплательщиком иным способом. Расходами налогоплательщиков признаются затраты после их фактического осуществления. При этом оплатой товаров (работ, услуг) или имущественных прав признается прекращение встречного обязательства налогоплательщика перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Метод начисления могут использовать все организации. Для большинства из них применение этого метода является обязательным.

Организации, средняя выручка которых от реализации товаров (работ, услуг) за предыдущие четыре квартала не превышает 1 млн руб. (без учета НДС) за каждый квартал, могут применять либо метод начисления, либо кассовый метод.

Кроме критерия выручки следует принимать во внимание вид деятельности и организационно-правовую форму деятельности организации. В соответствии с п. 1 и 4 ст. 273 НК РФ кассовый метод признания доходов и расходов не вправе применять банки, организации – участники договоров доверительного управления имуществом и организации – участники договоров простого товарищества.

При применении кассового метода показатель выручки от реализации товаров, используемый в качестве основного критерия возможности перехода на данный метод, определяется по правилам главы 25 НК РФ. При этом в составе доходов и расходов в целях налогообложения не учитываются суммовые разницы в случае, если по условиям сделки обязательство выражено в условных единицах, поскольку они учитываются в составе внереализационных доходов или расходов.

Если организация, применяющая кассовый метод, в течение налогового периода превысила предельный размер суммы выручки от реализации товаров (работ, услуг) – 1 млн руб. за каждый квартал, она обязана перейти на определение доходов и расходов методом начисления с начала налогового периода, в течение которого допущено такой превышение (п. 4 ст. 273 НК РФ). При этом налоговое обязательство уточняется с начала года, в течение которого было допущено превышение. По результатам перерасчета должны вноситься уточнения в налоговые декларации за истекшие отчетные периоды текущего года. Если суммы налога по уточненным декларациям превышают ранее исчисленные суммы, то разница уплачивается в бюджет вместе с пеней.

Кассовый метод признания доходов и расходов для целей налогообложения организациям использовать выгодно, поскольку их доходы признаются обычно только после получения денежных средств. Вместе с тем необходимо иметь в виду, что его применение связано с риском превышения предельного размера суммы выручки от реализации товаров (работ, услуг).

2. Автоматизация аудиторской проверки учета финансовых результатов и расчета налогов на прибыль

Итогом деятельности персонала на отдельных участках учета является сводный ЖХО, отражающих всю хозяйственную деятельность экономического субъекта. На основании данных этого массива выполняются расчеты оборотов, сальдо по аналитическим и синтетическим счетам.

При правильном использовании системы субсчетов, продуманной системе аналитического учета, расчеты налогов и отчислений в бюджет и социальные фонды, а также формирование справок и отчетной документации может выполняться автоматически. Следовательно, для проверки правильности расчетов налогов и данных отчетных форм аудитор должен досконально понять методику этих расчетов и специфику аналитического учета, принятого на предприятии.

Проиллюстрируем значение правильной системы аналитического учета по счетам 90, 91, 60, 62, 76 для проверки расчетов сумм НДС по реализации, полученным авансовым платежам, по полученным и оплаченным материальным ценностям и услугам, по зачитываемым авансам.

Проверка суммы НДС от реализации товаров, работ, услуг, прочей реализации.

Для автоматизации проверки расчетов НДС по реализации товаров и услуг аудитор должен познакомиться с системой учета реализации по различным направлениям деятельности предприятия и отражением этих направлений в аналитическом учете по счетам 90, 91, по счету 62аванс. Для правильного расчета суммы НДС в аналитическом учете необходимо отразить способ начисления налога (налог входит в сумму оплаты 20, 10, 13, налог начисляется как процент от суммы оплаты 16,67, 9, 09). Пусть субсчета счетов 90, 91, 62аванс имеют следующий смысл :

01 – ставка 20%

02 – ставка 10%

03 – ставка 16, 67%

04 – ставка 9,09%

05 – ставка 13, 67%

00 – ставка 0,00 %

Тогда сумма НДС по выполненным отгрузкам и оказанным услугам SПндс, отражаемым оборотами кредитовыми (ОК) счетов (субсчетов) 90, 91, равна:

SПндс = SП01+SП02+SП03+SП04+SП05

где:

SП01 = (OK9001+OK9101)/6

SП02 = (OK9002+OK9102)/11

SП03 = (OK9003+OK9103)*0,1667

SП04 = (OK9004+OK9104)*0,0909

SП05 = (OK9005+OK9105)*0,1367

В том случае, когда учет выручки ведется по оплате, , кредитовые обороты счета 68ндс ОК68ндс = SПндс + SПндс/а.

Если учет выручки ведется по отгрузке, на счетах 90, 91 аналитический учет должен позволять выделять оплаченные отгрузки. В этом случае кредитовые обороты по счету 76ндс ОК76ндс = SПндс, рассчитанной по кредитовым оборотам счетов, отражающих произведенные отгрузки, а сумма по корреспонденции Дт 76ндс Кт 68ндс рассчитывается по кредитовым оборотам счетов 90, 90 отражающих оплаченные отгрузки.

Проверка суммы НДС по авансам полученным

Сумма НДС по полученным авансам SПндс/а рассчитывается по тем же формулам для оборотов кредитовых счета (62аванс) ОК62аванс01,….ОК62аванс05, если по счетам учета поступивших авансов введены аналогичные субсчета.

Проверка суммы НДС по приобретенным ценностям и полученным услугам.

Для автоматизации проверки расчетов оборотов по счету 19 большое значение имеет организация аналитического учета расчетов с поставщиками и подрядчиками. Прежде всего, как и для счетов реализации, для счетов расчетов с поставщиками и подрядчиками и прочими дебиторами и кредиторами 60, 76 аналитика должна отражать ставки НДС по поставленным материальным ценностям и оказанным услугам.

Сохраним принцип введения субсчетов, описанный выше. Тогда сумма НДС по полученным материальным ценностям и оказанным услугам, отражаемая оборотами дебетовыми счета 19 - ОД19, определяется:

ОД19 = SО01 + SО02 + SО05

где:

SО01 = (ОК6001+ОК7601)/6

SО02 = (ОК6002+ОК7602)/11

SО05 = (ОК6005+ОК7605)/*0,1367

Если оплата только поступивших материальных ценностей и только полученных услуг отражается дебетовыми оборотами счетов 60 и 76, а предоплата или авансовые платежи отражаются дебетовыми оборотами счета 61, то проверка суммы по корреспонденции Дт 68ндс Кт 19, или оборотов кредитовых счета 19, может быть выполнена с использованием сальдо кредитовых (СК) по счетам 60, 76:

- рассчитывают обороты дебетовые счета 19 по кредитовым оборотам счетов 60 и 76-ОД19,

- рассчитывают по сальдо дебетовым счетов 60 и 76 на конец периода правильное конечное сальдо дебетовое счета 19-СД19кон:

СД19кон = (СК6001+СК01)/6+(СК6002+СК7602)/11+(СК6005+СК7605)*0,1367,

3. рассчитывают правильную сумму оборотов кредитовых счета 19 - ОК19:

ОК19 = СД19нач + ОД19 - СД19кон ,

где: СД – сальдо дебетовые

СК – сальдо кредитовые

ОК – обороты кредитовые

Проверка суммы НДС по зачитываемым авансам

Если принцип аналитического учета по счетам 90, 91 сохранен в бухгалтерских записях, отражающих зачет поступивших авансов Дт 62аванс Кт 90, 91, то сумма НДС по зачитываемым авансам, отражаемая записями сторноДт 62аванс Кт 68ндс - КОР62аванс68 , может быть рассчитана следующим образом:

КОР62аванс68 = (КОР62аванс9001+КОР64аванс9101)/6+

(КОР62аванс9002+КОР62аванс9102)/11+

(КОР62аванс9003+КОР62аванс9103)*0,1667+

(КОР62аванс9004+КОР62аванс9104)*0,909+

(КОР62аванс9005+КОР62аванс9105)*0,1367

где: КОР[счетД][счетК] сумма по корреспонденции двух счетов

Полученная сумма должна быть равна сумме по сторнировочной записи Дт 62аванс Кт 68ндс.

Информационное обеспечение содержит:

Массивы бухгалтерских проводок, отражающих финансово-хозяйственную деятельность экономического субъекта, остатков (сальдо) по счетам (по субсчетам), оборотно-сальдовый баланс, (производные от первых двух), оборотные ведомости по отдельным счетам, справочники ставок налогов, предоставляемых льгот по налогам, нормативов расходов, включаемых в себестоимость, соответствия позиций отчетных балансовых форм, субсчетов, используемых в аналитическом учете.

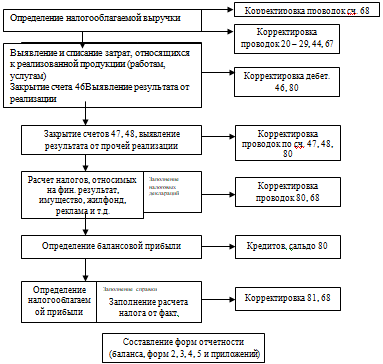

Возможно создание автоматизированной человеко-машинной процедуры получения финансовых результатов и расчета налогов в форме диалога человека и машины. Блок-схема этой процедуры приведена на рис.

Рис. 1. Блок-схема процесса формирования финансовых результатов и расчета налогов на прибыль.

Заключение

При аудиторской проверке происходит обработка экономической информации большого объема. Носителями этой информации служат, прежде всего, первичные документы, далее - регистры бухгалтерского учета (оборотные ведомости, журналы-ордера, отчеты и т.д.) и, наконец, формы бухгалтерской отчетности и приложения к ней.

В том случае, когда экономический субъект использует автоматизированную систему учета, информация может храниться в форме массивов (файлов) различных структур, входящих в используемую базу данных. Наличие такой базы позволяет использовать ее при работе автоматизированной системы аудиторской проверки. Правда, существует проблема обработки информации, организованной в одной среде программирования, средствами другой языковой среды.

Известно, что использование того или иного языка программирования, системной среды диктуют определенные требования к представлению используемой информации в определенной "читаемой" форме. Программные средства, используемые аудитором и клиентом могут быть различны. В том случае, если бухгалтерский учет не автоматизирован (что со временем станет большой редкостью), для применения СААД аудитор сталкивается с проблемой ввода исходной информации большого объема, а следовательно с проблемой контроля такого ввода. Поэтому он вынужден осуществлять выборочный контроль (вводить не всю информацию, а отобранную по определенным, обоснованным принципам), т.е. сталкивается с проблемой репрезентативности выборки, оценки вероятности ошибки аудиторских выводов по результатам анализа выборки. Рассмотренные аспекты организации компьютерного аудита показывают, что российские аудиторы имеют в своем распоряжении комплексную нормативную базу для обоснования возможностей и целесообразности широкого использования информационных технологий и компьютеров в аудиторской деятельности.

Список литературы

- Налоговый кодекс Российской Федерации. Ч.I и ч.II (с посл. изм. и доп.) М.2012

- Федеральный закон от 24 июля 2011 г. № 216-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации»

- Письмо Министерства финансов РФ от 29.05.2008 № 03-07-11/210 «О налогообложении НДС и налогом на прибыль деятельности по гарантийному ремонту и обслуживанию»

- Автоматизация аудита в IT Аудит: Аудитор // http://www.audit-soft.ru/

- Захарьин В. Р. Налоги и налогообложение. – М.: «ИНФРА-М» – 2012. – 320 с.

- Касьянов Г. Ю.Налог на прибыль. Просто о сложном. – М.: «АБАК» – 2012. – 398 с.

- Кушнарев А.Проблемы автоматизации аудита// Аудит сегодня.№4-2010

- Компьютерные ИС в аудите.2009// http://www.need4.ru

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Особенности формирования финансовых результатов и расчета налогов на прибыль [31.01.13]](/files/works_screen/1/33/3.png)