Главная » Бесплатные рефераты » Бесплатные рефераты по банковскому менеджменту и маркетингу »

Внутрибанковский контроль и принцип его организации

Тема: Внутрибанковский контроль и принцип его организации

Раздел: Бесплатные рефераты по банковскому менеджменту и маркетингу

Тип: Контрольная работа | Размер: 40.64K | Скачано: 424 | Добавлен 11.01.12 в 21:06 | Рейтинг: 0 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Барнаул 2011

Содержание

Введение 3

Вопрос 1. Цели внутрибанковского контроля 5

Вопрос 2. Функции внутрибанковского контроля 9

Вопрос 3. Организация исполнения внутрибанковского контроля 13

Заключение 17

Список использованной литературы: 19

Введение

Система эффективных мер внутреннего контроля является важнейшей составной частью банковского менеджмента. Она служит основой для бесперебойного функционирования кредитных организаций. Система действенных мер внутреннего контроля может способствовать выполнению целей и задач кредитной организации, достижению банком долгосрочных ориентиров прибыльности и поддержанию достоверной финансовой и административной отчетности. Такая система может также обеспечивать соблюдение банком действующего законодательства и нормативных актов, разработанной банком политики, внутренних планов и процедур, а также снижать риск непредвиденных потерь или нанесения ущерба репутации банка.

Недостатки в организации банковского менеджмента являются основными факторами дестабилизации положения отечественных банков. В наших условиях вопросы совершенствования банковского менеджмента особенно остры, поскольку неустойчивость финансового и денежного рынков в России в сочетании со слабым управлением коммерческими банками могут создать такую ситуацию, которая способна поколебать финансовую устойчивость всего народного хозяйства.

До недавнего времени банки уделяли недостаточное внимание вопросам повышения качества управления своей деятельностью, принятию мер по ограничению рисков и защите от них, что объяснялось как особенно благоприятными условиями развития банков - высокими процентными ставками, слабой конкуренцией между банками, так и недостаточной компетентностью сотрудников банков, наплывом в банки большого числа профессионально неподготовленных кадров. Эти недостатки сразу проявились при первых признаках стабилизации денежного рынка усложнением для банков условий их деятельности, возникновением необходимости освоения и внедрения новых банковских продуктов, изменения методов работы.

В современных условиях российским банкам необходимо направить свою деятельность на качественное улучшение системы банковского контроля, позволив тем самым, обеспечить безопасность и надежность банковской системы в целом, создающую банкам условия для эффективного выполнения ими роли финансовых посредников и сохраняющую доверие к ним со стороны инвесторов, кредиторов, населения. Следует от чисто формальных действий перейти к реальной оценке финансового положения банка в целом и его рисков в частности, в том числе на основе проверок на местах и документарного надзора, а также на основе полного включения службы внутрибанковского контроля в процесс кредитования.

Повышение качества контроля - непременное условие создания эффективной системы контроля и регулирования.

Цель данной работы - рассмотреть организацию внутрибанковского контроля.

Для достижения данной цели требуется решить следующие задачи:

1) рассмотреть цели внутрибанковского контроля;

2) изучить функции внутрибанковского контроля;

3) рассмотреть организацию внутрибанковского контроля.

Объектом рассмотрения является внутрибанковский контроль российских банков. В рамках объекта контрольной работы непосредственным предметом изучения является механизм внутреннего контроля кредитной организации.

Вопрос 1. Цели внутрибанковского контроля

Контроль в банке разделяется на внешний, связанный с контролем центрального банка и внешних аудиторских компаний, и внутренний, который обычно осуществляется советом директоров банка или менеджерами, назначенными руководством банка и наделенными полномочиями по осуществлению внутреннего контроля.

Важным направлением банковской деятельности является организация внутрибанковского контроля. Система внутреннего контроля - совокупность системы органов и направлений внутреннего контроля, обеспечивающая соблюдение порядка осуществления и достижения целей, установленных законодательством Российской Федерации, положением ЦБР от 16.12.2003 г. № 242-П «Об организации внутреннего контроля в кредитных организациях и банковских группах», учредительными и внутренними документами кредитной организации. Внутрибанковский контроль - совокупность приемов и методов, применяемых банком для проводимых им операций.

Внутренний контроль — постоянно осуществляемый на всех уровнях банковской деятельности процесс, который должен осуществляться в банке советом директоров, старшими должностными лицами, руководящими должностными работниками и сотрудниками всех уровней управления. Внутрибанковский контроль позволяет формировать систему, которая обеспечивает полную и качественную проверку деятельности банка на всех участках. Ответственность за формирование системы внутреннего контроля возлагается на руководящий состав работников банка, однако в этом процессе должен быть задействован каждый банковский служащий.

Главная цель внутрибанковского контроля – защита интересов инвесторов, самих банков и их клиентов посредствам организации оперативной системы обнаружения отклонений от выполнения действующего законодательства, нормативных актов центрального банка и внутрибанковского контроля и внутрибанковских инструкций.

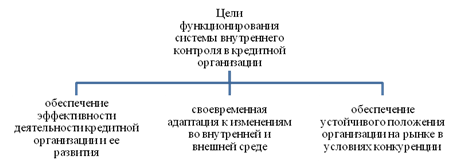

Основными целями функционирования системы внутреннего контроля кредитной организации показаны на рисунке 1.1.

Рисунок 1.1 – Цели функционирования системы внутреннего контроля кредитной организации

Достижение указанных целей системы внутреннего контроля обеспечивается решением следующих задач:

- соблюдение кредитной организацией требований законодательства и внутренних документов;

- соответствие деятельности кредитной организации утвержденной стратегии;

- должный уровень полноты и точности первичных документов

- безошибочность регистрации и обработки финансово-хозяйственных операций организации;

- достоверность, своевременность и полнота составления отчетности;

- рациональное и экономное использование всех видов ресурсов;

Предметом системы внутреннего контроля является соответствие деятельности кредитной организации законодательству Российской Федерации и внутренним документам. Для эффективного осуществления деятельности кредитной организацией необходим непрерывный контроль за:

соблюдением сотрудниками кредитной организации законодательства, нормативных актов и стандартов профессиональной деятельности; предупреждением конфликтов интересов; обеспечением надлежащего уровня надежности, соответствующей характеру и масштабам проводимых банком операций и минимизации рисков банковской деятельности.

Под объектами системы внутреннего контроля понимается вся совокупность элементов системы коммерческого банка, попадающих в зону действия контроля. К объектам системы внутреннего контроля относятся: организация деятельности кредитной организации; функционирование системы управления банковскими рисками и оценка банковских рисков; распределение полномочий при совершении банковских операций и других сделок; управление информационными потоками и обеспечение информационной безопасности; функционирование системы внутреннего контроля.

Субъекты системы - участники системы внутреннего контроля, кто главным образом проводит контроль и кто выполняет контрольную функцию («организующий» элемент). К субъектам системы внутреннего контроля в кредитной организации можно отнести: органы управления кредитной организации; ревизионную комиссию (ревизор); главного бухгалтера и его заместителей; руководителя и главного бухгалтера филиала кредитной организации; подразделения и служащих, осуществляющих внутренний контроль.

Актуальность проблемы внутреннего контроля всегда признавалась банковским сообществом. Практика повседневной работы, направленной на минимизацию своих рисков, привела российские банки к осознанию необходимости создания в той или иной форме систем внутреннего контроля. Законодательно закреплен контроль со стороны владельцев через общее собрание, совет и ревизионную комиссию банка. Исполнительное руководство (правление) обязано постоянно вести оперативный контроль за всей деятельностью банка. Есть главный бухгалтер и подчиненные ему сотрудники. Каждое структурное подразделение банка в соответствии с законом и нормативными актами обязано вести внутренний контроль за совершаемыми операциями. Такой контроль и его процедуры предусмотрены в должностных инструкциях ответственных исполнителей, руководителей подразделений. Выдачу кредитов заемщикам контролирует кредитный комитет. Существуют, как правило, служба безопасности и различные аналитические подразделения. Существуют внутренний и внешний аудит. Наконец, сам Банк России имеет право проверять (контролировать) работу любого банка.

Эффективность организации системы внутрибанковского контроля зависит от ряда внешних и внутренних факторов. К числу внешних факторов следует отнести, прежде всего, наличие необходимой нормативной базы организации системы внутреннего контроля. К внутренним факторам относится наличие специалистов, способных качественно и оперативно оценить сложившуюся в банке ситуацию и дать квалифицированные рекомендации по минимизации рисков банковской деятельности. Для проведения внутрибанковского контроля в банке должно быть создано специальное подразделением Важным фактором обеспечения эффективной системы внутреннего контроля является создание в банке системы выявления и оценив банковских рисков. И, наконец, предпосылкой проведения качественного внутреннего контроля является наличие полной и достоверной информации о состоянии дел как в самом банке, так и в банках-конкурентах.

Вопрос 2. Функции внутрибанковского контроля

Внутрибанковский контроль выполняет следующие функции:

- мониторинг службы внутреннего аудита.

- контроль управления рисками, который осуществляется комитетами: кредитования, контроля активов и пассивов, тарифного и информационного.

- внутритехнологический контроль, направленный на контроль бухгалтерского учета, правовых норм, правил финансового и административного учета.

- внутрифункциональный контроль, связанный с выполнением распоряжений Национального банка,подготовки инноваций, обеспечением электронных услуг.

- постановка системы органов внутреннего контроля;

- проверка полноты применения и эффективности методики оценки банковских рисков и процедур управления такими рисками (методик, программ, правил, порядков и процедур совершения банковских операций и сделок, управления банковскими рисками);

- проверка надежности внутреннего контроля за использованием автоматизированных информационных систем, включая контроль целостности баз данных и их защиты от несанкционированного доступа и/или использования, наличие планов действий на случай непредвиденных обстоятельств;

- проверка достоверности, полноты, объективности и своевременности представления иных сведений в соответствии с нормативными правовыми актами в органы государственной власти и Банк России;

- оценка экономической целесообразности и эффективности проводимых банком операций;

- проверка соответствия внутренних документов банка нормативным правовым актам, стандартам саморегулируемых организаций.

Данные функции внутрибанковского контроля осуществляются по средствам принятия следующих мер:

- Контроль со стороны органов управления за организацией деятельности кредитной организации;

- Контроль за функционированием системы управления банковскими рисками и оценки банковских рисков;

- Контроль за распределением полномочий при совершении банковских операций;

- Контроль за информационными потоками и обеспечением информационной безопасности;

- Осуществляемое на постоянной основе наблюдение за функционированием системы внутреннего контроля в целях оценки степени ее соответствия задачам деятельности кредитной организации.

Мониторинг службы внутреннего аудита. К главным функциям внутреннего контроля относятся: уменьшение рисков в проведении операций, связанных с рациональным и эффективным использованием ресурсов банка; предоставление рекомендаций структурным подразделениям банка на стадии разработки и внедрения новых продуктов, процессов, систем; проверку результатов текущей финансовой деятельности банка, соблюдение требований действующего законодательства России и решений органов управления банка; постоянный просмотр системы операционных процедур; проверку системы управления и передачи финансовой информации, в том числе электронных информационных систем и банковских услуг.

Проверки службы внутреннего контроля предусматривают анализ деятельности всех субъектов системы внутреннего контроля, который определяет не только адекватность их работы по соответствующим программам, но и уровень их профессиональной подготовки (образование, профессиональный опыт и навыки выполнения обязанностей по внутрибанковскому контролю).

Контроль управления рисками организуют и осуществляют комитеты по управлению рисками в тесном взаимодействии с деятельностью службы внутреннего аудита.

Их тесное сотрудничество подчинено главной цели внутреннего контроля коммерческого банка: выявления возможностей уменьшения банковских рисков.

На основании выбора объектов для анализа комитеты по управлению рисками осуществляют постоянный контроль за условиями, которые влияют на уровень рисков.

Внутритехнологический контроль — это процесс повседневной деятельности сотрудников банка, направленный на соблюдение правил, форм и процедур в банковских операциях требованиям законодательства, бухгалтерскому и административному учету в целях обеспечения достоверности и полноты информации о деятельности банка. Как правило, внутритехнологический контроль во всех его структурных элементах должен быть четко регламентирован.

Деятельность сотрудников внутритехнологического контроля регламентируется методическими указаниями, применениям национальных стандартов в управлении внутреннего контроля.

Внутрифункциональный контроль как элемент системы внутреннего контроля коммерческого банка - это процесс повседневного исполнения профессиональных обязанностей сотрудниками банка, направленный на соблюдение требований штатного расписания, порядка и правил, установленных регламентом управления банка, графиком подготовки к внедрению в банковской деятельности инноваций.

В ходе внутрифункционального контроля определяются: неоправданные расходы банка, неэффективное использование интеллектуального потенциала работников банка, неполноценное использование технических средств, факторы, которые негативно влияют на выполнение заданий банка.

Причинами негативных явлений, обнаруженных в ходе внутрифункционального контроля, могут быть и управленческие решения, использование неполной или недостоверной информации, профессиональная неподготовленность работников банка, недовольство клиентов банка, невыполнение требований действующего законодательства, нерациональное использование ресурсов, средств и т.п.

Создание эффективной системы внутреннего контроля коммерческого банка достигается путем организации тесного взаимодействия всех подсистем, обмена между ними информацией и руководящей роли в обновлении системы внутреннего контроля службы внутреннего контроля.

Однако общая оценка системы внутреннего контроля может быть связана с риском несоответствия внутреннего контроля. Суть этого риска в том, что может возникнуть ситуация, что недостоверная информация, которая может существовать по классу операций не будет предупреждена или своевременно выявлена системой внутреннего контроля банка.

Вопрос 3. Организация исполнения внутрибанковского контроля

Контроль со стороны органов управления за организацией деятельности кредитной организации охватывает комплекс мероприятий, проводимых как советом директоров, так и исполнительным органом банка в части реализации политики внутреннего контроля.

К компетенции Совета директоров (Наблюдательного совета) рекомендуется отнесение следующих вопросов:

Создание и осуществление эффективного внутреннего контроля;

Регулярное рассмотрение на своих заседаниях эффективности внутреннего контроля и обсуждение с исполнительными органами кредитной организации вопросов организации внутреннего контроля и мер по повышению его эффективности;

Рассмотрение документов по организации системы внутреннего контроля, подготовленных исполнительными органами кредитной организации, службой внутреннего контроля и другими уполномоченными структурами и сотрудниками, входящими в органы внутреннего контроля;

Принятие мер, обеспечивающих оперативное выполнение исполнительными органами кредитной организации рекомендаций и замечаний службы внутреннего контроля;

Своевременное осуществление проверки соответствия внутреннего контроля характеру, масштабам и условиям деятельности кредитной организации.

К компетенции исполнительных органов рекомендуется отнесение следующих вопросов:

Установление ответственности за выполнение решений совета директоров, реализация стратегии и политики кредитной организации в отношении организации и осуществления внутреннего контроля;

Делегирование полномочий на разработку правил и процедур в сфере внутреннего контроля руководителям соответствующих структурных подразделений;

Проверка соответствия деятельности кредитной организации внутренним документам, определяющим порядок осуществления внутреннего контроля;

Распределение обязанностей подразделений и служащих, отвечающих за конкретные направления внутреннего контроля;

Создание эффективных систем передачи и обмена информацией, обеспечивающих поступление необходимых сведений к заинтересованным в ней пользователям;

Создание системы контроля за устранением выявленных нарушений и недостатков внутреннего контроля и мер, принятых для их устранения.

В процессе построения и реализации внутреннего контроля в кредитной организации органам управления банка рекомендуется:

- Оценивать риски, влияющие на достижение поставленных целей;

- Обеспечить участие во внутреннем контроле всех служащих кредитной организации в соответствии с их должностными обязанностями;

- Установить порядок, при котором служащие доводят до сведения органов управления информацию обо всех нарушениях законодательства РФ, учредительных и внутренних документов, случаях злоупотреблений, несоблюдения норм профессиональной этики;

- Принимать документы по вопросам взаимодействия службы внутреннего контроля с подразделениями и служащими кредитной организации и контролировать их соблюдение.

Контроль за функционированием системы управления банковскими рисками осуществляется на постоянной основе. Оценка банковских рисков предусматривает выявление и анализ внутренних и внешних факторов, оказывающих воздействие на деятельность кредитной организации.

Порядок распределения полномочий между подразделениями и служащими при совершении банковских операций должен включать в том числе такие формы контроля, как:

Проверки, осуществляемые органами управления путем запросов отчетов и информации о результатах деятельности структурных подразделений в целях выявления недостатков контроля, нарушений, ошибок;

Контроль, осуществляемый руководителями подразделений посредством проверки о работе починенных им служащих;

Материальный контроль, осуществляемый путем проверок ограничений доступа к материальным ценностям, разделения ответственности за хранение и использование материальных ценностей, обеспечение охраны помещений для хранения материальных ценностей;

Проверка соблюдения установленных лимитов на осуществление банковских операций и других сделок путем получения соответствующих отчетов и сверки с данными первичных документов;

Проверка соблюдения порядка совершения банковских операций.

Кредитная организация должна обеспечить распределение должностных обязанностей служащих таким образом, чтобы исключить конфликт интересов и условия его возникновения. Банк должен установить порядок выявления и контроля за областями потенциального конфликта интересов.

Порядок контроля за управлением информационными потоками и обеспечением информационной безопасности должен распространяться на все направления ее деятельности. Информация по направлениям деятельности банка должна быть своевременной, надежной, доступной и правильно оформленной. Внутренний контроль за автоматизированными информационными системами и техническими средствами состоит из общего контроля и программного контроля. Общий контроль предусматривает контроль компьютерных систем, проводимых с целью бесперебойной и непрерывной работы. Программный контроль осуществляется встроенными в прикладные программы автоматизированными процедурами, а также выполняемыми вручную процедурами, контролирующими обработку банковских операций.

Мониторинг системы внутреннего контроля осуществляется на постоянной основе руководством и служащими различных подразделений. Банк принимает необходимые меры по совершенствованию внутреннего контроля для обеспечения его эффективного функционирования, в том числе с учетом меняющихся внутренних и внешних факторов, оказывающих воздействие на деятельность финансового института.

Заключение

Банковская деятельность сопряжена с высокой степенью риска, что предполагает необходимость осуществления самим банком постоянного контроля за проведением всех банковских операций.

Переход банковского сектора России на международные стандарты учета и финансовой отчетности и внедрение в практику принципов корпоративного управления требуют от банков всестороннего интенсивного развития, это является одним из важнейших аспектов деятельности внутреннего контроля.

Важнейшим элементом обеспечения безопасности банков является система предупреждения их кризиса. Банковское законодательство устанавливает, что в интересах обеспечения финансовой надежности, как фактора предотвращения кризиса, банки должны:

1) осуществлять классификацию своих активов, особо выделяя сомнительные и безнадежные долги, создавать резервы (фонды) покрытие возможных убытков, в том числе под возможное обесценение ценных бумаг;

2) соблюдать обязательные экономические нормативы, установленные банком России;

3) организовать у себя внутренний контроль, обеспечивающий надежность выполняемых операций.

Основной целью банковского регулирования и контроля в России, как и в других странах, является поддержание стабильности банковской системы, защита интересов вкладчиков и кредиторов. Конкретные задачи, которые ставятся перед органами внутреннего контроля в каждый данный период времени, непосредственно определяются этой главной целью осуществления контроля над кредитными организациями и современным состоянием банковской сферы и социально-экономической ситуацией в стране в целом. На начальном этапе создания банковской системы в России к кредитным организациям предъявлялись относительно либеральные требования. Это объяснялось неразвитостью самой системы банковского надзора и задачей ускоренного формирования коммерческого банковского сектора, обусловленной, прежде всего политическими целями. Позднее основной акцент в деятельности органов внутреннего контроля был перенесен на обеспечение надлежащего качества работы функционирующих кредитных организаций, их ликвидности и платежеспособности. В настоящее время в связи с обострением во всем мире проблемы обращения криминальных денег перед ЦБ РФ также поставлена задача разработки системы мер по предотвращению отмывания «грязных» денег через коммерческие банки нашей страны.

Список использованной литературы:

- Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 07.02.2011) "О Центральном банке Российской Федерации (Банке России)"

- "Положение об организации внутреннего контроля в кредитных организациях и банковских группах" (утв. Банком России 16.12.2003 N 242-П) (ред. от 05.03.2009) (Зарегистрировано в Минюсте РФ 27.01.2004 N 5489)

- <Письмо> Минфина РФ от 18.07.2011 N 11-14-10/966 <О согласовании правил внутреннего контроля организаций>

- Банковский менеджмент: учебник для студентов вузов, обучающихся по экономическим специальностям / Под ред. Е. ф. Жукова. – 3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2009 – 303

- Банковское дело: Учеб. пособие для вузов / Под ред. Г. Н. Белоглазовой, Л. П. Кроливецкой. – М., 2009-376

- Тимофеева З. А. системы надзора за деятельностью коммерческих банков / З. А. Тимофеева // Деньги и кредит. – 2009 - №4

- Организация внутрибанковского контроля: Версия ЦБ РФ [Электронный ресурс]. – Режим доступа: http://www.provsebanki.ru/text/

- Малыхин Д. Исследование состояния внутреннего контроля в российских банках [Электронный ресурс]. – Режим доступа: http://www.banki.ru

- Инструкция Банка России от 25.08.2003 N 105-И (ред. от 29.12.2010) "О порядке проведения проверок кредитных организаций (их филиалов) уполномоченными представителями Центрального банка Российской Федерации" (Зарегистрировано в Минюсте РФ 26.09.2003 N 5118)

- Внутрибанковский контроль [Электронный ресурс]. – Режим доступа: http://www.vedomosti.ru

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Внутрибанковский контроль и принцип его организации [11.01.12]](/files/works_screen/1/11/52.png)