Главная » Бесплатные рефераты » Бесплатные рефераты по теории финансового менеджмента »

Контрольная работа по Теории финансового менеджмента (задачи с решением)

Тема: Контрольная работа по Теории финансового менеджмента (задачи с решением)

Раздел: Бесплатные рефераты по теории финансового менеджмента

Тип: Контрольная работа | Размер: 46.37K | Скачано: 263 | Добавлен 08.12.09 в 15:19 | Рейтинг: 0 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Москва 2009

Задача № 1.

1000 рублей помещаются в банк под 10% годовых. Определить величину вклада через 5 лет, если проценты начисляются по:

А) сложной ставке.

Б) простой ставке.

Решение.

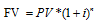

А) Наращение по годовой ставке сложных процентов вычисляется по формуле:

где FV –будущая стоимость,

PV – современная стоимость,

n- число периодов (лет),

i – процентная ставка.

Б) Наращение по годовой ставке простых процентов вычисляется по формуле:

Задача № 2.

Какую сумму надо поместить в банк для того чтобы через 5 лет накопить 200000 руб.? Процентная ставка банка 12%.

Решение.

Будущая стоимость денег вычисляется по формуле:

отсюда современная стоимость равна:

Надо поместить в банк 113485,37 руб.

Задача № 3.

5000 рублей в конце каждого года помещалось на банковский счёт с начислением 10% годовых в течение 7 лет. Какая сумма накопится на счёте в конце седьмого года?

Решение.

Будущая стоимость аннуитета рассчитывается по формуле:

В конце седьмого года на счете накопится 47435,86 руб.

Задача № 4.

Ежемесячный доход в 5000 руб. реинвестируется посредством помещения на банковский счёт под 12% годовых (номинальная процентная ставка при ежемесячном начислении процентов). Какая сумма накопится на счёте в конце четвёртого года?

Решение.

Будущая стоимость денег вычисляется по формуле:

В конце четвёртого года на счете накопится 306113,04 руб.

Задача № 5.

Рассчитать размер ежегодных отчислений в банк под 10% годовых, для того чтобы в течение 5 лет накопить 150000 рублей.

Решение.

Будущая стоимость аннуитета рассчитывается по формуле:

Размер ежегодных отчислений в банк равен 24569,62 руб.

Задача № 6.

Заключён бессрочный договор на сдачу в аренду недвижимость. Ежемесячная арендная плата составляет 10000 руб. Ставка дисконтирования 12%. Какова современная стоимость арендного договора?

Решение.

Текущая стоимость бессрочного аннуитета рассчитывается по формуле:

Современная стоимость арендного договора 1000000 руб.

Задача 7.

Рыночная стоимость объекта недвижимости составляет 8000000 руб. Согласно договору купли-продажи первоначально выплачивается 30% стоимости, а оставшаяся сумма погашается в течение 3 лет ежемесячными платежами. Рассчитать величину ежемесячных платежей, если годовая ставка дисконтирования составляет 18%.

Решение.

Текущая стоимость аннуитета равна:

PV1 = 8000000 – (8000000*0.3) = 5600000 руб.

Размер ежемесячных платежей (А) рассчитывается по формуле:

Величина ежемесячных платежей составляет 202409,64 руб.

Задача №8.

Вы хотите накопить 250000 рублей за 5 лет путем первоначального помещения на счёт суммы в 50000 рублей и дальнейших ежеквартальных одинаковых взносов. Банк размещает вклад под 12% годовых. Определите сумму ежеквартальных взносов, чтобы к концу срока накопилась требуемая сумма?

Решение.

Сумма ежеквартальных взносов составляет 5943,14 руб.

Задача № 9.

В начале года на банковский счёт была помещена сумма в 5000 руб., затем в течение 3 лет в конце каждого месяца на счёт помещались одинаковые взносы в размере 500 руб. Банк размещает вклады под 12% годовых. Какая сумма накопится на счёте в конце срока?

Решение.

На счете в конце срока накопится 28692,28 руб.

Задача № 10.

Предполагается, что инвестиционный проект будет приносить его владельцу постоянный доход в размере 90000 руб. в конце каждого квартала. Какова текущая стоимость будущих доходов, предполагаемых получить в течение 5 лет, если годовая ставка дисконтирования равна 20%?

Решение.

Будущая стоимость равна:

Текущая стоимость будущих доходов составляет 1121599 руб.

Задача № 11.

В 1626 году индейцы продали голландцам остров Манхеттен за 25 долларов. Расставить в порядке инвестиционной привлекательности (доходности) следующие варианты вложения указанной суммы на период с момента продажи по 2006 год:

1. Купить 4 ружья с серебряной насечкой, аукционная цена которых в 2006 году составляет 360000 долларов.

2. Положить в банк по 600% годовых при условии ежегодного начисления на первоначально вложенную сумму.

3. Положить в банк под 3% годовых при условии ежегодной капитализации доходов.

4. Вложить в бизнес, который будет удваивать первоначальный капитал каждые 25 лет.

Решение.

- FV = 360 000 долларов.

2 вариант -1 место,

3 вариант – 2 место,

4 вариант – 3 место,

1 вариант – 4 место.

Задача 12.

Кредит в сумме 60 млн. руб. получен на 3 года под 20%.

Составить план погашения кредита, если он погашается:

а) равными суммами.

б) равными срочными платежами.

Решение.

а) план погашения кредита равными суммами.

Доля погашения кредита = 60 млн. руб. / 3 = 20 млн. руб.

|

№ п/п |

Задолженность по кредиту |

Плата по кредиту |

% по кредиту |

Платеж |

|

1 |

60 млн. |

20 млн. |

12 млн. |

32 млн. |

|

2 |

40 млн. |

20 млн. |

8 млн. |

28 млн. |

|

3 |

20 млн. |

20 млн. |

4 млн. |

24 млн. |

|

|

|

|

всего |

84 млн.руб. |

б) план погашения кредита равными срочными платежами.

Размер ежемесячных платежей (А) рассчитывается по формуле:

|

№ п/п |

Задолженность по кредиту |

Плата по кредиту |

% по кредиту |

Платеж |

|

1 |

60 млн. |

16,57 млн. |

12 млн. |

28,57 млн. |

|

2 |

43,43 млн. |

19,97 млн. |

8,69 млн. |

28,57 млн. |

|

3 |

23,46 млн. |

23,88 млн. |

4,69 млн. |

28,57 млн. |

|

|

|

|

всего |

85,71 млн.руб. |

Задача № 13.

Общий капитал компании - 12000 тыс. руб. Финансовая структура капитала: 50% - собственный капитала, 50% - кредит, полученный под 20% годовых. Цена собственного капитала - 22%. Инвестиционный проект планируется осуществить за счет нераспределенной прибыли: 2000 тыс.руб. в первый год и 2000 тыс.руб. через год. Найдите средневзвешенную цену капитала за три периода.

Решение.

Средневзвешенная цена капитала рассчитывается по формуле:

где, wi, ki – доля и посленалоговая стоимость соответствующего источника в капитале фирмы.

Цена кредита рассчитывается по формуле:

где Пр – процент, по который получен кредит,

(1-н) – налоговый корректор.

Финансовая структура капитала за 3 года:

|

период |

собственный капитал |

заемный капитал |

Всего |

|

1 |

6000 тыс.руб. |

6000 тыс.руб. |

12000 тыс.руб. |

|

2 |

8000 тыс.руб. |

6000 тыс.руб. |

14000 тыс.руб. |

|

3 |

10000 тыс.руб. |

6000 тыс.руб. |

16000 тыс.руб. |

Средневзвешенная цена капитала равна:

Задача № 14.

1. Определите уровень эффекта финансового левериджа по нижеприведенным исходным данным и ставки налогообложения прибыли -20%: •

|

Выручка от реализации, тыс. руб. (SAL) |

1500 |

|

Переменные издержки, тыс. руб. (VC) |

1050 |

|

Валовая моржа, тыс. руб.(MP) |

450 |

|

Постоянные издержки, тыс. руб. (FC) |

300 |

|

Прибыль, тыс. руб. (ЕВТ) |

150 |

|

Собственные средства, тыс. руб. (CК) |

600 |

|

Долгосрочные кредиты, тыс. руб. (ЗК) |

150 |

|

Краткосрочные кредиты, тыс. руб. (ЗК) |

60 |

|

Средневзвешенная стоимость заемных средств, % (Цкр) |

30 |

2. Сколько процентов прибыли удается сохранить предприятию, если выручка от реализации сократится на 25%?

3. Каков процент снижения выручки, при котором предприятие полностью лишается прибыли и окажется в точке порога рентабельности?

4. На сколько процентов необходимо снизить постоянные издержки, чтобы при сокращении выручки на 25% и при прежнем воздействии силы производственного рычага предприятие сохранило 75% ожидаемой прибыли?

Решение.

1. Уровень эффекта финансового левериджа определяется по формуле:

(1-н) – налоговый корректор,

Где - рентабельность активов, определяется по формуле.

– сумма выплаченных процентов по займам.

Прибыль до вычета налогов и процентов (EBIT) равна:

EBIT = EBT +

EBIT = 150 + (150+60)*30 % = 213 тыс.руб.

Тогда уровень эффекта финансового левериджа будет равен:

Эффект финансового левериджа показывает изменение рентабельности собственного капитала в результате привлечения заемных средств. ЭФЛ имеет отрицательное значение, следовательно использование заемного капитала не эффективное, уменьшается рентабельность собственного капитала и чистая прибыль. Идет отток денежных средств.

- Найдем эффект операционного левериджа по формуле:

Значит сокращение выручки от реализации на 25% приведет к уменьшению прибыли на 3*25 = 75%, т.е. прибыль будет равна

EBT = 150 - 75% = 37,5 тыс. руб. или 25%

Следовательно, предприятию удастся сохранить 25% прибыли.

- Найдем точку безубыточности по формуле:

Запас финансовой прочности рассчитывается по формуле:

Следовательно при снижении выручки на 33,3%. предприятие полностью лишается прибыли и окажется в точке порога рентабельности.

или 75 %

Следовательно постоянные издержки необходимо снизить на 25%, чтобы при сокращении выручки на 25% и при прежнем воздействии силы производственного рычага предприятие сохранило 75% ожидаемой прибыли.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Контрольная работа по ТФМ (решение задач)

- Контрольная работа по Теории финансового менеджмента

- Задачи с решением онлайн по теории финансового менеджмента

- Контрольная работа по Теории финансового менеджмента

- Решение задач онлайн по теории финансового менеджмента

- Расчет средней цены капитала (WACC) Вариант 36

- Задачи по теории финансового менеджмента бесплатно

- Расчетная часть в Excele по Теории финансового менеджмента Вариант 3

- Контрольная работа по ТФМ

- Задачи с решением по теории финансового менеджмента (excel)

- Аудиторная работа по Теории финансового менеджмента

- Решение задач по Теории финансового менеджмента

- Контрольная работа по ТФМ Вариант №3

- Задачи по теории финансового менеджмента с решением

- Контрольная работа по Теории финансового менеджмента (решение задач)

- Расчетная часть по Теории финансового менеджмента Вариант 26

- Аудиторная работа по ТФМ (решение задач)

![Контрольная работа по Теории финансового менеджмента (задачи с решением) [08.12.09]](/files/works_screen/52/17.png)